介绍

对于DeFi,我们生活在一个令人兴奋的时期。在经历了2020年“DeFi”夏天的疯狂之后,在今年冬天又看到了它的蓬勃发展,仅仅跟上空间的发展被证明是一项全职工作。

每周都会发布新项目,声称这是其目标市场中最新和最出色的项目。随着关注度的提高,风险也随之增加。因此,谨慎地将辛苦赚来的钱投入到去中心化金融领域是很重要的。

在本文中,我将阐述为什么我相信Balancer(特别是其V2版本),由于其创新的基本特性而成为DeFi的下一个重要内容。

初识Balancer

在深入探讨之前,让我们快速了解一下Balancer。

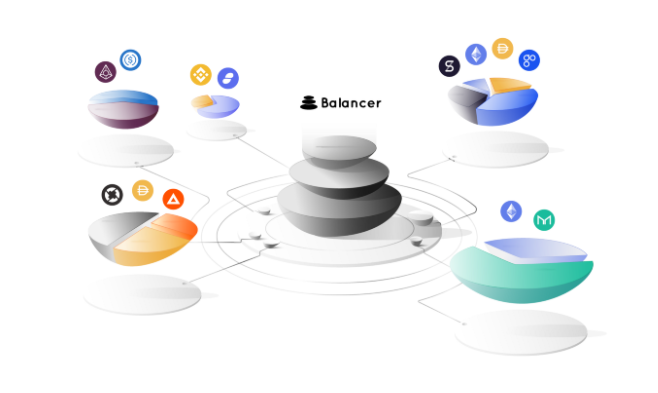

Balancer是一种基于以太坊的自动做市商(AMM)协议。它有自己的治理代币BAL。

Balancer是一种基于以太坊的自动做市商(AMM)协议。它有自己的治理代币BAL。

Balancer允许其交易对(称为资金池)由多个代币组成——在2到8之间的任何位置,每个代币在资金池中有不同的任意份额(从2%到98%)。这与50/50 AMM(例如Uniswap)依赖于x*y=k方程的方式不同,因为其允许根据具体的用例使用不同的、变化的永久损失方案和资本效率。

为了撮合交易,它使用了一个系统,该系统智能地从多个资金池中获取流动性,以便自动从可用资金池的范围中找出最佳的可用价格。该系统被称为智能订单路由(SOR)。

Balancer池是非常可定制的,允许任何人创建具有自定义费用的池(范围从0.00001%到10%)。

该费用由那些为资金池提供流动性的机构(称为流动性提供者)之间分配。此外,相对于竞争对手(例如SushiSwap)而言,有效收取零费率的费用是一个优势,而竞争对手的最低费用可能会对诸如高频交易之类的事情产生阻碍作用。

这允许Balancer提供一种自动平衡指数基金ETF,当ETF的组成资产价格不可避免地发生变化时,您作为流动性提供者,在反向ETF中,当ETF重新平衡时,您将获得报酬,而不是向投资组合经理支付报酬,以保持ETF的平衡。

这是因为激励市场参与者重新平衡投资组合,以便利用套利机会。他们的费用是支付给您作为基金投资者的费用。

奖励以该特定池的Balancer Pool 代币 (BPT)的形式出现,从而实现可组合性。您可以创建Balancer池的Balancer池。这可以满足想要跨许多不同产品聚合的产品需求,想象一个将房地产代币化的项目,并且每个城市拥有单独的Balancer池——该资金池的组合版本可以代表整个州。

Balancer池具有以下变量:

- 更改代币 -从资金池中添加或删除代币(2到8)

- 更改权重 -更改资金池中任何代币的权重(2%到98%)

- 变更费(0.00001 – 10%)

- 白名单/黑名单LP-限制可以成为资金池中LP的特定地址

- 限制最大存款金额-限制LP可以存款的最大值

- 开始/停止交易-暂停资金池交易

因此,就有三种类型的流动性池:

- 公共池 (也称为共享池)—任何人都可以添加流动性(并获得Balancer池代币作为回报),但所有池参数都是永久固定的。(无信任,最终确定)

- 私有池 —所有参数都是灵活的。只有所有者可以更改它们,但也只有所有者可以增加流动性。(可信的,未最终确定)

- 智能池 —任何人都可以为其添加流动性,并且可以通过智能合约对参数进行固定或动态控制。(不信任,灵活)。

除了简单的交易之外,所有这些可扩展性都提供了广泛的用例。

LBP

另一个值得探讨的用例是用流动性引导一个全新的代币,其中Balancer提供了一种新的范式来优化代币分配。

不幸的是,Uniswap 的代币定价方法是50/50,这意味着总量太少会导致定价的巨大波动,造成不合理的价格发现,也造成了作为代币分发机制的不良影响,使机器人可以通过这种方式领先社区,并对它们进行抽水计划。

此外,该模型需要从创始团队中部署大量资金(毕竟,其他50%的资金需要以已建立的代币(例如ETH)的形式存在)。

为了解决这一问题,Balancer提供了所谓的 流动性引导池(LBP) ——动态更改代币权重的短期智能池(例如2%/98% ETH/$ 代币更改为98%/2% ETH/$ 代币),从而使创始人可以用很少的资金创建流动性引导池。结果是,在整个销售过程中,代币价格持续承受下行压力。当这与适度的购买需求相结合时,价格就会在整个销售过程中保持稳定,因为巨鲸用户/机器人不会立刻购买。

迄今为止,已经有许多成功的LBP,其中Radicle(即将发布博客)、HydraDX和Perpetual Protocol是最新的。

Balancer为流动性生态系统的所有部分提供价值,即为投资者提供一个自我平衡的投资组合,为交易员提供一个丰富的流动性来源,为发行者提供一个有效的引导工具。

由于Balancer成功地为DeFi生态系统提供了一个稳定的、高度可配置的构建块,我们可以肯定,随着时间的推移,随着人们对它的试验,会出现更多的用例。

就锁定总价值而言,Balancer是排名前10的DeFi协议之一,锁定总价值为16.2亿TVL美元。

随着4月份发布的V2改进版本,我们有理由相信Balancer将跻身前5名。不仅如此,它还很有可能成为DeFi流动性的主要来源。

V2的优势

以下是我相信Balancer V2及其持续发展将使其有机会在2021年成为该领域顶级DEX的原因。

跟踪记录和支持

在深入研究技术细节之前,我们应该考虑到推动该项目的团队可能是成功最重要的部分。

显然,任何长期不参与其中的团队都无法胜任,或者不听取社区的意见,注定要失败。风险投资人首先将赌注押在创始人身上是有原因的。

很难预测什么会成功,但很容易预测正确的团队最终会发现并捕获它。

Balancer背后的团队(Balancer Labs)已经在DeFi领域工作了一段时间,并于2018年初开始将Balancer作为研究项目。

他们已经证明,他们可以发行并维护一个由去中心化治理驱动的成功DeFi产品。团队表现出他们尊重和关心行业的精神。这种协作的心态让他们构建了snapshot.page,一个允许无gas投票的开源代码工具,它成为去中心化治理投票的事实上的标准,截至撰写本文时,已有600个项目在使用它。

投融资情况

似乎我不是唯一一个对Balancer Labs拥有相同想法的人,因为他们从来不缺乏资金。他们已经从该领域的知名人士那里筹集了可观的资金。2020年3月从Acomplice 和Placeholder那里筹集了300万美元,2021年2月从三箭资本、DeFiance Capital、Alameda Research和Pantera Capital筹集了总计1200万美元的新一轮A轮融资。

Gas效率

房间里的大象——Gas费!如果没有它,2021年的DeFi会是什么样子?

高昂的Gas费用使整个DeFi生态系统遭受损失。

就Balancer而言,高昂的Gas费用正在削弱SOR(智能订单路由器),因为从多个池中获取流动性变得比从每个池中抽取Gas时可能节省的滑点成本更昂贵。

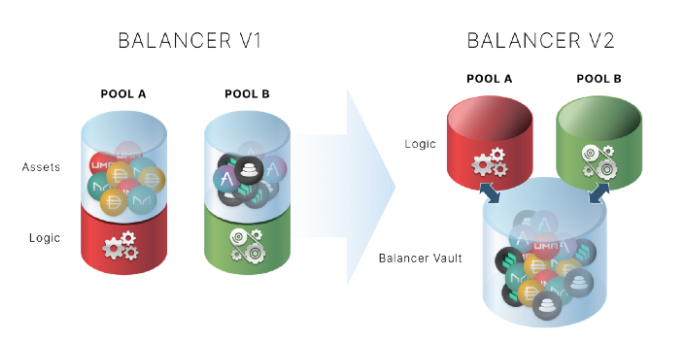

为了解决这个问题,Balancer V2将每个资金池的资产分组到一个保存所有Balancer池资产的托管库(称为 协议保险库 )下。

全都聚合在一个路由中

这样做的好处是,以前本来可以进行多次交易,每笔交易都要付Gas费,现在将成为了一笔交易。这最终将使Balancer充分利用其多池交易路由,从而以最小的滑点提供最大的流动性。

这是通过将资金池的AMM逻辑与代币管理和记帐分离来实现的。

据我所知,当与多个资金池进行交易以获得额外流动性时,其他所有AMM都有旧的Gas效率低下模型。这意味着Balancer应该是业内最好的,能够以同样的流动性提供低滑点。

净代币转移

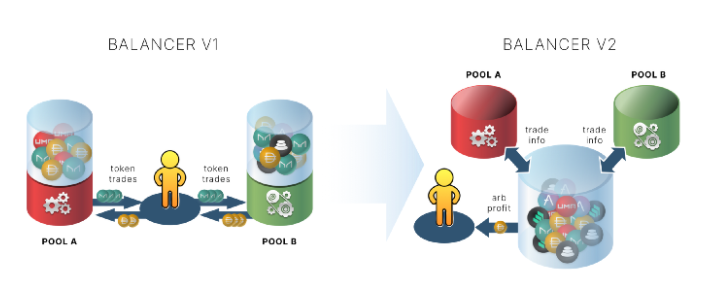

将每个代币存储在单个托管库中提供了另一个巨大的优势,在这种情况下,即可以更有效地管理交易所内部交易,只需在离开交易所时进行一次结算。

在Balancer的新协议保险库中,只有最终的净代币金额从保险库转移到保险库中(通过ERC20交易)。这使得套利交易变得非常容易,允许您在没有任何代币的情况下在Balancer 池之间执行成功的仲裁交易。

例如,如果检测到价格不对称,可以执行以下交易:

1.DAI->MKR(池1)

2.MKR->BAL(池2)

3.BAL->DAI(池3)

4.在DAI中获得利润

Balancer V2一次执行许多交易,而协议保险库只执行一次结算

Balancer V2一次执行许多交易,而协议保险库只执行一次结算

内部代币余额

此外,Balancer V2允许用户在保险库中保存内部代币余额。例如,如果您正在用ETH交易DAI,但知道您将在几个小时内将DAI交易回ETH,则您可以将两个代币都保存在保险库中,并在下次交易中使用它们,而无需中间ERC20交易。

内部代币余额对于高频交易非常有用,并且是DeFi非常有利的组成部分,允许DEX聚合器利用Balancer的内部余额,以便为投资者向其用户提供最低的gas成本。

动态费用

Balancer最近宣布与Gauntlet建立合作关系,以引入动态费用。

如今,在创建资金池时选择正确的交易费用几乎是不可能。从本质上讲,一对交易对的最佳交易费用在两个代币的整个生命周期和市场周期中不断变化。

例如,在情况发生变化后,静态费用的回报可能会逐渐减少,比如流动性转移到另一个池中。另一个例子是,在剧烈波动时期,流动性提供者有可能承受更大的无常损失的风险。

就像乘车共享应用程序在交通高峰时期具有适应性定价(激增定价)一样,Gauntlet同样可以为资金池提供适当实际情况的费用优化。

由于费用本身会根据不断变化的条件而动态变化,因此您可以放心,费用将始终是由Gauntlet的经过实战检验的算法计算得出的最优值。

资产管理器

作为一个散户投资者,这一定是我最兴奋的功能!

传统AMM的资本运作效率不高,因为一对资产中有很大一部分仍未使用(没有足够的交易挖掘到最后一盎司的流动性)。

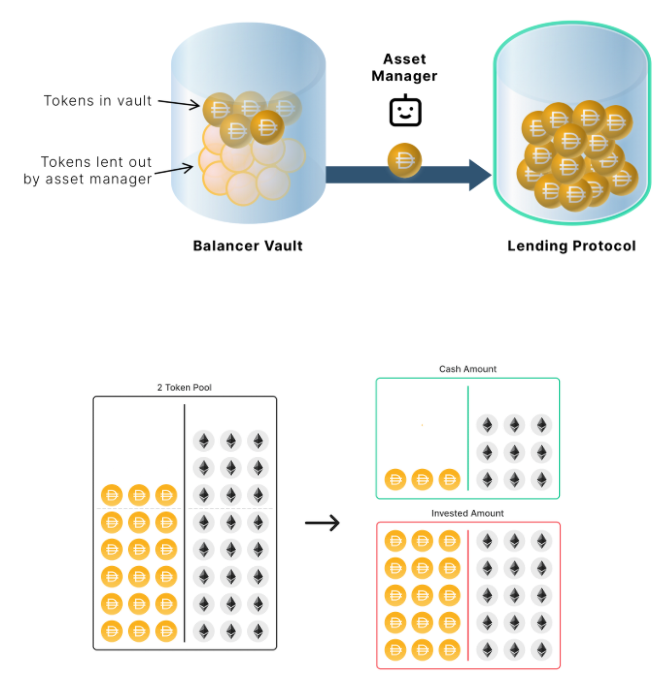

为了充分利用这些资产的潜力,BalancerV2引入了一个新的革命性概念,称为 资产管理器 。

资产管理器, 由资金池指定的外部智能合约,具有对资金池的代币全部控制权。

因此,资产管理器可以将未使用的代币出借给贷款协议,在不用作交易流动性的情况下,通过投入资金来提高资金池的收益率。

资金池中闲置资本区块的可视化表示,利用借贷协议获得额外收益。

资金池中闲置资本区块的可视化表示,利用借贷协议获得额外收益。

最令人兴奋的是,Balancer已经与Aave合作建立了第一个资产管理器!

资产管理器是一个创新的AMM新功能,它显示了DeFi的可组合性的强大功能。

通过这些最新的功能,Balancer流动性提供者可以从3个地方赚取收益:

- 流动性开采的BAL

- 动态优化的交换费用

- 资产经理

用户体验/用户界面

他们说您最好从经验中学习!Balancer在用户体验方面占有相当大的份额,尽管它在2020年12月推出了一个新的简化用户界面,但仍然存在一些缺陷。例如,在进行交易时,很容易忽略默认的滑点设置,最坏的情况是导致交易失败和gas浪费。

借助V2,Balancer投资建立了一个全职UI团队,从头开始重新设计用户体验。预计GUI将完全不同,它将结合来自蓝筹股dapp的最佳实践。

随着团队了解到它的重要性,此版本中的用户教育也将得到额外的关注。

新的用户界面将大大简化、透明和用户友好,这将使使用它时更难出错,并且在出现错误时提供更清晰的错误提示。

弹性价格预言

链上价格信息是许多DeFi应用程序(预测市场、借贷和保证金交易等)的关键组成部分。目前,通过从Balancer池中代币的比率得出汇率来使用Balancer池作为价格不是一个好主意,因为它容易受到三明治攻击。但是,也许是由于缺乏教育,一些团队无意中使用了它。

Balancer V2将引入价格预言,通过利用累加器(由Uniswap V2发起)来抵抗这种三明治攻击,从而使协议更具弹性和用户友好性。

将有两种类型的预言机可以查询低gas成本:

- 即时 —更新价格,但对操纵的适应力较差

- 弹性 —更新不大及时,但对操纵更具弹性

两种价格类型的存在使项目使用最适合其用例的一种——借贷协议可能使用弹性价格,而预测市场可能更喜欢即时价格。

治理

随着Balancer继续向社区驱动的协议过渡,V2将实施三种新的协议级别的费用,这些费用完全由BAL代币持有者控制。

- 交易费用 —交易员为合并有限合伙人支付的交易费用的一小部分。

- 提现费用 —从协议保险库中提现代币的一小部分。请注意,资金池之间的交易和流动性转移不包括在内。

- 短期借贷费用 -协议库中用于快速借贷的资产的一小部分。

开始时,前两项(交易和提现)费用将被关闭。短期借贷费用的起步价很低,仅是为了确保在Balancer上创建短期贷款总会产生一些资本成本。

最初,所有协议费用将保存在协议库中,为社区治理决定是否/如何使用这些费用奠定了基础。

总结

在这篇文章中,我们论证了为什么Balancer可以被视为AMM的一站式服务。我们回顾了该协议(V1)的基础知识,并了解了如何在传统交易之外将其用于多种用例,最常见的是Balancer资金和流动性引导池(LBP)。

Balancer能够通过其高可定制性、多代币池和不同类型的池(公共、私有、智能)的组合来实施这些用例。

借助V2,Balancer引入了一系列全新的创新功能,使其在竞争中脱颖而出,从而更加接近实现其成为DeFi流动性主要来源的更大愿景。

通过新 协议保险库 和 内部代币余额 获得的额外gas效率不仅有助于Balancer达到与其他流行协议相同的gas使用率,而且还可以解锁在整个行业的低gas使用率方面无与伦比的其他用例(例如对于DEX聚合器)。

高效地使用gas可转化为 有效的资本使用 。由于从多个资金池中获取流动性不会产生额外成本,因此与其他去中心化交易所相比,Balancer可以利用其广泛的资金池来提供优越的流动性

如果这还不够的话,Balancer V2引入了新颖的 资产管理器 和 动态费用 ,这两种工具都将通过智能地利用池中的闲置流动性和不断优化池中的费用,在不增加额外成本的情况下为流动性提供者带来额外的收益。

为了确保上面列出的所有内容都是可用的,V2还将引入UI的重新设计,并增加对UX和用户教育的关注。

如 弹性价格预言 和 对费用的治理控制 等进一步的改进,虽然没有其他方案那么庞大和诱人,但它们本身是非常重要的构建基础,将有助于长期磨练该协议。

Balancer的核心团队由杰出的数学家和工程师组成,他们正在去中心化金融体系中的流动性层构建一个重要的基础。凭借其极为灵活的协议,Balancer的可编程性领域非常广阔。正因为如此,其他有才华的工程师尝试使用该协议来解决DeFi中未满足的需求。

结合他们不断创新的动力,我对该协议的未来非常乐观。

而且,随着整体去中心化的交易所生态系统在交易量方面创下新纪录,似乎刚刚开始受到传统金融领域的关注,中心化行业肯定还有更大的增长空间。

尽管先行者优势和主导地位的流动性池使一些代币在市场上获得了相当大的份额,我相信,争夺顶级DEX头衔的斗争才刚刚开始,非常依赖于哪个团队能够更快地进行创新,同时既解决了gas费,又使他们的平台对交易员和流动性提供者比竞争对手更具吸引力。

原创文章,作者:CoinKaola,如若转载,请注明出处:https://www.coinkaola.co/news/220370/