AMM 领域出师未捷的 Balancer,在 IDO 的潮流中显现出爆发的势头。

原文标题:《从 DEX 变成代币价值发现平台?是时候重新认识 Balancer 了》

撰文:梁雨山

如果当初 Sushiswap 没有先发制人,以吸血攻击+发币方式入局厮杀,如今的 DEX 市场又会呈现怎样的格局 ?

大胆猜测:Uniswap、Curve 依然稳居前二,Balancer 则在三甲中夺得一席。Uniswap、Curve 地位无需赘叙,二者市场份额之和已占据 DEX 半壁江山。Balancer 比肩前者原因何在?

回溯去年夏天 DeFi 大爆发时期,Balancer 作为首个引入流动性挖矿的 DEX,在市场效应以及自身机制设计推动下,其流动性在 6 月至 9 月间增长 3400%,成为当时足以与 Uniswap、Curve「平起平坐」的去中心化交易所。

不幸的是,在随后爆发的「Sushiswap 与 Uniswap 大战」中,Balancer 被迫「出局」,退出前三。同时,受 Uniswap 成功验证 AMM 模式影响,市场涌现出各类 Swap,Balancer 敌手开始增多 .....

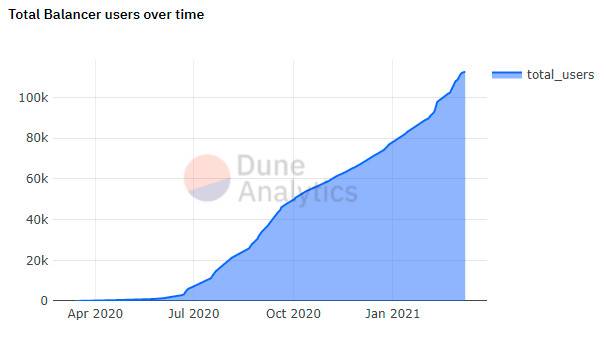

Balancer 就此淹没在竞争激烈的 DEX 市场中了?不仅没有,它还在蓄势待发。Defipulse 最新数据显示,年初至今,Balancer 锁仓量由年初 5.8 亿美元增至 16.4 亿美元,涨超 175%,DEX 排名跃至第四,超越 Bancor、1inch 等竞争对手。同期,其用户量长增超 40%,突破 11 万;原生代币 BAL 上涨 270%,即将逼近历史高点。

什么力量在推动 Balancer 悄然增长?其是否有望再次进入 DEX 市场中心?从市场环境以及趋势演变角度,火星财经 APP 带你重新认识 Balancer (BAL)。

Balancer 借 IDO 之风再起势

让我们从细微处了解 Balancer 悄然生长的真相。

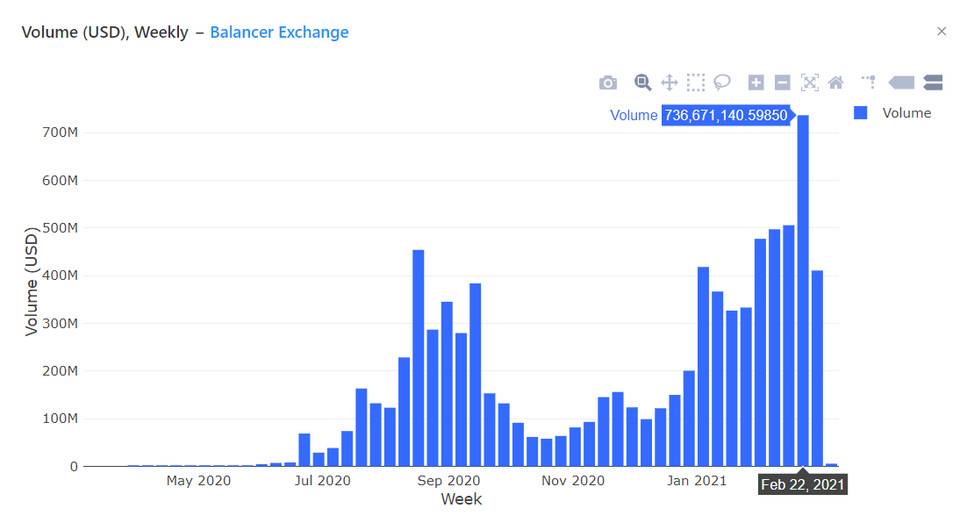

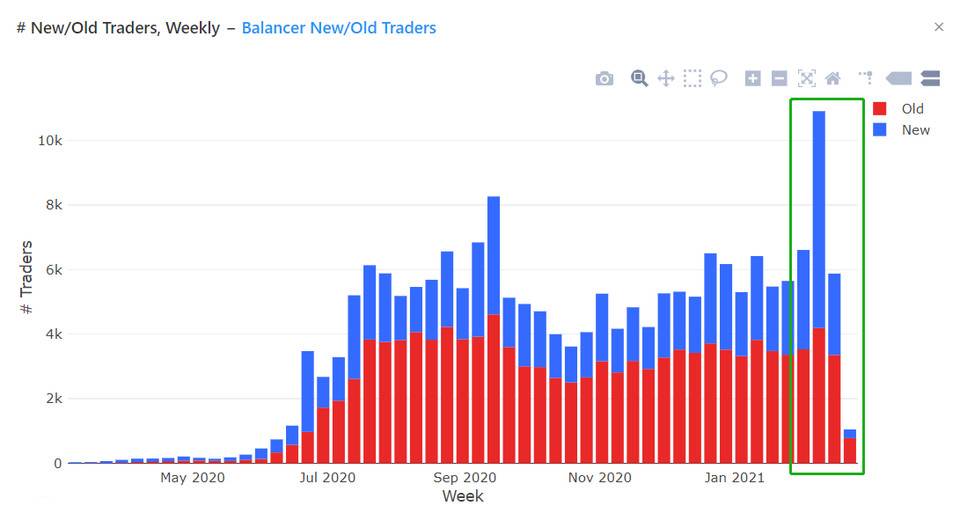

年初至今,Balancer 各项指标均在上涨。其中,2 月中旬成其快速发展的关键节点。根根据 Duneanalytics 数据,Balancer 周交易量、新增用户、BAL 价格在这一时期出现明显涨势。

具体来说,Balancer 周交易量在 2 月 22 日当周达 7 亿美元,创历史最高水平;新增交易者一周增超 6000 人,同样进入峰值。至此,Balancer 用户量约 11 万人,较去年夏天增长 4.4 倍。

从时间线来看,Balancer 增长期与 IDO 走热基本重合。IDO 即 Initial DEX Offering ,被称为首次去中心化交易所代币发行(另一种说法为「首次 DeFi 发行」)。2 月以来,不少新生 DeFi 项目选择通过 DEX 完成首次代币发行,IDO 概念也因此走红。

据不完全统计,2 月至今,选择通过 Balancer 进行 IDO 的新生 DeFi 项目包括:

-

DeFi 保险协议 InsurAce

-

去中心化代码协作平台 Radicle

-

去中心化期权协议 SIREN Markets

-

波卡生态数据基础设施组件 Kylin Network

-

跨链流动性提供协议 HydraDX

-

预言机项目 Razor

.....

受 IDO 热潮影响,用户在 Balancer 上的交易行为激增,其锁仓量在 2 月陡增,于 13 日当天新增锁仓近 10000 枚 ETH,达去年 12 月以来最高水平。

从 DEX 到代币价值发现平台

IDO 模式的诞生,最早可追溯到 19 年 6 月。当时,币安宣布 Raven Protocol (分布式深度学习协议)在其 DEX 进行 IDO。不过,由于当时用户反响并不积极,IDO 未能掀起太大风浪。

至去年夏天,随着 Uniswap 在流动性挖矿热潮下成功试验 AMM 模式,大量 DeFi 项目通过部署智能合约创建资金池发行代币。可以说,Uniswap 在 IDO 发展初期扮演启蒙角色。

但这并不意味着在 Uniswap 进行首次代币发行没有弊端。我们知道,在以太坊网络进行交易需要支付 Gas。而在网络不断拥堵的当下,Gas 费水涨船高,散户投资者与科学家、大户相比不具优势,因为后者可以利用机器算法和高 gas 进行抢先交易。

当持有大体量资金的科学家率先入场,资金池中的代币价格会被大幅拉升,这对散户投资者来说并不公平,也不利于代币价格发现。

在 Balancer 设计中,其通过推出流动性引导池来解决问题。不同于 Uniswap 要求 1:1 比例在池中存储代币,Balancer 允许项目方自定义设置资金池中的代币比例(最大偏差比为 2:98)。同时,项目方可以通过调整存储资产比例来降低代币价格,以防价格在初期因投机者大量涌入而失控飙升。

同时,散户投资者也不用担心被抢跑交易,并可使用任何代币购买流动性引导池所推代币。在流动性引导池设计中,所有投资者公平参与代币购买,新币价格波动性降低。

事实上,Balancer 早于去年推出流动性引导池,当时衍生品协议 Perpetual、流动性挖矿聚合器 APY.Finance 等 DeFi 项目均在其平台完成代币发行。不过,由于多数流动性挖矿代币于去年四季度暴跌,DeFi 投资市场收紧,发行新币的项目数量下降,Balancer 在代币价值发现方面的优势淹没在市场中。

而至今年 2 月,随着越来越多的 DeFi 项目发币,市场热度再度回升,Balancer 流动性引导池优势再次凸显,开始被更多项目方选为代币发行台。可以预见,如果 IDO 热潮进一步继续,其将从基于 AMM 模式的 DEX 进化为代币价值发现平台。

结语

从 Balancer 发展过程看,其作为率先启动流动性挖矿的 DEX,在 DeFi 爆发初期占据有利市场地位。但后续 Sushiswap 破局,以及 Uniswap 发币补短板的反击攻势,将曾活跃于市场中心的 Balancer「逼退」成为舞台下的观众。

然而,在 2 月爆发的 IDO 热潮中,Balancer 凭借流动性引导池机制为其争取竞争机会。但需要注意的是,从短期来看,其很难超越 Uniswap、Sushiswap 及 Curve。此外,尽管项目方选择 Balancer 作为代币发行平台,但最终还是会将资金池迁移至 Uniswap,去中心化隐私保护协议 HOPR 便是其一。

虽然 Balancer 短期内难与 Uniswap、Sushiswap 及 Curve 抗衡,但其有望凭借早期积累,以及 IDO 加持,最终在二线 DEX 赛场中突围。

来源链接: news.huoxing24.com