执中的方案是兼顾协议的灵活性和平台的全面性。

撰文:尼格尔,Perpetual Protocol 中国负责人

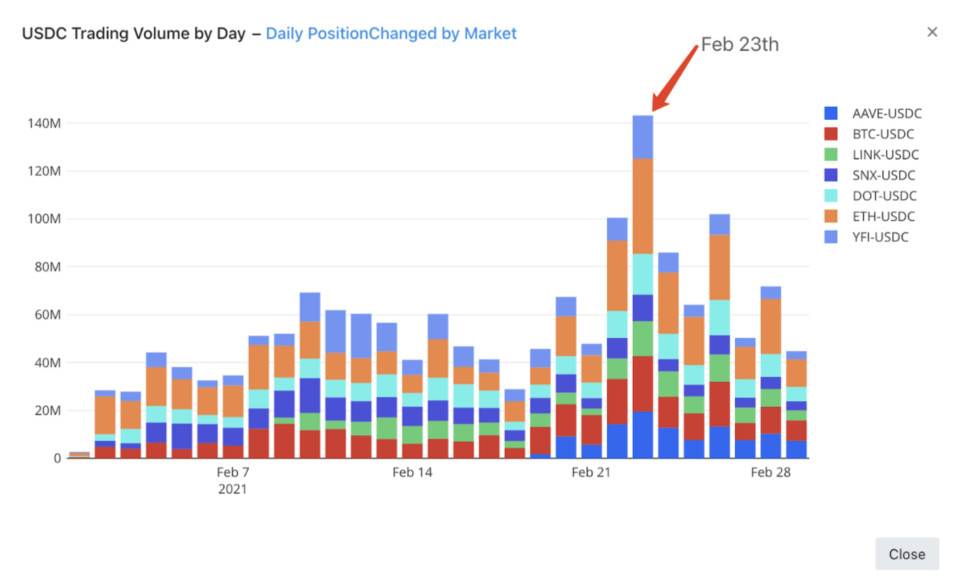

「Perp 永续协议自 2020 年 8 月获得 Multicoin/CMS/Alameda Research/Three Arrows 投资后,成为首个在 Balancer 进行 LBP 的项目,与 2020 年 12 月 14 日正式上线,至今平台永续合约交易量已经接近 30 亿美金,近期更是在 2 月 23 日创下单日 1.4 亿美金的最高交易额。」——本文的思考原点。

当前数字货币市场中,中心化交易所的衍生品交易量远高于现货,我们进行相同的逻辑套用,很容易根据 DEX 在过去一年中的爆发推导出链上衍生品的交易量在未来理应远高于现货交易。因此,我们看到诸如早期的 DDEX (基于 Hydro 协议的去中心化交易所),DYDX 等链上衍生品交易所都在进行平台化的尝试。但是,目前仍有诸多的限制使得链上衍生品交易易用性较低,获取用户困难,对于一些以协议为原点的项目来讲,需要考量平台化发展的优劣。

平台 or 协议?前爆发时代衍生品的抉择

我认为当前链上衍生品仍被限制在爆发前夜的几个原因:

第一点,是一层网络的性能与费用。

以太坊网络在过去半年中的网络费用始终居高不下,矿工矿池盆满钵满,而用户却苦不堪言。衍生品交易不同于现货交易,由于通过杠杆手段放大了资金使用率,所能承受的波动相对要弱,因此对交易执行的即时性要求更高,这也是为什么鲜有链上衍生品协议完全部署运行在以太坊一层网络上。

第二点,衍生品的可组合性尚待挖掘。

就我个人观点在过去的 DeFi 年当中,引爆点可以看作始于 Compound 发放治理代币,在 Uniswap 空投治理代币时冲向顶峰,前者交易协议,后者借贷协议,最近几个月随着 Alpha/Venus 等新兴的 DeFi 协议的可组合性创新,两者分别通过扩大杠杆让用户在交易协议中某些特定的交易对中可以获得更好的 Farming 收益,和将抵押借贷与稳定币铸造相结合的方式,基于可组合性让参与者可以进一步以更简化的方式提高资金利用率。

但是,一旦本身提供的就是杠杆交易的衍生品协议想要进行与其他协议进行组合的时候,会发现并没有太多可以选择的方向。Perp 就这个方向进行过思考,基本期望路径是当用户想要在类似 Uniswap/Sushi 等 Swap 类的产品中提供流动性时一定程度上需要顾及无常损失,相对比较传统的方式是用户在中心化交易所通过合约进行部分 LP 仓位的对冲后,向 DEX 提供流动性。链上产品的角度是 Perp 与主流的 DEX 进行集成,在用户提供 LP 的时候直接一键在 Perp 开仓进行对冲。同理,用户使用借贷协议的时候也可以进行类似操作,Perp 也可以与 AAVE/Compound 等协议进行集成。

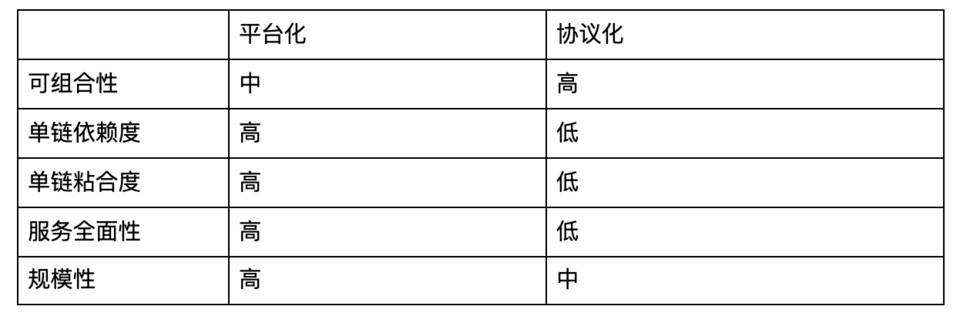

这也是 Perp 这类偏向小众的 DeFi 协议在协议与平台两个发展方向上需要平衡的点。接下来,我们通过一个表格来对比一下「协议化」与「平台化」的不同。

这一对比并不精细,也无意主观给出判断,但是我们可以大致得出一个结论,即协议更灵活,平台更全面。但两者并不是非此即彼的,就像我们很难去定义 2019 年的 Uniswap 和 Synthetix 是平台还是协议一样,尽管在今天我们更倾向于他们都是平台型的产品而非协议型,但却无法否认他们都曾经历过协议型产品的阶段。

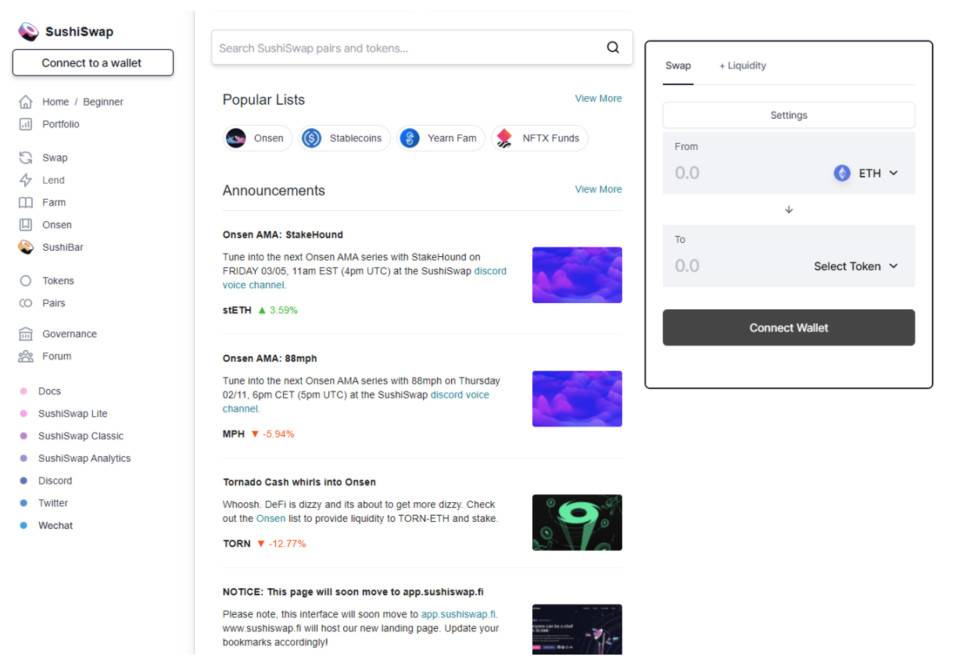

执中新选择——Sushi 头羊效应

在 DeFi 世界中,除了 Synthetix 和 Uniswap 相对广泛的被认为是合成资产与 Dex 当之无愧的第一之外,其他赛道都还有竞争性可言,比如借贷赛道的 Compound 和 AAVE 一是难分高下,BSC 上的 Venus 虎视眈眈,新型借贷 Alpha 势头正猛。再比如保险赛道,Cover 与 Nexus Mutual 难分高下,同样的困境也适用于链上衍生品,细化为链上合约产品,DerivaDEX、MCDEX、Injective Protocol 等都与 Perpetual protocol 身处同一个竞争环境。

在强竞争的态势下,在协议与平台两个方向的选择上,保持协议的灵活性显然更能够保证产品可以「活下来」,之后是否要追求全面性向平台发展可以根据情况选择。但是,其实有更执中的方案,兼顾两者的同时不丢失全面性与灵活性。我认为现阶段的 Sushi 就是这样的产品,相比于单一交易+流动性注入与减少+看板的 Swap 三件套标配。Sushiswap 增添了项目动态,并允许用户更全面的了解自己的投资组合与流动性状态,这些产品细节组合起来更接近我们对平台概念的定义。让 Sushi 的 TVL 并没有被 Uniswap 甩开一个量级。同时,Sushiswap 并没有丢失协议的灵魂——治理两件套(论坛+投票),NGC 执行董事蔡彦说过,她认为 DeFi 项目很重要的一点是要有治理论坛的存在,AAVE 这种头部借贷产品的治理论坛就相当活跃。

同时,由于现货交易协议天然开放的属性,Sushi 的可组合性没有因为在平台型产品的技能树上加点而缺失和减弱。

从这些点上来说,对于 Perp 永续协议这样的产品来讲,效仿 Sushi 的执中路径是可行选择,且目前观察起来是有迹可循的。

- 在产品正式上线前即开通了治理论坛,让产品的早期关注者能够切身参与治理,能够产生更强的归属感。当前协议的大小治理均会在 gov.perp.fi 进行讨论后再在 snapshot 进行投票。这一点是平台型加点。

- 强化可组合性的探索与思考,这一部分可见上一章节第三段。这是协议型的加点。

- 产品本身的从容度较高,往后一步作为链上对冲工具为专业投资者和 DeFi 硬核玩家服务。向前一步分分钟口号变成」去中心化合约交易革命「。同时可以为平台型和协议型加点。

- 与已有的成熟基础设施的集成已经完成,包括 The Graph、Chainlink、NXM、Cover 等。成熟度较高,扩展性潜力兑现,平台型加点。

在我看来,Perp 永续协议作为为数不多主网上线,且在三个月的时间里交易量超过 30 亿美金的链上永续合约衍生品产品来讲,选择执中路径增长在未来一段时间内是合理的,因为赛道整体的成熟度不够高,但竞争却极其激烈,在当前 DeFi 热潮下,人们对于衍生品的思考与创造都处于涌现阶段,保持灵活性更能够确保在方向出现一定的偏差时及时修正,而保留全面性的可能性则是能够在未来借助现有用户基础与产品基础上去韬光养晦进行更大的叙事。