RAI 与 DAI 有诸多相似,是 MCD 系统的硬分叉,最大不同是 RAI 与「法定货币世界」完全分开。

撰文:Paul Veradittakit,Pantera Capital 合伙人

翻译:卢江飞

最近,Reflexer Labs 宣布完成了一笔 400 万美元融资交易,领投方是 Pantera Capital,该项目旨在数字经济领域里构建一种去中心化、稳定且非法币锚定的稳定币。

什么是「非法币锚定稳定币」?

从广义上来说,稳定币是一种在公共区块链上发行的、抵御市场波动的代币,其价值通常与广泛接受的法定货币挂钩。在加密货币市场里,针对稳定币的精确定义总有一些细微差异,但随着监管对稳定币的「兴趣」越来越大,准确定义稳定币这件事正变得越来越重要。

基本上,我所给出的这个广义定义抓住了稳定币的要旨。

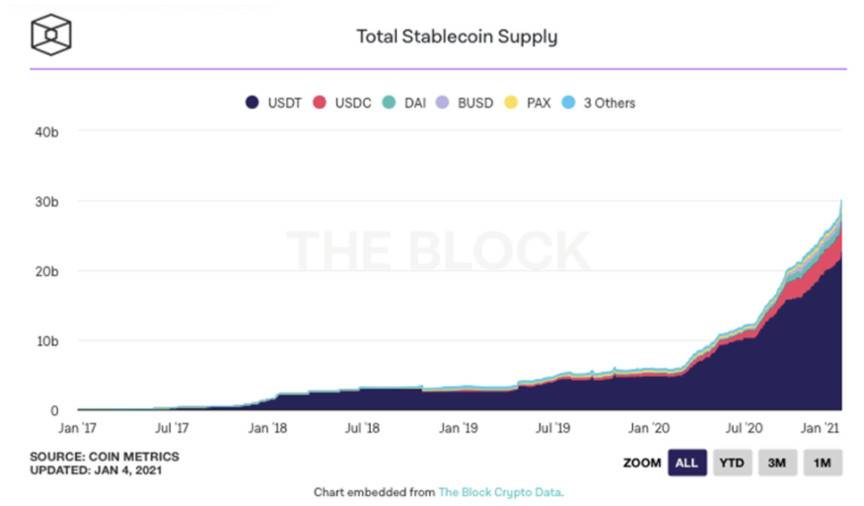

对加密生态系统而言,低波动性稳定币非常重要:稳定币既能充分利用公共区块链的优势——不可变、去中心化、安全——同时又提供了一座「桥梁」,帮助加密用户与中央银行和法定货币「旧世界」建立联系。不仅如此,在 2020 年夏天的「DeFi 热潮」和去中心化金融行业持续增长中,稳定币也发挥了重要作用。如今,越来越多大型机构开始探索稳定币,尤其是跨境支付已经成为稳定币最强大的用例之一。

就目前来看,稳定币可以被分成两大「类别」:

- 与法定货币锚定的稳定币

- 基于算法的稳定币

由法定货币支持的稳定币大多由机构发行,这些机构需要对发行的每个代币真实价值承担经济和保险责任。举个例子,USDC 和 Tether 这两个使用率最高的稳定币都与美元 1:1 锚定,从理论上来说,每一个 USDC 或 Tether 都可以兑换 1 美元——此逻辑也适用于其他法币稳定币(比如 TrustToken 的法币稳定币矩阵)和非法币稳定币(比如委内瑞拉政府发行的石油币)。

尽管法定货币是当前稳定币的主要「锚定物」,但法币其实存在一个很大的缺点,即:信任。

首先,你需要:

- 相信稳定币发行方不会冻结您的资产;

- 相信稳定币发行方始终保持偿付能力;

- 相信稳定币发行方遵守复杂的监管要求;

- 相信稳定币发行方真实拥有他们声称拥有的抵押储备金(而这其实也是 Tether 长期饱受争议的根源)。

其次,也是更重要的一点,当你持有与美元锚定的稳定币,就意味着会受到美联储(或其他中央银行)货币政策的影响,因为稳定币其实与管理它的法币金融体系「稳定性」是一致的,换句话说:crypto-USD 仍然是 USD。

还有一种稳定币是算法稳定币,这种稳定币不依靠储备金,而是依靠数学设计的力量,把稳定币「锚定」在价值范围附近。目前加密货币市场已经推出了许多不同的算法稳定币解决方案,但是复杂度各不相同,如果您想了解更多有关算法稳定币的信息,推荐阅读 这篇文章 。

什么是 DAI,它如何运作?

DAI 是 Maker 协议的原生代币,也是目前流通中使用最广泛的算法稳定币,1 DAI 的锚定价格为 1 美元。Maker 协议是一个去中心化自治组织(DAO),主要用于促进 P2P 借贷(由治理代币 MKR 支持),于 2017 年底发布。

要说明 DAI 的工作方式,您还需要了解 Maker 贷款平台——当用户在 Maker 上的智能合约中锁定 ETH (以及其他 Maker 允许的加密资产)作为抵押品时,DAI 就会被铸造。

像大多数 DeFi 平台一样,Maker 协议要求贷款超额抵押;换句话说,如果你想铸造一定数量的 DAI,就需要抵押价值更多的 ETH,确切地说,目前 DAI 抵押率是 150%。DAI 需支付稳定费,类似于银行收取的费率,但通常 DAI 稳定费率比银行要低得多。当用户希望解锁抵押的 ETH 时,他们需要将 DAI (包括以 MKR 支付利息)重新注入到协议中,然后再把这些代币销毁。

读到这里,如果您感觉这一切很令人迷惑,别担心,因为不是只有你一个人这么觉得。可以说,DAI 机制是一种真正的数学和经济成就,因此,如果您想了解更多信息,可以观看这部 讲解视频 或阅读 项目白皮书 。

简而言之,DAI 通过改变稳定费来实现保持代币稳定,类似于美联储如何通过利率调整货币供应。当 DAI 的市场价格高于 1 美元时,Maker 会降低稳定费以增加贷款供给并使价格回落;当 DAI 的市场价格低于 1 美元时,情况则相反。

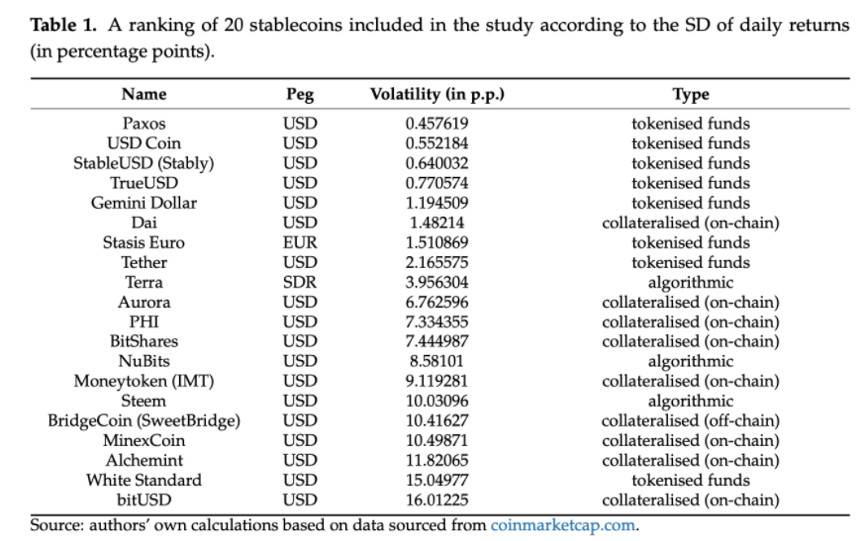

那么,基于这种机制会有什么样的效果呢?根据《风险与金融管理杂志》(Journal of Risk and Financial Management)上的一项最新研究显示,DAI 是波动性最小的抵押稳定币,完全可以与多个与法定货币挂钩的稳定币相抗衡——称得上是一项新技术成就。

DAI 的缺点是什么?

尽管 DAI 有不少优点,但也存在一些问题,主要集中在以下四点:

法定货币锚定: 由于和美元「锚定」,DAI 所有者被迫对美元具有一定程度的信任。但是现在,越来越多人开始质疑与美元挂钩的代币「稳定性」了,主要出于以下几个原因:

- 美元货币供应量出现空前增长

- 对通货膨胀的担忧加剧

- 许多公司开始在资产负债表中添加比特币作为对冲工具

MCD: MCD 是指多抵押 DAI (Multi-Collateral DAI),即抵押品可以不只选择 ETH,而是有其他多种加密货币作为选择。通过转换到 MCD,MakerDAO 上某些让持有人感到不满意的链下资产交易对手风险可能会有所增加。

托管方: Maker 的组织结构可能会带来「恶意串通」风险。Ameen Soleimani 设(Relexer Labs 的联合创始人)想了一个不太可能但令人恐惧的状况:

举例来说,MakerDAO 目前至少有四个托管方,每个托管方都可以随意「窃取」MakerDAO 中存入的 100%ETH 抵押品,还能铸造一百万亿的 DAI,然后使用这些 DAI 窃取所有去中心化交易所(例如 Uniswap)和借贷协议(例如 Compound)中为 ETH / DAI 对提供的全部 ETH 流动资金。在有机会做出回应之前,托管方、Maker Foundation、a16z、PolyChain 和 Dragonfly 理论上可以在单个原子以太坊交易中执行整个「抢劫」。

负利率: DAI 存在「失控锚定」的风险,Ameen Soleimani 对此也做了解释:

DAI 锚定汇率是:1 DAI = 1 美元,这也给 MakerDAO 带了一个局限性,那就是难以施加负利率。当 DAI 的价格升至 1 美元以上时,MakerDAO 无法通过实施负稳定费来抵消激励措施并以此向借款人偿还更多 DAI 债务,如果可以执行负利率,将有助于恢复锚定汇率。相反,Maker 依靠不同形式抵押品之间的套利机会来满足 DAI 的超额需求。

什么是 RAI,它有什么不同?

RAI 是由 Reflexer Labs 推出的新型算法稳定币,试图解决当前稳定币市场面临的一些问题。Relexer Labs 两位联合创始人是 Ameen Soleimani 和 Stefan Ionescu,该公司最近宣布完成了一笔 400 万美元的新一轮融资,联合领投方是 Pantera Capital。

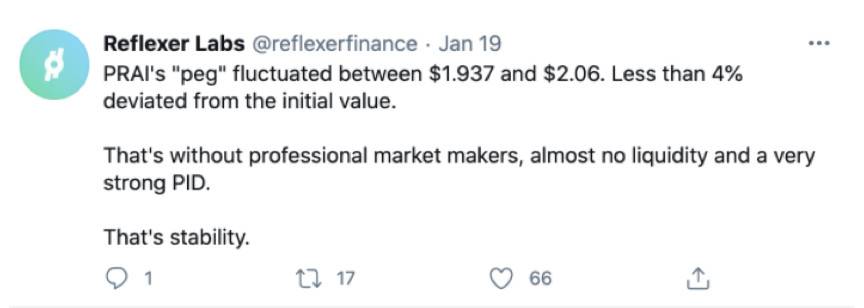

经过数月的测试,上周 RAI 在以太坊正式启动主网。您可能会问,它的表现如何呢?

首先,让我们来看看 RAI 的工作原理。实际上,RAI 在很多方面与 DAI 相似,是 MCD 系统的硬分叉。DAI 代码本身已经久经考验,RAI 不仅从中受益,还实现了一些重要优化改进,其中一个最大不同就是,RAI 与「法定货币世界」完全分开。

The Defiant 曾对 RAI 这样评价说:

RAI 并没有与法定货币挂钩,也没有法定货币背书,而是完全由计算机程序运行。如果 RAI 发行实体币,估计会在上面印一行字:「我们信任代码」。

这是非常重要的,RAI 无疑是算法稳定币领域里的先驱。

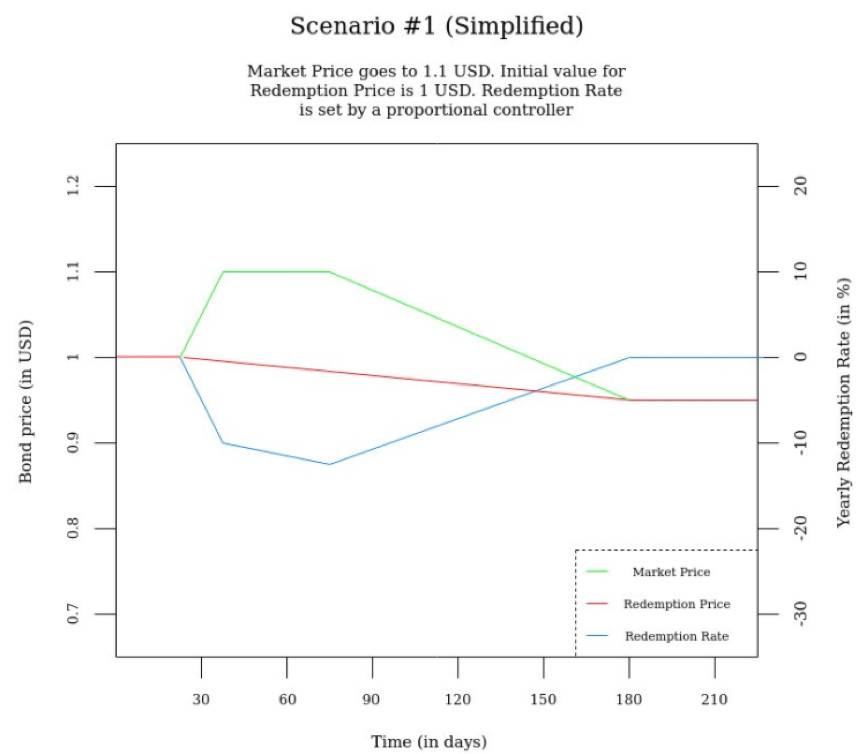

虽然使用「浮动挂钩」可能会让有些用户感到不舒服,但 Reflexer Labs 通过优化最大程度地降低了价格波动性。RAI 有一个任意设定的初始目标价格(发行时初始目标价格为 3.14 美元),只要市场价格与目标价格不同,RAI 就会通过算法调整利率——也就是「赎回率」(redemption rate)以应对价格变化。RAI 代币价格可能会回落到初始水平,但也可能会稳定在新的平衡位。对于 RAI 而言,这种机制无疑是成功的——因为他们的目标不是拥有永不波动的价格,而是防止价格出现波动,因为 RAI 机制也和其他稳定币有所不同。

RAI 协议使用了与 Maker 相似的借贷系统,不同的是,该协议仅接受存入 ETH 来铸造 RAI,从而解决了上文中提及的交易对手风险。当赎回率调整时,人们就会选择铸造或销毁他们的 RAI,通过改变代币供应量,RAI 价格也就能保持稳定了。

需要特别提及一点,与 DAI 相比,RAI 最大的不同就是允许负利率。目前 RAI 仍处于起步阶段,尚未承受以太坊价格波动带来的巨大冲击,但在不影响去中心化的前提下,相比于其他许多算法稳定币,该项目创始人认为 RAI 可以更具弹性地应对诸如「黑色星期四」以太坊短时暴跌之类的突发事件。

RAI 到底有多稳定?

RAI 的真正内核(也是其如此令人兴奋的地方)——在于它使用了 PID 控制器(PID Controller)来稳定基础资产,PID 控制器的想法源自于「控制理论」(Control Theory)。

如 RAI 白皮书所述,PID 控制器已用于「超过 95%的工业应用和广泛的生物系统中」,其核心是使用反馈回路(feedback loop)来调整不稳定的变化——这种稳定系统的首个实际应用是帮助船舶实现自动转向功能。尽管目前尚未明确 PID 控制器是否已经被应用于金融领域,但研究人员发现,许多中央银行可能无意中接近使用了 PID 控制器。

但随着 RAI 的出现,此概念正变得更加清晰明了。

RAI 是真正的「稳定币」吗?

不,至少现在还不能确定。按照 RAI 团队的说法:

从另一方面来说,RAI 与任何事物都不挂钩。RAI 背后的系统只关心确保市场价格尽可能接近赎回价格。赎回价格几乎总是浮动(以此方式,RAI 不会与任何法定货币挂钩),以迫使系统参与者将市场价格接近赎回价格。

上面这段话可能依然很难理解,但其实你可以不要把 RAI 看做是一种类似于「外部货币」(external currency)的稳定币(就像那些与美元挂钩的稳定币),而是将其视为一种为了降低波动性而进行自我优化的货币。RAI 拥有自己的货币政策和治理模型,这意味着当其价格发生变化时与系统问题无关,只是一种「系统功能」。如果你查看 RAI/USD 交易对的价格变化,可能就像看津巴布韦元兑美元贬值一样;他们是两个完全不同的系统,对于某些用户来说,RAI 是资产,而不是负责。

针对低波动性进行了优化的自己的货币。它具有自己的货币政策和治理模型,这意味着当其价格发生变化时,这就是功能,而不是系统的错误。观察 RAI / USD 交易对中的价格变化,就等于说美元相对于津巴布韦美元的价格不受控制地飙升;他们是两个完全不同的系统,对于某些用户来说,这是资产,而不是负债。

有人称 RAI 是一种「温和币」(gentlecoin),我真的不希望这个词流行起来,但遗憾的是,这个词很好地阐述了 RAI 属于一种完全不同的稳定币。

RAI 给加密生态系统增加了什么价值?

对于加密社区而言,无论在象征意义上,还是在务实意义上,RAI 的发布都具有重要意义。

「加密经济学」的核心宗旨就是要摆脱中央银行机构的桎梏,尽管比特币和其他价值存储物扮演了法定货币替代品的角色,但对于加密货币而言,波动性一直是其致命弱点。对于渴望规避风险的加密社区成员而言,由法定货币支持的稳定币一直是市场高波动性事件和长期金融合约的「避风港」。不过,RAI 现在提供了一种全新的替代方案,不依赖、不使用法定货币「语言」,也不特别关注法定货币「世界」。还有一些「反对法定货币理念」的加密社区成员,如果他们不想受到波动风险影响,RAI 也是一个令人信服的选择,因为它是一种不依赖法定货币来维持其稳定性的「抵御波动型」代币。

从实用角度来看,RAI 团队已经推出了两个直接用例。

首先,对于那些想要在不持有基础资产情况下投资 ETH 的投资者来说,RAI 可能是一种资产。由于 RAI 采用浮动汇率机制,而且该协议的所有抵押品都由 ETH 承保,意味着它比较关注 ETH 的价格走势。对于某些类型的投资者来说,这可能是自己多元化投资组合中一个较有吸引力的组成部分。

其次,RAI 可能成为 DeFi 项目抵押品的下一个「 ETH 标准」,尤其是合成资产平台(比如 UMA、Synthetix)可以将 RAI 视为低波动抵押资产的替代品。2020 年 3 月 12 日爆发了 ETH 暴跌「黑色星期四」事件,对一些 DeFi 协议产生了巨大影响,为了避免类似状况再次发生,一些 DeFi 协议可能正在寻找 ETH 和其他加密资产的替代方案。

RAI 下一步发展计划?

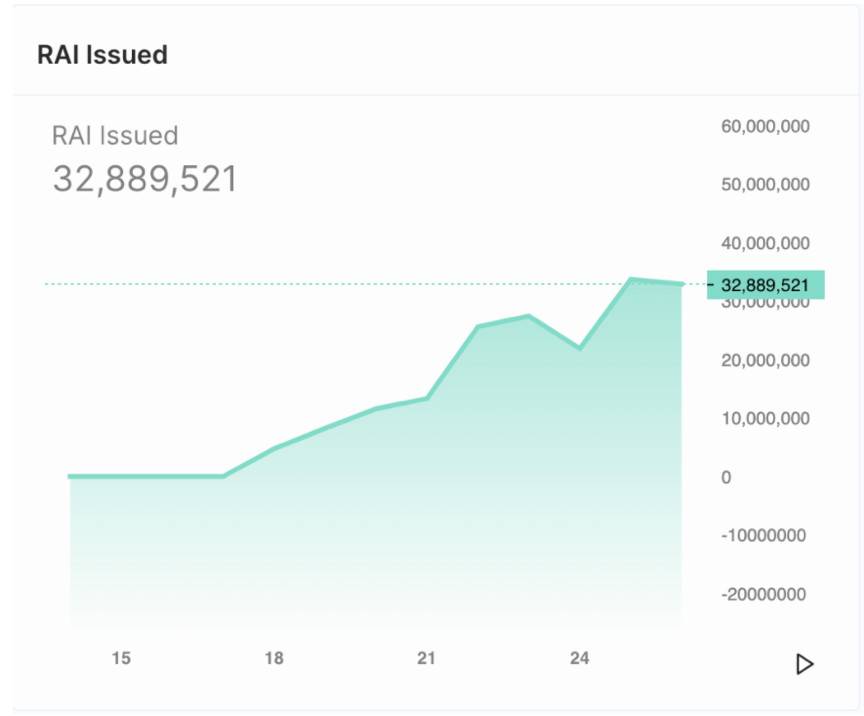

自从 RAI 以太坊主网顺利上线之后,第一周就锁定了价值 2.5 亿美元的 ETH,目前已发行超过 3000 万枚 RAI。如果您想了解更多 RAI 的实时指标数据,可以在 此处 查看。

本文只能算是 RAI 理念和原理的一个简短摘要,我们还有很多东西要学习!如果您有兴趣参与,可以查看他们的 文档 并加入他们的 Discord 社区 。如果您想通过锁定 ETH 来铸造 RAI,该协议其实已经为数百名用户开放了杠杆服务。

简而言之,RAI 是一种新型加密货币资产:一种不依赖法定货币来保持稳定性的、抵御波动的稳定币,RAI 是同类代币中的第一个,但可能不会是最后一个,我们很高兴继续关注 RAI 的未来发展方向。

来源链接: www.veradiverdict.com