作者 | Ryan Selkis

1、截止到 2020 年底:

-

280 万 MAU (月活用户数)

-

4300 万验证用户

-

4560 亿总交易量

-

900 亿平台资产

2、" 加密经济术语表 " 里有很多新定义 如 HODL

3、Armstrong 的介绍阐述了公司的愿景,很简洁:通过建立一个安全、可信、易用的平台,帮助人们进入加密经济,促进经济自由。

4、"Coinbase 为加密经济提供动力 "。

-

4300 万用户

-

7000 家机构

-

11.5 万个生态系统合作伙伴

-

100 个国家

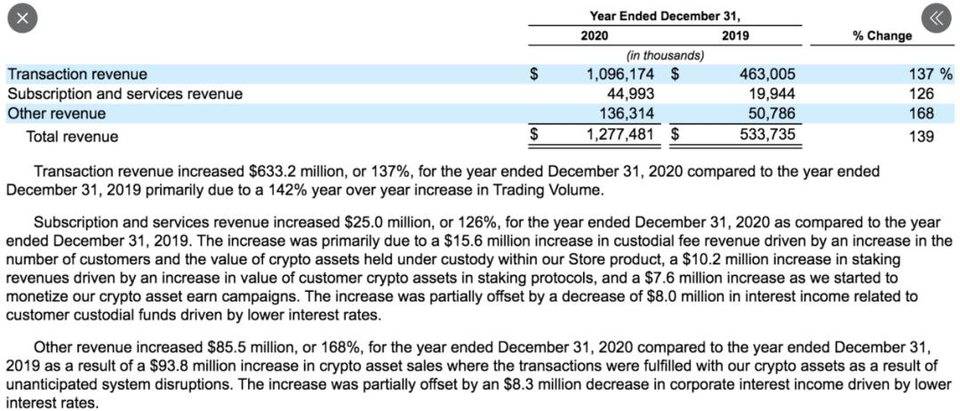

5、收入:

-

累计 34 亿美元,2020 年 13 亿美元

-

交易费用占收入的 96%。

-

35% 的 EBITDA 利润率(Q1 可能高得多)

6、 21% 的投资者每季度至少参与过一个非投资产品。公司发展战略的一个有意义的部分必须是参与 DeFi、staking、协议的参与,因为交易所的竞争是无情的。

7、风险:

-

高度波动的结果,但 Coinbase 依赖于高波动性和加密资产价格的上涨

-

依赖于 BTC、ETH (因为它们被框在更广泛的资产支持之外,这要感谢 SEC)

-

运维、监管、竞争、银行风险等。

8、 "Coinbase 是一个远程的第一公司,所以没有执行办公室 "。可能对招聘、监管灵活性和公司安全都有帮助。

9、侧面说明,公司招股书中指出的每一个 " 风险因素 " 都应该被那些希望向大型交易所销售服务(或自己)的初创公司梳理一遍。

10、资本效率高。5. 6 亿美元的可转换优先股 ->11 亿美元现金。

11、到目前为止,公司对 2017 年和 2018 年基本没说什么。当它对 2018 年第一季度进行了光鲜的描述,但提到了更高的 " 交易量中位数 "。

这几乎就像他们不想在 2020 年与 2017 年或 2018 年相比,显示出一个下降的年份,但这对我来说是一个头疼的问题,因为他们可以理所当然地显示,我们很可能进入下一个繁荣期。

13、也许已经定价了,但我预计 "store " 一栏中的标识在未来几周内会有出色的表现。

14、一些很厉害的图表:

-

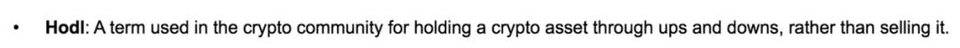

MAUs 与波动率 ......MAUs*刚刚超过 2018 年第一季度

-

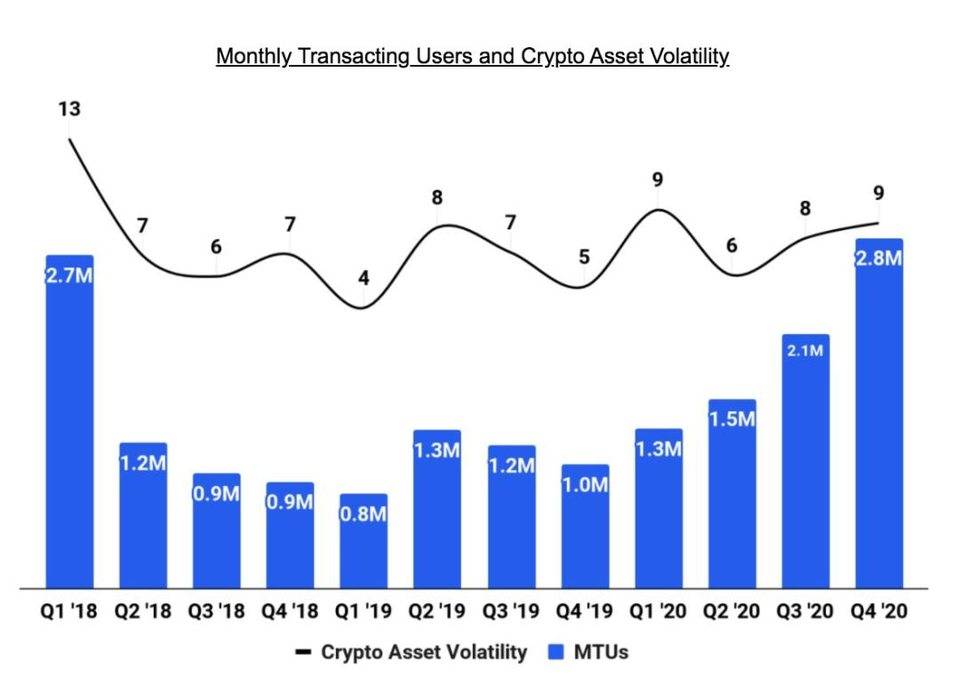

Coinbase 在机构托管端塞进 Xapo、Grayscale 资产的地方。平台上的资产最高占市值的 11.1%。

-

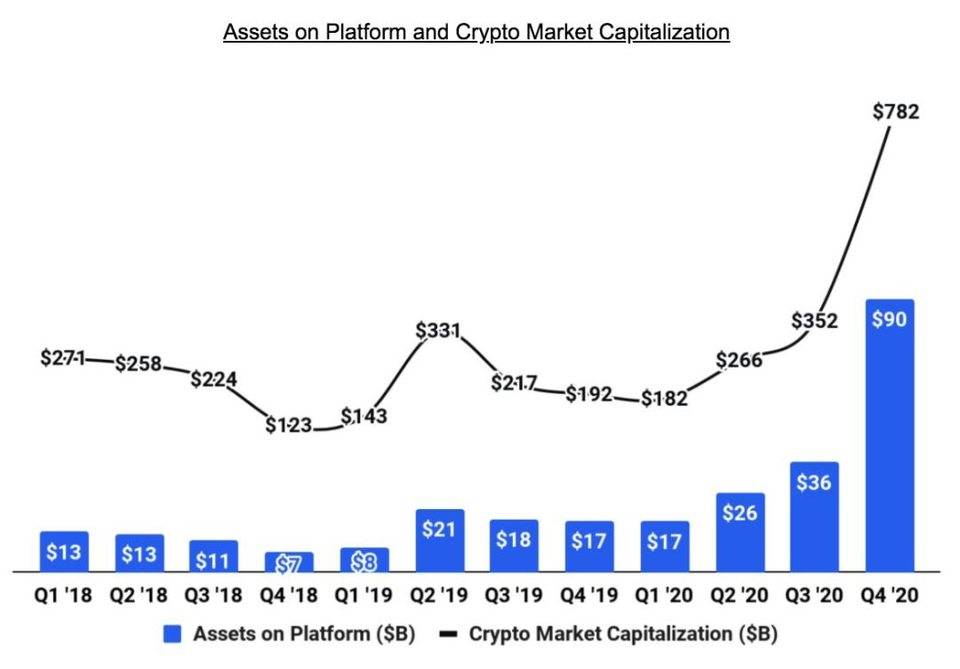

机构交易量

15、托管费收入增加 1500 万美元,押金增加 1000 万美元,Earn 活动增加 750 万美元。

16、不知道 Xapo 收购的具体数字是否曾公开过,但是是 5540 万美元。Xapo 确实是一个有趣的案例研究,因为他们拒绝保管非比特币资产。我想知道他们在拥抱 ETH、DeFi、Staking、Lending 方面的表现如何?

17、如果 Coinbase 曾经出现过重大的安全问题,那这段时间的游戏就结束了。

-

90% 的客户都是通过口碑来找他们的,所以在西方,加密货币 =Coinbase

-

10% 以上的加密资产都是由 Coinbase 托管的

-

第一,最大的加密货币 IPO

18、Binance 仅引用了四次。

-

两次在 Coinbase 的加密波动率计算中。

-

一次在提及 Binance 的 2019 年黑客攻击时 ...... 与 Mt.Gox & Bitfinex NYAG 诉讼案并列

-

一次在提到竞争对手 " 不同程度的监管遵守情况 "。

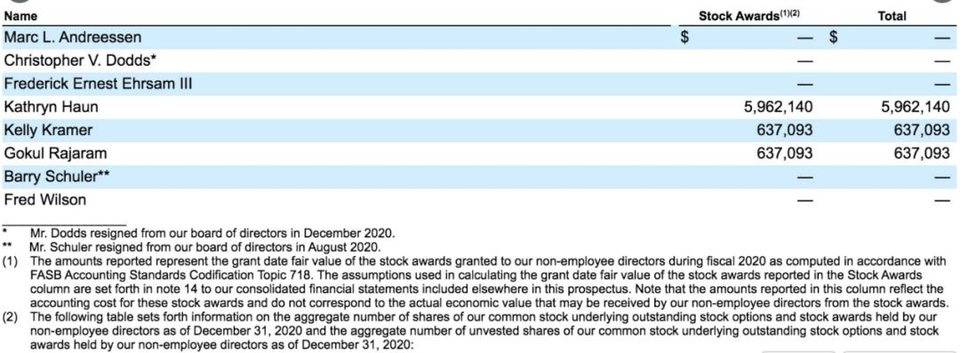

19、在非员工方面,凯蒂-豪恩在董事会占了大头 (在 a16z 也是)

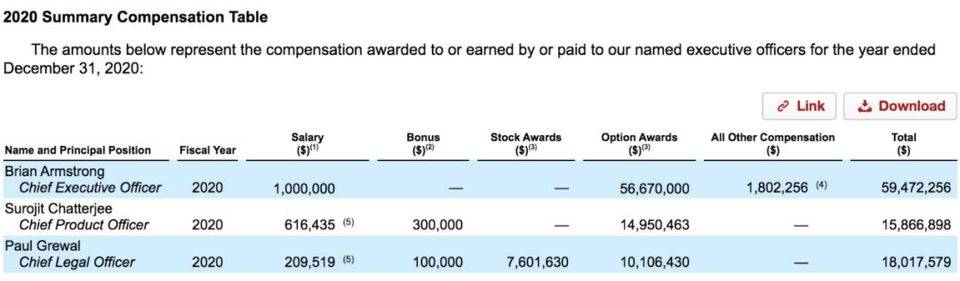

20、高管团队中大佬们的巨额薪酬。

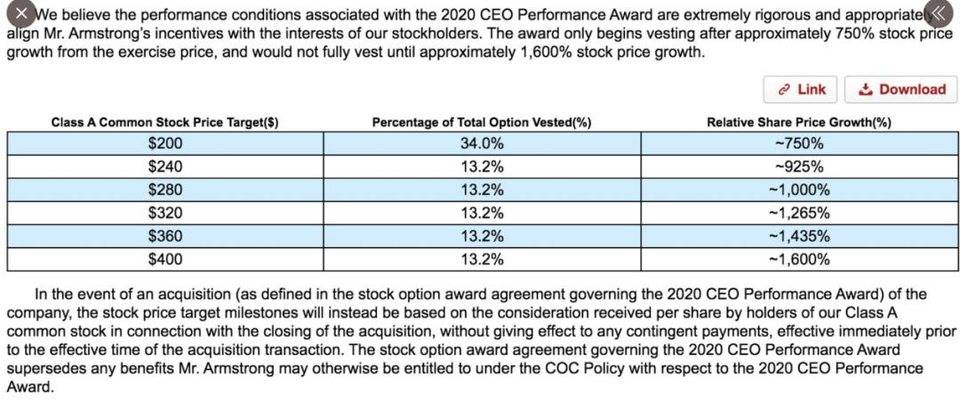

21、有趣的是,给阿姆斯特朗的高管拨款(3.8% 的股权)有积极的里程碑,从拨款行使价开始,只有在股价增长 750% 时才分阶段实施。似乎是一笔不错的交易。

22、 Coinbase 期权、RSU (受限股票单位)、激励机制的执行窗口期过长。

23、德勤对公司的账目发表了无保留意见。

Ryan Selkis 作者

Gigi 翻译

Edward 编辑

特别声明

免责声明:本文不代表CoinVoice立场,且不构成投资建议,请谨慎对待,如需报道或加入交流群,请联系微信:VOICE-V。