原作者 | Jagrmeister 编译 | 邹正东

2018年2月16日,我投资了一个表现一般般的ICO项目Havven。其目标是创建一种名为Nomin(后来称为sUSD)的稳定币。在当时,DAI还没有在稳定币占据主导地位,因此出现了许多替代方案(如Havven)。我完全没有预料到,Havven最后会成为合成资产领域的龙头Synthetix,现在市值30亿美元。

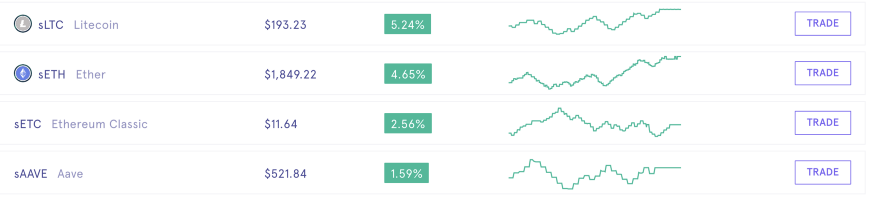

事实证明,sUSD只是synthetiix创造一系列合成币的起点,这些合成币现在包括sETH(合成以太坊)、sBTC(合成比特币)、sEUR(合成欧元)等。

当时有好几个月,我和其他早期用户一起,使用synthetix的Mintr应用程序锁定了SNX和mint sUSD代币。sUSD由SNX令牌(synthetix的治理令牌)担保并保持稳定。你可以根据锁定的SNX代币高效借入新创建的sUSD(类似于使用ETH铸造/借入DAI)。随着合成资产前景的增长,SNX的价值也随之增长。这导致synthetix的抵押品基础价值增长,从而促进了sUSD供应的增长和更多合成资产的创造。大量的抵押品是制造合成品的必要条件。记住这一点,让我们来谈谈平头哥Badger……

平头哥Badger是什么?

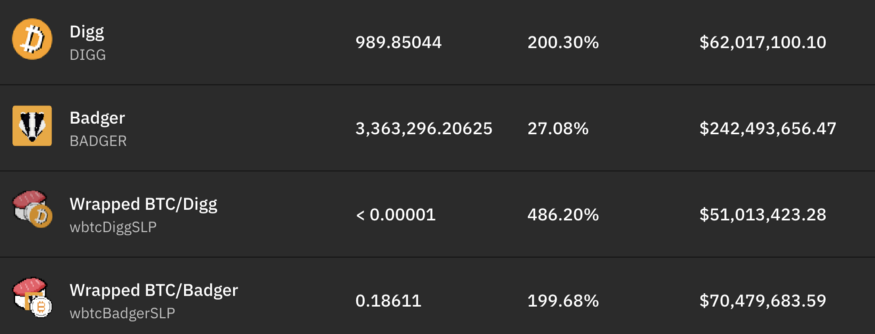

我们很多人之所以选择Badger,是因为可以通过下注我们通证化比特币池代币获得可观的回报。你持有的比特币年化收益率可以达到20-500%。

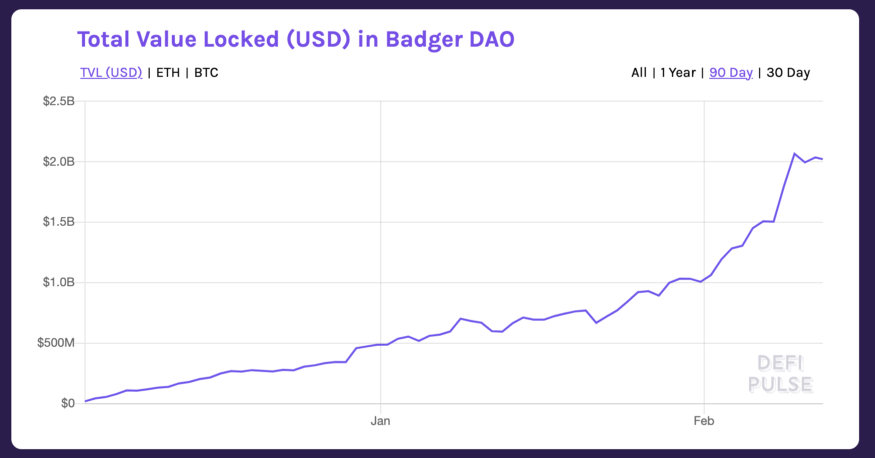

由于诱人的回报,Badger在2个月内TVL从0增长到20亿美元。

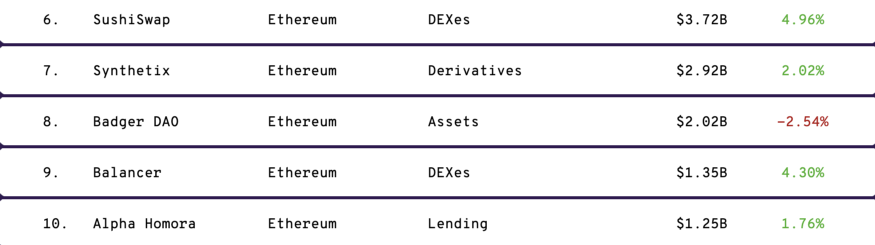

这使得Badger在以太坊所有项目的TVL中排名第八,领先于主要收益聚合器Alpha Homora,并且是YFI总锁仓的4倍。

人们很自然地认为Badger是一个收益聚合器,就像YFI、Harvest或者Alpha Homora。毕竟,Badger是在为Curve、Uniswap和Sushiswap提供流动性,并在此基础上提供奖励(Badger和Digg)。但这只是第一阶段,就像sUSD是Synthetix的第一阶段一样。

对Badger来说,提供收益聚合与回报是锁定平台底层流动性的聪明方法。随着用户质押锁仓,已经大大加速发展了Badger的抵押品基础,他们将从中创造大量比特币支持的合成资产,构成第二阶段。(注:我不是Badger团队的一员;我以一个局外人的身份发言,通过阅读他们的材料并参与其中)。

捕获比特币token化的趋势价值

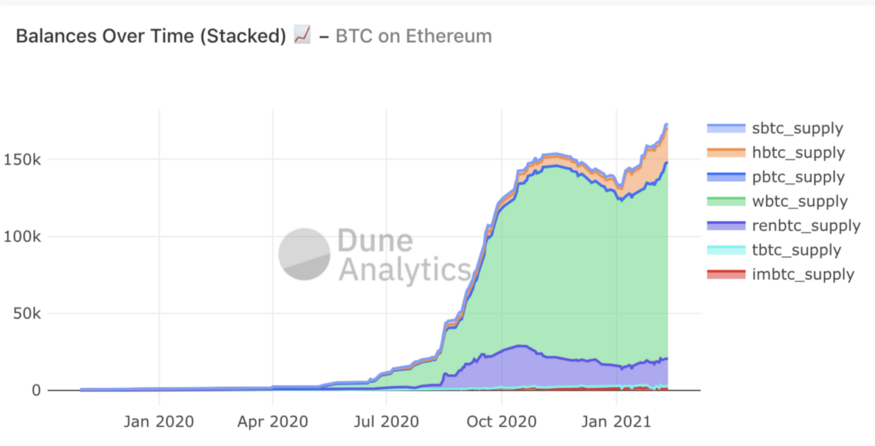

让我们退一步谈谈。Badger正站在加密技术的一个重要风口:比特币向以太坊网络的转移。比特币在以太坊上被通证化为wBTC、renBTC、sBTC等。在以太坊上,通证化比特币可以参与到DeFi中来。据DeCrypt数据,16.6万个比特币已经转移到以太坊,以比特币目前的价格47200美元计算,这相当于78亿美元。这是个巨大的数值。这一切都发生在最近。

正如你所看到的,比特币向以太坊的转移大部分发生在过去六个月。Badger利用了这一趋势,为通证化比特币持有者提供了一种在持有时产生收益的方法。

Badger合成资产:阶段二

通过为通证化比特币提供有吸引力的收益率,Badger将20亿美元锁定在其平台的金库中(主要是将通证化比特币作为池交易组合中的一个或两个代币的池代币)。有了它,Badger将在以太坊上抵押基于比特币的合成资产(以及其他产品)——考虑到保险库抵押品的总价值,它可以大规模创建这些合成资产。有了Digg, Badger基于比特币价格的弹性供应代币,不需要抵押品支持,其他合成Badger已经讨论了其不一致的意愿;它们包括:

- CLAW(利爪):使用UMA协议的稳定币,将由Sushi的LP代币和Badger共同铸造。来自Badger’s Medium:“这意味着bBadger持有者将能够使用他们的代币来制造稳定币(寿司LP代币的scclaws和bBadger代币的bCLAWS)。

- 有息比特币:名称为bBTC 。这笔资产将得到Badger的计息金库头寸的支持。Badger提到这将与DeFiDolllar合作。

(似乎也有其他非合成项目在工作中,如“DCA &Earn dapp”,以购买比特币使用带有利息的稳定币头寸。和“Badger去中心化交易所”-这似乎是基于Layer 2的DEX -具体细节即将到来。)

很大程度上,Badger将对路线图保密,因此许多投资者可能并不知道其中细节。我并不想暗示他们一直在隐藏它,我不记得有一个地方把所有这些都汇总起来并进行了完整的描述。至少可以说,他们显然也没有大肆去宣传第二阶段。这就是$Badger可能被低估的原因,直到新产品被曝光,投资者了解其实际计划。

为什么说Badger最终比Synthetix还要大得多

Synthetix总锁仓为28.9亿美元,它们花了足足18个月才做到这一点。Badger仅仅花了2个月就坐拥20亿美元的TVL。我认为其中的差异之处在于使用比特币作为抵押品的优势。比特币的流通供应市值为8810亿美元,比摩根大通和美国银行的市值加起来还要大。

更重要的是,比特币的累积价值大于所有其他加密货币的总和。CoinMarketCap显示比特币占据60%的主导地位:比特币占所有加密货币总价值的一半以上。这意味着,它是一个强有力的抵押品资源——如果一个项目能够创造良性激励,它就可以通过比特币吸引大量的抵押品价值,使其他抵押品相形见绌。在2个月内达到20亿美元的TVL,这似乎就是Badger所正在做的;提供更好的激励措施,以吸纳大量通证化比特币。

正如前面提到的,通证化比特币的市值为78亿美元,而且正在迅速增长。随着比特币到以太坊网络的趋势继续,Badger处于有利地位,可以增加其TVL,为生成合成品提供强大的基础。或许Badger有比Synthetix更好的基础,后者无法吸引token化比特币持有者的存款,因为没办法达到同样程度收益率。

探索Umbrella Value(保护伞价值)及其对代币价格的影响

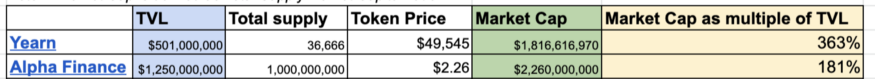

从历史上看,治理型代币的总供应市值(TSMC)与其TVL之间存在关系。例如,在以太坊上,TSMC与TVL的比例通常在2:1左右。这是来自YFI和Alpha的数据。

我们可以看到这个比率值在1.8到3.6之间。

治理型代币(Badger和SNX都是)的价格通常基于它们掌控下的价值,比如交易手续费收入、项目产品的覆盖范围、TVL(未来治理可以基于这个价值提取费用)。然而,让我提出一个叫做伞价值(UV)的概念,当考虑到项目应该控制的市场价值时,它会将项目产品的市场价值增加到它的有效TVL中。这里我谈论的是项目创建的产品,这些产品具有反映产品价值的自身代币。这只会增加项目的市值/代币价格,因为治理型代币持有者也可以影响这些产品,而不仅仅是核心项目及其相应的TVL。

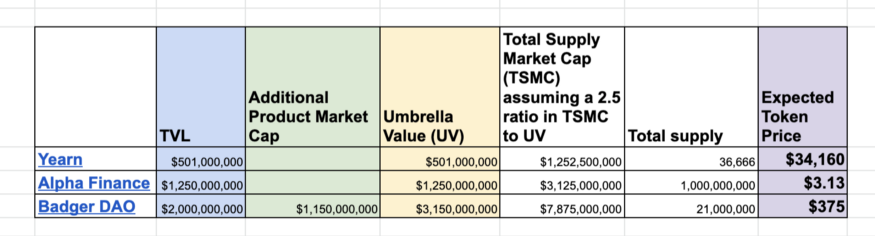

对于合成项目,那些“产品”是他们创造的合成品,所以我们需要看一下它们的价值。不幸的是,我不能计算Synthetix的synth价值,因为我不能确定当前的循环供应总量(数据没有显示在Synthetix交易所)。

然而,如果我们看看Badger,我们知道Digg的总供应市值约为3.75亿美元。如果CLAWS和计息比特币的规模相当,那么Badger的合成品累计价值将达到11.25亿美元。为了衡量治理令牌的价值,我们可以计算伞形价值(UV)——这是项目本身的TVL加上它创建的产品的TSMC (UV是相关的,因为治理令牌持有者将能够影响这全部价值)。对Badger来说,它的TVL(20亿美元)和其合成品的累积价值(11.25亿美元)。因此,Badger未来的UV价值为31.25亿美元。

如果我们往前看,并根据这个伞形价值估计市值和代币价格,我们会得到以下结果。这假设这些项目的TSMC与UV的比率为2.5。

结语

当我说Badger是“合成游戏”时,我的主要意思是为了产生效果。它也是一个收益聚合器。它将有非合成的产品(例如:Badger DEX)。然而,合成品似乎是Badger产品战略的核心方面。另外,Badger似乎拥有数十亿美元的代币化比特币持有者的忠诚度。这让它在未来的合成和非合成产品的采用上占据了主导地位。

我必须在这里赞赏Badger团队对其产品进行了巧妙的排序,他们通过收益聚合捕获巨量TVL,然后利用其金库里的TVL来抵押有意义的比特币合成品。Badger的未来看起来很光明。如果路线图顺利完成,这将是我第二次登陆一个我从未想过的加密合成项目。

原文链接https://algostable.medium.com/badger-is-actually-a-synthetics-play-and-why-it-could-become-larger-than-synthetix-d85beccfbb31

原创文章,作者:CoinKaola,如若转载,请注明出处:https://www.coinkaola.co/news/212447/