从比特币到DeFi,看区块链项目估值的范式转移

作者:Justin Zhao

来源: 投机科学家

自从加密货币诞生以来,给区块链项目估值从来都是一件非常玄学的事情,不仅是因为作为一种新资产类别,没有特别成熟的经验可以借鉴,更是因为币圈“黑庄”横行无忌,只要有钱拉盘,“空气币”有时候比“价值币”涨的更猛,让所谓的“价值投资者”一脸懵逼,栽倒在黎明前的黑暗。

回顾区块链项目的估值历史,从13年牛市的“竞争币”(Altcoin)到17年牛市的“1CO”热潮(Token模型),再到2020年开始的“去中心化金融”(DeFi模式),各种新项目的建立从区块链基础设施逐步转为应用层的创新,促使公链越来越往“管道化”方向发展,而随着真实落地应用的兴起和机构用户的进入,区块链项目的估值方式也有了新的范式转移。

比特币和“竞争币”的估值模型

比特币是第一个使用区块链技术产生的加密货币,其最初的“叙事”是成为“非主权世界货币”,而白皮书的标题就是“一种点对点的现金支付系统”,有数量上限,共识采用 POW 工作量证明,每一个比特币的产生都是通过矿机挖矿生成。

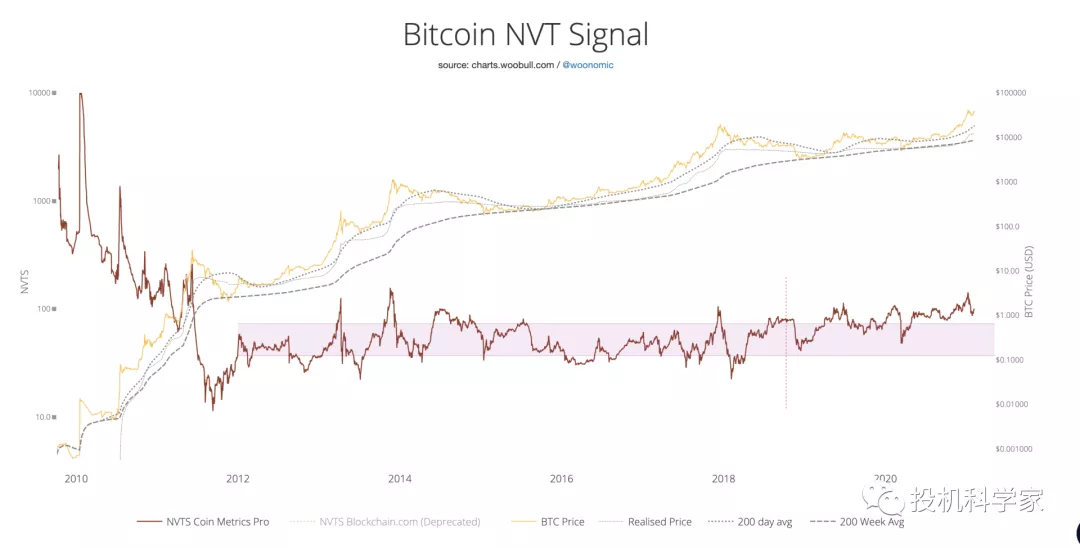

对于立志成为“世界货币”的比特币来说,非常难以估值,但是基于 POW 挖矿机制,我们可以得到一些链上数据做参考,比如独立地址数量,挖矿难度,电费成本, LPPL 模型,NVT 模型,梅特卡夫定律模型。因为比特币没有现金流,所以传统股市中的估值方法完全不可用。需要注意的是,以上所有的估值模特都是基于某一个数据来分析比特币是否有泡沫,而不是本身的价值,算是“相对估值法”。

比如,NVT(Network Value to Transactions ratio)模型,其核心思想来源于传统金融中公司的 PE(市盈率)指标,将比特币网络看作一家公司,而将链上数据交易量看作公司的现金流,类比于 PE 指标 NVT 构建如下:

NVT = 市值 / 链上交易额

NVTS = 市值 / MA90 (链上交易额)

该指标由 Medium 用户 Dmitry Kalichkin 创建,用于衡量该项目的市值与实际价值的匹配度。统计数据反映 NVT 在衡量泡沫时具有一定的时间滞后,而回测中发现 NVTS 采用 90 日平均链上交易额进行计算,不但能平滑曲线,也增强了指标反映泡沫水平的实效性。

比特币NVT数据图(来自于 Woobull)

如果把比特币区块链系统当做网络的话,则可以用梅特卡夫定律:网络的价值等于网络节点数的平方,网络的价值与联网的用户数的平方成正比。或者可以朴素地说:有用有价值,没用没价值。比特币有用,有人用,所以有价值。江卓尔把比特币活跃地址数量来估算用户数量,把梅特卡夫定律的 “平方” 改成 “√2次方” ,则得到了如下拟合图:

比特币活跃地址数和总市值拟合图(来自于微博)

比特币的成功吸引了很多投机者的进入,他们仅仅把比特币的代码稍微修改,比如改变共识规则,改变数量上限和区块时间,产生了所谓的山寨币或者竞争币(Altcoin),从而引发了13年牛市的繁荣。彼时还没有通证(Token)的出现,每一个新币(Coin)都有自己的一条链,但并不支持智能合约。

2016 年随着比特币使用人数的增多,拥堵和过高的转账费引发了著名的“扩容”问题,偏保守的Core 团队拒绝扩容,把比特币定位于“数字黄金”。坚持“世界货币”路线的扩容派分叉出 BCH 和 BSV。于是从 2018 年开始,比特币的估值模型逐渐偏向于主打储值和抗通胀的“数字黄金”这种新型的“另类资产”,此种资产常用的估值模型是“SF稀缺性估值法”(Stock to Flow):参考黄金的估值逻辑,由其存量与产量比生成,那么比特币的存量与产量比也应该维持在一个比较固定的空间。SF 数值越高,代表着稀缺性越强。我们可以发现市值与SF的关系成正比关系,SF越高,商品的市值就越高。

SF =存量/产量

比特币 SF 模型拟合图(来自于 PlanB)

需要指出的是,对于“数字黄金”和“世界货币”的定位,估值模型对于“共识”的要求非常高,一旦“共识”破灭,将会产生非常严重的崩盘。尤其是在 2017 稳定币产生之后,比特币以及竞争币的“支付”功能被分离出来,完全由稳定币替代,目前稳定币的总市值达到 310 亿美金。

美元稳定币排名(来自于 DeBank )

1CO 狂潮下的“智能合约公链币”和“平台币”

现在回顾来看,2017 年的牛市是由 1CO 引爆,在此期间“万众创新”,其中最大份额,也最有价值的是“公链币”和“分红币”,前者的代表是 ETH,后者的代币是以 BNB 为首的平台币。

ETH是一个开源的有智能合约功能的公共区块链平台。通过其专用加密货币以太币(Ether,又称“以太币”)提供去中心化的虚拟机(称为“以太虚拟机” Ethereum Virtual Machine)来处理点对点合约。ETH被认为是第二代区块链的开拓者,它和第一代区块链的最大不同是支持智能合约,而智能合约可以实现通证(Token)的发行和自动化脚本的运行。

在 2013 年牛市中,如果我们要发一个新币,则必须使用新的一条链,但是智能合约的引入简化了发币过程,2017 年的发币仅仅只需要调用 ETH 智能合约,设置一些简单参数就可以了。为了区分两者,有自己公链的原生币,我们称之为币(Coin),而基于智能合约没有自己公链的币,我们称之为代币或者通证(Token),所以在英文语境下,Coin 和 Token 是有区别的,中文语境下,我们说“买卖币”,则需要弄明白这个“币”到底是区块链原生的还是仅仅只是代币而已。

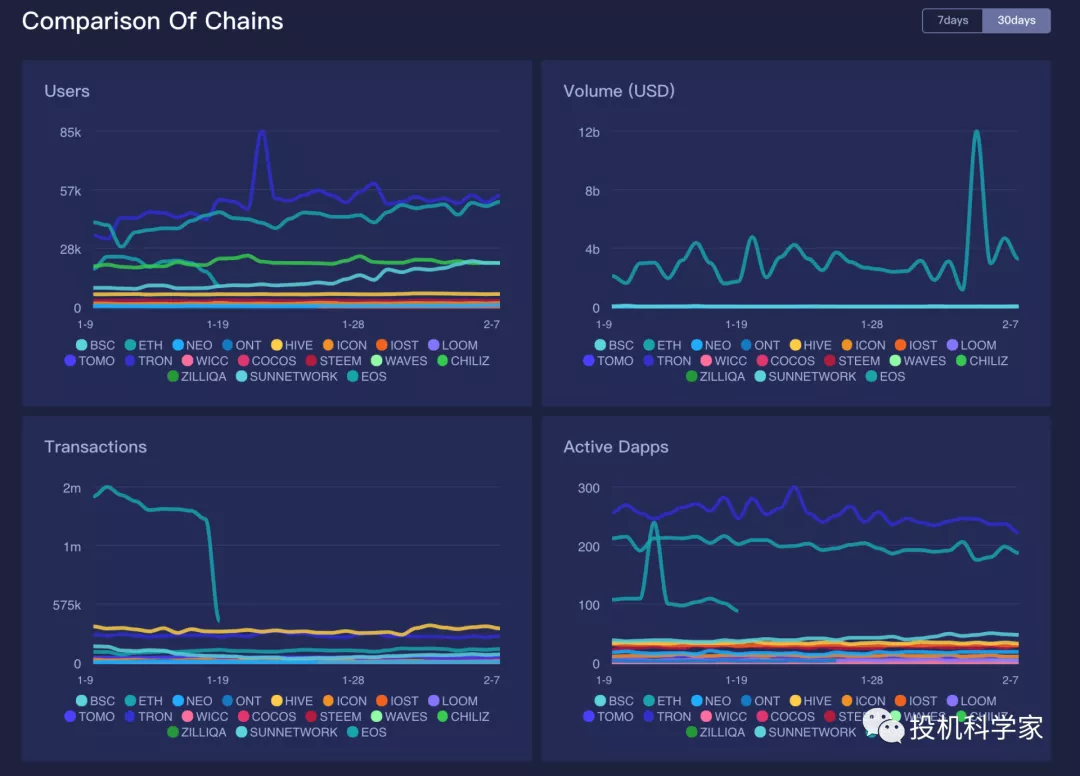

公链币,不管是基于 POW,还是基于 POS 亦或它的变体 DPOS,一般无总量上限,其估值模型的重点在于“生态”,也就是生态好则估值高,无生态就只剩下投机和炒作。需要强调的是,智能合约公链币,定位不是“黄金”也不是“世界货币”,所以直接套用比特币的各种估值模型,是非常错误的做法。

能快速的发行通证加速了 2017 年牛市的繁荣,在此期间 1CO 成为资金众筹的工具,创立的各种新币能留存下来的极少,唯一有价值的只有一些以太坊杀手的“公链币”和代表交易平台分红权的“平台币”。

智能合约公链币并无很好的估值模型,主要原因在于资产本身并无现金流来源,最主要作用就是充当区块链网络的燃料(Gas),所以只要使用该网络的人多,币就越有价值,因此我们用来参考的数据无非就是,在该区块链上面发行的项目数量,持币人地址数量,在该区块链上面发行的资产总值。从各种统计数据来说,ETH 都占据了绝对性优势,尤其是 DeFi 方向。发行在 ETH公链上的通证价值已快接近千亿美金,而ETH的市值只有 2000 亿美金,所以目前仍是低估的状态。

智能合约公链数据对比图(来自于 Dapp Review)

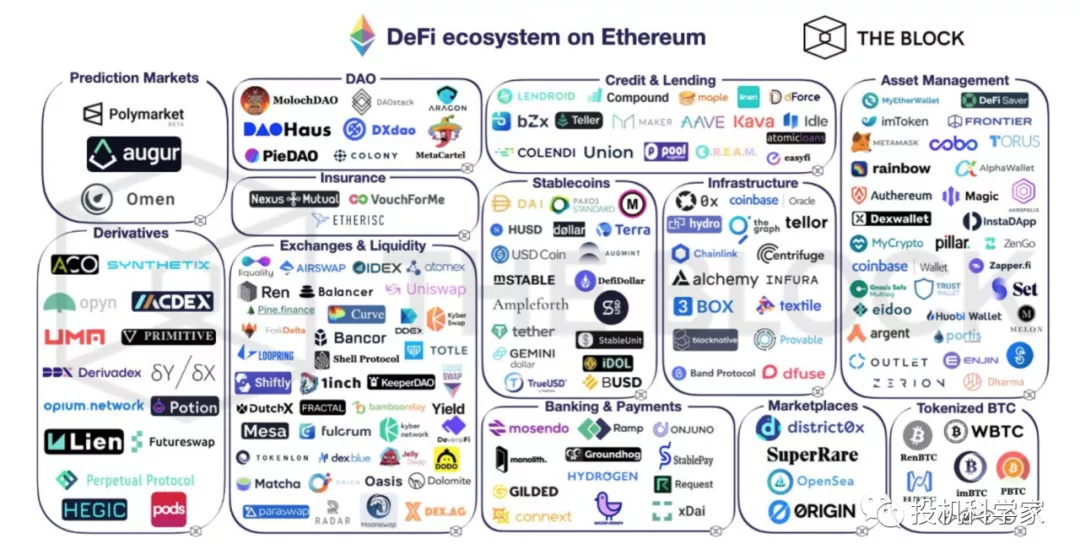

以太坊 DeFi 生态地图(来自于 THE BLOCK)

最初的交易平台发行的平台币,比如 BNB,最开始是以通证(Token)形式存在,最主要的用途是抵扣交易手续费得到折扣以及利润回购,也可以说捕获了部分分红权益(例如 BNB是季度收入的 20% 进行回购),带有分红权的平台币最流行的估值模型是计算市盈率 P/E。

市盈率(P/E)= 市场价格/净利润

= BNB 市值/BNB 年度净利润的20%

但是情况在 2020 年发生了变化,各大主流平台开始研发自己的公链,使平台币在分红权的基础之上又叠加了燃料的工具属性。毕竟公司的发展有上限,但是公链的估值无上限,估值模型就又回到了上面所述“智能合约公链币”的方向。

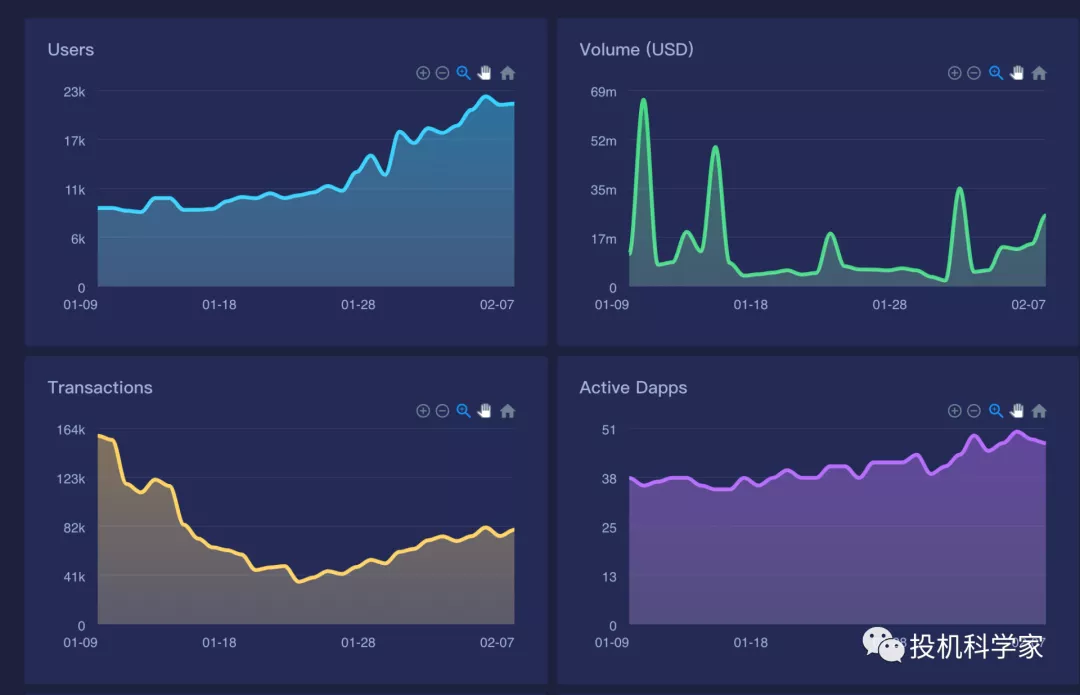

币安智能链 BSC 数据一览(来自于 Dapp Review)

DeFi 的崛起和估值的范式转移

时间来到 2020 年,熊市在 312 见底,随后大幅反弹。Compound 在 6 月份提出流动性挖矿点燃市场,新的牛市终于在 DeFi 的热潮中到来。但是在讨论 DeFi 的估值模型之前,我们先回顾一下互联网公司的发展历史。

互联网的基础架构基于 TCP/IP 协议,在其上有了内容呈现的 HTTP( Hypertext Transfer Protocol)协议,由此基础设施完成,互联网开始朝着“应用层”演化,慢慢有了提供新闻资讯的门户网站,提供信息聚合的搜索网站,提供社交媒体的社交网站等等。区块链网络似乎也在朝着类似的历程演化。随着公链等基础设施的完成,区块链世界终于开始朝着“应用层”演化,去中心化金融(DeFi)就是这样的方向。

区块链技术做为一个维护公共账本的新技术,天然适合金融领域(甚至我认为就是唯一的领域)。去中心化金融并不是完全的去中心化,而是去除“人”这个中心,或者换一句话来说,是用代码来代替中心。人可以跑路,但是代码永存。有了中心化稳定币 USDT,于是也有了去中心化的稳定币 DAI,有了中心化的银行做借贷,于是有了去中心化的借贷 AAVE 和 Compound,有了中心化交易所币安,于是也有了去中心化交易所 Uniswap,有了中心化的合约交易所BitMEX,于是也有了去中心化合约交易所 Injective,有了中心化的保险公司,于是也有了去中心化的 NXM,有了中心化的资管公司,于是也有了去中心化的 Yearn。

既然进入到了“应用层”,我们就有了现实中的对照参考物,而传统的估值模型也就有了可借鉴的地方。下面讨论几个 DeFi 项目估值最常用的几个参考指标。

锁仓量(Total Value Locked)

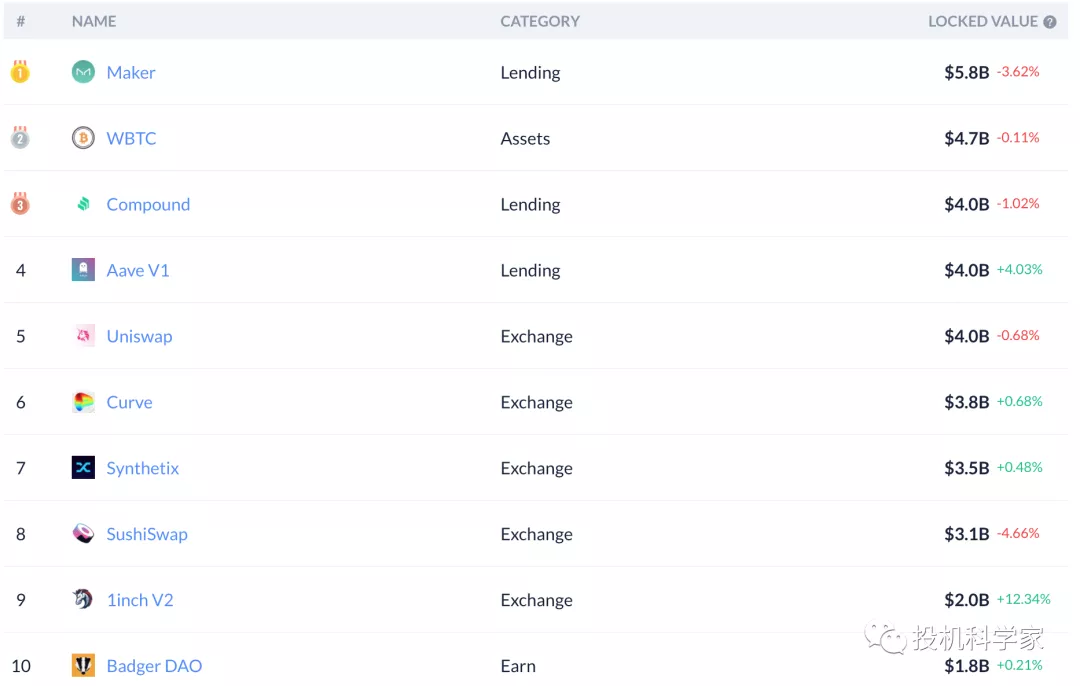

DeFi 合约中锁仓的价值,代表了有多少资金在使用这个项目。目前DeFi总的锁仓额在 360 亿美金左右。由此指标还可以衍生出来一个比率:锁仓量/市值,此比值越大,越说明被低估。另外需要说明的是,锁仓量并不具有普适性,比如对于去中心化交易所,交易量显然是更为重要的指标,或者项目的收入也更为重要,因此锁仓量需要和其他指标结合来判断。

DeFi 锁仓总额排名(来自于 DeBank )

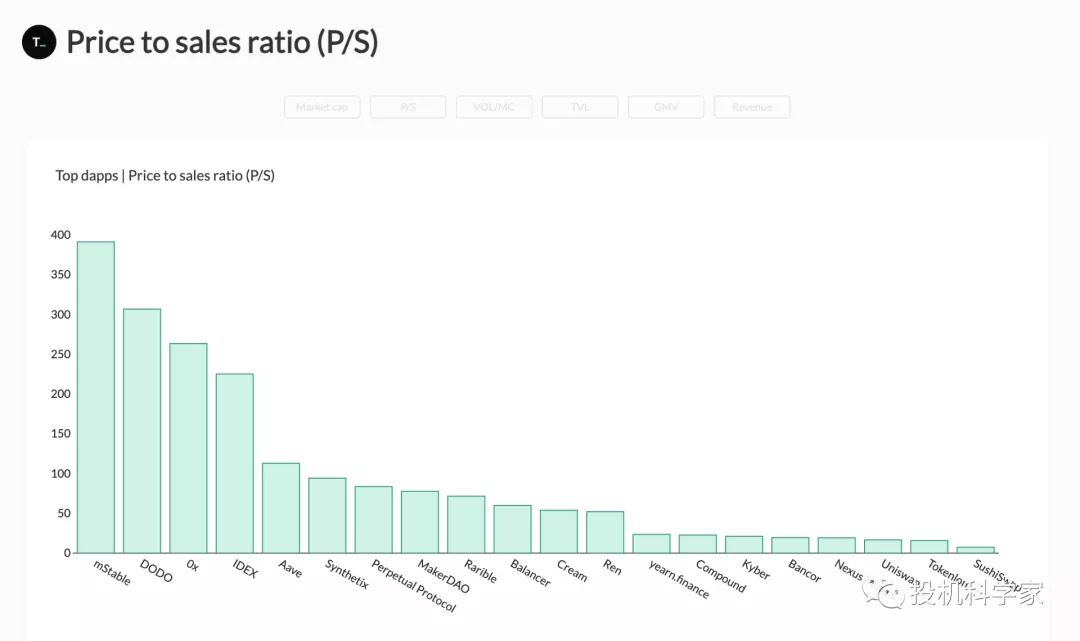

市销率(P/S)

在传统金融中,市销率(Price-to-Sales,P/S)是股票的一个估值指标。市销率是以公司市值除以上一财年的营业收入,或等价地,以公司股价除以每股营业收入。市销率越低,说明该公司股票的投资价值越大。同样地,我们可以用市销率反映 DeFi 协议市值和协议年化收入比值的合理性,计算方式:

P/S = 代币市值 / 协议年化收入

市销率排名(来自于 TokenTerminal)

市盈率(P/E)

在传统金融中,市盈率(Price Earnings Ratio,简称 P/E)是指股票价格除以每股收入的比率,可以用来衡量股票是否被合理估值。DeFi Rate 的 Lucas Campbell 最早提出用市盈率来比较不同 DeFi 协议代币的价值。通过将 DeFi 协议的收入与代币价格进行比较,可以了解对应代币估值是否合理。计算方式:

P/E = 代币价格/代币收入

市盈率这一指标并不一定精确,比如最近 DeFi 协议还可以通过流动性挖矿产生巨大的额外收入来源,有的协议年化收入甚至达到 3000%。但是,当在 DeFi 市场中对各种代币进行比较时,它至少对确定每个代币的定价有积极作用。在所有其他条件相同的情况下,市盈率越低,也就意味着,人们对该 DeFi 代币未来收入的预期会更高。

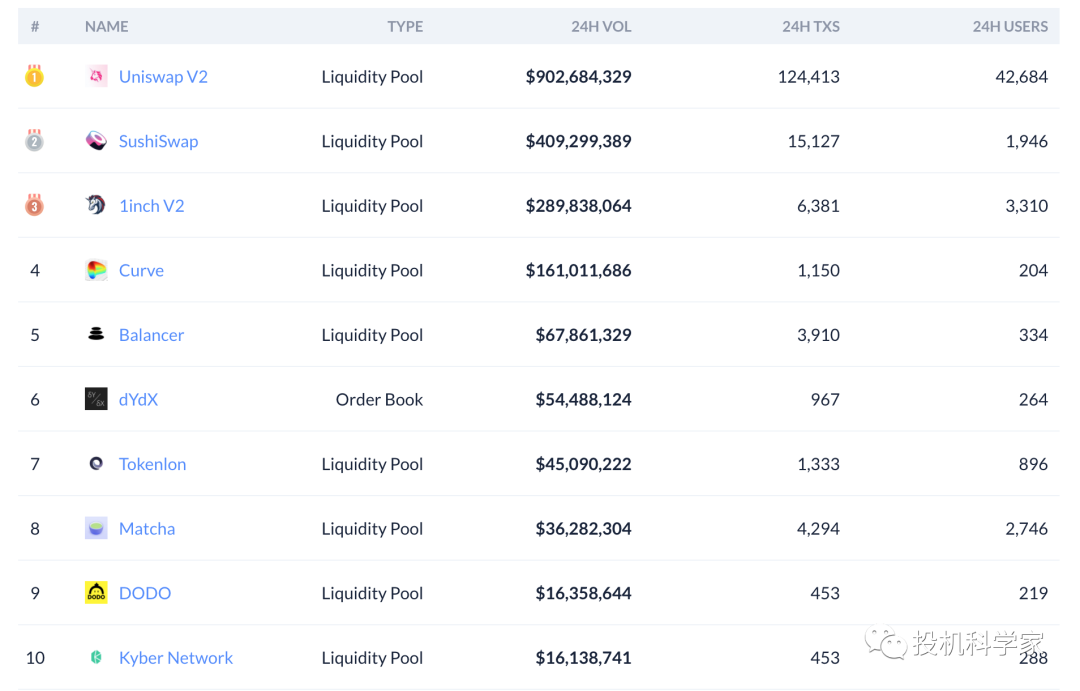

交易量/借贷量

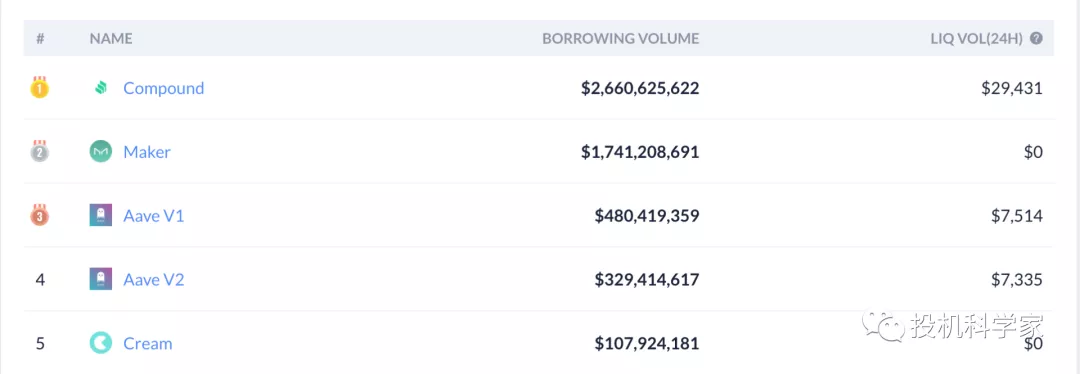

对于去中心化交易所(DEX),24小时交易量是一个非常重要的指标,它表示通过 DEX 交易了多少资产。但是,对于像 MakerDAO 或 COMPOUND 这样的借贷协议,24 小时内的借贷量更有参考意义。

DEX 24小时交易量(来自于 DeBank )

借贷金额排名(来自于 DeBank )

Twitter 粉丝数量

社交媒体指标,鉴于政策方面的原因,DeFi 项目以国外团队为主,即便是国内团队也会把PR渠道主要放在 Twitter 上面,于是 Twitter 的粉丝数量可以一定程度代表市场的受认可程度。

小结

如果说各种公链币(智能合约或非智能合约)估值混乱,无法被传统金融机构认可的话,应用层的 DeFi 产品看得见摸得着,又有链上数据可查可参考,也有稳定的现金流收入,非常容易受到外界资金的认可,最近几个月来 DeFi 版块的代币市值突飞猛进,也侧面反映了这种估值逻辑的范式转移。而接下来一段时间,我将使用上面提到的指标来对一些知名的 DeFi 项目做一下估值对比。