DeFi周报:流动性是DeFi中的网络效应

过去一周,好多投资者加我微信,咨询DeFi代币投资事项。大家普遍将DeFi跟之前的1CO山寨币等同,这是个极大的误区。

DeFi是区块链能找到的最有真实场景和最落地的赛道,没有之一。投资DeFi代币根本就没有贵不贵的问题,而是深入研究思考哪个项目能最终跑出来,你的回报才能最大化。目前这个领域迭代太快,新事物层出不穷,大家的护城河也都不深,随时可能被世界某个角落窜出的野小子抢跑。

今天DeFi的市值大约60亿美元,两周前才20多亿。作为比较:2015年加密货币的整个市值为40亿美元。今天我们回看15年有没有贵的币?? 所以.....

对于能承受一定风险,不想要操心的投资者。一个最简单的策略,在二级市场将可承受损失的闲余资金投到自己看好的DeFi头部代币,按赛道配置。然后将这些币提取到钱包。去参与流动性挖矿。长持+挖矿,赚取代币增值+利息/交易手续费+代币奖励三份收益,坐等DeFi行业大暴发。能跑赢99%的炒币者。

DeFi行业真是拉平了一级市场跟二级市场的投资鸿沟,如果现在你还按照炒短线思维,不转换到VC投资的逻辑上来。那简直是浪费历史机遇。

最新内容我一般会第一时间在我个人的微博上更新,如果你不想错过DeFi的最新动态,可以移架关注微博账号【DeFi何太极】。

本周几个看点?:

01流动性大战一触即发

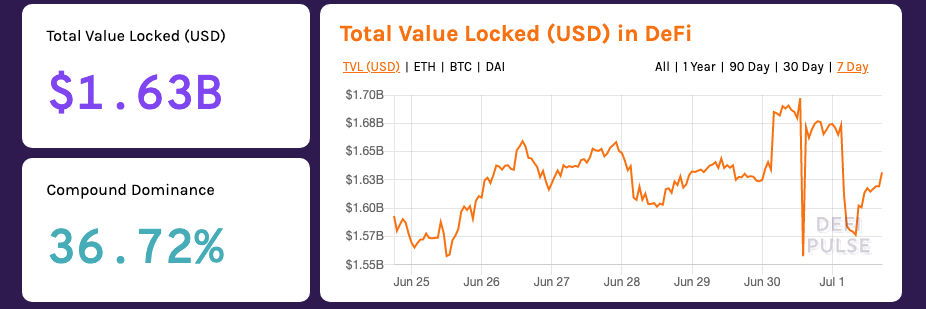

DeFi锁仓价值本周已经达到16亿美金

确实惊呆,因为流动性挖矿让DeFi协议的锁仓总价值短短一周左右增长了6亿美金(从10亿—>16亿美金,增幅60%),而积累前面的10亿用了两年。要知道后面还有一大波流动性挖矿项目正款款走来,都希望用这个方式完成冷启动,割一波韭菜,所以这个数据估计还要爆拉。

但是冷静下来看,新增部分到底有多少真实需求?流动性挖矿似乎很愚蠢,有效地创造了「负手续费」,表面上带动了借贷交易增长的迹象,但人们需要的其实是有用的产品。

到目前为止,我们在COMP和BAL上看到的都是“直升机撒钱”(在弗里德曼意义上)。

直升机撒钱是弗里德曼先生在1969年所做的一个思想实验。他提出了一个近乎荒唐的假设:如果有一天直升机把1000美金撒向一个社区,毫无疑问,这个社区的每一个人都会迫不及待出来抢钱。流动的钱增加了,商品和服务的数量保持不变,价格势必上涨。换言之,通胀率被推高了。这是一种激进的货币刺激政策,也就是政府印钱刺激经济增长。但是,长远看,一种更好的方法或许是像诸如Maker、AAVE这样-更慢的事情会建立强大的社区和防弹协议。步子大了真的会扯到蛋,尤其在一个早期市场,拔苗助长,欲速不达。(所以那些踏踏实实的项目可能未来更有爆发力)

对于构建者:尽一切努力竞争和生存,但不要忘记你的长远眼光。建立新的金融基础设施,是一场长达数十年的马拉松。在我们跨过起跑线之前,不要滥用兴奋剂。

虽然我diss流动性挖矿,认为comp价格虚高。但也要提醒自己和各位读者,这个领域可能要动态看,随时迭代认知。如果comp突破了临界点,产生了正效应,目前虚高的估值就站住脚了。这个市场在整体增长,不能用昨天的尺子量今天的脚步。

02 DeFi有没有泡沫?还值不值得投?

说个简单的道理吧!加密市场对Tron的估值是MKR的2倍,是KNC是5倍。最疯狂的是目前Tron比历史高点下跌了95%,但仍超过了头部DeFi代币的市值。所以,当你不自信的时候,将DeFi 代币与ICO时代的山寨币之间进行比较,结果显而易见,DeFi没有泡沫。DeFi还处在早期,并且大多数项目都被加密市场严重低估了。投资者只需要问:大家什么时候会开始在以太坊上注意到DeFi?FOMO情绪就会产生。另一个简单指标就是看我的微博粉丝啥时候会暴涨

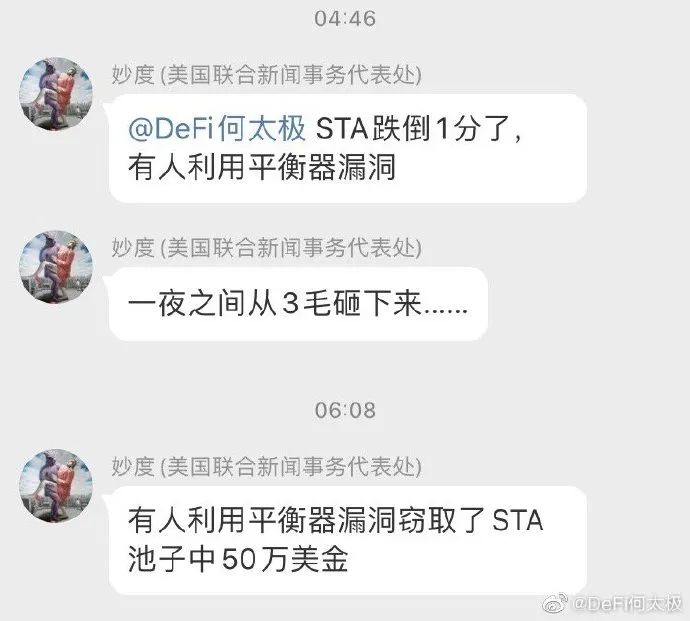

03 DeFi又成了黑客提款机

6月28日Balancer 的通缩代币资金池遭遇闪电贷攻击,损失约45 万美金,这2 个资金池内的代币分别为STA 和STONK。

Balancer回应了这次闪电贷攻击,目前看,问题好像不是出在Balancer,而是出在Statera自身。通缩代币STA不是标准的erc20代币,Balancer并非针对这类特殊代币设计。事实证明,STA只在某些环境下是安全的。如果是这样,那太糟糕了,环境成为项目开发者安全模型的一部分。

货币乐高现在的一个问题:在别的DeFi协议之上建构某些新协议,原协议并不天然的支持你正在开发的新功能。一旦损失发生,后果自负。牢记,目前这些都是金融实验,随时可能崩塌,羊毛党注意控制仓位。

闪电贷flash loans可以说是DeFi生态中最独特的功能之一,允许用户在同一笔链上交易完成借款和还款,一举解决了链上需要抵押才能借贷的困局。这在传统金融世界简直不可想象。

延展阅读:DeFi内能否实现无抵押贷款?链上无抵押神模式了解一下

04 难道比特币以后要跟着以太坊混?

本周跑在以太坊上的比特币(锚定比特币的ERC20代币)已经超过一万枚,总价值一亿美金。相比是闪电网络中比特币数量的10倍。

这对于比特币有什么影响?

长远看,绝对是个大利空!如果本该发生在比特币区块链上的活动被以太坊大量劫持,积累到一定量会对比特币区块链的安全性造成伤害。毕竟未来比特币要靠交易手续费奖励记账,来维持安全性。另一方面,如果比特币价值绝大部分都流通在以太坊上,比特币区块链也没有存在的必要了吧。

而依照目前的形势看,以太坊会继续大量吸收比特币的价值,比特币持有人只有锁仓在以太坊上才能赚取资本金收益。所以,未来以太坊价值会不会超过比特币,谁说的好呢?

05 闪电铸造是什么鬼?

如果你觉得闪电贷(Flash Loan)很厉害,那你应该看看类似原理的闪电铸造(Flash Mint)。

OpenZeppelin 研究团队成员Austin Williams 发布了试验性项目「基于由资产支持代币的闪电铸造代币」的以太坊合约代码,已部署至主网。该研究性项目类似于「闪电贷」,用户可以通过该合约铸造任意数量的资产支持代币(例如WETH),然后在同一笔交易中销毁相同数量的代币即可,否则该交易将无效。

06 Bancor V2 预计7 月上线主网

去中心化流动性协议Bancor 宣布,Kyber Network (KNC) 成为Bancor V2 的启动池。Bancor V2 新的KNC 储备池将允许KNC 持有者提供流动性,并在维持其对KNC 的多头头寸同时,获得KNC 储备池交易费的一部分。与市场上的其他自动做市商(AMM) 解决方案不同,提供流动性的KNC 持有者将能够保对KNC 100% 的持有、不遭受套利损失,新的KNC 储备池将利用Chainlink 的KNC/ETH 价格来实现这些功能。

加密社区对本次Bancor V2给予了很多期待,一大波强大功能即将解锁。甚至预测未来有可能超过现在的老大Uniswap。并且流动性挖矿计划也正在路上。这一系列利好预示着什么?币价可能要爆。(本身Bancor的市盈率远低于同业其他协议)

07 最被低估的DeFi项目本周爆了

在上一期周报中我介绍了一个很有意思的项目:弹性供应的算法稳定币Ampleforth。当时市值1900万美元。

后来我又仔细研究了一遍Ampleforth(代币AMPL),断定这个项目很可能成为我们DeFi领域下一个big thing。有趣点在于,作为投资者,你不用关心价格,只需关心市场容量,因为供应是有弹性的。当更多人了解$AMPL的有趣机制,FOMO就会发生作用。想象一下,只要价格保持在一美金以上,每天醒来都会看到更多的币。

果不其然,本周市值已经翻了一倍还多,达到5000万美金。并且在Uniswap上的流动性池排名也冲进了前十。各种山寨交易所纷纷蹭热点开始上币。听了我的分析果断出手的小伙伴都乐怀孕了。

本周Ampleforth也如期推出了流动性挖矿。质押其加密货币的用户将获得原生代币AMPL,年化收益率(APY)预计高达134.51%。流动性是DeFi中的网络效应,一个币涨不涨,观察流动性池的变化。

我觉得Ampleforth(代币AMPL)是最后一个真正可靠且被低估的DeFi项目之一。坐等时间啪啪啪打我的脸!

08 AMPL的经济模型到底什么鬼?

好多人都说理解不了AMPL的经济模型到底什么鬼?币价每24小时平抑到一美金怎么赚钱?

这里给个通俗版解释吧:你就按照你要投资一家初创公司来理解。以什么估值投多少钱可以占到什么比例。以后的发展就看是估值涨还是跌。估值上去了你占的比例的价值就增加了。你赚钱跟每股多少钱没啥太大关系。该公司希望自己的股价一直是一美金一股,市场需求如果推动股价上浮,第二天该公司就按照上浮比例增发股票,让股价回到一美金。增发部分按比例分给股东。所以表现为你的占股比例不变,股数增加了。市值下降则执行逆操作,你的占比不变,股数会减少,每股还是一块美金。

另一个问题就是AMPL如何能抢到应用场景?也就是跟usdt、dai的竞争关系。我是这么看的。锚定资产的稳定币有很多问题,比如原资产暴跌,稳定币也不稳定,而且有清算风险,比如3月份的maker清仓大甩卖。锚定法币的usdt这种更危险,监管黑洞,有滥发风险,一旦爆仓或者挤兑,瞬间资产清零。也就是说他们都有外部风险。defi世界需要一种不依赖外部风险的稳定币资产作为底层交易资产,才能避免系统性风险。因为DeFi

协议可组合,资产不断衍生新资产,基础资产出问题,大厦瞬间崩塌。所以行业对于算法稳定币还是有期待的。至少可以对冲一部分外部风险,不至于鸡蛋都在一个篮子里。DAI、USDT本质上都是证券,自身没价值,价值来自标的物。AMPL是货币!

P.S.

应大家要求,我们为$AMPL建了一个微信深度交流群,答疑解惑,入群加 jackhe2013 。入群门票一个DAI。不用DAI支付则需要支付99元红包。DeFi鄙视链,就是这么屌!鼓励大家用DAI支付,说明你对DeFi有基本认知,交流效率更高一些。每一次DAI支付,都是在推广未来的生活方式!

DAI钱包地址:0x6971199fAd90E642B7694c6983F59ddE3d586Bb4

最后,想说的是,区块链是新世界与旧世界的共识。新世界的人认为区块链将颠覆旧世界;旧世界的人说区块链可以强化传统系统。同样的东西,不同的叙事!你追随哪一个?

DeFi潮流新风口:从链上数据看跨链桥的发展新方向

总锁仓额突破131亿美元,9月独立地址总数超12万个

Bitwise 向美SEC提交比特币策略ETF申请,旨在投资比特币期货和其他金融产品

PANews 9月15日消息,根据一份公开的监管文件,资产管理公司Bitwise 下属部门 Bitwise Index Services 向美国证券交易委员会(SEC)递交了比特币期货交易所交易基金 ETF申请,新基金名为Bitwise Bitcoin Strategy ETF。旨在投资比特币期货和其他金融产品。该文件称:“该基金不会直接投资于比特币,虽然该基金主要通过间接投资于在 CFTC 注册的商品交易所交易的标准化、现金结算的比特币期货合约来获得比特币敞口,但它也可能投资于集合投资工具和加拿大上市的提供比特币敞口的基金”。文件显示,ETF 还可能投资于现金、美国政府证券或货币市场基金。US Bancorp Fund Services 将担任转账代理和管理人,而美国银行将担任托管方。据了解,美国证券交易委员会(SEC)至今还未批准任何比特币 ETF 基金。此外,美证监会主席 Gary Gensler 表示该机构更有可能批准比特币期货 ETF 而不是现货 ETF,因为期货 ETF 将投资于芝加哥商品交易所(CME)提供监管的比特币期货产品,而比特币现货则不受监管。来源链接

知情人士:因需求强烈,Coinbase计划发行的债券或增加至20亿美元

PANews 9月15日消息,有知情人士称,此前计划发行15亿美元债券的Coinbase会将交易规模提升至20亿美元,因为至少已经有70亿美元的订单涌入。其他知情人士表示,等额的7年期和10年期债券将分别以3.375%和3.625%的利率发行,低于最初讨论的借贷成本。彭博社表示,固定收益投资者对该产品的热捧,代表了加密货币不再是一个专属于风险资本的行业,因为养老基金和对冲基金在内的专注投资债务的投资者都希望参与到此次的投资中。此前根据 Coinbase 提交给美国证券交易委员会(SEC)文件显示,Coinbase 将通过私募发行 15 亿美元于 2028 年和 2031 年到期的有担保高级票据,这些票据将由 Coinbase 的全资子公司 Coinbase, Inc. 提供全额无条件担保。来源链接