买入还是卖出?2021年比特币投资如何选择

原标题:2021年比特币投资概览

目录

简介

第一章:新兴资产类别的诞生

-

比特币简介

-

比特币的重要性

第二章:比特币 – 具投资价值资产

-

历史价格:2009 - 2019

-

历史价格:2019 - 2021

-

交易量及流动性

-

供应及需求

第三章:未来走势如何?

-

风险与机会

-

2021年价格预测

总结

One global crisis later, matters have evolved. The year 2020 saw bitcoin in action

一场全球危机过后,世界有了新的变化。我们在2020年见证了比特币的蜕变。

INTRODUCTION 简介

虽然比特币日渐受大众欢迎,但仍然有人对它抱持怀疑的态度。2019年7月,时任美国总统特朗普表示反对电子货币,并在推特说它们 “不是货币”,并且 “促进非法行为”。他的言论似乎是针对Facebook提出的Libra加密货币方案,并对美元作出有关评论。

同月,国际货币组织 (International Monetary Fund, 简称IMF) 出版 The Rise of Digital Money(译:电子货币的崛起),指出电子货币将会改变我们一直以来所认识的银行及货币生态。虽然该报告主力描述中央银行的角色及对稳定币的论述,但值得大家注意的是,它把比特币描述为一种 “公共代币”。

一场全球危机过后,世界有了新的变化。我们在2020年见证了比特币的蜕变,这一蜕变并不是指其货币特性的转变,而是它逐渐成为抵抗全球经济波动的避险资产。与2017年不同,比特币的价格大幅上升很大原因是源于个人投资者推动, 而2020年的主要动力来自机构投资者的支持。

Grayscale (灰度) 成功地以基金形式向千禧一代出售比特币,其管理的加密货币资产总值 (AUM) 已超越 100亿美元。PayPal 也宣布加入支持加密货币行列,让用户可向旗下两千八百万联营商户通过比特币购买商品及服务。其他主要的公司及机构投资者,包括牛津大学、Square及亿万富翁 Paul Tudor Jones 也相继把比特币加入投资组合,而Paul Tudor Jones更把投资比特币比作早期投资苹果公司 (Apple) 或谷歌 (Google)。最近,全球最大的资产管理公司贝莱德 (Blackrock) CEO更扬言比特币很有可能会成为全球市场资产。

最近几个月有不少深具影响力的报告提出了深入的见解。为了让投资者更清楚了解比特币以及它如何成为一项具有投资价值的资产,我们将在本文综合不同的见解及研究数据,希望促进有关论述,强化比特币及其价值的论证,同时也会关注一些不可忽略的多方见解。由于坊间已有不少人解释技术性的专用名词或探讨模拟投资组合,因此本研究不会集中讨论该范畴。相反,我们认为从社会及政治层面论述比特币的发展更为贴切。

第一章,我们会从概念及估值的角度介绍比特币的复杂性及其重要性。第二章,我们会评估比特币的现况及作为可投资资产的整体概论。第三章,我们会讨论投资比特币的风险及机会,并预测2021年比特币的价格走势。

第一章:新兴资产类别的诞生

比特币的主要价值并不一定在于它有潜质成为货币

(Bitcoin’s primary value proposition may not lie in its potential as a currency)

重点

-

我们应该区分比特币网络及其作为资产的不同

-

比特币并不等于区块链技术

-

比特币虽然与部分传统资产具有相同特性,但它是一个独立的资产类别

比特币简介

介绍比特币比想像中复杂。

首先,初学者刚接触这个概念,未必完全知道比特币是指一个协议或网络,以及它是通过协议技术而产生及维持的。更重要的是,虽然这一协议是一项革命性的技术,但它不再是唯一或最佳的技术。在网络上可以轻松找到一些关于比特币的描述,宣称它有可能改变世界,但有些时候会忽略它的竞争者在相容性、用途、成本效益及安全性等范畴更为优胜。

大概因为比特币是最为人熟悉的第一种加密货币,加上其匿名性及创办人的神秘身份,比特币至今仍是主导的加密资产 (60%),其次为以太坊 (12%)、 XRP (5%) 以及其余7,850种加密货币 (23%)。

因此我们有足够的理由继续把比特币视作独立的加密资产,而其价值不单单取决于与其他演变的山寨币之间的比较。

第二,基于第一个前提,人们普遍会将比特币未来的发展与其他区块链技术的优点混为一谈。虽然去中心化是比特币的论述核心,但我们不应该将不同行业及供应链是否应用区块链技术为标准,而断定比特币作为资产的成败。在此,我们再次强调比特币本身已经有足够成为资产类别的价值,我们在下一节将仔细讨论比特币的重要性。

第三,比特币协议是在2009年诞生的点对点 (Peer-to-peer,简称P2P) 交易系统,用作交易及结算作为电子货币的比特币,而整个过程无须银行作为中介。经过多年的发展,我们相信比特币的主要价值不一定在于它有潜质成为货币。全球最大对冲基金桥水的创办人达里奥 (Ray Dalio) 以其敏锐的洞察力,观察经济的成长及衰退周期、看好黄金目前的价格走势而见称,他是认为比特币波动性过大不适宜作为货币的人之一。

虽然比特币真的有可能发展为主导货币,但将比特币描绘为货币,似乎难以符合一般比特币投资者及使用者的看法。反而把比特币与黄金相比较更为适合,撇除比特币的波动性,它与黄金皆具投资价值,而且可作避险之用,而比特币对投机型的投资者可能更具吸引力。两者最大的分别在于,比特币无可避免会涉及社经转变层次的论述及其如何回应进入数码时代的忧虑,相信这也是投资者应考虑的因素。

The overall tendency has been to frame the protocol as a financial safe space and the coin as a potential safe haven asset, or hedge against risk

整体倾向把区块链协议视作金融安全区域,比特币用作资金避风港,或对冲风险

比特币的重要性

比特币的诞生恰逢环球金融危机这一重要时间点。具公信力的机构及看似走势强劲的金融市场崩塌,而比特币区块链协议正好提供一个去中心化的系统,把重要的经济活动及责任的主导权重新交回至个人投资者手中,而无须任何中介。比特币网络更预设货币制度,保障比特币能逐年产出,并设有限的总供应量,即两千一百万枚比特币,截至目前为止已有一千八百五十万枚比特币被成功挖出。

当时比特币的网上社群相对比较小众,主要由电脑科学家及爱好者所组成,因此并未受大众注目,而使用比特币也不见得可以避免或逆转金融海啸。但比特币为金融系统提供了更多的选择,无须受限于低效及过时的系统,同时为察觉到金融及货币政策落伍的一代提供希望,启发创新,创造出新区块链相关产业。它推动大家探讨金钱本质,而比特币的普及也引申出其他范畴的发展,包括金融的包容性、区块链支付、跨境转账、隐私、监管及主导权。

极端的比特币拥护者很可能希望看见目前的金融系统被彻底革新,比特币能取缔美元成为全球储值货币,但整体倾向把区块链协议视作金融安全区域,把比特币用作资金避风港,或对冲风险,而历史证明的确如此。透过灰度的深入报告,比特币在经济不稳时期表现异常出众,包括2015年的希腊债务危机、2016年英国脱欧公投结果出炉后或2019年中美贸易战争等。

影响比特币价格的原因众说纷纭,包括对资金管制的忧虑、害怕经济下行或避免法定货币贬值等。一般认为比特币可以推动市场行为,事实上过去的价格表现同样会影响大众对比特币的看法。在环球疫情爆发初期,美国政府向国民派发首笔 $1,200美元纾困金以缓和强制隔离的影响后,大型交易所包括Coinbase皆发现存入等值款项到交易所的美国用户有明显增长。

暂时没有明显的证据断定比特币是否属于不相关资产 (Uncorrelated Asset)。视乎不同的时间段,有些时候比特币的价格走势完全独立于传统市场,但在2020年出现大型股灾时,比特币与美国股票市场表现一致,也在同一段时间内创出价格新高。比特币有可能已演变成类似于其他科技股,与传统市场出现一致性的表现。另一边厢,比特币也与黄金具有相同的特性,可作为预防通胀的避险资产。与此同时,我们也可以把比特币视作商品或奢侈品,例如红酒或威士忌,随着需求增加,供应减少,比特币的价值会相应增加。

我们并不担心比特币的稀缺性,因为它被创造之初已保证限量供应。投资者真正需要关注的也并非比特币能否成功发展为通用货币,而是比特币的需求长远来说会否持续增加。我们认为比特币与黄金或其他商品最大的区别在于比特币与去中心化金融基础建设以及真正的主导权等发展前景日渐紧扣,而这根植于于网络的资产对于被视为『数码原住民』 (Digital Natives) 的年轻一代具有一定的吸引力。

Bitcoin’s price history is marked by volatility and defiance. 比特币 的历史价格注入了波动性及反叛的基因。

第二章:比特币 - 具投资价值资产

重点:

-

比特币问世十二年,在 2020 年超越大众预期,成功吸引机构投资者进场

-

由于比特币暂未被监管及具去中心化特质, 以目前的发展速度,在不久将来可超越美国大型上市股票

-

比特币的估值框架尚未建立完善,因为它的价格不但需从技术层面评估,同时也需涵括社交及经济方面的情况

历史价格:2009 - 2019

比特币的历史价格注入了波动性及反叛的基因。

对于早期投资者而言,面对比特币有时出现极度波动的走势见惯不怪。在第一批比特币被挖出时,大家都把它视作一个实验性的网络货币。虽然比特币白皮书十分仔细地描绘比特币系统及其潜在发展,也曾初步讨论比特币的扩展能力、覆盖范围及估值,但它并没有实质计划如何推动实际应用,更完全不像创立一间公司或新科技一样。它没有确切的商业策略或推广计划,也没有人知道比特币能否被主流社会所接受,甚至成功的机会有多大,或者所谓的成功究竟长么样子。

比特币能成功进入市场作为一项可交易及具投资价值的资产,是完全未经任何计划,也无监管,实属史无前例。它最初只是一个单纯的点对点交易系统,最终出现在各大加密货币交易所供大众投资。

现在回头看,我们可以清楚看到比特币的发展轨迹,但它在推出的前十年充满了不确定性,也万万想不到负面新闻、盗窃、欺诈、交易所黑客事件及监管部门的打击会引致价格暴跌,而正面的评论和媒体炒作可以让价格暴涨。

比特币的历史是一个反叛的故事。自推出以来,不少人评价比特币为10年来表现最好的资产。它的表现确实辉煌,试问有哪一种资产或哪一个市场能像比特币过去10年般达到9,000,000% 的投资回报率 (ROI)?从2010年的价值不超过两块披萨价格的10,000分之一,到2017年底几乎达到二万美元,比特币的价值已经超乎预期。

在同一时期,标准普尔500指数 (S&P 500) 仅仅增长了三倍,黄金上升了25%,而在罗素3000指数 (Russell 3000) 中表现最佳的股票也只产生 3000% 回报,远远比不上比特币的增幅。值得留意的是,比特币在刚面世的前几年,竟然出奇地安静。

历史价格:2019 - 2020

令人刮目相看的价格走势肯定是组成比特币的创世故事重要的一环。现在进入第二个十年,可以视为比特币的采纳时期,比特币的投资社区一步步壮大,而投资的复杂程度也大幅提升。我们认为,现在再重复 “如果我十年前就开始投资”的论述也无补于事,而应着眼于较短的时间段。

让我们回到2017 年,比特币大幅上涨并录得历史新高达 $19,783美元。踏入2018年,似乎比特币的神话落空,价格大幅下跌,进入所谓的 “加密寒冬”。我们认为这两年对于比特币的发展十分重要,让大家更清楚现时比特币作为资产的定位及将来的发展。

It’s a compelling track-record;what asset or market could possibly match bitcoin’s 10 year ROI of 9,000,000%?它的表现确实辉煌,试问有哪一种资产或哪一个市场能像比特币过去10年般达到9,000,000% 的投资回报率?

从行业角度来看,金融基础建设及规管在2019年取得了重要发展。富达数字资产服务 (Fidelity Digital Assets Services) 和其他著名的托管服务供应商,以及专注于市场监控的运营商陆续加入加密领域。同年,Facebook提出Libra加密货币后,全球的监管机构开始提出更多审查的要求,包括财务行动特别组织 (Financial Action Task Force’s,简称FATF) 提出 「旅行规则」 (Travel Rule) 打击洗黑钱活动;英国金融行为监管局(Financial Conduct Authority,简称FCA)为个人投资者提供更清晰及保障的措施;美国参议院就加密货币的性质进行激烈辩论。今年,比特币衍生品市场也高速发展,“机构级”的加密货币交易所包括 ErisX、Bakkt 及 AAX 相继崛起。

2019年,比特币的价格及交易量经历复甦,成为当年表现最好的资产之一。在2018年11月跌破3500美元后,比特币在2019年7月重新攀升至12,000美元以上。然而,其价格未能维持上升动力,并在年末跌至7000美元。

Bitcoin Chart 比特币图表

来源:Coinmarketcap.com

2020年虽然蒙上COVID-19的阴影,但对于比特币而言是丰收的一年。

首先,比特币完成了史上第三次的减半。根据协议规定,比特币每产出 21 万个区块,即大约每隔四年,矿工通过挖矿所赚取的比特币奖励会减半。

在2020年,每个区块的奖励会由12.5枚比特币下降至6.25枚比特币。这些预设的减半事件能有效减低市场上新的比特币供应,从而推动币价格上升,或使矿工们降低其挖矿设施以弥补采矿成本。根据过往记录,减半事件会推动比特币创出价格新高。

In 2020, we saw expectations around institutional participation as well as bitcoin’s price behavior in the face of economic turmoil come to realization

2020年,更多机构投资者入场,同时也看到比特币在应对经济动荡时的价格表现

11月30日,比特币再次刷新历史新高,每枚比特币升至19,860美元。其后在12月20日,比特币再次创出新高,达至24,200美元。虽然比特币也曾在2017年到达相同的价格,但与今年推动价格上升的因素截然不同。

2020年,更多机构投资者入场,同时也看到比特币在应对经济动荡时的价格表现。

随着市场的基础设施逐步提升,机构投资者对比特币的兴趣及态度也有所改善,希望主动接触或直接投资比特币。例如Microstrategy计划将价值四亿美元的比特币加入投资组合;Paul Tudor Jones等亿万富翁也把比特币用作对冲通胀,机构投资者对于数字资产的兴趣显然而见。

比特币除了日渐受投资者欢迎外,它也在政治及经济环境不稳的时期展现出韧力,包括美国史上时间最长的牛市突然终结,油价暴跌至负净值,而环球债务水平及赤字也创新高。三月时的市场崩盘拖累黄金及比特币一度暴跌,投资者纷纷把资产转移至现金,其后比特币最先复苏。数字资产在3月12日经历抛售后,只花了55天便回升约162%,相反标准普尔500指数经历77天后也只回升了47%。

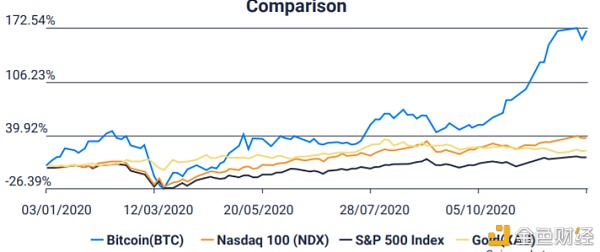

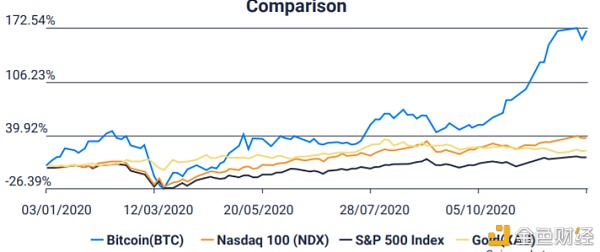

比特币 vs. 传统资产比较

来源: Coinmarketcap.com

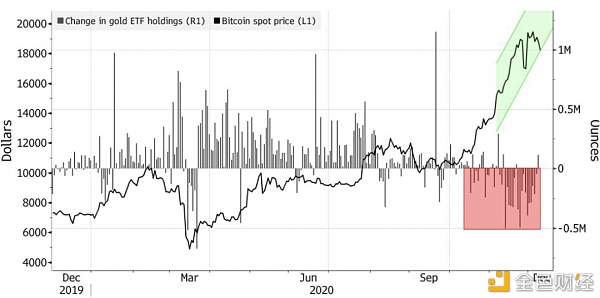

从图表可见,比特币的增长超越了传统资产,包括一直被视为是资产避风港的黄金。根据彭博社 (Bloomberg) 报道,比特币价格在第四季上升后,摩根大通曾警告黄金市场可能会在未来几年内受影响,原因是自2020年10月开始,不断有资金从黄金市场流出,并涌入比特币市场。根据摩根大通的计算,目前比特币仅占家族办公室资产0.18%,而黄金ETF则占3.3%。

即使只是把部分黄金转移至加密货币市场,也已意味着将有数十亿的资金转移,为一直呈牛市走势的贵金属市场带来严重的问题。

投资者从黄金基金中撤出资金,促使比特币创下新记录。

来源: 彭博社

我们相信比特币已经进入"采纳"时期。在前十年,比特币由默默无闻逐步发展,向轻视及怀疑它的人证明了它的价值。在进入采纳时期,我们可以预期比特币将与传统市场及受规管的投资社群更为融合,但同时也会面对更多政府及金融机构的阻力,认为比特币的崛起会对现有的经济权力架构造成威胁。我们将在第三部分更深入讨论这问题,也同时会带出比特币的风险及机会。

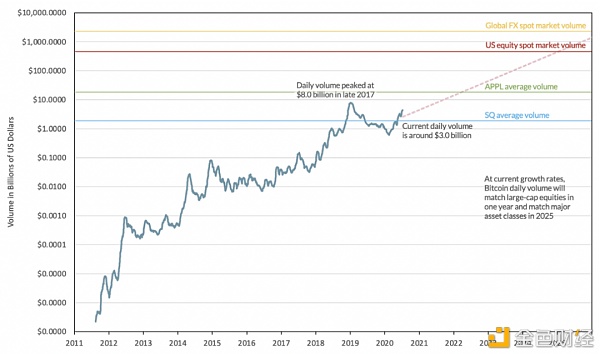

交易量及流动性

随着比特币市场的普及和基础建设得到大幅改善,其交易量及流动性也大幅提升。由最初简单的点对点交易,到在臭名昭著的Mt. Gox上交易,再发展至今天,比特币可在数百个中心化及去中心化交易所的法币、稳定币、加密货币及衍生品市场上交易。在撰写本文时,比特币的总市值为4,400亿美元。

现时一般投资者可通过信用卡、银行转账、PayPal或其他支付方式在点对点平台、场外交易 (Over-the-counter,简称 OTC) 平台或第三方加密货币商家轻易购买比特币。而机构投资者一般会进行大额交易,透过稳定币入场及结算,或透过加密币基金,例如灰度数字大型股基金 (Grayscale Digital Large Cap Fund ,简称 GDLC) 投资比特币或其他加密资产。

虽然交易所蓬勃发展,为投资者提供不同的比特币价格十分符合其去中心化特性,并可让投资者作套利交易,但也另大众难以断定它的真实交易量。而更为复杂的是各个数据供应商使用不同的方法计算及展示市场数据。根据方舟投资 (ARK Invest) 的研究,比特币每天的交易量可相差由两亿美元至一百二十四亿美元不等,视乎取得数据的来源而定。

比特币在主流交易所的平均交易量(2020年7月)

来源: 方舟投资

至于现货市场,比特币每天的交易量约20至30亿美元,足以与大型科技股,例如Netflix和谷歌平起平坐,但有部分人认为此交易量不足以让比特币成为独立的资产类别。不过,根据方舟投资的分析,随着比特币的交易量每年增长三倍的速度,它有可能会在五年内超越美国股市和债券市场的交易量。

比特币现货币市场在主流交易所的每日交易量 (以十亿美元作单位),28天移动平均线

Much like commodities, bitcoin’s price is subject to the raw dynamics of supply and demand

比特币更像其他商品,其价格受基本的供应及需求影响

流动性同样有不同的量度方法。说到让投资者把加密货币和现金互换的便利性,除了可以透过主要交易所,以主流货币进行银行转账外,在世界各地我们也看到愈来愈多比特币自动售卖机 (Bitcoin ATMs,简称BTMs) 提供买卖服务。

根据ARK Invest的报告,比特币现货市场的流动性差价可低至0.0001%,比美国股票市场约0.035% 的平均买卖差价更低。然而,此比率很大部分原因是由于比特币拥有较低的最小变动幅度 (Minimum Tick Size),所以观察其订单簿的深度更具指标性。在主流的交易所,包括Kraken、Bitfinex 及Coinbase,一百万美元订单的滑点低于0.3%,而流动性较低的交易所,其滑点可以高至7%。为了减低滑点,一些投资者会把资产进行托管,并选择在多个交易所建仓。

供应及需求

与股票不同,评估比特币价值时并没有企业资产负债表可供参考。相反,比特币更像其他商品,其价格受基本供应及需求影响。除此以外,它也同时受其他因素影响,例如总流通量、长线与短线投资者的分布、开采过程及其他不能量化的因素。

目前比特币的流通量约多于1,850万。然而,根据Chainalysis估计,约有20%的比特币已流失并无法恢复,超过77%的剩余流通量被长线投资者持有,所以实际可供交易的比特币数量约340万。以每个区块获得6.25枚比特币奖励,或每日900枚开采的速度计算,2021年只有约328万枚新增的比特币。

至于这些新增的比特币会在何时流通市场,将取决于价格走势,尤其要考虑开采的成本,包括电费、营运费用、购买及翻新硬件。矿场的地点、所使用的硬件、规模、电费等也会影响比特币开采的成本差异,而这些因素对于比特币价格的实际影响则仍存有争议。

Retail and traditional investors alike cannot help but notice the sustained resilience of the crypto markets

个人及传统投资者也不能改变加密市场持久的韧力,而只能从旁观察

自比特币推出以来,其生产成本增加了一百万倍,目前矿工每年须花费10亿美元,但这只占比特币的总交易量不到0.5%。有研究指出,由2010年开始,开采比特币的有关成本并没有太大的变化,也意味着比特币系统正如期运作。随着币价增加,越来越多矿工加入争夺不断减半的比特币奖励,因此开采算力也需要相继提升,从而推高相应的生产成本。

关于这方面大家都有不同的看法。2020年7月,有福布斯 (Forbes) 文章警告即将会迎来较大程度的价格回调。比特币在减半后上升至 $10,000 美元,而开采成本大约为$5,000 - $8,500美元,比专家预期的成本低出很多。比特币的价格不但没有大幅下跌,反而上升了一倍,创出历史新高超过 $20,000 美元。比特币的价格充满变数及波动,Forkast的文章认为,就算是个人及传统投资者也不能改变加密市场持久的韧力,而只能从旁观察。

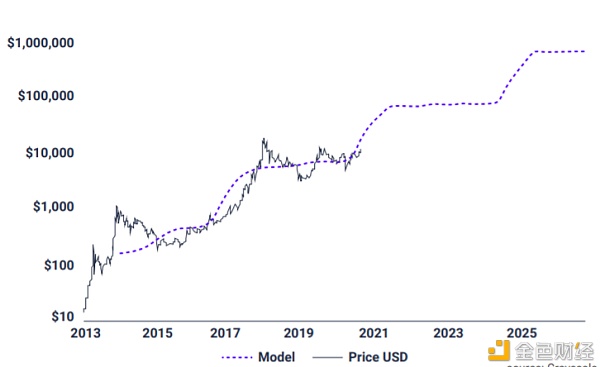

比特币的投资社群一般会参考库存比模型 (Stock to Flow Model,简称S2F)。该模型由一名荷兰的机构分析师提出,并用推特帐户PlanB 发布有关文章。库存比的计算方法是以商品的现有库存或储备量 (Stock) 总额除以该商品的年产量 (Flow) 的总额。他指出商品,例如黄金、白银及比特币过往皆用作价值储存。基于这模型的估值推算十分吸引,它预期比特币到2025年前将可升至一百万美元,当然大家要注意此为具争议性的模型。

库存比模型2013年1月1 日 – 2020年8月1日

来源: 灰度

随着比特币日渐成熟,有不少人皆努力建立一个可靠的架构推算比特币的价格,部分模型有一定参考价值,但并非百分之百准确。

由于比特币市场具投机性,因此不少投资者会广泛参考技术分析所预测的价格以决定其投资行为。

长远而言,所有的推算模型及价格预测最终皆取决于主流的认可及参与、在充满张力和变数的环境下推动去中心化金融,以及市场行为强化比特币作为资金避风港的程度。

第三章:未来走势如何?

重点

-

第三方托管服务、更严格的监管及中心化有可能危害比特币的核心价值

-

基于比特币的投机及波动性的特质,我们预期比特币将持续受大众欢迎

-

预测2021年比特币的主要目标价格为$36,000及 $55,000美元

风险及机会

比特币正值价格的高峰期,但距离它成功发展成为一个资产类别似乎仍有一定阻力。

比特币的其中一个价值主张是获得真正的主权,但对于机构投资者的资产托管而言,可能有其他的考量。过去十年,私钥管理不善导致超过百万计的损失,却无法透过法律途径追讨赔偿。包括美国在内的一些司法管辖区要求机构投资者必须采用第三方托管服务,因此推动托管方面的生态系统迅速发展。

A big part of bitcoin’s appeal lies in its specula- tive nature, marked by price movements dramatic enough to capture the interest of a fast-paced world

比特币最具吸引力之处在于其投机性质,其价格的波动性成功吸引了快速前进的世界

监管为比持币带来另一个潜在风险。作为去中心化的网络资产,比特币其中一个最重要的价值在于促进资本不受边境限制,自由流动,达至财务上的自由。监管机构正在持续探讨提出更多限制措施,剥夺比特币投资者的权利或驱使加密货币市场转为地下经营。随着监管部门提高安全、市场诚信和运营标准,市场有可能会持续向主流市场开放。

虽然机构投资者的参与对于市场有正面的影响,但我们必须注意机构级的市场基础建设与第三方托管及合规性息息相关,有可能与比特币作为 “公共代币” 、不受政府监控的核心价值相互抵触。政府当然不会坐视不理,随着更多资金受注册托管,会造成潜在的扣押风险,降低比特币作为 “属于大众的货币” 的吸引力,受欢迎程度一定大打折扣。

环绕数字资产经济的产业充满了发展潜力,包括代币发行及中央银行数字货币。但正如本文章较早前提到,产业发展未必直接与比特币的增长有必然关系。目前比较能确定的是,比特币与能够快速适应新数码科技的新一代一样,共同推动隐私权、公开透明、自主权及共享经济原则。对于大部分 “用户”而言,比特币其中一个最具吸引力之处在于其投机性质,其价格的波动成功吸引快速前进的世界。价格的波动性不一定是不成熟市场的副产品,相反其波动特质成功吸引个人及机构投资者,而难以预测的价格走势更成为推动其增长的主要动力,尤其更多投资者透过衍生品市场参与比特币投资。

2021年的价格预测

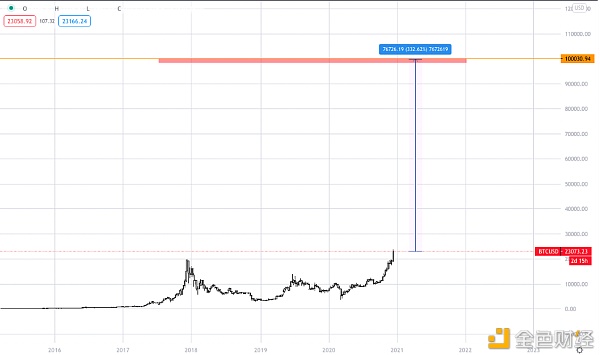

展望未来,比特币将会面对一些风险和机会,至于会否对比特币的价值造成影响,则有待投资者自行定夺。供求因素毫无疑问会影响比特币价格,但我们认为目前无须过早依赖此框架,大家应该参考技术分析的基础作出价格预测。

举例,库存比模型推测比特币将在2021年㡳上升至 $100,000 美元。然而,从环球经济及图表分析所见,虽然比特币的价格难以预测,但若论上升至 $100,000 美元似乎有点不切实际。

最近英国发现新的COVID-19 变种病毒,但传统市场仍保持上升趋势,而比特币将会如何回应这消息尝未清楚,至少在短期内仍未有明确的方向。

NDAQ/USD

来源: Tradingview

2021年若传统市场出现震荡,有可能引发像今年3月时的崩盘危机。如果市场突然下行,会横扫做多的订单引发平仓,终结现时的牛市走势。

自2020年1月,比特币已上升了220%,如果库存比模型推测正确,比特币会大幅升至 $100,000美元,那两年来的升幅将达惊人的 1270%,而从目前价格上涨约332%。

BTC/USD: 若比特币升至 $100,000 美元

即便如此,比特币冲上 $55,000 美元仍是指日可待。首先,$55,000美元将到达斐波那契扩展2.618水平。由 $200 至 $20,000美元的支持及阻力区间可见,价格持上升趋势;由 $20,000 至 $3,000美元之间则呈下降趋势,再到 $55,000美元至2.618水平。

BTC/USD

来源: Tradingview

如果比特币要到达 $55,000 美元,必须要在明年一月触及 1.0 水平,并维持现时的抛物线状态及保持目前动量,否则它升至 $55,000 美元的可能性较低。若明年一月触及 1.0 水平后,它会直逼 $36,000美元。

如果二月前未能接近 1.0 水平,会增加价格回调的危机,使币价一路下跌至 $17,000阻力水平,平衡持续的牛市走势,同时也代表比特币能触及 $55,000 美元的机会进一步降低。基于供求理论,比特币有可能在年底升至 $36,000美元。

比特币2021年的价格预测:

如比特币维持抛物线走势动量:$55,000美元 (有可能在2021年第一季发生)

如比特币回调并在 $24,000失去抛物线走势动量:$36,000美元 (有可能在2021年最后一季发生)

如传统市场出现崩盘而比特币跟随跌势:$7,000 - $6,000美元 (然而考虑到比特币在今年的表现,目标价格较大机会到达 $36,000美元)

总结

In its first Decade of Emergence, the question that was often asked about bitcoin was: is it real or not? Now, the question is buy or sell?

在前十年的发展时期,大家最常问的是:它是真的吗?现在大家会问:买入还是卖出?

本文章明确提出了比特币是一项具投资价值的资产。市场出现明显转向,机构投资者相继把比特币纳入投资组合。

比特币目前仍是投机资产,虽然它与科技股有共同的特性,但我们认为它仍在探索在全球市场的定位。

单凭价格波动性这一特质已足以吸引机构及个人投资者,虽然这会让比特币更难发挥其作为货币的功能。长远而言,或当经济出现危机时,大众仍会持续追捧比特币。

随着全球出现越来越多有关自主权、私隐及金融中介的忧虑,社会对有关问题的关注度将有所提升,而作为投资者需要时刻保持关注,留意比特币会否被带入主流讨论。我们将在稍后详细研究有关主题。

现时有不少实用的模型及准则评估比特币的整体发展,并预测它的牛市走势。但由于比特币的本质较为复杂,我们在现阶段会较着重技术分析的价格预测。而其他的预测模型则为投资者展现比特币长远的发展视野,提出比特币为一种蕴含内在价值及将会不断升值的商品。

从 AAX 的角度,我们认为教育是比特币发展重要的一环。进入采纳时期,从监管机构及传统金融参与者有更全面的辩论、网上的论述、主流媒体的报道及大量的资讯可见,比特币已变成主流的讨论对象,大众的接受程度快速增长。大家对于比特币都有不同的看法,有些人认为比特币可以对抗通胀,有些觉得它可以保障财产,而部分人认为购买比特币无疑等同购买彩票,以防万一币价的疯狂预测真的有一天能成真。

在前十年的发展时期,大家最常问的是:它是真的吗?现在大家会问:买入还是卖出??

本文章所包含的陈述可能是基于AAX目前的观点和假设,并涉及已知或未知的风险及不确定性,有可能导致实际结果、表现或事件与这些陈述中明示或暗示的内容有重大偏差。AAX不承担更新本文章中任何预测性讯息的义务。部分内容取材自AAX认为可靠的来源,然而 AAX 不保证从任何第三方所获得资讯的准确性或完整性。