原文标题:《热点丨当 BTC 与 DeFi 相遇》

撰文:Kevin Yang、Cara Cao、Arvin Wang、Damen Shen,来自 IDEG

BTC 与 DeFi 的相遇

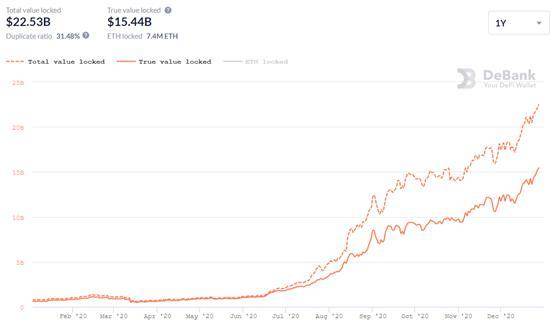

Decentralized Finance (DeFi)顾名思义,即去中心化金融。DeFi 作为今年数字资产市场最热门的板块,受到了业内资本的高度关注。根据 DeBank 的最新数据,DeFi 总锁仓量(TVL)已突破 220 亿美元,而年初 TVL 仅 7.52 亿美元,年初至今增长超过 2800%。目前 DeFi 市场依然处于高增长阶段,更多的创新应用不断面世。

图 1 DeFi 市场 TVL 增长情况,数据来源:DeBank

图 1 DeFi 市场 TVL 增长情况,数据来源:DeBank

尽管目前 DeFi 市场增长势头迅猛,但与数字资产市场 7400 亿美元的总市值相比,DeFi 生态所承载的资本体量仅占 3%。目前绝大部分 DeFi 项目均建立在 以太坊 公链上,而以太坊自身市值也仅 280 亿美元。而占行业总市值近 70% 的核心资产——比特币,则似乎成为了 DeFi 房间里的大象(「Elephant in the room」)。

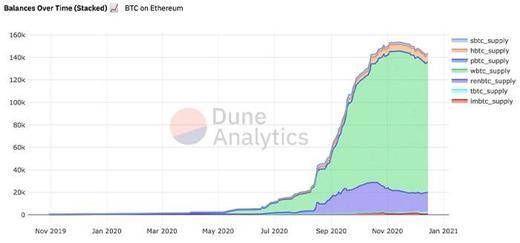

原生比特币无法直接参与到 DeFi 生态中,因为比特币网络与以太坊网络不兼容。不过比特币持有者可以通过跨链无损承兑,将 BTC 抵押在比特币区块链一侧,以 1:1 的兑换率在以太坊链上换取 ERC 20 形式的比特币资产,如 wBTC、renBTC、sBTC 等,进而实现比特币持有者参与 DeFi 市场。自今年五月份以来,以太坊链上的比特币资产锁仓量增长迅猛,一度有超过 15 万枚比特币进入 DeFi 市场。

图 2 以太坊链上比特币资产的 TVL 增长情况,数据来源:Dune Analytics

图 2 以太坊链上比特币资产的 TVL 增长情况,数据来源:Dune Analytics

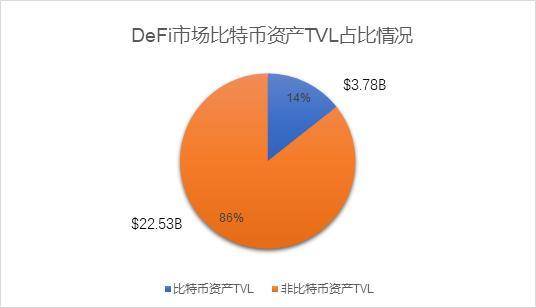

截止 2020 年 12 月 25 日,wBTC 总锁仓量已达 26.5 亿美元,占各类跨链比特币资产总量的 80%。目前以太坊链上比特币资产 TVL 占 DeFi 市场总 TVL 的 16%。与比特币在整个行业的核心地位相比,当前的 TVL 值严重偏低,仍有很大的增量空间。

图 3 以太坊链上比特币资产 TVL 占比情况,数据来源:IDEG

图 3 以太坊链上比特币资产 TVL 占比情况,数据来源:IDEG

无论从资产体量还是资本逐利诉求的角度来看,DeFi 的未来势必有比特币的一席之地。本文通过对这一领域的先驱项目—— Badger DAO 的分析,来进一步介绍比特币是如何在 DeFi 中获取收益的。

Badger DAO 基本信息

Badger DAO 于今年 12 月 4 日正式上线并推出流动性挖矿功能。项目运营至今不足一月,但 TVL 已迅速突破 4 亿美元,在 DeFi 排行榜位居第 13 位。

图 4 Badger DAO 锁仓量情况,数据来源:DeBank

图 4 Badger DAO 锁仓量情况,数据来源:DeBank

根据其官网的资料显示,该项目主要由以下三个板块构成:

- DAO——去中心化自治社区

- Sett——收益聚合器

- DIGG——与比特币价格挂钩的弹性供给资产(即将推出)

DAO 作为公共社区平台,是整个项目长期发展的基石,其设立目的是不断地开发出更多比特币相关的 DeFi 产品。为了能让社区成员拥有共同所有权和认同感,社区通过 Token 奖励等方式长期激励成员。用户也可以通过持有 Token 对提案进行投票,从而实现 Token 持有者对项目的治理。DAO 另一个更重要的目的是奖励为社区作出贡献的成员,如开发出新的产品或优化现有的产品、策略的人员,通过 Token 奖励的方式推动项目的创新。Token 的具体使用方式可由社区讨论和投票决定。

Sett 作为收益聚合器,通过执行不同的收益策略实现资产收益最大化。目前 Badger Dao 有两类 Setts 系统,即 Native Setts 和 Super Setts。其中,Native Setts 有 5 个核心机枪池,包括 Badger/WBTCUniswap LP、Badger Pool、sBTC Curve Pool LP、renBTC Curve Pool LP 以及 tBTC Curve Pool LP。Super Setts 是针对合作伙伴的策略池,目前仅 1 个 harvest.finance/renBTCLP。

DIGG 是 Badger DAO 即将发行的一种与比特币挂钩的弹性供给资产,智能合约每 24 小时会进行一次供给调整来保证 DIGG 价格锚定比特币价格。DIGG 是基于 Ampleforth 相同机制构建。由于 DIGG 的供给调节是在每天固定时间发生,因此必然存在短期套利机会,赚取 DIGG 与比特币差价收益。

比特币在 DeFi 领域的发展前景

面对 CeFi 币本位收益偏低的情况,BTC 持有者有着强烈的跨链逐利诉求。可以说,所有的 BTC 持有者都有 DeFi 需求。以 Badger Dao 为代表的项目,推动了 BTC 进入以太坊生态、DeFi 世界的步伐。BTC 与 DeFi 的相遇,或许将成为数字资产市场的奇点时刻。当市值最高、共识最大的资产,与最活跃、最创新的生态相融合,这个领域充满了想象空间。在过去十年,BTC 实现了质的飞跃,获得了传统资本的认可;而未来十年,去中心化金融则有望进一步推动行业的创新与指数式发展。

原创文章,作者:CoinKaola,如若转载,请注明出处:https://www.coinkaola.co/news/203927/