原文标题:《2020 年度「 DeFi 大狂欢」总结,下一年度的新方向又在哪里?》

作者:五火球教主

上周的年末总结提到,今年圈内的主题,可以说只有两个:一个是 BTC,一个是 DeFi。 BTC 是圈外人(机构)的盛宴,DeFi 则是圈内人的狂欢。 DeFi 这一年里,都经历了哪些变化,现在变成了什么样子?

还记得几周前白话的文章《》,在里面给 DeFi 做了这样的「代际分类」:

- 第一代:MKR、KNC、ZRX – DAI 诞生,DEX 走入视野,最古典 DeFi!

- 第二代:LEND、SNX、REN – 闪电贷,衍生品,跨链出现了!

- 第三代:COMP、CRV、AMPL – 流动性挖矿掀开大幕!AMPL 登场!

- 第四代:YAM、YFI、CVP——流动性挖矿玩法升级!收益与治理聚合器出现!

- 第五代: Hegic 、LIEN、 BarnBridge – 高阶复杂衍生品出现!分级基金与债券概念登场!

- 第六代:KP3R、COVER、AXIE – 开发者众包,区块链原生保险,游戏+DeFi+NFT……

- 第七代:…

沿着这条代际分类的脉络,可以看到 DeFi 一整年都发生了哪些变化。不夸张地讲,是否了解这些项目,以及什么时候开始了解到这些项目,直接决定了你今年的收益有多少……

第一代:MKR、KNC、ZRX、 DAI 诞生,DEX 走入视野,最古典 DeFi

MakerDAO 其实在 2017 年 12 月便诞生了,但绝大多数人开始第一次使用 DAI ,都是在 2020 年。在这之前关于稳定币,大家似乎只认识 CEX 里面的 USDT。

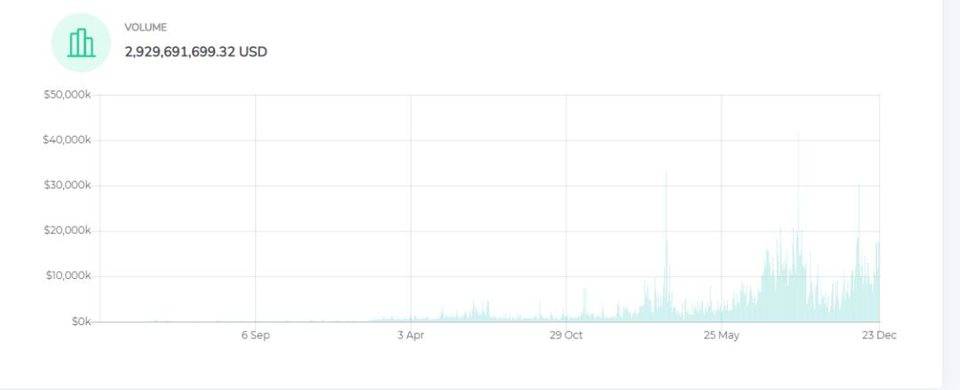

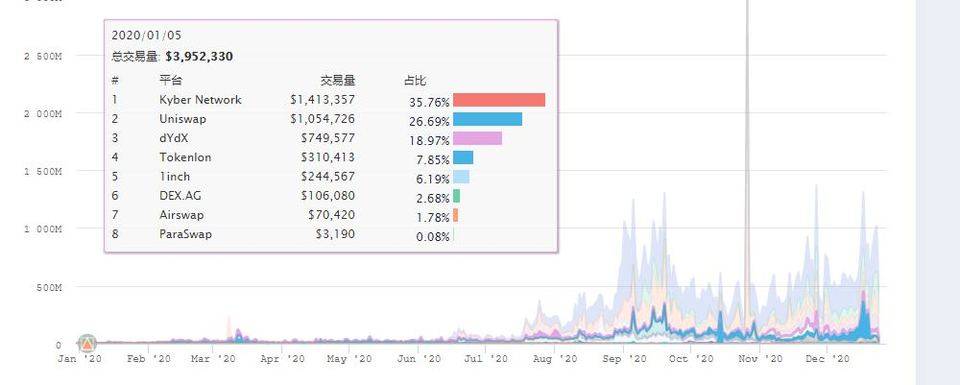

ZRX 和 KNC 则是第一次让圈内人接触到了 DEX 这个概念,尤其是 KNC,作为之前被 V 神「站台」的项目,在 2019 年之后交易量稳步攀升,2020 年进入爆发式增长。

可以说是 2020 年打响了 DEX 与 Swap 的第一炮。

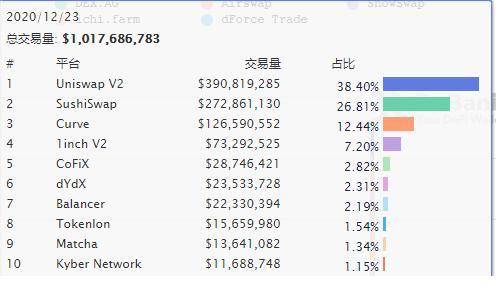

当然,目前 KNC 老大的地位早已被 Uniswap 所取代,DEX 占比更是一落千丈。DeFi 的世界里,名词交替就是那么的迅速而残酷。

第二代:AAVE、SNX、REN,闪电贷,衍生品,跨链出现

第二代 DeFi 依旧都是 2020 年之前的项目,有意思的是这三个目前 DeFi 领域的明星项目,全部经历过痛苦的挣扎期,然后转型、蜕变和升华。

AAVE——最早叫 Etherlend ,2017 年的项目,上线火了一阵之后,赶上了 2018 年熊市,然后差点归零。

究其原因,除了熊市大环境之外,跟当时的业务也有很大关系,当时主打的 P2P 借代平台,相当于是个撮合,这种模型就像最早的订单簿 DEX , 流动性是个极大问题 ,所以根本没做起来。

今年 1 月 9 日转型 AAVE,引入去中心化借代池模型,相当于从 DEX 里「订单簿」变成了「 AMM 池」,然后你们就看到了—— 1 年的百倍神话 ……

同时,AAVE 最为知名的闪电贷,可以算是理解 DeFi 秒杀传统金融魅力的「最佳读物」,不了解的读者,一定要去找找闪电贷的应用场景(甚至包括被黑客利用)。

SNX 是 18 年的项目,前身叫 Havven ,一开始是想要做稳定币,后来发现此路不通,转型做合成资产,Token 模型被极大赋能,在 2019-2020 年也实现了币价的百倍神话。

同时,SUSD 顺道成了目前很多协议支持的稳定币,应了那句「有心插树树不成 , 无心插柳柳成荫」的老话。

Ren 也是 2018 年的项目,最开始主打的是暗池交易 ,但是当时 DEX 「明池交易」都没几个人,「暗池交易」就更不用说了,后来项目一看要凉凉,立马转型往跨链质押方向突破,把 BTC 带入 ETH 的 DeFi 生态。然后正好赶上了今年 DeFi 的高速列车,币价也同样一飞冲天。

Ren 也没有放弃暗池的初心,相信等 DEX 近一步发展,人数和交易量在提升一个数量级之后,对于暗池交易的需求相信依然存在,届时 Ren 或许能够借此二次助推,也说不好。

第三代:COMP、CRV、AMPL ,流动性挖矿掀开大幕!AMPL 登场

COMP、CRV、AMPL 这三个项目其实完全不同期,COMP 是 2018 年的借代龙头,AMPL19 年的 Bitfinex 项目,CRV 是 2020 年的稳定币互换项目。

然而三个项目基本上同时期火的,也就是今年的 6-8 月。 Compound 运营两年之后,今年 6 月正式发币——「借代即挖矿」,正式掀起了 DeFi 项目发币,以及 流动性挖矿的热潮。

CRV 紧随其后,8 月发币,后面撑起了以 YFI 为代表的收益聚合器半边天(聚合器最早大多数策略都是稳定币挖矿,用户通过抵押稳定币进 CRV 池挖提卖 CRV 换取收益率)。

而 AMPL 在发行之后沉寂了整整一年,忽然 Rebase 这个概念就火了,然后在短短一个月市值从几百万飙升到 6 个亿, 可以说是除 YFI 之外,百倍币神话速度最快的几个项目之一。

Rebase 从今年 6 月开始,正式被所有人了解,后面诞生了无数的仿盘,以及改进型 Rebase 类算法型稳定币,比如 ESD,Basis,Frax 等 .

有兴趣的朋友可以参考之前的文章《 》,稳定币在过去 6 个月里,自己便进化了 4 代……

第四代:YAM、YFI、CVP,流动性挖矿玩法升级,收益与治理聚合器出现

YAM、YFI、CVP 这三个项目代表了今年 DeFi 从 7 月到 9 月的变化,Fair Launch、一二池的概念、聚合器。

对于 YFI 的理解程度可以看作是,对 DeFi 整个行业理解的试金石,否则很难相信会在这一波 DeFi 行情中赚到多少收益。

YFI 可以说是发明了两个名词: 收益聚合与 Fair Launch 。可以看到越来越多的社区型项目,开始采用这种 Token 分发方式来建立早期社区。

YAM 可以说是在 YFI 之后的 Fair Launch 代表性项目 , 并从此确立的圈内 1、2 池的概念 ,即 1 池存入单一 Token,无损挖矿低收益,2 池通过在 Uniswap 做市存入 LP Token ,面临无偿损失的风险但高收益。

YAM 本身想要做一个 Fair Launch 社区版的 AMPL,可惜却因为合约代码的失误导致无限增发,致使项目几乎流产,2 池里的用户也因此蒙受了巨大损失。

众所周知,今年和 DeFi 一同兴起来的,还有 DAO 这个概念,这也是为什么许多 DeFi 的 Token 都强调,自己是治理 Token,而不是分红 Token。

「池」这个概念,在交易层面火了 Uniswap ,借代层面火了 AAVE ,现在自然而然的流向了治理层面,于是有了 CVP。

简单来说,之前的治理痛点——由于单一散户持有的治理 Token 占总流通量比例过小,导致其决策权无法直接影响项目的走向。

同时大部分治理 Token 无法给用户带来任何收入,于是 CVP 以借代平台的方式给出了一套类似 Compound 的解决方案。把治理 Token 通过抵押借代整合在一个池子中,专门为治理 Token 提供流动性,并且将治理 Token 的权利进行聚合。

第五代:Hegic、LIEN、BarnBridge,高阶复杂衍生品出现,分级基金与债券概念登场

Hegic、LIEN、BarnBridge 已经是今年 9 月之后的三个项目了,算得上 DeFi 下半场。DeFi 进入相对成熟期, 华尔街的金融玩法被搬到区块链之上,高阶复杂衍生品就是一个最大的标志。

这三个项目,没有点金融知识打底基本上是看不懂的,每一个花一整篇文章介绍都不为过,所以在这里不详细介绍了,只做个一句话简介。之前的文章《 》里面有对三个项目都做过更加详细的描述,有兴趣的读者可以去翻看。

- Hegic——如果说 Oypn 是订单簿式的期权,Hegic 就是 AMM 版期权,正如 Idex 与 Uniswap 的区别;

- Lien——无需 MakerDAO 150% 超额抵押,而是通过风险分级债券形式实现的基于 ETH 抵押的稳定币;

- Barnbridge 一个把圈内各种波动率 Token 化的协议,通过建立分级收益债券来对冲圈内各种风险。

第六代:KP3R、COVER、AXIE,开发者众包、区块链原生保险、游戏+DeFi+NFT

如果说第五代 DeFi 是把现实世界里,一个金融模型的「区块链化」,那么第六代 DeFi 则是直接利用区块链,来构建一个现实世界里的业务和自己特有的原生业务。

拿 Cover 举例,之前区块链保险行业的龙头一直是 NXM,最近 Cover 异军突起,大有要「篡位」的势头,目前看来成功的概率不小。

Nexus Mutual 的合约保险定价,是一帮正经的精算师团队根据各种参数开发出来的,专门的计算公式来确定,参数包括合约质押的 NXM 数量,保险金额,保险时间等等。购买业务需要 KYC。

Cover 则是把保险定价反映在 CLAIM Token 的价格,价格越低,保费越低,而 CLAIM 的价格由市场供需来决定,即完全通过用户之间的博弈来确定保费高低,购买业务无需 KYC。

明显看出, NXM 更像是传统保险的区块链化,Cover 则是在区块链上面重新构造了保险 ,这种区块链原生特性的业务会在未来 DeFi 的世界中,越来越多的看到。

比如 KP3R 就是解决区块链原生痛点的项目,当前所有智能合约都无法自动触发完成自动化工作。

在 DeFi 发展越来越成熟的这个关口,DApp 自动化逐渐变成了刚需。比如流动性挖矿的定期、外提卖、复投、止盈止损、定期取得交易对报价等。

而 AXIE 正是新一代的链游代表,结合了游戏、NFT 和 DeFi 等多个元素,正是区块链游戏目前探索的新方向。

第七代:正在进行中,已经看到两个方向

第 7 代的 DeFi 已经正在进行时了。 就我目前的观察,至少以下两个方向已经开始了积极地探索。

更好的算法型稳定币 ——提到过算法型稳定币已经进化了 4 代,尤其是 SEC 最近对 XRP 的起诉,圈内整体对于 USDT 和 USDC 等这种监管可以随时摧毁的抵押型稳定币,产生了不信任感。

可以看到,最近资金涌入了 ESD、DSD、Basis 和 Frax 等二三四代算法型稳定币,反而一代的 AMPL 无人问津。

正如一位圈内大 V 所说,DeFi 就像一个生命体,有天然的扩展冲动 , 基于区块链原生的算法型稳定币无疑是圣杯般的存在,就看哪个项目能够取得最终的共识。

无论最终谁胜出,都可以看做是 BTC,ETH 之后,区块链第三个里程碑一般的项目。

数据流期权交易 ——最近看到一个没发 Token 的 A 项目,已经开始设计对任意数据流做期权衍生品。而更加巧妙的是,引入最近大火特火的 Rebase 机制,从底层消除了对对手盘的依赖。

举个例子,你看空一个数据,比如美国的消费者指数,然后抵押 1000 个 A Token (A Token 假设这时候 1 刀一个)进合约,做空这个消费者指数。过几天结算日到了,你判断正确,你的 A Token 变成了 1500 个。

如果 A Token 价格这时候两刀了,你就只拿 750 个,如果 A Token 只有 0.5 刀了,那么系统会给你 3000 个而不是 1500 个 A Token, 多出来的,就是系统自动 Rebase 出来的 。

理论上,有了预言机这个项目可以对任何数据流进行期权服务。而因为有了 Rebase,这个项目对任意一个期权的用户来说保证固定收益,且抹除了对手盘的需求,相当于预测市场+衍生品+Rebase。

小结

2020 年,DeFi 的发展实在是太快了,如果你对现有的这 7 代产品还不熟悉的话,就需要赶紧补课啦。

考拉或许正在逐渐的淘汰以往那种屯币党( BTC 除外),看看今年的主流币表现, 再看看 DeFi 圈资深农民的收益率,我想你应该知道我在说什么。

原创文章,作者:CoinKaola,如若转载,请注明出处:https://www.coinkaola.co/news/203906/