谐波形态:经典AB=CD,学会就是高手!

在金融市场中有很多经典的交易理论,都被投资者们所广泛应用,我们今天主要讲的谐波理论,便是这些经典交易理论中的一种。

学好谐波形态,你能对市场走势结构做出提前的预判。

谐波理论,又称谐波交易模式,它是一种预期形态学。

对于价格形态,在我们交易中作为预判依据,其重要性不言而喻。可以说你能把图表形态研究透了,那你是可以忽略任何技术指标来制定交易策略了,因为形态发出的信号往往会先于某些技术指标。

可能我们一提到形态,大家都会想到持续形态(三角形、旗形等)和反转形态(头肩型等),但是我们今天涉及的是一种更高级的形态,那就是谐波形态。

它是利用斐波那契比率的原理构成的胜率较高的交易形态,被广泛应用到包括股票、外汇、期货以及币圈投资市场中。

二十世纪前叶,美国形态技术分析的先驱H.M.Gartley,在1935年推出了震撼投资界的形态分析力作《股市利润》(“Profits in the Stock Market”)。

当时以每本1500美元的天价限量售出1000册,以当时正处于经济大萧条时期美国的购买力,这本书可以买到三辆全新的福特汽车!

全书厚达700多页,其最为精华的部分出现在第222页,这就是被誉为具备最佳时间与价格形态的短线交易技术Gartley“222”!

在谐波形态中有一种形态就是用他的名字音译过来取名的,叫伽利形态,所以谐波形态可以说是价值连城了。

要你花三辆福特汽车的钱来学习,你可能不舍得,那今天我们就此免费的传授这套图谱,希望大家都能珍惜好这样的学习机会.........

根据斐波那契回撤和扩展原理,谐波形态可分成回撤形态:伽利形态和蝙蝠形态,扩展形态:蝴蝶形态和螃蟹形态,另外还有ABCD形态和三重推进形态。

我们这里主讲其中的一种:ABCD形态模式

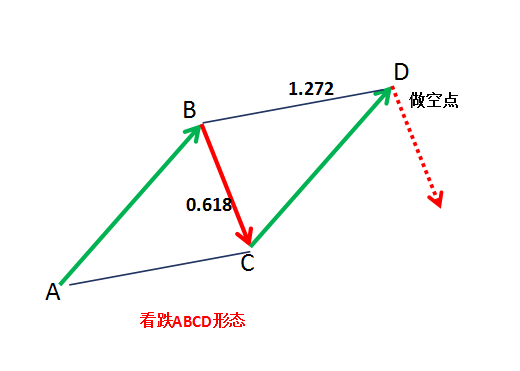

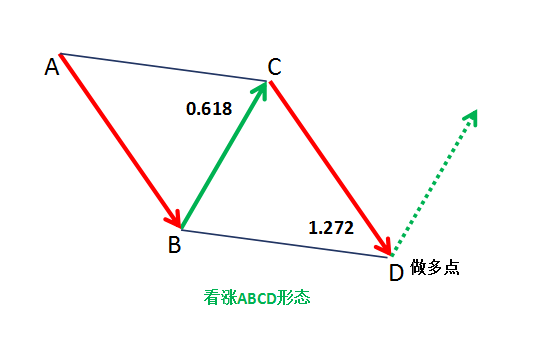

看下具体的ABCD形态,如下图

分为看跌形态和看涨形态两种。

一、“ABCD形态”解析:

1、AB段和CD段代表价格的运行走势,BC段是回撤段或者反弹段;

2、AB和CD长度相同(下跌比例),同时价格从A运行到B和从C运行到D所用的时间也基本相同;

3、价格回撤或反弹的长度之间存在一个斐波那契比率关系,BC长度是AB的0.618倍,CD的长度是BC的1.272倍;

4、AB段与CD段运行的斜率角度相似。

上面这几点就是ABCD形态的特征。

二、实战中的具体应用:

1、当出现价格连续上涨,形成ABCD看跌形态时,根据图谱预判价格可能会面临下跌,此时的D点是做空点机会;

2、当出现价格连续下跌,形成ABCD看涨形态时,根据模型预判价格可能会面临上涨,此时的D点是做多点机会。

3、注意事项:

(1)在AB=CD模式中,AB段和CD段,应该基本上是对称的,并且应该拥有相近的斜率。同时,我们也需要关注每段的运行时间,AB段和CD段在形成时间上应该基本相同。

但是,上面提到的这些要求,只是一种理想情况。在实际交易中,这两段形成的时间周期不需要完全相同。如果两段形成所用的时间差不多,那么这个模式仍然是有效的。

(2)当我们有可能走出ABCD模式的图谱时,我们要明白,如果价格趋势将要反转的话,那么到完成点D区域时,价格将会反转走强。

因此,我们需要重点观察在这个区域内,价格的运行情况,从而决定交易机会是否成立。

一旦价格下探测试AB=CD模式完成点所在的区域后,价格就“应该”开始变盘了。

如果价格在模式完成点下方收盘或在触及模式完成点所在区域后趋势延续增强,那么这预示着反转可能不会发生了,在这种情况下就需要及时止损。

而如果在此时如有出现特殊的具有反转K线(流星线或锤子线)出现,那么反转概率将增大。

看以下几个走势模型:

这是BSV前段时间的日线走势图。

高点260一带下来,经过第一波下杀,从A到B,随后出现反弹,运行到C点。

这个C点反弹基本是到达AB段的0.618位。

A点是259,B点是197,那么AB的0.618位C位价格应该就是:197+(259-197)x0.618=235.3。

实际运行的C点高点刚好在235.31(火币上的价格)。

经过BC段的反抽,那么如果这里要走ABCD的谐波形态,那么未来的D点位置基本是在哪呢?

这就是为什么要懂谐波形态,这样你就可以提前做出预判。

根据CD=AB的特征,那么D点位置应该是在C — BC段x1.272=235-(235-197)x1.272=186一带。

那么后面实际运行到达这个区域,连续出现了几根带长下影的小星线。

同时运行的时间跟AB段差不多,都是11天左右,下跌的角度也类似。

这意味着这里极有可能是走的ABCD模式了,那么这个D点附近的反弹意愿就比较强了,作为激进型的交易者,这就是预判式的做多点机会。

后面几天价格出现反弹涨到了208一带。

那么这里D点最低点有下探到182,其实是到了另一个黄斐波那契比率1.382位了。

再看一个ETH。

这同样也是ETH前段时间的4小时级别走势,它构筑的就是这个ABCD形态的模式。基本上你现学现用了。

A点从308启动反弹,第一波上周到360一带,这里就是B位。

然后走了一个回踩,这个回踩的幅度基本是在0.618位,360-(360-308)x0.618=328。

实际最低到325附近。

那么后面走几个小时的二波上涨,理论上未来的反弹高点D位是1.272倍BC或1.382倍BC。

也就是在373附近是理论上的D点目标位。

同时时间角度,第一波AB段运行8个单位,那么CD段运行也在8个单位作用。

那么当天中午ETH在冲高373一带时,激进型的预判操作就是开空点。

在理想的看涨AB=CD模式中,需要有两条清晰的下降轨迹线(AB和CD)。

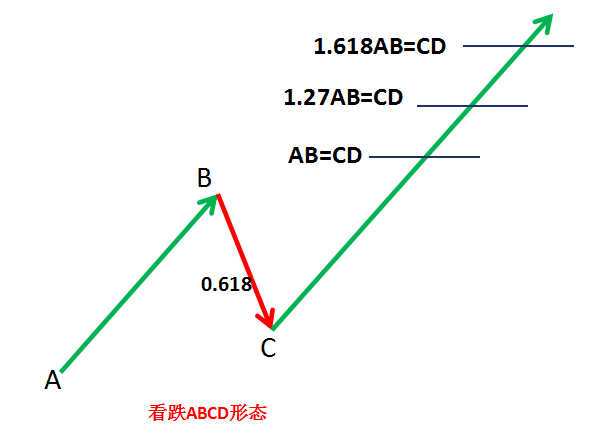

起点A,经过下跌到达点B。之后经过AB段长度的0.618或0.786反抽之后,然后开始形成CD段。CD腿下跌应该完成于BC段的1.27或1.618延展位置,所以它不局限是0.618及1.272,可以延伸其它的斐波那契比率(0.618、0.786、1.272、1.382、1.618等比率)。

这是要注意事项里的第三点。

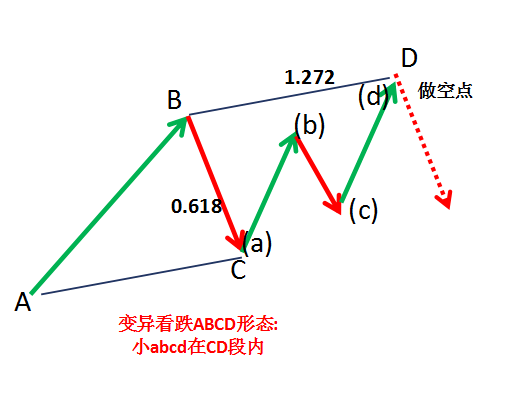

(4)延伸的ABCD形态

AB=CD模式中最理想的情况,是AB段和CD段长度准确相等,但是,也存在一些利用其它斐波那契比率,来界定潜在反转区的情况。

在AB=CD模式中,两段不等的情况也并不少见。如果这些两段不等长的情况,需要伴随有其它的斐波那契点位,才能构成潜在的反转区。

所以,一旦等长形态的AB=CD模式在完成点位被突破后,AB段的1.27或1.618延展区域就将成为寻找其它未来潜在反转点的重要区域了。

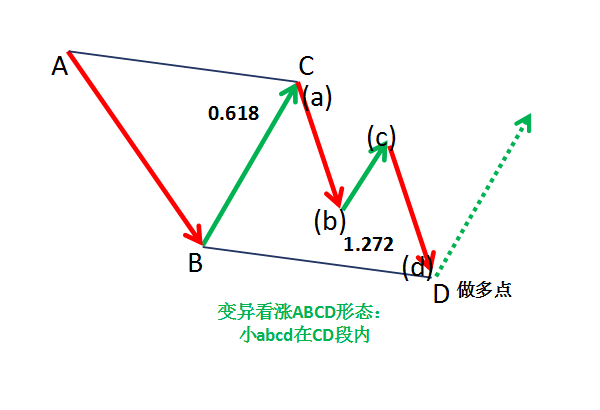

(5)变异的ABCD形态

ABCD形态里的AB或CD段都存在次级别的变异,但小abcd形态被AB或CD段所包含。

这种变异发生时,小的ab=cd模式的完成点,通常与大的AB=CD模式完成点,存在于同一区域内。

当小的ab=cd模式的完成点,在大的AB=CD模式的完成点达到共振时,这将构成一个非常和谐的交易机会,这个区域也将可能会成为趋势的重要反转点。

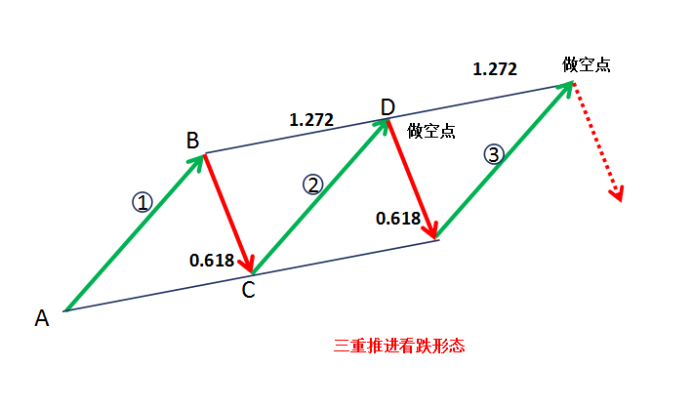

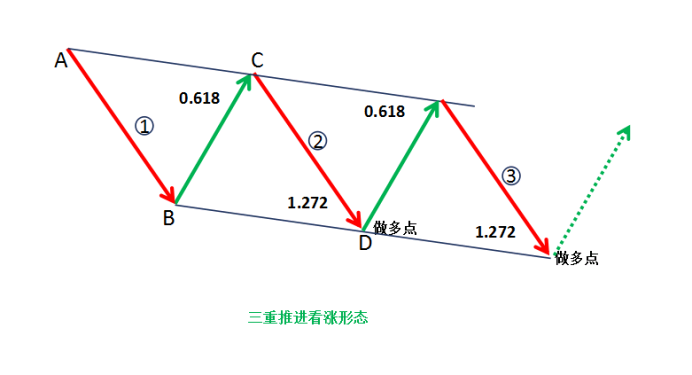

三、变异的三重推进形态

三重推进形态和ABCD形态相比,相当于又多了一次价格回撤或反弹,ABCD形态也可以称为“二重推进形态”。

对于的“三重推进形态”特征:

1、三次价格运行段长度相同,价格回撤段和价格运动段之间同样存在0.618和1.272的比例关系。价格回撤和反弹到图中相应位置的时间相同。

2、当出现连续3次价格上涨,形成三重推进看跌形态时,预示价格即将下跌,当价格最后一次反弹到高点,是做空信号;

3、当出现连续3次价格下跌,形成三重推进看涨形态时,预示价格即将上涨,当价格最后一次回撤到低点,是做多信号。

其实,伽利形态、蝙蝠形态、蝴蝶形态、螃蟹形态等,可以说是在ABCD形态的基础上变异扩展出来的。

ABCD形态是基础,我们要想通过谐波模式进行交易,首先第一步是需要找到潜在可能会出现的模式结构。

然后再推演测算这个模型未来可能的运行路径,提前做出预判。

最后当模式一旦完成时进行买入(做多)或卖出(做空)操作。

对于很多朋友来说,如果你刚开始接触谐波交易方法时,可能很难从图表中识别出这些谐波模式,关键还是要多看多练。

当你把这些形态模式印在脑中里时,一打开图表这些模式就跃然于纸上,也就能对市场做出应对自如的预判了。