为什么还少有DeFi机构交易者?新项目Fireblocks来了!

即使今年以来DeFi市场获得了瞩目的增长,DEX已经开始进入到真正的使用阶段,但是交易量主要还是来自于个人级交易者,使用DeFi协议交易的机构用户还少之又少。对于这个问题,曾经问过一个做数字货币量化基金的朋友,如果ETH2之后Gas可以降低,那会不会考虑到Uniswap等DeFi平台进行交易?得到的答案是缺乏成熟的交易工具,例如API等,交易团队的研发往往以算法研发为主,如果需要基于DeFi协议进行功能研发在目前阶段还是有一定的压力。服务于交易机构的DeFi协议值得关注,参看传统金融市场和中心化数字货币市场,这是DeFi的下一个发展方向,DeFi市场也会由个人交易者与机构交易者共同组成。Fireblocks DeFi就针对机构用户提供了初步可用的解决方案,包含了主要的功能:可编程的算法API多重审批签名机制支持审计的交易记录集成保险服务

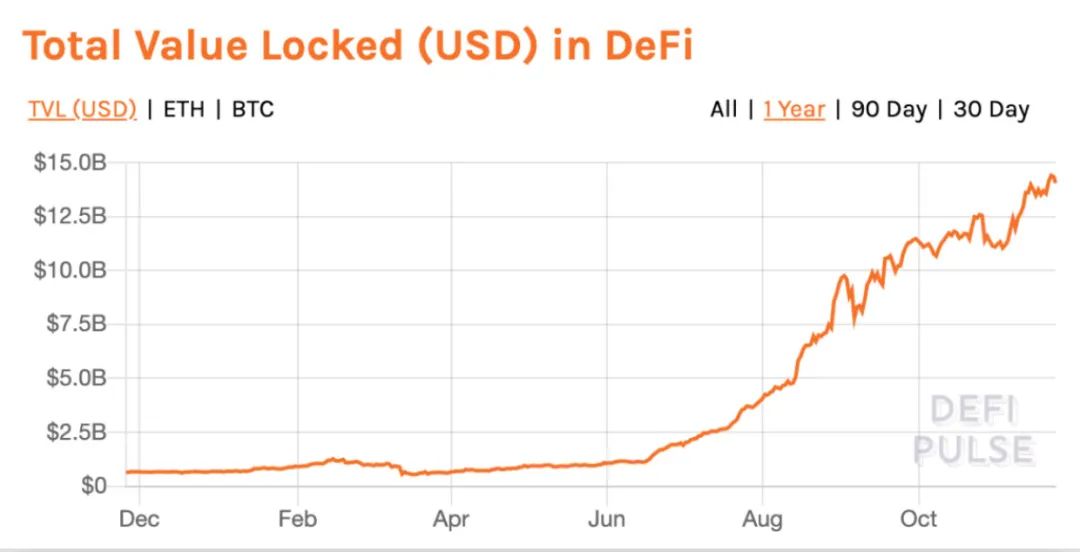

DeFi(去中心化金融)的受欢迎程度在过去一年中呈爆炸式增长,如今已将近150亿美元锁定在DeFi智能合约中,而去年12月才不足10亿美元。

但是,目前大多数机构投资者都无法使用DeFi。正如前摩根士丹利银行家和现任Jump Capital高管彼得·约翰逊(Peter Johnson)所说:“如果你想参加DeFi并进行流动性挖矿,需要知道自己在做什么。在这方面工作了一段时间的主要是技术人员。”

对于希望利用DeFi策略(例如去中心化交易所交易,去中心化借贷/借款,抵押和流动性挖矿)的组织,Fireblocks现在提供安全的企业级访问权限,最重要的是轻松访问所有去中心化交易所和应用程序。

Fireblocks使机构可以启动DeFi策略,同时确保可以满足安全性、运营和法规要求。

今年年初以来,锁定在DeFi中的资产呈指数增长

Fireblock DeFi出现以前的方法 要访问当今的DeFi协议,大多数机构都使用基于浏览器的应用程序、硬件钱包或自定义集成方式。但是这些技术无法提供企业级的安全性、效率和可扩展性。

公开的私钥

一些机构使用基于浏览器或移动应用程序来访问DeFi协议。尽管这些应用程序足以满足个人投资者的需求,但它们为交易机构、对冲基金和OTC商家带来了各种安全隐患。

基于浏览器的DeFi应用程序的最大问题是会保留私钥并通过浏览器签署与交易。当黑客窃取浏览器内的信息时,将资金窃取是下一步的简单操作。

运营挑战

一些组织通过将其私钥保存在硬件钱包(如Trezor和Ledger Nano设备)上,为其DeFi操作增加了一层额外的安全保护。

利用硬件钱包为DeFi增加安全性的问题在于,它给机构带来了运营和治理方面的问题。大额交易会要求有多个审批流程、检查策略。但在使用单个物理设备时很难执行机构自有的流程和策略,尤其是在这个远程工作的时代。

依赖开发者

也可以开发自有的DeFi基础架构,为交易团队想要访问的每种DeFi协议建立自定义集成方法。

但DeFi协议种类繁多,并且还在不断增长,每种协议都需要技术团队进行开发和安全维护,这可能会浪费很多时间。

无法审计

利用单个钱包几乎不可能创建集成的审计记录。对于企业级的会计和合规性而言,可审核性和透明度至关重要。

个人等级的标准

不幸的是,通过消费者级应用程序访问DeFi也意味着资产没有保险,例如许多交易所遭到黑客入侵无法退还用户资金,这就是机构需要保险涉及的时候。

Fireblocks DeFi的功能

2020年初,Fireblocks启动了Compound集成应用—第一个与DeFi连接的机构钱包。Fireblocks的DeFi访问机制目前正在扩展到所有的DEX和应用程序。

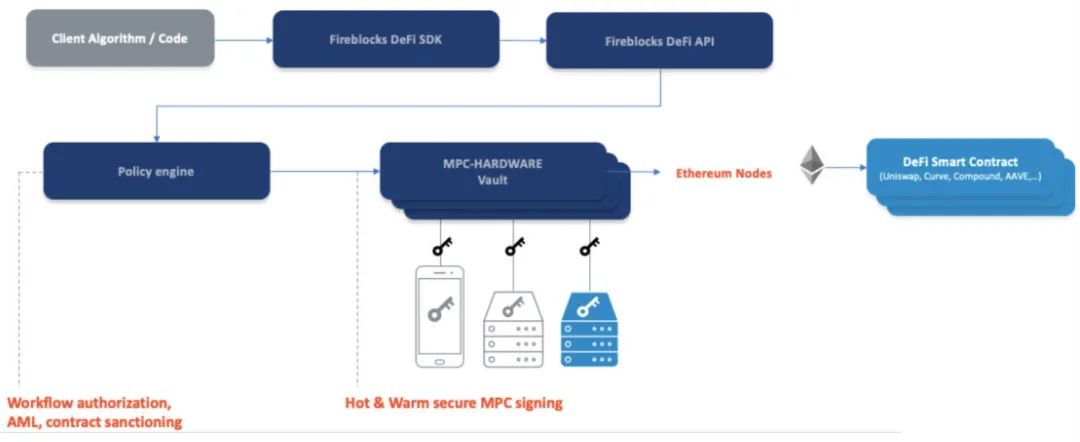

Fireblocks DEFI API和浏览器扩展程序提供了包含操作的安全性、效率和一致性的完整机构级的解决方案。

安全的私钥(利用下一代MPC和硬件隔离);自动化算法交易(DeFi API);内部策略和工作流程,例如在将资产发送到特定协议时请求多个授权;防止黑客入侵的治理—限制不成熟协议的访问;合规的可审计性(集成式交易日志);保险(保额高达3000万美元,用于网络攻击、内部欺诈、软件错误等)。

Uniswap创始人Hayden Adams:

我们非常高兴看到Fireblocks为机构客户提供了访问Uniswap的深度和长尾流动性池的机会。专业投资公司和基础设施提供商的持续支持和采用,对于去中心化金融的健康长期增长和成熟至关重要。

如何使用Fireblocks DeFi?

Fireblocks提供两种机制来访问去中心化交易所和DeFi应用程序。

1)Fireblocks DeFi API

API框架允许对DeFi进行编程访问,这最适合于与协议(如DEX做市、借贷、清算机器人、铸币和烧制)及其他需要实时交互的用例进行自动化算法的交互。

Fireblocks DeFi API包括:

允许用户调用智能合约功能的一组新端点。包含最流行的协议代码示例的与Ethers.js,Web3和其他流行的DeFi库连接的SDK。新的策略规则,允许多用户审批智能合约交易和协议级别的管理机制。

2)Fireblocks DeFi浏览器扩展程序

此外,Fireblocks提供了一个浏览器扩展程序,使用户可以通过其Web应用程序与DeFi协议进行交互。浏览器扩展程序可识别用户,并将请求的DeFi交易输入到选定的Fireblocks Vault中,以增强预配置策略和MPC签名的安全性。

Fireblocks DeFi可访问的应用程序

使用Fireblocks DeFi,目前可以安全地访问如Uniswap和Curve的去中心化交易所、去中心化的借贷协议、流动性挖矿协议、质押协议以及许多其他流行的DeFi应用程序,例如:

CompoundAaveMakerSynthetixdYdXDharmaOasisConsensys CodefiRocket PoolStakedAirswapKyber swapFulcrum

DeFi潮流新风口:从链上数据看跨链桥的发展新方向

总锁仓额突破131亿美元,9月独立地址总数超12万个

Bitwise 向美SEC提交比特币策略ETF申请,旨在投资比特币期货和其他金融产品

PANews 9月15日消息,根据一份公开的监管文件,资产管理公司Bitwise 下属部门 Bitwise Index Services 向美国证券交易委员会(SEC)递交了比特币期货交易所交易基金 ETF申请,新基金名为Bitwise Bitcoin Strategy ETF。旨在投资比特币期货和其他金融产品。该文件称:“该基金不会直接投资于比特币,虽然该基金主要通过间接投资于在 CFTC 注册的商品交易所交易的标准化、现金结算的比特币期货合约来获得比特币敞口,但它也可能投资于集合投资工具和加拿大上市的提供比特币敞口的基金”。文件显示,ETF 还可能投资于现金、美国政府证券或货币市场基金。US Bancorp Fund Services 将担任转账代理和管理人,而美国银行将担任托管方。据了解,美国证券交易委员会(SEC)至今还未批准任何比特币 ETF 基金。此外,美证监会主席 Gary Gensler 表示该机构更有可能批准比特币期货 ETF 而不是现货 ETF,因为期货 ETF 将投资于芝加哥商品交易所(CME)提供监管的比特币期货产品,而比特币现货则不受监管。来源链接

知情人士:因需求强烈,Coinbase计划发行的债券或增加至20亿美元

PANews 9月15日消息,有知情人士称,此前计划发行15亿美元债券的Coinbase会将交易规模提升至20亿美元,因为至少已经有70亿美元的订单涌入。其他知情人士表示,等额的7年期和10年期债券将分别以3.375%和3.625%的利率发行,低于最初讨论的借贷成本。彭博社表示,固定收益投资者对该产品的热捧,代表了加密货币不再是一个专属于风险资本的行业,因为养老基金和对冲基金在内的专注投资债务的投资者都希望参与到此次的投资中。此前根据 Coinbase 提交给美国证券交易委员会(SEC)文件显示,Coinbase 将通过私募发行 15 亿美元于 2028 年和 2031 年到期的有担保高级票据,这些票据将由 Coinbase 的全资子公司 Coinbase, Inc. 提供全额无条件担保。来源链接