DeFi 频繁发生的「闪电贷攻击」背后的顽症究竟在哪?

近日,DeFi 市场经历了一场严峻的考验,多起攻击事件接连发生,造成了巨大的资产损失。在多数安全事件中,闪电贷攻击的「冠名」似乎成为了标配。但是,在其背后不容忽视的真相,其实是对预言机进行操控,造成内外价格差并从中套利。

所谓闪电贷(Flashloan),其实是一种创新金融工具,可实现无抵押贷款,但要求在同一个区块内还款,否则交易回滚。闪电贷的魅力在于,可以使贷款者在无需付出任何努力或代价的情况下秒变「富豪」。当然,庞大的资金量也预示着强大的市场操控潜力。

在此类安全事件中,攻击者通常属于「空手套白狼」,先使用闪电贷获取大量资金,拥有了攻击的启动「砝码」后,再通过一系列手段出入各类抵押、借贷、交易等协议,在实现操纵、扭曲资产价格数据后,实施套利,最后归还「本金」。

数据显示,自 2020 年以来,黑客基于重入漏洞的攻击数量有所下降,而基于价格操控漏洞的攻击比例正在上升,并已造成累计超过数千万美元的损失。

那么,这个预言机到底是什么?

区块链对外沟通的「桥梁」

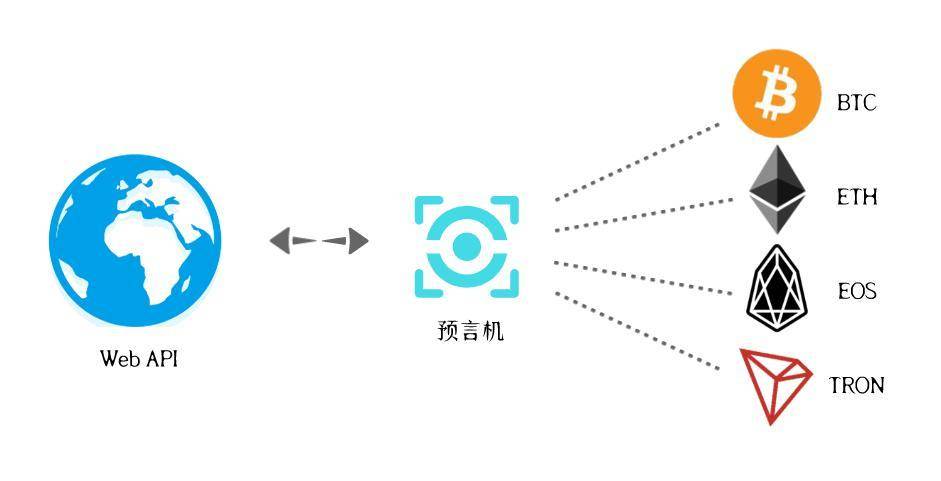

预言机(Oracle)并不是什么玄幻事物,它其实是区块链网络与互联网以及其它区块链网络等保持数据、信息沟通的「桥梁」。特别是,在 DeFi 智能合约这类去中心化应用(Dapp)中,通过预言机,开发者可以调用包括行情价格在内的各种外部数据资源,让 Dapp 连通外部现实世界的数据环境。

毫无疑问,能够提供不可篡改、可靠数据的预言机必将成为 DeFi 发展的重要基石。在 DeFi 应用中,不论自身配置还是依赖第三方供应,通过预言机可获取各个市场的价格、汇率等重要信息。而对于去中心化交易所(Dex)来说,获取准确可靠的价格数据意义更为重大。

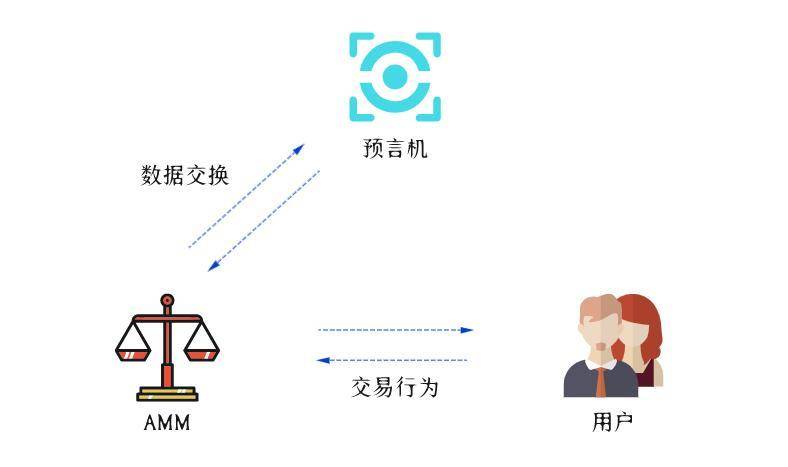

与中心化交易所不同,Dex 行情数据的「孤岛化」倾向更为明显,如果不与外界行情保持实时联动,Dex 中的自动化做市商(AMM)资产池很可能会因为交易量、流动性等的剧烈变化而产生价差损失。

随着 DeFi 市场热度的提升,行业更多的思考倾向于项目数量、规模以及模式等方面。而对预言机安全问题的关注反倒是处于一种不温不火的状态。近段时间,频繁发生的预言机安全事件可能为此敲响了警钟,预言机安全于 DeFi 生态有序发展至关重要。

典型的预言机安全事件

事件一

关于首起预言机安全事件,时间要回到 2019 年 6 月 25 日。DeFi 衍生品平台 Synthetix 预言机发生异常,致使平台 sKRW/sETH 汇率报错,超过 3700 万枚 sETH 被低价交易,涉及金额近 10 亿美元。

事件原因

喂价源信息失常,预言机发生故障并将错误价格发布到链上,交易机器人发现后迅速套利。

最后,Synthetix 与交易机器人所属者达成资金返还协议,巨额损失得以挽回。但值得警惕的是,上游价格源异常可能给智能合约带来毁灭性打击,而缺乏有效性验证的预言机在数据正确性、稳定性方面存在极大的安全隐患。

事件二

在此后的事件中,令人印象深刻的是「bZx 连续攻击事件」。2020 年 2 月,DeFi 贷款协议 bZx 在一周内先后两次遭到攻击,造成了约 100 万美元的损失。

事件原因

黑客利用 Uniswap 算法价格缺陷,操纵相关资产价格数据并游走多个 DeFi 协议,实施套利。

时隔七个月,bZx 再次遭受攻击,此次事件又造成了约 800 万美元的损失。bZx 联合创始人 Kyle Kistner 在事件发生后曾提到,这似乎是一次预言机操纵攻击。最终,此次事件的原因被归为代码漏洞。

事件三

近期,涉及预言机攻击的事件愈发频繁,安全形势严峻。10 月 26 日,DeFi 项目 Harvest Finance 遭到黑客攻击,造成了约 2400 万美元的损失。

事件原因

该协议 fToken 铸币时采用 Curve y 池为喂价源,攻击者通过巨额兑换,操纵价格数据,控制铸币数量,从而多次套利。

官方透露,黑客通过 curve y 池进行攻击,使 Curve 中稳定币的价格异常超出 387.9%,并在 7 分钟内多次套利。受此影响,Harvest 代币 FARM 的价格在短时间内暴跌 65%。

事件四

11 月 14 日,Value DeFi 协议遭到黑客攻击,同样是历经了一系列协议间操作,最终导致超过 700 万美元的损失。

事件原因

攻击者利用价格预言机漏洞,操纵 Curve 资产池价格,窃取超量 3CRV 兑换 DAI 后套利。

令人唏嘘的是,黑客最后归还了 200 万枚 DAI 并留下了一条嘲讽信息:「你真懂闪电贷吗?」以此回应该团队此前的推文,声称可防闪电贷攻击。

近段时间,仅由预言机攻击造成的资产损失已累计超过 3000 万美元。此类事件中,黑客正是通过操纵预言机,造成可实施套利的兑换率,最后利用价格差窃取了协议资产。

因此,DeFi 生态中最具系统性风险的因素是易受价格操控的预言机,而非闪电贷这种金融工具。

解决方案的探索

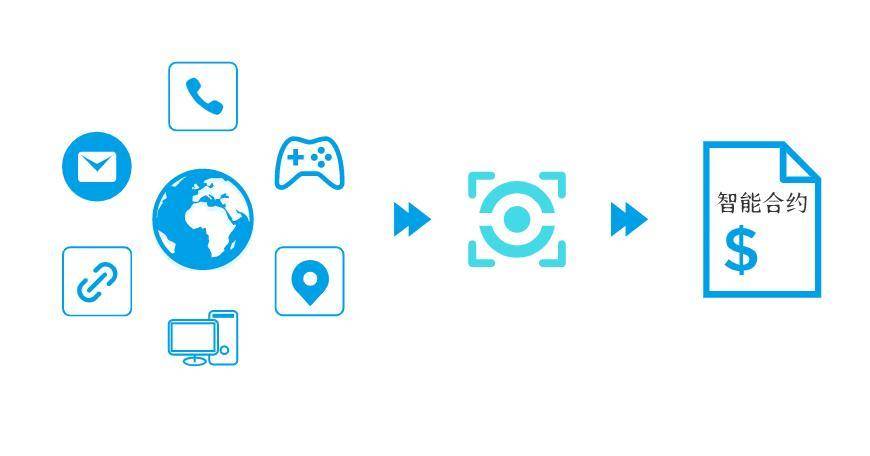

预言机有着广泛的应用场景,需与链下数据进行交互的 Dapp 皆可借助预言机来实现功能和价值。其中,典型应用场景包括,Dex、衍生品、稳定币、借贷平台、游戏、保险、预测市场等。面对这个「数据要塞」,通过迭代升级、安全测试等,预言机有望提供更为优质的服务。

由于区块链本身不具备验证数据是否公平、合理的功能,因此,那些错误的外部数据在去中心化机制下,将被预言机无差别地执行返回,而这种「将错就错」极容易造成各类损失。

预言机的迭代升级,应实现链上与链下可信数据的对接,确保数据环境正常、稳定、有序。在报价方面,预言机应尽量从多节点聚合数据,对价格偏差预留处理机制,并按照时间同步更新,确保提供给智能合约的数据可靠、可信、抗干扰。

在 Dex 中,预言机应在提供报价更新的同时维护、调整 AMM 的权重,确保内部汇率与外部市场价格保持匹配,并通过验证机制,异常报警机制等有效拦截攻击者对价格、汇率的操纵,防止套利空间的产生。

另一方面,DeFi 开发者应加强预言机的针对性测试,特别是在项目上线前,尽可能模拟价格操控攻击的各类场景,及时发现问题并找出解决方案,切实提高项目抗预言机攻击的能力。

项目上线后,开发者应根据情况选择接入第三方预言机服务、安全测试服务等;举办相关漏洞赏金活动,做到及时查缺补漏,优化整体结构,在最大程度上降低同类型事件再度发生的可能性。

结语

事物的两面性总能在各方面得到体现。对于闪电贷而言,本是一种创新金融工具,可高效提供大额资金,促进价值循环。然而,它却被攻击者利用,沦为了窃取资产的重磅武器。

不论是 DeFi 发展还是区块链新领域的拓展,链上、链下的数据交换势在必行,预言机的作用不可小觑。其实,攻击者的操控手段也并非高深,只是在现阶段预言机还不够智能,很难及时应对和抵御。

同样,事物发展的道路也总是曲折。在遭受诸多惨痛代价后,预言机这个「短板」暴露无遗。为区块链生态安全计,在完全抗操控攻击的预言机诞生之前,加强多方技术的验证和检测,防范攻击于未然成为了当务之急。