启动一个月,锁仓金额逾 4 千万美元, 去中心化期权平台 Hegic 为何能后来居上?

撰文:Crypto Briefing,加密资产研究机构

编译:Perry Wang

Hegic 有潜力推动去中心化期权交易更上一层楼,成为市场上人气最高的 DeFi 平台之一。

HEGIC 代币可以从多个加密货币交易所购买,这里全部可以看到。有兴趣购买 HEGIC 的用户建议 在去中心化交易所 DEX Uniswap 上购买。该交易所是市场上信誉最良好的交易所之一,目前为 HEGIC 提供了最好的流动性。

简单了解一下

- 代币名称:HEGIC

- 当前价格:$0.216

- 市值:$27,360,840

- 历史最高价格:$0.350000

融资信息

- 早期贡献者配额 602,402,000 HEGIC

- 早期贡献者买入价 $0.0027 Help

市场数据

- 流通量:~130,000,000 HEGIC

- 总供应量:3,012,009,888 HEGIC

- 前 10 大持币地址所占比例:96.99%

- ATH 价格:$0.258533 (Sep 12, 2020)

- 30 天平均价格:$0.12099

- 24 小时交易额 $3,024,829

- 30 天平均交易额 $1,524,416

今年我们见证了 DeFi 的现象级爆发。 各 DeFi 智能合约的总锁定价值 TVL 从年初的 6 亿美元暴增至 11 月的 100 亿美元。

DeFi 解决方案正迅速覆盖至多个行业。一些子行业因为一些明星项目而变得更具竞争力,有些子行业则默默无闻,没有明确的市场领跑者,也看不到有前途的市场潜力。

乍一看,去中心化的玩家似乎已经覆盖了所有传统金融的热门服务。

Uniswap 和其他许多协议的涌现,使得去中心化交易领域似乎已经相当拥挤,市场份额争夺非常激烈。有几个公众接受度较好的借贷平台,如 AAVE 和 Compound。合成资产交易中也有领军者——Synthetix。

不过,依然缺少了一个非常重要的元素:去中心化期权交易。

在传统金融领域,期权交易是一个有着数万亿美元规模的市场,在世界经济中起着至关重要的作用。不过这个市场在加密领域才刚刚取得发展动力。

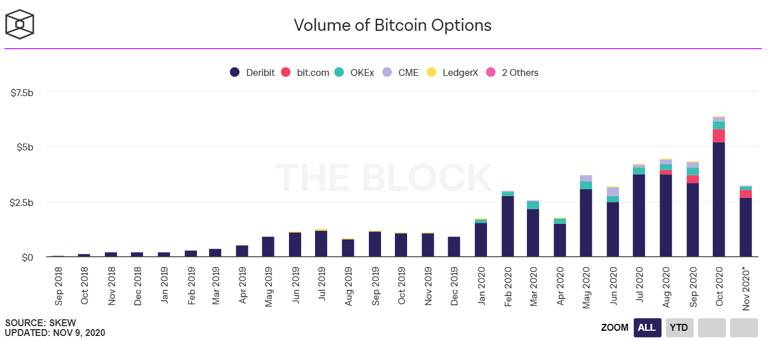

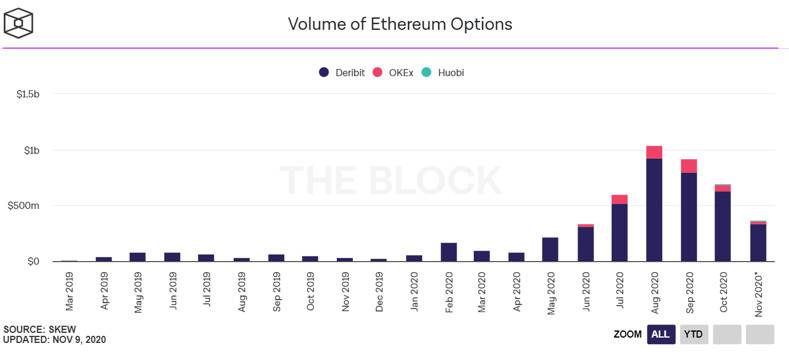

秉承了加密领域一如既往的特点,中心化交易所略占领先地位。在过去两年中,比特币和以太坊期权在中心化交易所的交易额显著上升,规模增长了 30 多倍,从 2019 年 1 月的 1.98 亿美元增长到 2020 年 10 月的 64 亿美元。

谈到加密期权交易中的去中心化企业时,已经有几家尝试复制中心化平台。迄今为止这些尝试战绩平平。早期平台缺乏流动性,对用户不友好,无法在市场上获得动力。

如果说缺少简单易用的用户界面 / 用户体验 (UI/UX)不是 DeFi degens (专指精通技术的加密赌徒)的障碍,那么缺乏交易流动性仍然是一个重要问题。

一句话:没有流动性等于没有期权交易。

不过迟早会有一个项目必须解决所有这些问题,使得任务关键型交易工具进入市场。现在看来,这个项目终于出现了。

Hegic 是一种基于以太坊构建的链上点对点 P2P 期权交易协议。我们认为,Hegic 有可能推动去中心化期权交易更上一层楼,成为期权交易中的 Uniswap 。

什么是 Hegic,它为何称得上是革命性的期权交易?

总有雄心勃勃的加密项目期望构建一个去中心化期权交易协议。事实上,它可能是 DeFi 中唯一一个尽管重要但尚未出现显著增长的行业。

这种现象的存在有几个原因。期权是一种更复杂的衍生工具,因此交易者较少。不过这并不意味着没有期权交易的需求。中心化期权交易量一直呈上升趋势,这意味着实际需求切实存在。

Hegic 在 10 月份推出其平台之前,一些项目已经提供了去中心化期权交易功能。

Opyn 是这一领域起步最早的项目之一。作为一个平台,其提供的期权品种多过 Hegic ,价格也更低。

不过其订单簿架构使其难以吸引流动性,从而阻碍了其发展。如果没有人愿意在另一方承担风险并卖给你这些期权,你就无法购买期权。

为了缓解这种情况,Hegic 采取了完全不同的方法。其理念是先建立流动性,然后扩展其功能集。

Hegic 幕后团队为期权交易提供了创新的设置。该项目利用双向流动性池合约。因此,流动性提供者 LP 可以简单地存入他们的 ETH 或 WBTC (Wrapped Bitcoin),并产生市场中立的收益。

该流动性池中分配的 ETH (或 WBTC)用于同时以自动方式卖出 ETH (WBTC)看涨期权和 ETH (WBTC)看跌期权。

据该项目的规则,LP 自动从采用这一方式卖出看涨和看跌期权赚取升水。

例如 , Hegic 解释称:

「如果 ETH 的价格上升,卖出看跌期权所获得的升水可以弥补该币种本身看涨期权的潜在损失。如果 ETH 价格下跌,卖出看多期权的升水可以弥补货币 PUT 期权的潜在损失。」

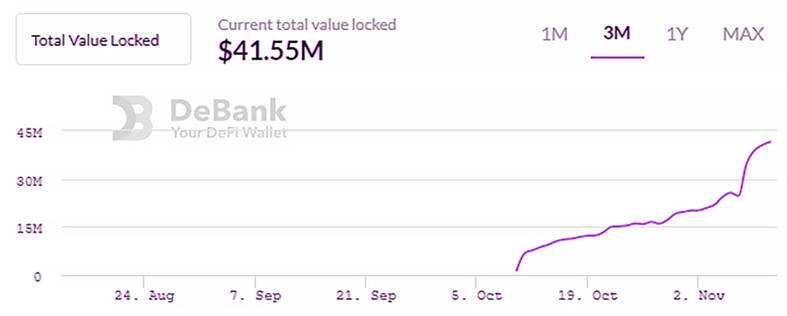

这些激励措施帮该项目在其平台上快速启动了流动性,在大约一个月的运营中,TVL 达到 4300 万美元。

相比之下, 从今年 2 月运营至今的 Opyn,其 TVL 目前约为 250 万美元。

凭借深厚的流动性和不需要订单簿,Hegic 有可能彻底改变去中心化期权交易市场,并成为期权交易中的 Uniswap。

竞争和市场潜力

毫无疑问,DeFi 中的期权有一天会像传统金融中的期权交易一样受欢迎。期权被用于对冲,在世界经济中发挥着至关重要的作用。

加密和 DeFi 市场也是如此,也是一个出色的机会。

正如前文所描述的一样,目前去中心化加密期权市场竞争稀少。Hegic 刚问世一个月,就超越了所有竞争协议,拥有了该细分市场最深厚的流动性。

不过,中心化竞争对手,例如 Deribit 或芝商所 CME,依然是 Hegic 的劲敌。 这两家当前的交易额要大得多,参与的交易者人数也要多出很多。

Deribit 是加密期权第一大交易所。目前处于占据总交易额的 80% 以上。

不过我们可以参照 Deribit 的交易额,了解一下 Hegic 未来几年能达到的市场规模。

加密期权的人气在过去两年间增加了 10 倍,而这仅仅是个开始而已。

整体而言,去中心化交易的受欢迎程度在今年大幅提升。伴随 DeFi 领域的爆发,Uniswap 的交易额超越 Coinbase Pro 的日交易额。

DeFi 和去中心化的趋势只会越来越强烈,尤其是美国和中国的监管机构收紧监管,对中心化加密货币交易所频频采取行动。

列举近期几条新闻:

- Bitcoin Plummets as CFTC and FBI File Charges Against BitMEX

- OKEx Founder Under Police Custody, All Withdrawals Suspended Indefinitely

- Data shows increased Huobi exchange outflows as firm denies executive arrest rumors

伴随加密市场的演进,监管机构(尤其是在美国)会对加密交易制定更为严厉的监管规则。因此作为全球最大交易市场之一的美国交易者将无法取得使用中心化交易所。

由于上述几个事件的影响,Deribit 已宣布将在 2020 年底前对所有交易者实行了解客户身份 KYC 审查。由于美国是全球监管最严厉的国家之一,因此所有的美国加密期权交易者只能告别这一平台。

所有这些消息毫无例外对 Hegic 是利好。这些美国交易者将开始探索去中心化期权交易选择,而 Hegic 可能是他们的第一选择。

Hegic 平台有多重保护。除了是去中心化的,它还有一个匿名的幕后团队。即使监管者试图关闭 Hegic, 他们也不知该接触谁。

考虑到以上所有因素, Hegic 具备在加密期权市场大放异彩、成为最具人气的平台之一的优良潜质。

启动后一发不可收拾

投入运营仅一个月, Hegic 就交出出色的答卷。流动性池不断壮大,智能合约总锁定价值超过 4300 万美元。

不过,平台的成功因素不仅取决于流动性。取决于使用。 交易者明显充分利用了这两个元素。

仅一个月时间,该平台交易额超过 3800 万美元,共 620 位 LP 贡献流动性,880 人参与期权交易。

考虑到该平台的短暂历史,上述成绩令人刮目相看。如果继续维持这一发展速度, Hegic 及其代币的市场规模可能大涨。

另外,随着 Hegic 与其他 DeFi 知名社区加强协作,Hegic 社区也不断壮大。

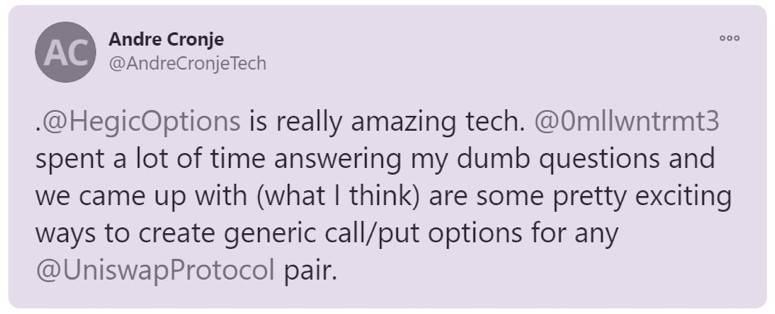

近期 ,DeFi 人气最高的去中心化应用之一 yEarn.Finance 的创始人 Andre Cronje, (他也是 Crypto Briefing 的贡献者之一) 为 Hegic 平台及其创始人 Molly Wintermute 的工作背书 。

Cronje 是 DeFi 领域最知名、最受尊重的开发者之一,他的背书极具价值,刺激了对 Hegic 的需求和浓厚兴趣。

Wintermute 和 Cronje 将会协作打造同时令两家平台受益的产品。yEarn 战略伙伴将使用 Hegic ,引进更多稳定币,缓冲其资产下跌风险,并充分利用二元期权。对 Hegic 而言,这意味着将会有更高的交易额。

这两个项目还会组织一家 DeFi 基金,帮助硬核开发者,鼓励他们在 Hegic 和 yEarn.Finance 协议基础上打造产品。

另外,该项目近期宣布与保险提供商 Nexus Mutual 协作。用户现在可以对其 Hegic WBTC 和 ETH 流动性池投保的保险合约。如果这些资产被黑客攻击,用户能得到部分损失赔偿。

在不久的将来, Hegic 会实现更多的集成。该项目拥有雄心勃勃的发展 路线图 ,计划通过改善实用性来迅速发展平台的用途。

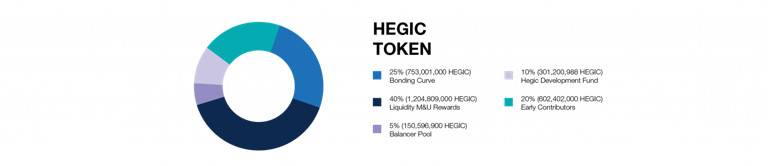

影响巨大的代币经济学

Hegic 在 Medium 上发表的 这篇文章 解释了 Hegic 的代币经济学。不过,我们本文想解释一下投资者可能关心的主要要点。

Hegic 代币总供应量为 3,012,009,888 枚。 据该团队讲,目前流通量约为 1.2 亿枚 HEGIC。在两到三年时间内,所有代币将被解锁,意味着这段时期内通胀率较高。

按现有价格 (每枚 HEGIC 0.18 美元) 计算, 完全稀释的市场估值 是 574,925,355 美元,对加密项目而言这是较高的数字。而这个项目可能是仅有的几个完全稀释的市场估值在该代币估值中影响不大的项目之一。

这是因为 Hegic 的「质押车位」系统。

简单来说, Hegic 将每笔期权的 1% 划拨给 Hegic 质押车位所有人。最多不超过 3000 个质押车位,每个质押车位包含 888,000 枚 HEGIC 代币。这些质押车位代表了代币总供应量的 88.5%。

通过买进和质押 Hegic,投资者不仅有机会从代币升值中获利,还可以按比例分享相当于 1% 交易额的质押奖励。

换句话说,Hegic 还根据对平台的使用提供分红收益。

例如你拥有一个质押地点,即 3000 个质押车位的 1/3000,你就会分享总额手续费的 0.033%。

如果你的财力不足以买下一个质押车位,可以通过第三方质押 Hegic。

第三方质押使得参与者无需持有 88 万枚 HEGIC (目前价值 186,900 美元)即可参与质押。

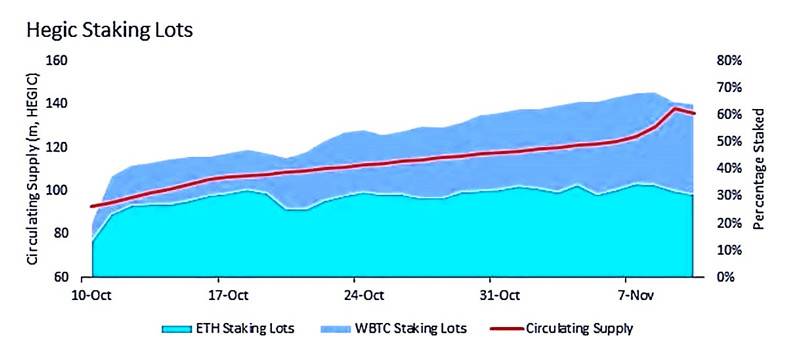

当前 HEGIC 流通供应量约为 1.2 亿枚。目前已经有 100 个质押车位,代币质押了 8880 万枚 HEGIC,约占当前流通量的 74%。

自该协议推出以来,上述 100 个质押车位所有者赚到约 40 万美元,即每个质押车位一个月就赚到约 4000 美元。如果上述条件都不变的情况下,其年化收益约为 25.7%。

例如,如果 Hegic 的月交易额接近于 Deribit (每月交易额 40 亿美元),其每月的交易费收益约为 4000 万美元,即每个质押车位 1. 33 万美元(假设现在已经有了 3000 个质押车位),每年收益约为 15.9 万美元。

随着越来越多的 HEGIC 代币被释放进市场,届时会有更多的质押车位出现。交易额可能会继续增长,而每个质押车位的收益也随之增加。

期权交易近期开始升高,交易额预期会继续上升。不断增长的交易额会带来更高的交易费收益,推动该代币升值。

Hegic 的风险

今年同样是 DeFi 不断遭遇黑客攻击的一年,因此投资者在 DeFi 领域投资时务必谨慎。

投资者同时应该牢记, Hegic 目前仍处于高度实验性阶段,仅仅是测试版 Beta,面对各种黑客攻击和智能合约漏洞攻击,仍然可能非常脆弱。

Hegic 最初于 2020 年 2 月推出。在 1.0 主网发布后,被发现一个漏洞,错误合约永久性锁住了 $47,765 资产。

尽管团队对损失的资产进行了 100% 报销,这显示该协议出问题的可能性总是存在的。

免责声明:如果你计划使用 Hegic staking pool 或 zLots 质押 HEGIC,责任请自负。这些智能合约未进行审计。此外 Hegic 项目创始人是匿名的,这会带来额外的风险。投资者永远无法确定创始人会不会出事。对于匿名创始人来说,他们完全有可能从智能合约中卷走钱而消失,从而导致你的投资损失殆尽。 从所有因素考虑,DeFi 仍然是一个高风险的领域。失去所有钱的风险一直存在。所以投资不要超过你能承受的损失额度。另一方面,则是加密行业显示出极大的增长潜力。

总结

总体而言, Hegic 像是一个积极进取的期权交易 DeFi 平台。它带来了当前这一细分市场最强大的流动性,交易额和发展动力非常充沛。

随着交易额不断升高, HEGIC 质押者可能继续赚取不俗的收益。 这可能会对该项目估值带来积极影响。

该项目有机会成为加密期权市场的 Uniswap,而期权交易是 DeFi 领域不可或缺的金融原语之一。不过正像我们前文提到的,高收益意味着高风险。对该项目的投资是存在血本无归的可能性,所以投资时请谨慎考量。

信息披露:本报告的作者持有 BTC、ETH、HEGIC。 Crypto Briefing 管理团队中的至少一位成员持有 HEGIC。这家企业 (Decentral media. Inc) 持有 HEGIC。