100个投票人能实现去中心化治理吗?从数据看DAO的困境

分析师 | Carol 编辑 | Tong 出品 | PANews

随着DeFi的火爆,与DeFi稍有关联的其他领域也开始备受市场关注,去中心化自治组织(DAO,Decentralized Automatic Organization)就是其中之一。

DAO并不是新鲜事物,其代表的 去中心化治理一直是区块链的内涵理念。但“治理”是一个相对高层级的概念,治理的形成和发展需要区块链生态中基础生态的发展作为支撑。 今年以来,DeFi落地产品数量猛增,同时社区治理需求也在增加,这为DAO的发展提供了可能。

不少项目已经开始探索DAO治理,比如Aave、Decentraland、mStable等,那么,现在的DAO已经能顺利完成治理了吗?PAData将通过DAOs的提案数据观察目前各社区治理现状。

Aragon上的DAO活跃度和余额处绝对优势

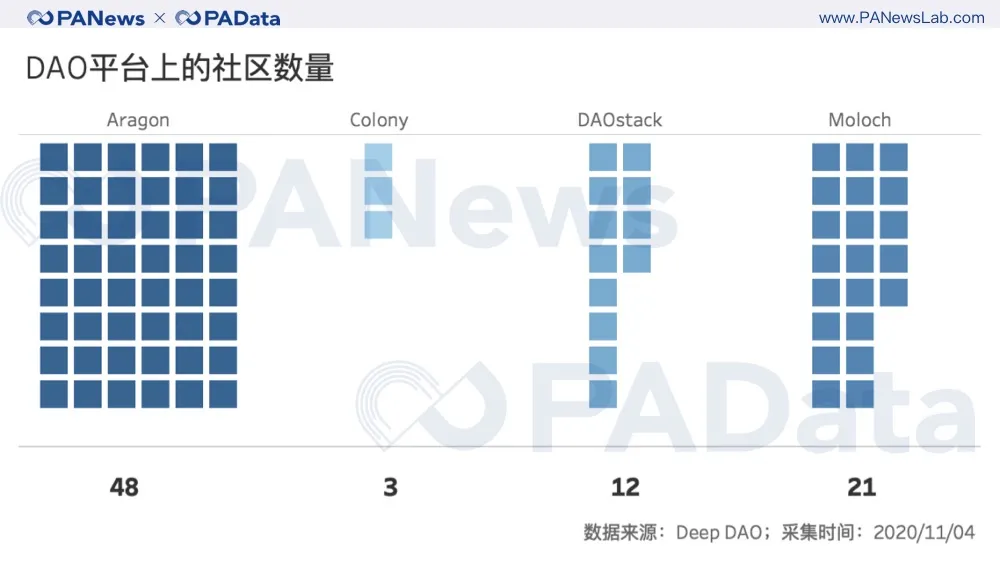

PAData选取了Deep DAO统计范围内的四个DAO平台作为观察对象,包括Aragon、Colony、DAOstack和Moloch,这些基础设施为DAO的创建和运营提供了开发工具。根据Deep DAO的统计,Aragon是现在最大的DAO平台,上面共有48个去中心化社区,其次是Moloch,上面共有21个去中心化社区。DAOstack和Colony上的去中心化社区还较少,分别只有12个和3个。

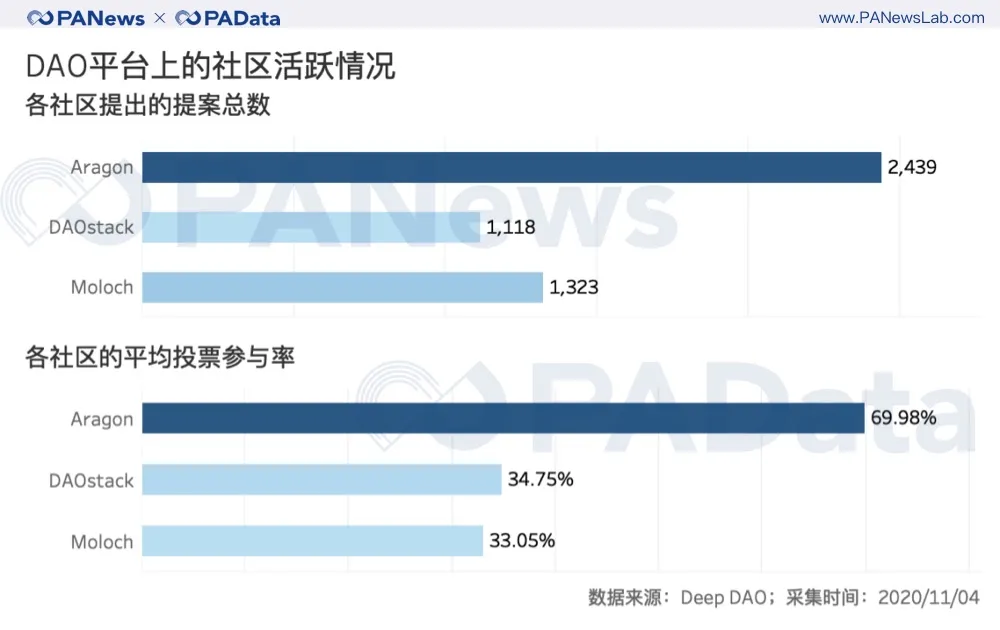

根据Deep DAO的统计(由于Colony上的社区治理数据没有被收录,这里不予进一步分析),Aragon上48个社区共提出了2439个治理提案,DAOstack上12个去中心化社区共提出了1118个治理提案,Moloch上21个去中心化社区共提出了1323个治理提案。从平台上各社区的平均提案数来看,DAOstack上每个社区平均提出了93个治理提案,是三个平台中单个社区平均提案最多的一个平台,其次是Moloch,每个社区平均提出了63个治理提案,而提案总数最多的Aragon,每个社区的平均提案数只有50个。

但从每个提案的平均投票率来看,Aragon上的社区成员参与度更高,平均投票率达到了近70%,而DAOstack和Moloch上的社区成员参与度则比较接近,两者的投票率分别为34.75%和33.05%。

治理代币是社区成员参与DAO治理的主要手段,智能合约是实现去中心化治理的主要途径,合约中留存的代币余额可以作为观察社区治理规模的一个参考因素。从各平台上各DAO合约中的代币总额来看,Aragon、DAOstack、Moloch和Colony上各DAO合约中的总额分布于4个量级,差距较悬殊。

其中,Aragon上各DAO合约的总余额达到了1.42亿美元左右,远远高于其他平台上DAO合约的总和。DAOstack和Moloch上各DAO合约的总余额分别约为1105.80万美元和563.40万美元。而最低的Colony,其上各DAO合约的总余额仅有1.35万美元。

活跃DAO的提案人数最多仅百余人 通过率普遍高于75%

PAData按照合约余额高低,c

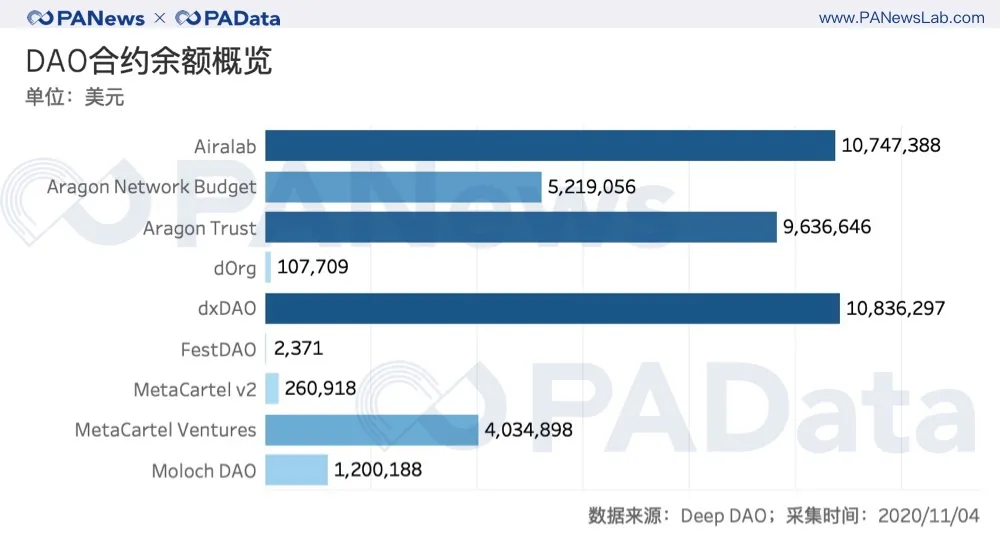

从DAO的合约余额来看,观察范围内,dxDAO的余额最高,约为1083.63万美元。其次,Aragon上的Airalab、Aragon Trust、Aragon Network Budget的余额也比较高,前两者都超过了900万美元,Aragon Network Budget也超过了500万美元。FestDAO的余额是观察范围内最低的,只有2371美元。

合约余额并不能直接与治理规模相关联,这只是DAO治理活动的一个表现。另外值得关注的是,一些DAO尝试将治理与Staking相结合,比如dOrg,统计显示已有11个社区成员参与了Staking,但总体而言,DAO的Staking规模还很小。

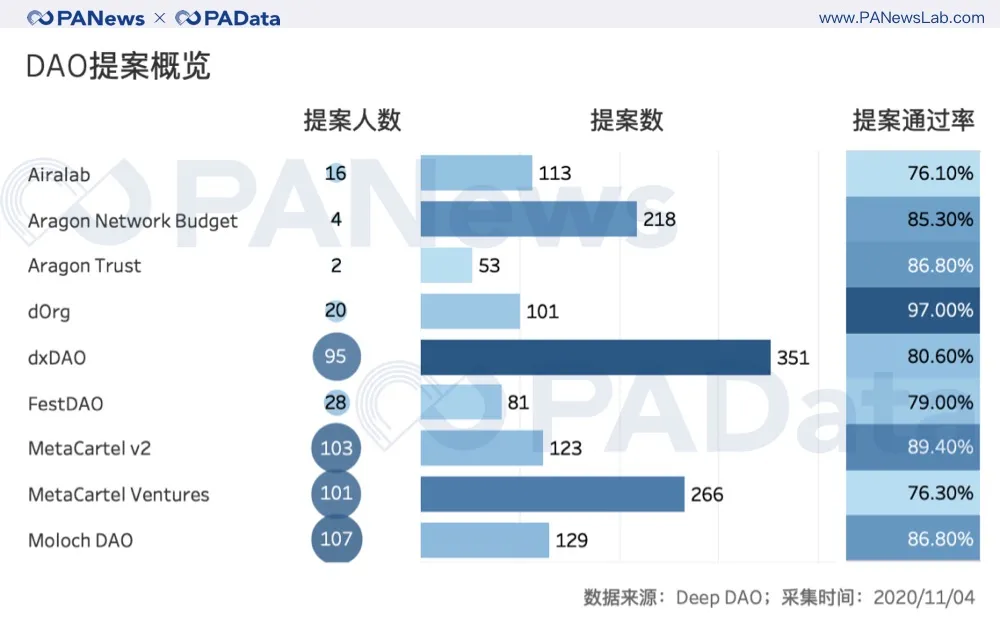

从治理提案情况来看,Moloch上的MetaCartel Ventures、Moloch DAO和MetaCartel v2是提案人数最多的三个DAO,都超过了100人。Moloch上的DAO的主要治理任务之一是分配以太坊2.0的使用资金,申请资金资助的人可以发起提案,这可能是这三个DAO提案人数较多的原因之一。另外DAOstack上的dxDAO的提案人数也比较多,有95人,其他DAO的提案人数则少于30人,有些甚至只有1到2个提案人。

从提案数来看,Aragon、DAOstack和Moloch上决议超过50个提案的DAO只有28个,占三个平台DAO总数的34.57%。就此次观察范围内的9个DAO而言,dxDAO已经决议了351个治理提案,是其中提案数量最多的DAO。另外,Aragon Network Budget和MetaCartel Ventures的提案数也较多,都超过了200个。但其他DAO的提案数则要少很多,如Aragon Trust只有53个。可见,不同DAO提案数量的多寡差异很大,即使是较活跃的DAO,内部差异也很大。

就目前的提案决议结果而言,DAO的通过率都比较高。观察范围内,通过率最高的dOrg达到了97%,MetaCartel v2也接近90%,其他DAO的通过率也都超过了75%,换言之,4个提案中有3个是通过的,只有1个是被否决的。

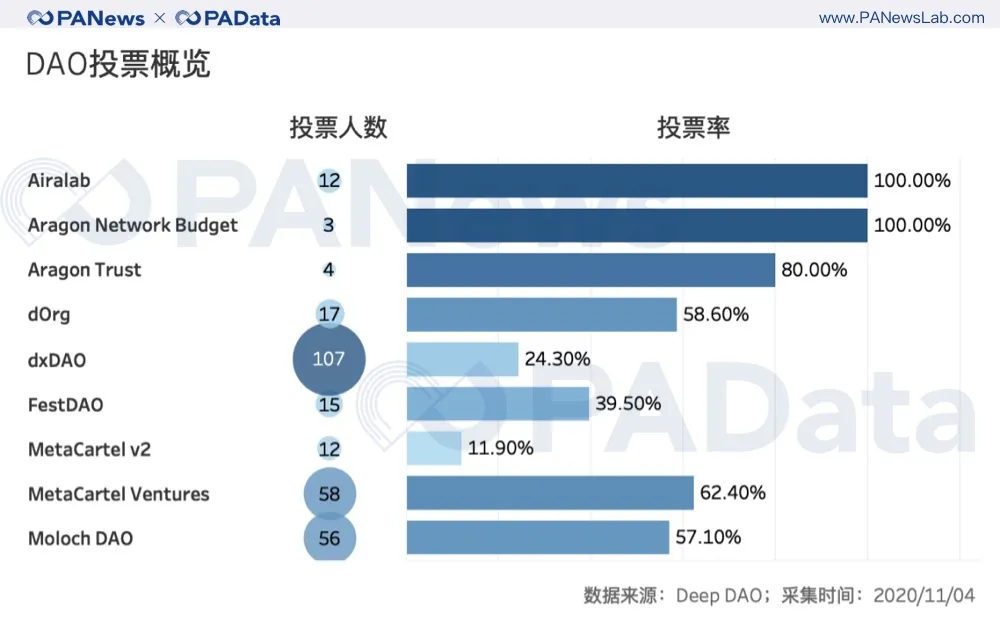

活跃DAO的投票人数最高仅107人 投票率悬殊

不仅单个DAO的提案人少,而且投票人也不多。根据统计,三大平台上投票人数最多的DAO是DAOstack上的Genesis Alpha,共有128个投票人。而在此次观察的余额高且提案数多的9个DAO中,投票数最多的是DAOstack上的dxDAO,共有107人。这两个DAO也是Deep DAO上仅有的有100人以上投票的DAO,而且其投票人数超过其他DAO两倍以上。

从投票率来看,dxDAO虽然投票人数比较多,投票率却只有24.30%,而Airalab、Aragon Network Budget、Aragon Trust等投票人数只有10人的DAO,投票率却都高于80%。不过,这并不能说明DAO的投票人数和参与率之间有什么关系,例如MetaCartel v2,其投票人数也只有10人左右,但投票率也很低,只有11.90%。

在DAO中,投票人手中的票就是代币,因此,每张票就有了可衡量的价值,每个提案中“同意”和“不同意”的两方意见也就有了可衡量的价值。

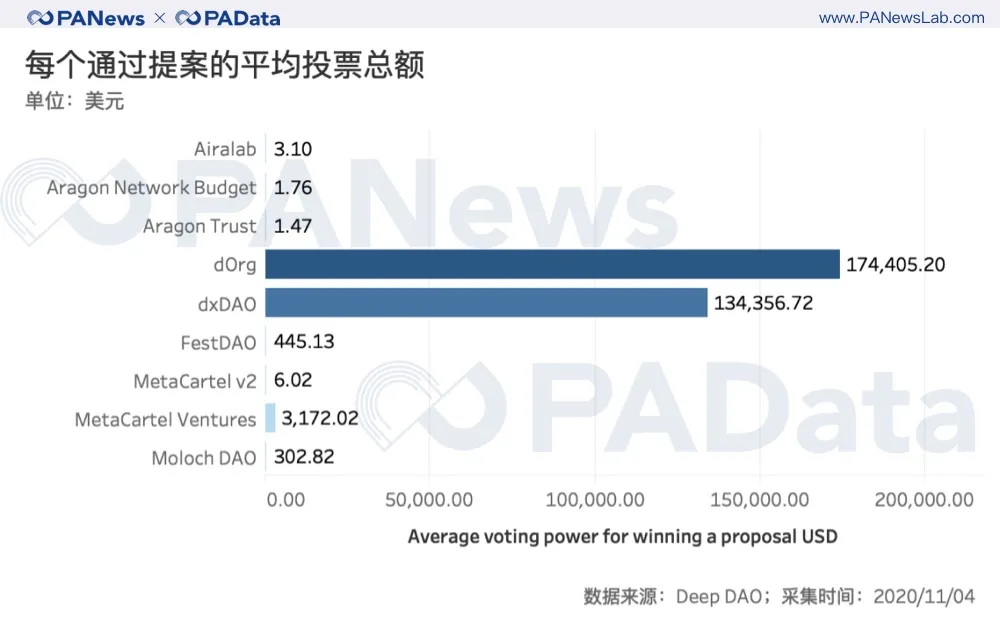

根据Deep DAO的统计,在观察范围内的9个DAO中,每个通过提案的平均投票总额差距悬殊。dOrg和dxDAO上平均通过一个提案需要10万美元以上价值的票,而Aragon Network Budget、Aragon Trust、Airalab上平均通过一个提案只需要不到5美元即可。

平均通过一个提案的票面价值与所有提案投赞成票的票面价值和提案数密切相关,而票面价值与投票规则和用哪种代币投票有关,这或是不同DAO中每个通过提案的平均投票总额不同的原因。

ETH是应用最广泛的治理代币

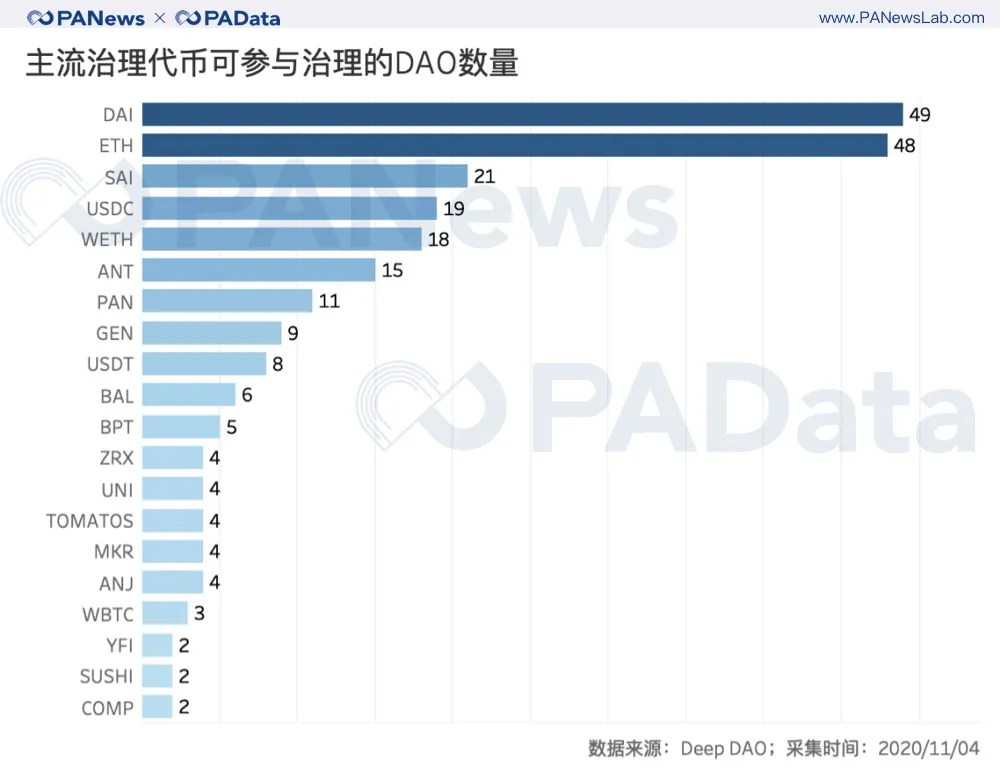

从各个DAO中的治理代币来看,目前共有50种代币可以参与由DAO治理,可参与治理2个以上DAO的代币有29个。PAData选取其中20个知名度较高的治理代币进一步观察。

根据统计,DAI和ETH可参与治理的DAO的数量最多,分别达到了49个和48个,远远高于其他代币。其次SAI、USDC、WETH、ANT和PAN可参与治理的DAO也比较多,都超过了10个。但是随着流动性挖矿兴起的DeFi概念币中的YFI、SUSHI和COMP可参与治理的DAO数量只有2个。

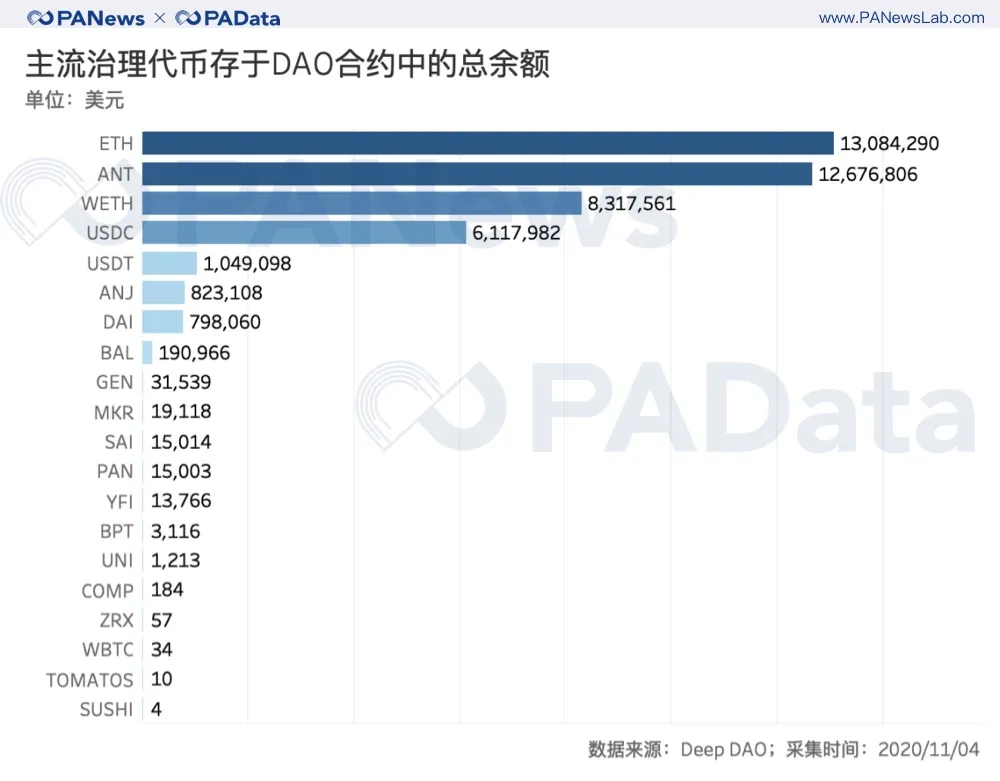

从各个DAO合约余额中的代币分布来看,ETH在DAO治理中扮演了重要的角色,留存于DAO合约中的余额达到了1308.43万美元,其次是Aragon的代币ANT,留存于DAO合约中的余额也超过了1000万美元,约为1267.68万美元。

其次,稳定币参与治理的程度也比较值得关注。USDC和USDT留存于DAO合约中的余额分别达到了611.80万美元和104.91万美元,DAI留存在DAO合约中的余额也达到了79.81万美元。其中,尤其值得关注的是USDC,其总余额在所有治理代币的总余额排序中位列前10,USDC不仅去年在对接DeFi的过程中有所领先,而且现在在DAO治理中也表现出了一定的优势。相反,DeFi概念币中的COMP、SUSHI、YFI等留存在DAO合约中的总额都不高。

DAO还处于发展的起步阶段,关于DAO的发展还面临许多问题,比如当民主意见与资本力量直接挂钩时,如何确保决策的公平与平等,又比如如何有效激励社区成员参与提案与投票,实现民主意见在广度与效度上的平衡等。关于这些问题的答案还需要更多项目的不断c实验。

DeFi潮流新风口:从链上数据看跨链桥的发展新方向

总锁仓额突破131亿美元,9月独立地址总数超12万个

Bitwise 向美SEC提交比特币策略ETF申请,旨在投资比特币期货和其他金融产品

PANews 9月15日消息,根据一份公开的监管文件,资产管理公司Bitwise 下属部门 Bitwise Index Services 向美国证券交易委员会(SEC)递交了比特币期货交易所交易基金 ETF申请,新基金名为Bitwise Bitcoin Strategy ETF。旨在投资比特币期货和其他金融产品。该文件称:“该基金不会直接投资于比特币,虽然该基金主要通过间接投资于在 CFTC 注册的商品交易所交易的标准化、现金结算的比特币期货合约来获得比特币敞口,但它也可能投资于集合投资工具和加拿大上市的提供比特币敞口的基金”。文件显示,ETF 还可能投资于现金、美国政府证券或货币市场基金。US Bancorp Fund Services 将担任转账代理和管理人,而美国银行将担任托管方。据了解,美国证券交易委员会(SEC)至今还未批准任何比特币 ETF 基金。此外,美证监会主席 Gary Gensler 表示该机构更有可能批准比特币期货 ETF 而不是现货 ETF,因为期货 ETF 将投资于芝加哥商品交易所(CME)提供监管的比特币期货产品,而比特币现货则不受监管。来源链接

知情人士:因需求强烈,Coinbase计划发行的债券或增加至20亿美元

PANews 9月15日消息,有知情人士称,此前计划发行15亿美元债券的Coinbase会将交易规模提升至20亿美元,因为至少已经有70亿美元的订单涌入。其他知情人士表示,等额的7年期和10年期债券将分别以3.375%和3.625%的利率发行,低于最初讨论的借贷成本。彭博社表示,固定收益投资者对该产品的热捧,代表了加密货币不再是一个专属于风险资本的行业,因为养老基金和对冲基金在内的专注投资债务的投资者都希望参与到此次的投资中。此前根据 Coinbase 提交给美国证券交易委员会(SEC)文件显示,Coinbase 将通过私募发行 15 亿美元于 2028 年和 2031 年到期的有担保高级票据,这些票据将由 Coinbase 的全资子公司 Coinbase, Inc. 提供全额无条件担保。来源链接