2020 Q3数字资产衍生品交易所行业研究报告

要点总结

1. $2.7万亿成交量 2020年第三季度,TokenInsight共获取数字资产衍生品行业42家交易所相关数据,数字资产衍生品市场成交量报$2.7万亿,较上季度环比增长25.1%,较19年第三季度同比增长159.4%。

2. 弹性 数字资产衍生品交易量不断上升,年初至今较去年同期增幅为现货的4.35倍,具有更高的弹性。同时各交易所不断丰富产品和功能。

3.风控 九月份交易量回落,市场持仓量下跌,资金的退场或为后续市场变盘的前兆,投资者应做好风险控制。

4. 30%持仓增幅 2020年第三季度,全市场持仓量增幅为30%,较二季度(111%)低81%。市场持仓量与成交量一并增加。

5. 2.1倍 大型综合交易所衍生品/现货成交量由上季度的4.4倍降至2.1倍。现货业务的扩张优势及衍生品行业的竞争导致本季度衍生品成交量占比下降。

6. 新玩家 Huobi Futures、Bit.com和Bitwell等新玩家入局期权市场,丰富了产品种类。

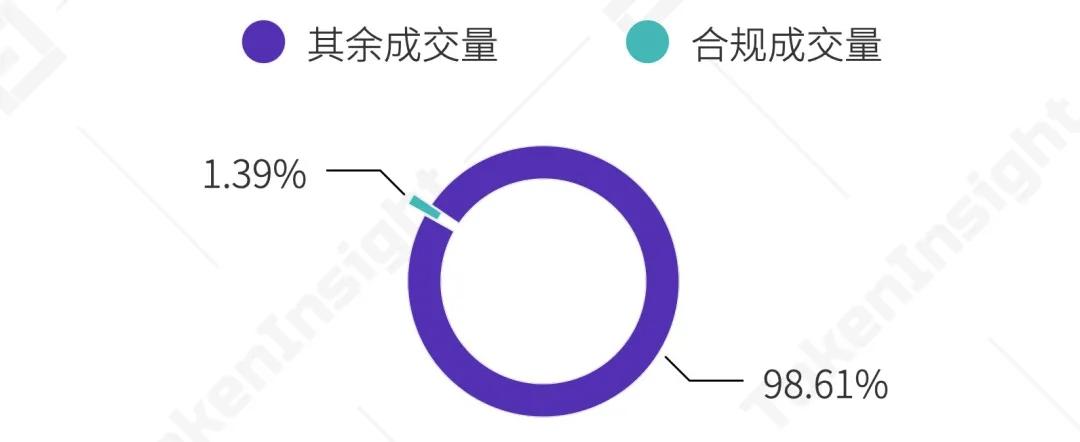

7. 合规 本季度合规交易所成交量占比增长至1.39%,合规衍生品成交量增长达73.3%。

8. 永续合约 大型衍生品交易所仍以永续合约为主要业务,头部衍生品交易所成交量增长不及市场平均,行业竞争导致成交量分布集中度降低。

9. 有待考量 去中心化交易所衍生品交易热度在八九月份逐渐降低,其交易量受到整体衍生品市场的影响。dYdX合约产品成交量占其总成交量较上线时下降6%,去中心化交易所合约产品短期内的实际市场需求有待考量。

前言

2020Q3的衍生品市场由于DeFi的火爆而略显冷清,但实际上衍生品的交易量却依然在持续增长当中。2020Q3季度的衍生品交易量较上个季度增长25%。除了期货合约之外,期权市场在三季度也大放异彩。bit.com,bitwell以及DEX等专注于期权交易的交易所也相继被推出。

在期货合约的品类方面,我们看到了两个现象:一是相对头部交易所的交易品类越发齐全,基本覆盖了主流资产的U本位和币本位合约。竞争的差异化逐渐降低,我们可以预见在Q4以及更长远的未来,由于产品差异化减少导致的直接竞争将会更加激烈;第二个现象是,对于市场较为火热的Token类别(特别是DeFi项目),其期货合约交易都会在较短的时间内被推出,品类和资产类别愈发齐全。

在DEX方面,不同于现货交易的DEX能够带来潜在巨大的财富效应,衍生品DEX在这点其实较为匮乏。现货DEX的交易资产标的与中心化交易所可以存在巨大差距,资产提前于中心化交易所上线。但衍生品的交易标的却并没有那么多样化,而且去中心化交易所的流动性尚未有较优秀的解决方案。

另外一点值得关注的便是合规情况,BitMEX被处罚的事件以及完全合规的衍生品交易所交易量上涨都印证了传统金融资本以及机构投资者对数字资产市场的兴趣正在增大,这也是BTC未来价格增长启动的关键因素。

每家交易所由于各自的原因,市场的竞争格局也正在被打破。BitMEX由于合规的问题,资产与用户流失严重,币本位永续合约的市场地位也不断受到威胁,其他交易所因此受益。而OKEx长期处于第一梯队的交割合约市场也正在被后推出交割合约的交易所抢占市场份额。Binance在Q3增速飞快,其于9月份已经超越Huobi;虽然在Q3整体交易量上仍不及Huobi,但头部几家交易所的市场份额以及抢夺情况值得关注。

当然,我们也带来了TokenInsight第三季度的更新。通过交易所的盘口数据,未平仓量,交易量,网页流量,交易数据的形态分布以及API交易的情况来综合判断交易所的流动性。

现在你可以登陆TokenInsight官网随时随地查看实时关于二级市场,不同交易所、不同资产的交易数据。更多关于第三季度衍生品市场的数据情况,Please Enjoy the Report.

1. 行业追踪

2020年7月

① Huobi 永续合约接入火币云;

② Matrixport推出自己的衍生品交易所bit.com;

③ 数字资产交易所FTX上线AMPL期货及现货交易;

④ BitZ上线锚定伦敦金银市场的PAXG合约,最高支持400倍杠杆;

⑤ 数字资产衍生品交易所ErisX加入Silvergate交易网络;

⑥ 库币新增LUNA、VET资产杠杆交易服务,支持10X杠杆;

⑦ 12亿美元的比特币期货和期权合约在7月31日到期;

⑧ 英国金融监管机构已同意Kraken的子公司Crypto Facility运营其衍生品平台;

2020年8月

① 衍生品交易所Bingbon上线DOTUSDT标准合约交易;

② INX交易所上市已完成筹资750万美元法币的监管要求,开始接受数字资产;

③ Huobi全球站设立“全球观察区”并上线首批项目YFII和YFI;

④ Coinbase宣布美国风投公司a16z合伙人Marc Andreessen和Door Dash高管Gokul Rajaram已加入Coinbase董事会;

⑤ 韩国交易所Komid两名管理者因涉嫌欺诈和挪用2500万美元被判监禁;

⑥ 韩国第三大数字资产交易所Coinbit涉嫌虚增交易量以及操纵市场价格被韩国警方查封调查;

⑦ Monex集团旗下数字资产交易所Coincheck宣布与Hashpalette合作推出日本首个IEO;

⑧ BitZ上线ATOM,LINK和DOT三种永续合约;

⑨ Coinbase 发布 ERC-20 标准代币上币安全审查指南;

2020年9月

① Huobi 上线期权合约,为业界首个USDT本位正向期权合约;

② Huobi USDT/USD永续合约正式上线,支持1x-1000x倍数;

③ bit.com 的比特币期权总交易额超 3.6 亿美元,仅次于 Deribit 与 CME;

④ Bitfinex 推出由 USDT 结算的传统股票指数衍生品合约,提供 100 倍杠杆;

⑤ BitZ上线SUN、SUSHI、YFI和UNI四种DeFi币合约;

⑥ Binance推出USDT定价的DeFi综合指数交易合约。

2. 数字资产交易所行业生态图景

3. 交易动态

3.1 市场成交量

“ 本季度衍生品市场实现突破,总成交量增长至$2.7万亿,并首次出现超越现货的单日成交量

本季度TokenInsight共获取数字资产衍生品行业42家交易所相关数据,并沿用上季度对于衍生品交易所的分类,进行详细研究。

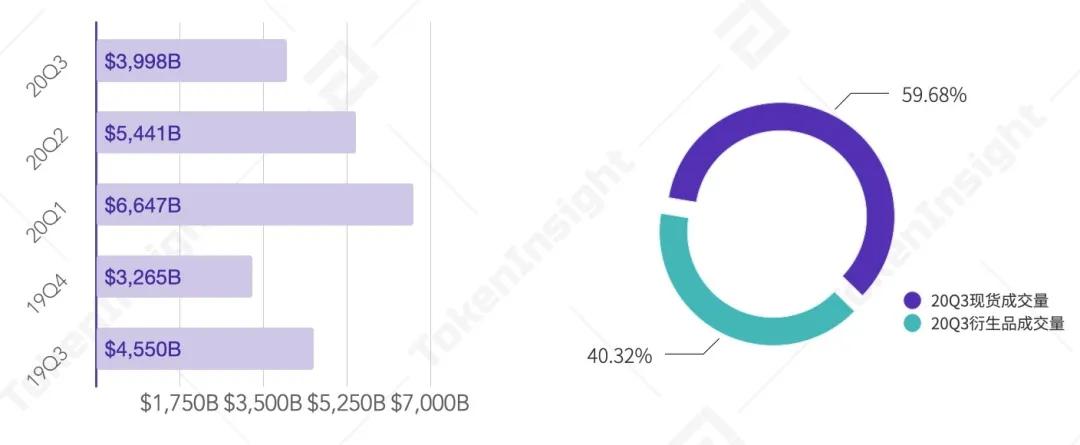

2020年第三季度,数字资产衍生品市场成交量报$2.7万亿,较上季度环比增长25.1%,较19年第三季度同比增长159.4%。

自19年起至本季度全市场衍生品成交量,来源:TokenInsight

同期数字资产现货全市场成交量如左图所示,本季度现货全市场成交量较上季度环比下降约26.5%,较19年第三季度同比下降12.2%。不同于数字资产现货成交量在今年呈现的下降趋势,数字资产衍生品交易量不断上升,年初至今较去年同期增幅为现货的4.35倍。

本季度数字资产衍生品成交总量约为成交总量的40.32%,较上季度相比实现12.92%的增长,占全市场现货交易量的67.55%。和TokenInsight二季度季报中预期的一致,三季度衍生品交易量迎来超$2万亿的突破。

19Q3-20Q3各季度全市场现货成交量 & 20Q3 衍生品与现货成交量对比,来源:TokenInsight

“ 数字资产衍生品市场本季度成交量波动较为明显,六月份压抑的市场情绪在七月底被充分点燃

本季度数字资产衍生品市场日均成交量为$29.35B,最高单日交易出现于7月28日,报$70.8B,比上季度峰值($60.3B)高$10.5B;而最低单日交易则出现在7月19日,报$9.3B,低于上季度的单日最低值($11.7B)。

20Q3 全市场衍生品和现货逐日成交量,来源:TokenInsight

本季度衍生品全市场逐日成交量标准差为13,不但高于第二季度(7.92),和出现极端行情的一季度(9.86)相比,仍然高了3.14。本季度日成交量标准差数据表明,数字资产衍生品市场波动性明显增强。在结束六月份的低迷行情后,压抑的市场情绪导致七月底衍生品交易量出现报复性反弹,单日成交量甚至在7月28日和8月2日两度超越现货,成功创造历史。

同时,本季度衍生品成交量与现货成交量相关系数为0.6,和上季度类似,呈现出较强的相关性。

然而,值得注意的是,和现货市场类似,数字资产衍生品市场噪音长期以来都较为严重。在本季度的调研当中,不乏成交量和持仓量异常的交易所,市场整体的数据真实性有待提高。也因此,本次数字资产衍生品报告中披露的数据应更多地作为趋势分析的指标,对于单个交易所的而言,交易数据的精准性有待商榷。

“从人数占比上看,散户偏爱高倍杠杆,从持仓量占比看,5-20倍杠杆比较集中。目前我们能够比较明显地感受到,随着BTC创下今年以来的新高,用户对衍生品的热情也在高涨。”

Huobi 全球站CEO 七爷

3.2 市场持仓量

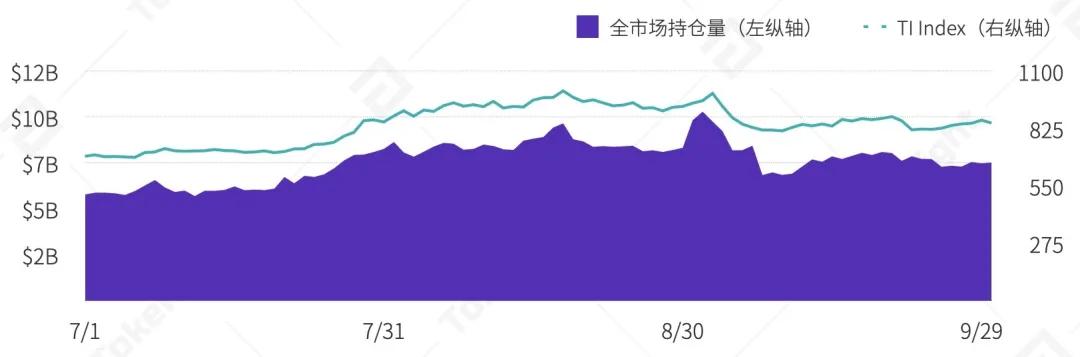

“ 本季度持仓量维持上季度的上升趋势,交易活跃度增加的同时市场多空能量持续积蓄

2020年第三季度,全市场持仓量(Open Interest)由季度初的$5.55B上升至季度末$7.22B,增幅达30%,比上季度增幅(111%)小81%。上季度在市场波动性较低的行情下,投资者普遍选择更长的持仓周期,等待资产价格的波动带来机会。而本季度市场持仓量与成交量一并增加,显示出本季度短线资金的频繁进出和多空能量的持续积蓄。投资者交易意愿在本季度增强,但对后市价格波动的方向仍存有疑虑,导致多空资金对抗升级。

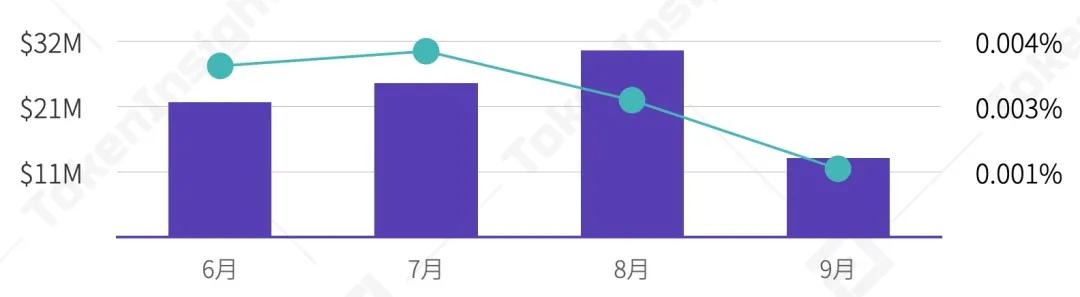

20Q3 全市场逐日持仓量和TI Index对比,来源:TokenInsight

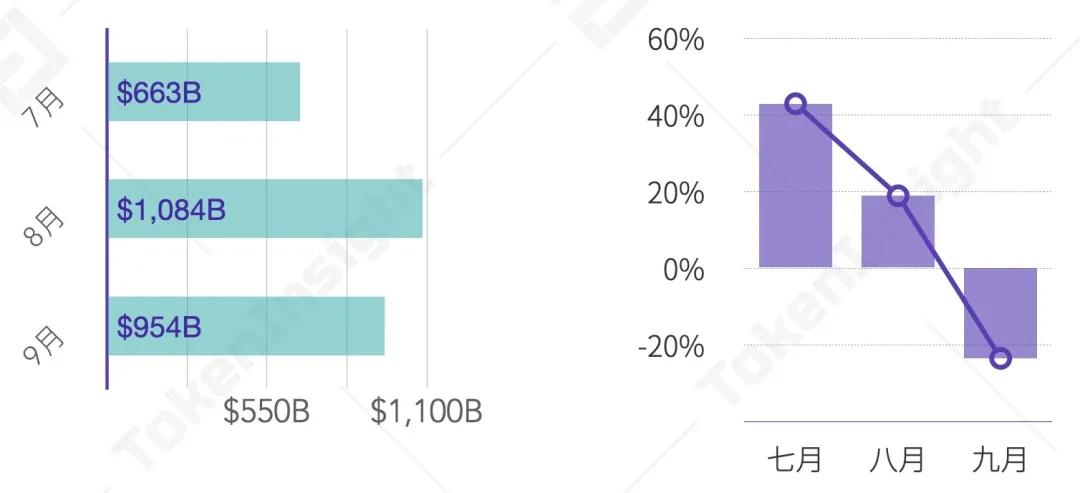

本季度市场持仓量和TI Index走势呈现了较好的吻合。比特币价格在七月底的上涨带动市场,使八月份成交量较七月份实现63.5%的增长。而在结束八月份的震荡后,比特币价格于九月份出现下跌,但依然保持了一定的波动性,导致九月份交易量较八月份经历了小幅的跌落( -12%)。

价格波动在本季度的增强给短线投资者带来获利空间。和现货相比,衍生品具备更高的弹性,能够放大市场情绪,一旦出市场现波动,衍生品成交量变化幅度将高于现货。同时,九月份在交易量回落的同时,市场持仓量出现下跌,资金的退场或为后续市场变盘的前兆,投资者应保持警惕,做好风险控制。

20Q3各月全市场衍生品成交量 & 20Q3月度持仓量变化,来源:TokenInsight

4. 交易所分析

4.1 交易所整体对比

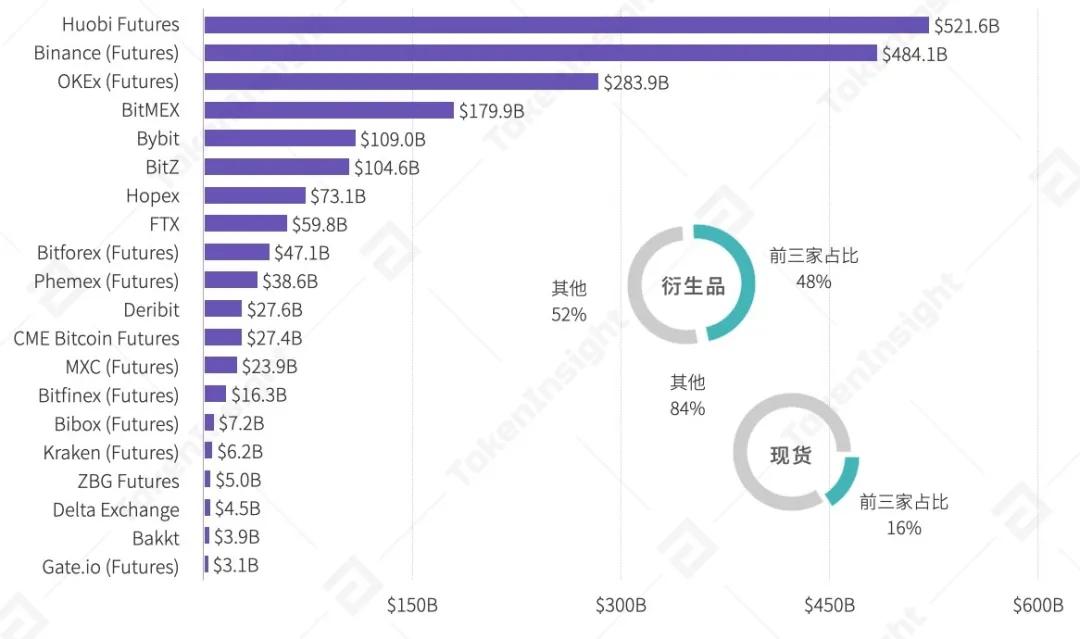

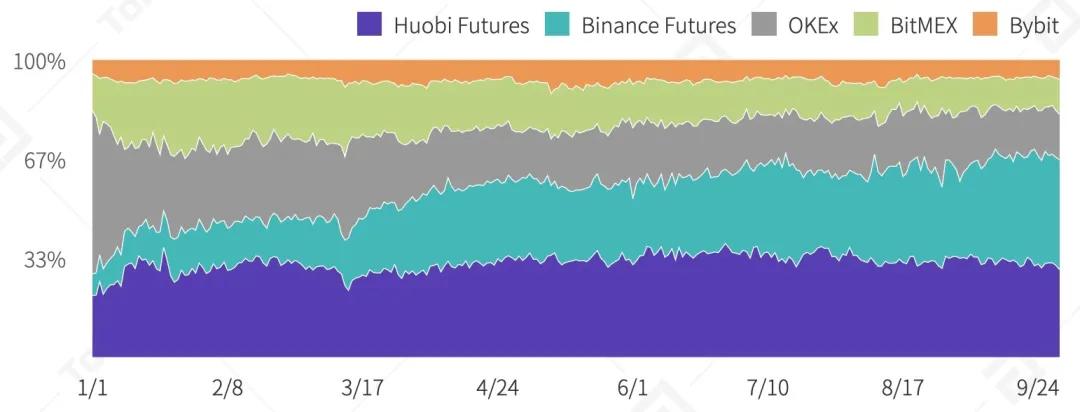

“ 衍生品交易所行业交易量前三的交易所总交易量占比降至48%,行业竞争导致成交量分布集中度降低

本季度各衍生品交易所成交总量如下图所示。其中前三家交易所成交量占比为48%,前六家交易所成交量占比为61%,较2020年第二季度分别下降13%和22%。

20Q3 各衍生品交易所成交量(不含交易量异常的交易所)和市场集中度,来源:TokenInsight

注:BitZ、Hopex、Bitforex未完全开放API交易

同期,现货交易所行业前三家成交量占比约为16%,为衍生品交易所行业的三分之一,该占比与上季度该数据(八分之一)相比发生了较大的增加。引起该变化的主要原因为本季度现货市场竞争加剧,基本面良好的头部交易平台在波动的市场环境中具备更强的扩张能力;同时,衍生品市场良好的增长潜力引起各交易所在此领域的陆续发力,市场上玩家对自身产品、服务等多样化的提升促进了成交量分布分散程度的提高。

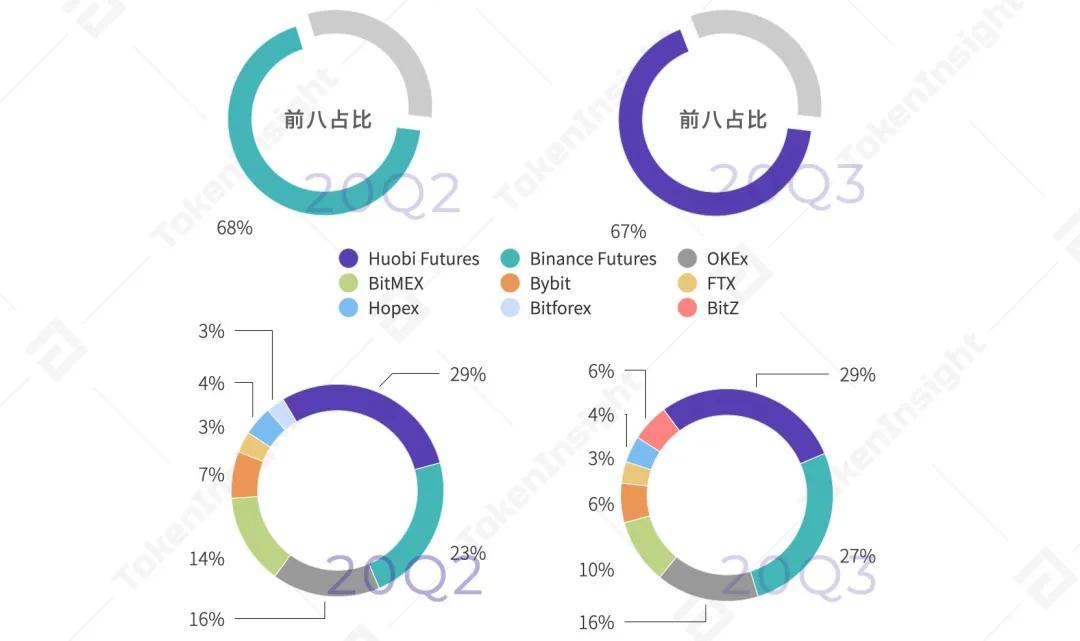

同时,以衍生品总成交量为衡量标准,排名前八的交易所成交量与市场总成交量对比,以及前八交易所成交量对比如下图所示:

20Q3 前八位(以成交量计)衍生品交易所市场占比与上季度对比,来源:TokenInsight

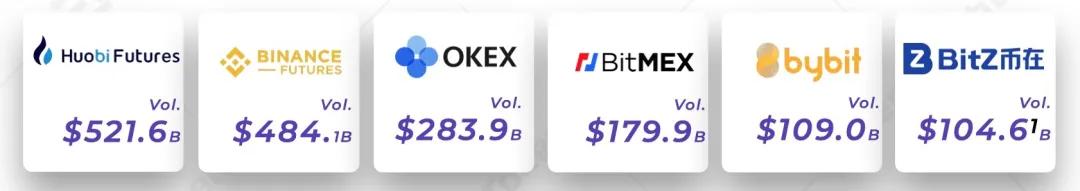

在以上八个交易所中,Binance本季度市场占有率(以成交量计)较上季度实现较好的增长,BitMEX出现了下滑,其它交易所市场占有率则和上季度基本持平。同时,包括Huobi Futures、Binance、OKEx、BitMEX、Bybit、BitZ在内的6个交易所在本季度成交量达$100B以上。

20Q3 前六(以成交量计)衍生品交易所成交量对比,来源:TokenInsight

[1] 其中BitZ未完全开放API交易

4.2 “千亿美元俱乐部”

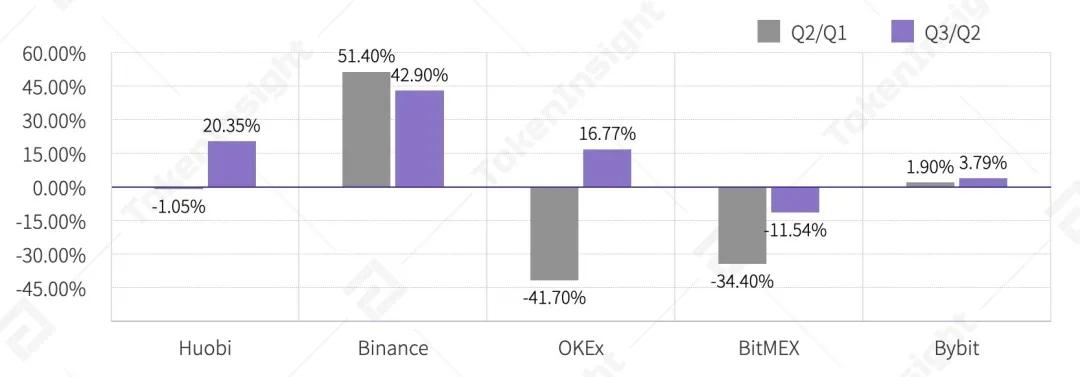

除上季度成交量达$100B的五个交易所外,“千亿美元俱乐部”在本季度迎来新成员BitZ(币在)。同时,今年以来各头部交易所成交量的季度变化率改变较大。除Binance在二三季度都保持了较为强劲的增长势头外,Huobi和OKEx在本季度扭转了上季度负增长的局面,成交量增长分别达20.35%和16.77%,但仍稍低于本季度行业增长均值(25.1%)。

二三季度“$100B俱乐部”衍生品交易所成交量季度变化率,来源:TokenInsight

Binance衍生品在今年的扩张挤占部分OKEx和BitMEX市场份额。但本季度头部交易所间的竞争稍有缓和,Huobi Futures、OKEx和Bybit都维持了和上季度一致的市场份额。此外,BitZ在本季度上线多款合约产品,覆盖SUN、SUSHI、YFI等多个DeFi品种,成交量达$100B以上。

二三季度“$100B俱乐部”衍生品交易所市场份额变动情况,来源:TokenInsight

4.3 交易所分类

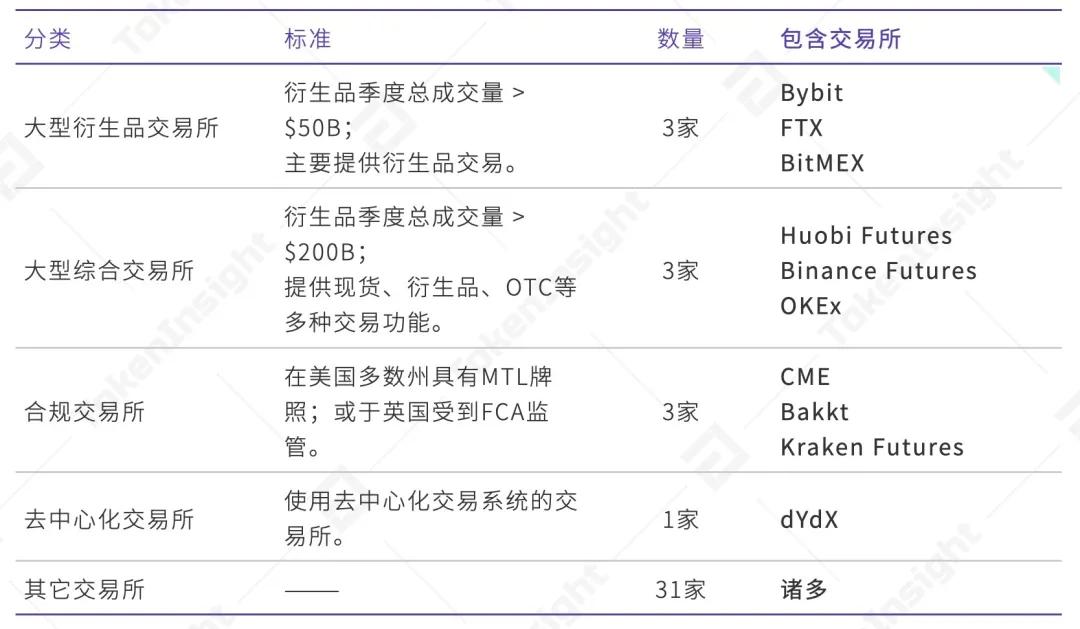

根据各交易所的特征,目前市场上的衍生品交易所可分为以下几类。大型综合交易所在现货、衍生品和OTC等多角度全面发展;大型衍生品交易所则着全力发展合约交易;合规交易所着重合规体系搭建;去中心化交易所对于衍生品的进军以dYdX上线BTC永续合约为代表。

20Q3 本次报告衍生品交易所分类标准,来源:TokenInsight

“本季度,整个合约市场发展非常迅猛,各大交易所通过开通DeFi相关的合约,让更多的用户有能力在某个价格进行金融上的套保操作,以降低自身的交易风险。第四季度,随着海外机构的大举购买主流数字资产,主流数字资产可能迎来小牛市,合约市场依旧会随着交易市场的扩大而指数级增长。”

BitZ币在 VP Maggie

4.4 大型衍生品交易所

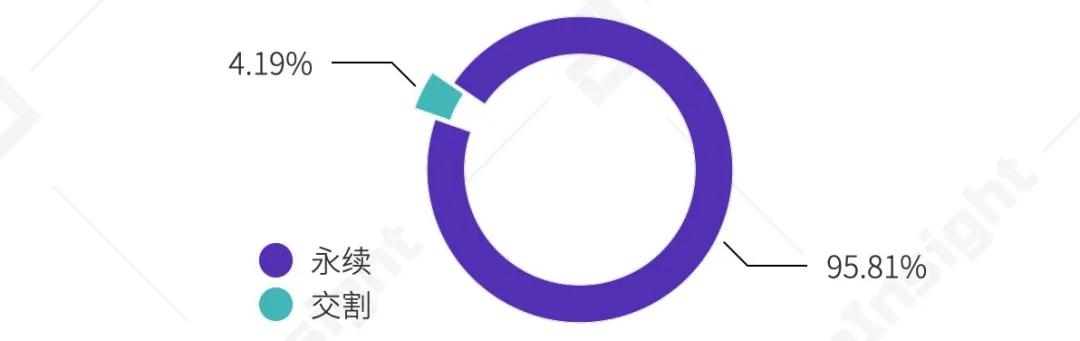

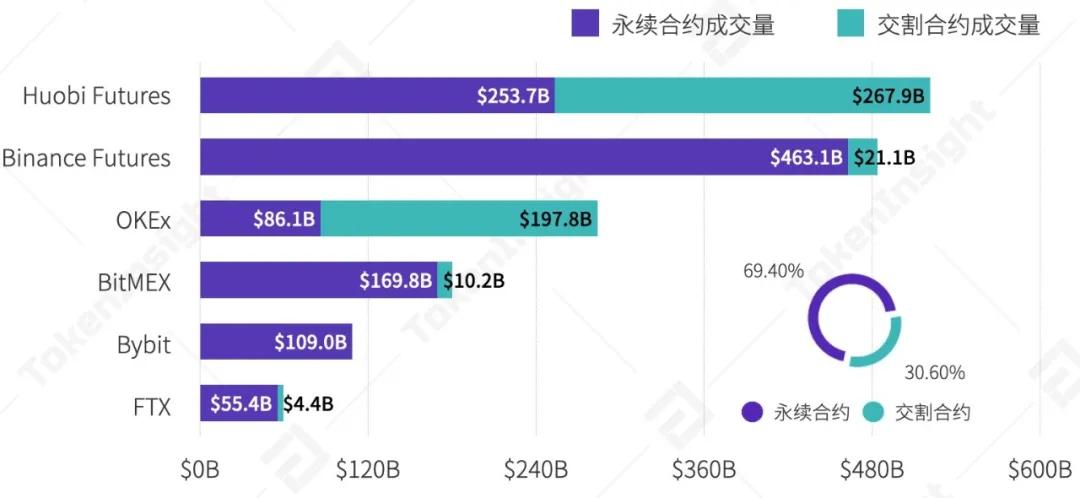

“ 大型衍生品交易所以永续合约为主要业务,本季度成交量增长不及市场平均

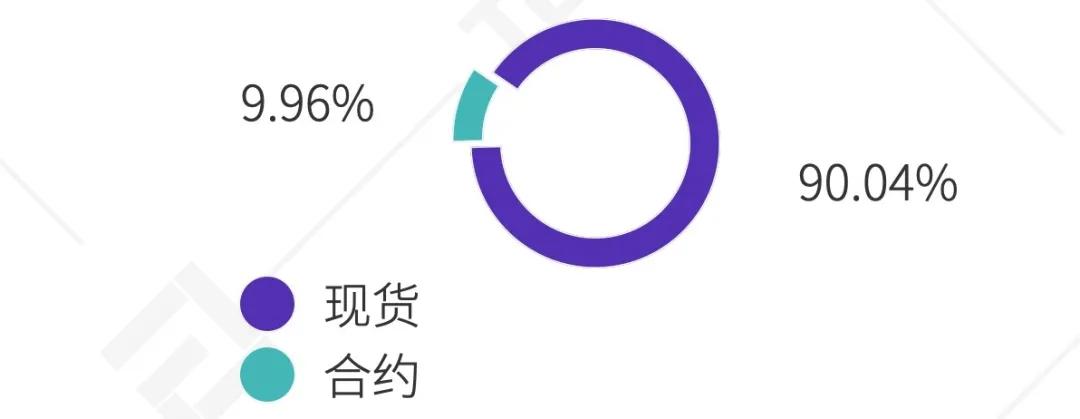

以季度成交总量超$50B,且主要提供衍生品交易为标准,大型衍生品交易所包括Bybit、FTX和BitMEX。大型衍生品交易所采取瞄准细分市场的战略定位,专业为衍生品交易者服务,仅FTX有部分现货交易($7.2B,占其总交易量的10.8%)。同时,大型衍生品交易所成交量均主要来自永续合约,其中Bybit不提供交割合约。

大型衍生品交易所永续和交割合约占比,来源:TokenInsight

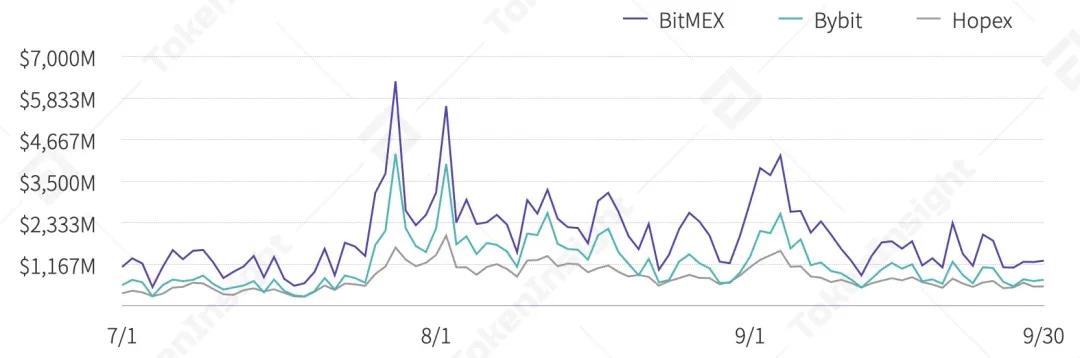

20Q3 大型衍生品交易所逐日成交量,来源:TokenInsight

本季度该类别中,FTX本季度日均成交较上季度增长24.9%,稍高于全市场均值(22.8%)。但Bybit成交量增长均远低于全市场平均,BitMEX则日均成交量持续下滑(-12.5%)。大型衍生品交易所在本季度受到其它类型交易所衍生品业务发展的冲击。

20Q2和Q3 大型衍生品交易所日均成交量变化,来源:TokenInsight

4.5 大型综合交易所

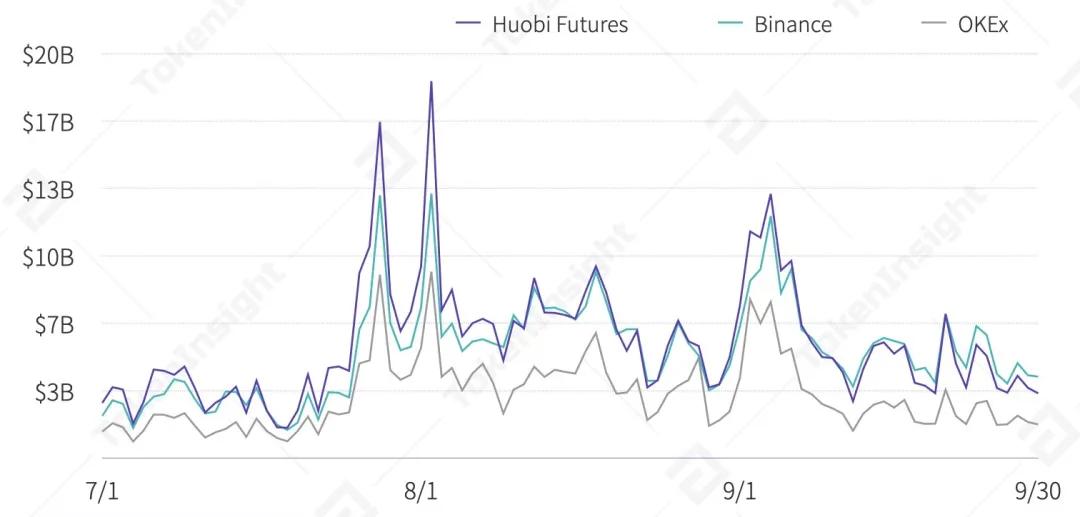

“ 本季度大型综合交易所平均衍生品成交量为现货成交量2.1倍,成交量前二的交易所差距缩小

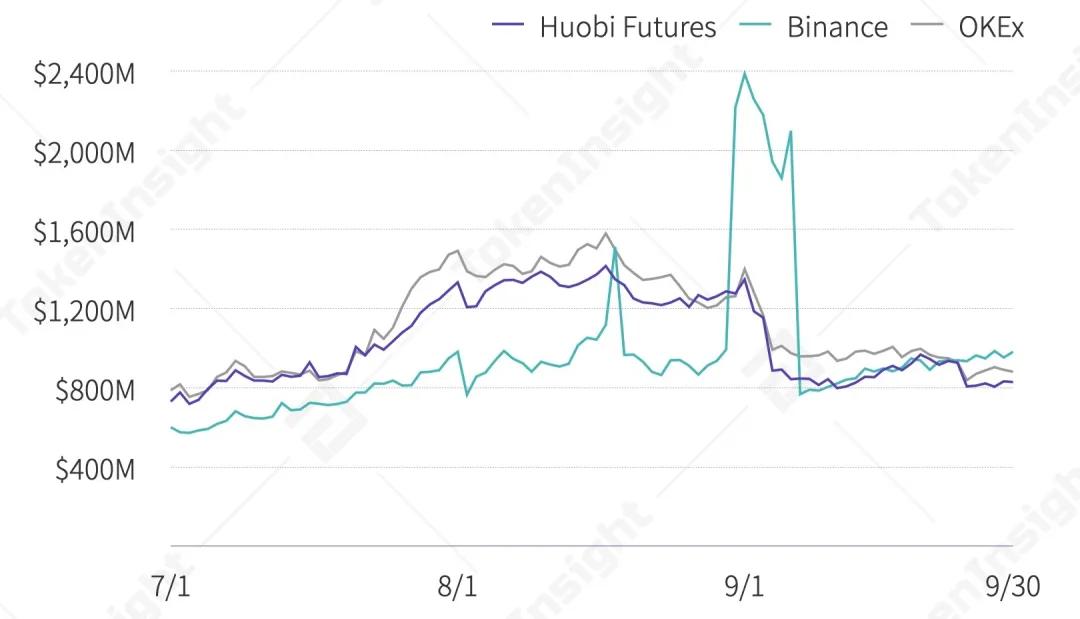

本季度,大型综合交易所衍生品交易量与现货交易量之比从上季度的4.4倍下降至2.1倍,大型综合交易所衍生品逐日成交量对比如下图所示。Huobi Futures日均成交量在本季度依旧位列第一,达$5.67B,但其位列第二的Binance日均成交量($5.26B)差距由上季度的领先30%缩小至7.8%。OKEx日成交均额则为$3.09B。

20Q3 大型综合交易所衍生品逐日成交量,来源:TokenInsight

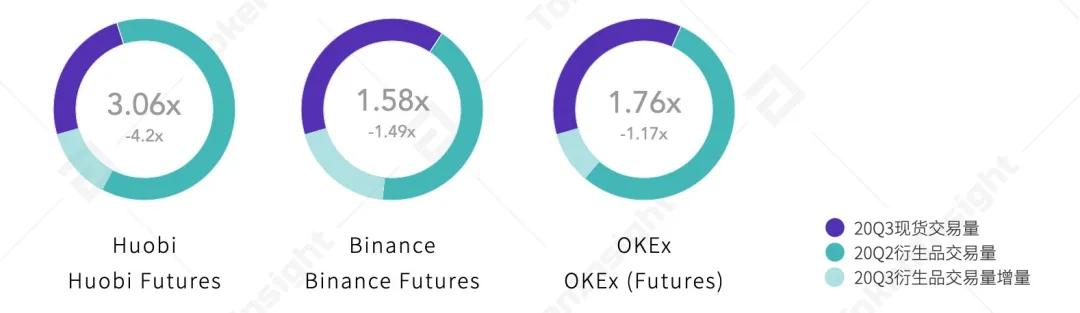

大型综合交易所在现货业务方面的扩张优势以及衍生品行业的竞争导致了本季度衍生品成交量占比的下降。Huobi Futures衍生品成交量为现货成交量的3.06倍,占其总成交量的75.4%,为衍生品业务比重最大的大型综合交易所。Binance和OKEx衍生品成交量占其总交易量则分别为61.2%和63.9%。和上季度相比,三家交易所衍生品交易量占其交易总量之比均下降超10%。

就增长而言,Binance本季度日均成交总量较上季度环比上涨42.5%,远超市场平均(22.8%)。Huobi Futures和OKEx日均成交量增长则低于市场平均,达19%和15.5%。

“第三季度受到DeFi影响,用户观望情绪较重,大型机构逐渐购入并持有主流资产,并没有再用其投资其他数字资产。”

霍比特HBTC CEO 巨建华

20Q2和Q3 大型综合交易所日均成交量变化,来源:TokenInsight

本季度,Binance衍生品持仓量由季度初的$600M增长至季度末的$982M,增长率达63.5%。Huobi Futures和OKEx衍生品持仓量在季度初分别为$730M和$787M,高于Binance的季度初值,但增长仅达13%和12%,以至于季度末持仓量被Binance反超。

值得注意,Binance持仓量在8月底和9月初期间发生剧烈波动,此现象或由大体量资金在平台交易所致。同时,在9月25日全市场持仓量下跌时,Binance持仓量却并未发生明显变化。

OKEx和Huobi日均持仓量差距由上季度的24%缩小至7%。持仓量数据在本季度发生的较大变化从一定程度上反映出各平台对资金的激烈争夺。

20Q3 大型综合交易所衍生品逐日持仓量,来源:TokenInsight

20Q2 - 20Q3 大型综合交易所衍生品/现货成交量比例,来源:TokenInsight

4.6 合规交易所

“ 部分合规交易所成交量增长迅猛,使合规交易所整体衍生品成交量占比得到提升

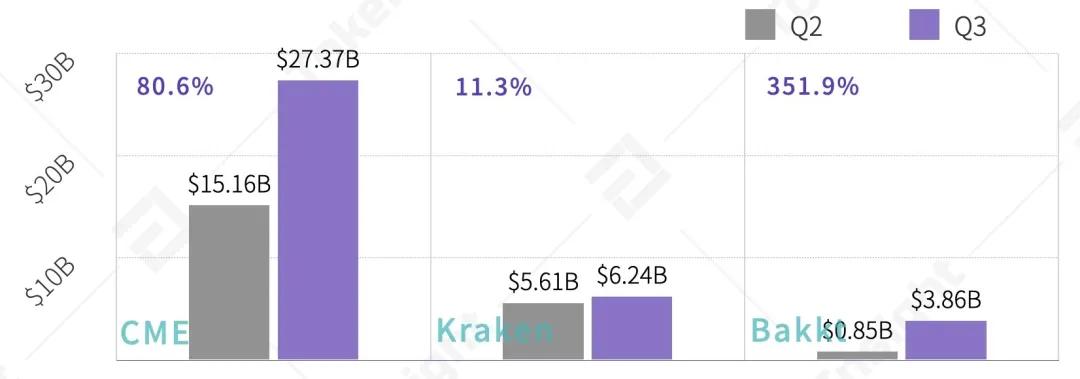

Bakkt、CME和Kraken Futures(Crypto Facilities)为本次报告所获取数据之合规交易所,本季度三者共报成交量$37.47B。三家合规交易所中,CME和Bakkt专注于衍生品交易服务的提供;而Kraken现货业务本季度成交量为$22.16B,为其衍生品成交量的$3.6倍。

20Q2和Q3 合规交易所成交量概览,来源:TokenInsight

三季度合规交易所衍生品成交量增长达73.3%(全市场均值:25.1%)。其中,Bakkt成交量增长高达351.9%,CME增长量为80.6%,同样远超市场均值。三家合规交易所中,仅Kraken增长低于市场平均,为11.3%。同时,本季度合规交易所市场份额实现较好的扩张,衍生品成交量由二季度的1%增长为1.39%。

虽然数字资产衍生品合规体系尚处于早期阶段,但数据表明,市场存在对于专注于衍生品的合规交易的需求,此类交易所拥有很好的发展潜力。然而,合规体系的完善受到多方面因素的影响,就目前而言,此类交易所的交易活跃度仍有较大的提升空间。

20Q3 合规交易所成交量占比,来源:TokenInsight

4.7 去中心化交易所

“ 去中心化交易所衍生品交易热度在八九月份逐渐降低,其交易量受到整体衍生品市场的影响

去中心化交易所dYdX在六月份上线PBTC-USDC交易对,本季度报成交量约$68.7M,约占全市场总成交量0.0025%。

dYdX上线的该合约产品成交量在六月份推出后受到过一定的市场关注,其7月份交易量环比增长达14%,而同期全市场衍生品交易量增长仅7%。然而,该产品在八九月份热度逐渐消退,成交量占比持续降低。

dYdX合约交易量及其占全市场衍生品交易量之比,来源:TokenInsight

此外,该合约产品交易量占dYdX总交易量之比同样持续降低,本季度占dYdX总成交量的约10%,较6月刚上线时下降6%。去中心化衍生品市场尚未成熟,其短期内的实际市场需求有待考量。但同时,行业内不断有去中心化交易所对衍生品进行布局,各专注于提供合约交易的DEX如MCDEX、Injective Protocol相继上线。

另外,值得注意,dYdX合约与全市场去中心化交易所交易量相关系数仅为0.19,与dYdX成交量相关系数为0.42,而与全市场衍生品成交量相关系数则达0.71。数据表明,对于去中心化交易所推出的合约产品而言,其交易量更易受整体衍生品市场的影响。

dYdX Q3交易量分布,来源:TokenInsight

“相较于现货,当然是合约的功能更强大。合约比现货多了时间一层维度,在合约市场用户既可以做多也可以做空;不仅可以设置低于1倍的杠杆来减小损益,也可以设置1倍以上杠杆来扩大损益。”

OKEx CEO Jay Hao

5. 产品概览

5.1 合约分布

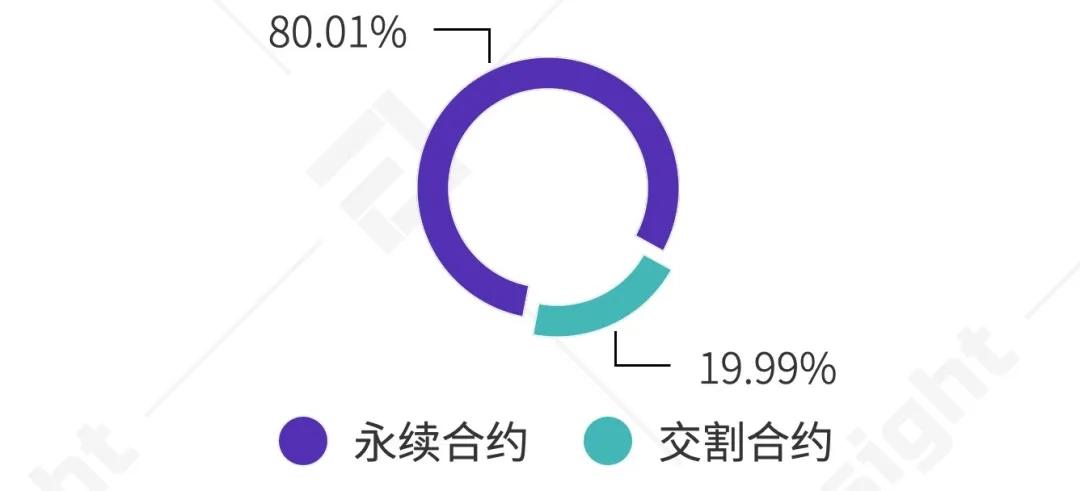

“ 永续合约成交量占比持续增长的同时,部分交易所选择交割合约进行发力

如下图所示,2020年第三季度全市场永续合约成交量占比上升至80%。该数字于2020年第一季度为39.1%,二季度为75.2%。这一转变表明数字资产衍生品交易者重心持续由交割合约转向永续合约。同时,该现象利好以永续合约为主要业务的交易所。

20Q3全市场永续合约与交割合约成交量对比,来源:TokenInsight

由于各交易所自身战略定位的产品策略的不同,以季度成交量$50B以上的五家大型交易所为例,其衍生品成交量的组成也存在较大差异,详情见下图。

20Q3 大型衍生品/综合交易所合约分布对比,来源:TokenInsight

本季度,Huobi Futures永续合约成交量由$125B增长至$254B,永续合约成交量占比增长13.7%,为大型交易所中成交量组成变化最大的交易所。OKEx交割合约成交量的主导地位也同样减弱,其交割合约占比在本季度下降4%。然而,在交易所普遍将重心向永续合约转移的同时,Binance则开始在交割合约上发力。在永续合约成交量增长的同时,本季度Binance交割合约增长8.8倍。结合Binance永续合约成交量长期占据第一的市场地位,可得知大型交易所间竞争激烈,各交易所积极在细分市场布局,抢夺市场份额。

5.2 主力合约

“ 受DeFi崛起的影响,BTC合约主导定位减弱,以太坊和DeFi币种合约成交量大幅增长

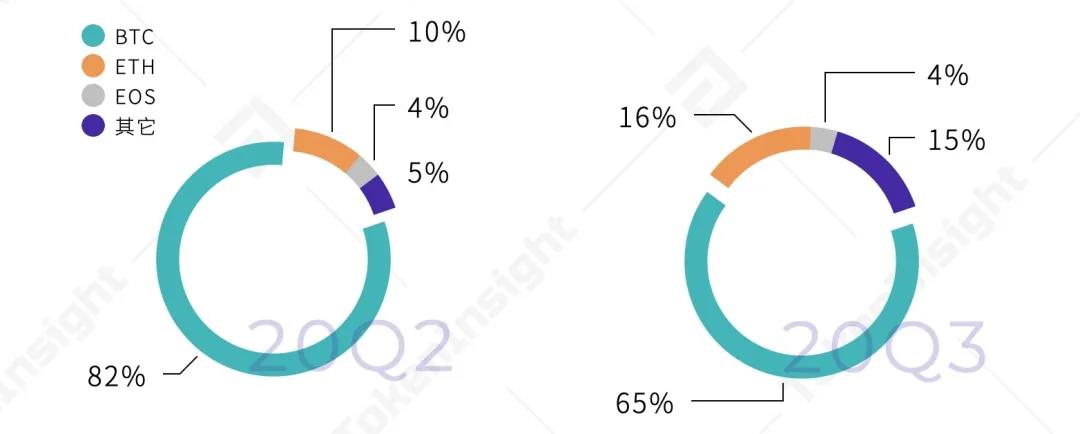

本季度BTC合约成交量占衍生品全市场成交量65%,较上季度减少17%;三大主力合约(即BTC、ETH和EOS)成交量占比较上季度减少10%,为85%。本季度由于DeFi的火热,以太坊合约成交量较上季度大幅增长。同时各交易所不断推出DeFi币种合约,衍生品市场多样性的提升导致比特币合约成交量占比受到冲击,主导地位减弱。

20Q3 主力合约市场占比与上季度对比,来源:TokenInsight

“正向合约,我预期会有很大提升,现在除了BTC和ETH外,其他币种的合约也会带来增进。”

Deribit 亚洲商务负责人 Lin

“数字资产行业在复制传统金融行业,且是1:2的复制。各方面都非常有前景但风险也很大,如何在技术和监管中找到平衡很关键。”

BitMart 创始人 夏尔特

5.3 期权概览

“ 新玩家入局,数字资产交易所积极布局期权市场

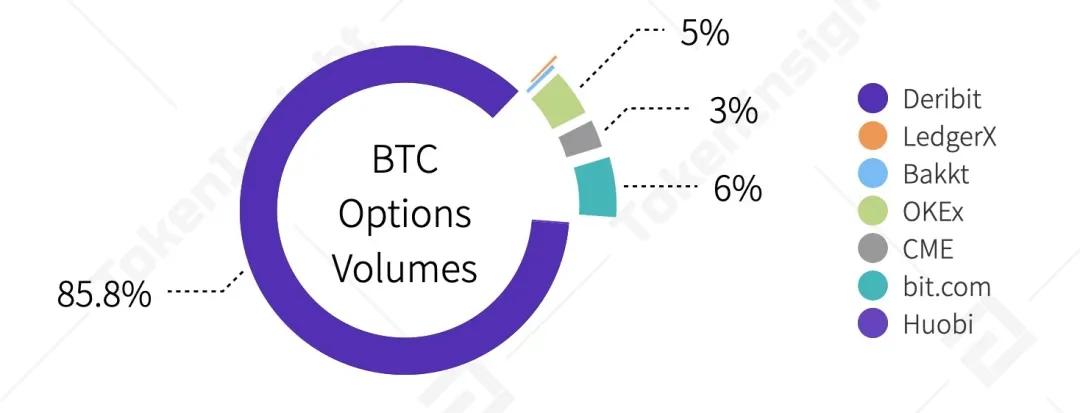

继今年二季度Binance上线美式BTC期权合约后,本季度,Huobi Futures推出USDT本位正向期权合约,正式入局期权市场。这也使得当前期权市场的产品种类得到丰富。同时,纯衍生品交易平台Bit.com在本季度上线,其期权产品在9月底已占据6%市场份额。总体而言,当前数字资产期权市场仍属小众,但大型交易所纷纷入场期权显示出交易所对期权未来潜力的重视。

从产品角度来讲,目前期权市场仍期权产品以欧式期权为主,但出于技术开发、市场定位等原因,不同交易所提供的期权在设计上存在差异。除了以Deribit、OKEx、Huobi等采用的T型报价机制外,市场上还存在以FTX为代表的询价机制,以及以Binance为代表的ATM机制。

Deribit本季度期权成交量占比达全市场的80%以上,牢牢占据着期权市场第一的位置。同时其日成交量也基本都能达到$45M以上,而其他交易所中,只有OKEx、CME和Bit.com日成交量偶达千万级别。

就持仓量而言,2020年9月末,Deribit未平仓BTC期权价值一度达到$1.7B,同期CME、OKEx、bit.com持仓量分别达$295M、$121M,$105M。四者为目前期权市场的主要玩家。

20Q3 各交易所BTC期权交易量,数据采集范围为9月24-9日-9月30日,来源:Skew,TokenInsight

各交易所BTC期权未平仓量对比,来源:Skew,TokenInsight

6. 热度与用户分布

6.1 用户热度

“ 七月底关键词“Bitcoin Futures”搜索热度达本季度峰值,中国热度居高

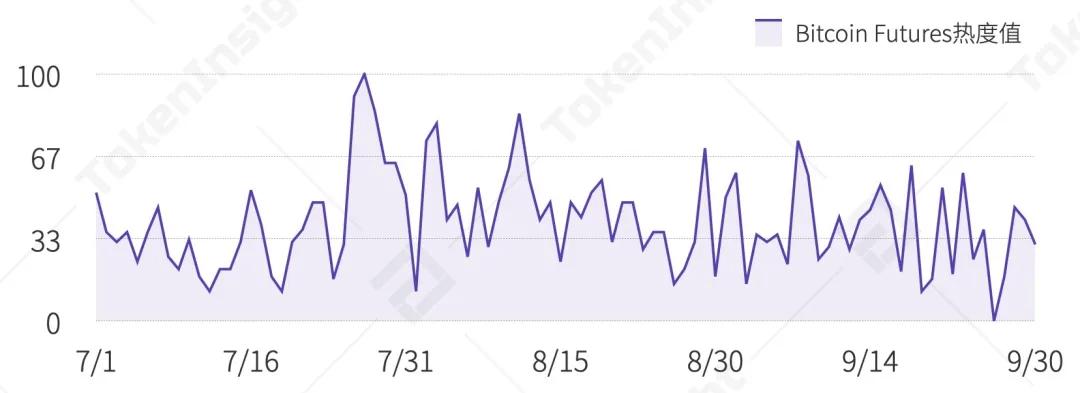

本季度TokenInsight对数字资产衍生品关键词热度进行了调查,以对衍生品市场的用户搜索热度进行分析。

如下图所示,以数字资产衍生品相关搜索词中热度分布较广的关键词“Bitcoin Futures”为例,TokenInsight获取了该关键词于20Q3的热度趋势:在第三季度中“Bitcoin Futures”的热度趋势整体处于震荡状态,波动较大,热度值于七月底达到本季峰值[3](100)。类似的,“Bitcoin Derivatives”的热度也在七月下旬出现峰值,该现象源自比特币价格在此期间的上涨。

[3] 峰值度量:热度数值代表相对于图表中指定区域和时间内最高点的搜索热度,热度最高的得 100 分;热度是前者一半的为50;无足够数据的为0。

20Q3 Bitcoin Futures Google热度趋势图,来源:Google Trend;TokenInsight

搜索热度来源方面,热度排名前五的国家/地区为中国(88)、塞浦路斯(67)、新加坡(60)及黎巴嫩(49)。

20Q3 Bitcoin Futures Google热度分布图,来源:Google Trend;TokenInsight

7.2 用户分布情况

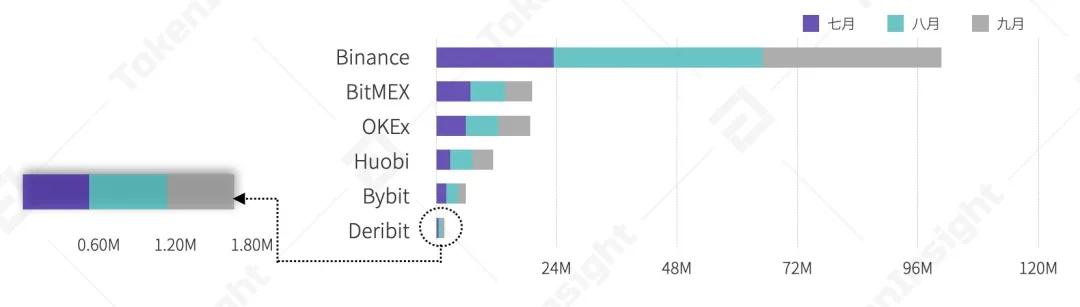

“ 三季度Binance访问量突破1亿,Huobi访问量较二季度翻倍,BitMEX在纯衍生品平台中用户优势明显

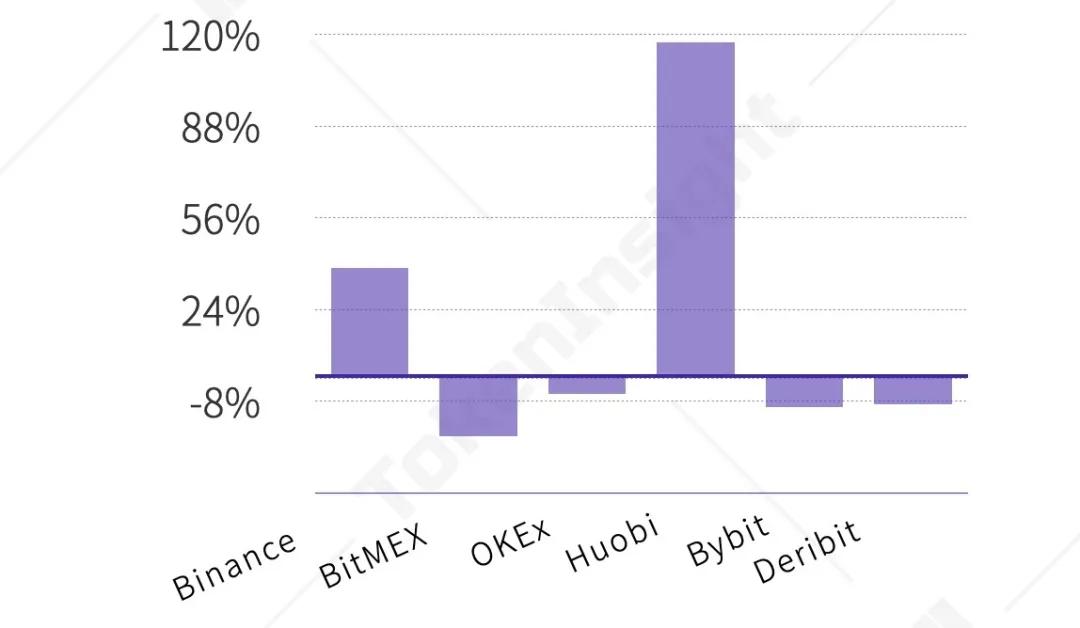

如下图所示,2020年三季度Binance访问量[2]突破1亿,大幅高于其余衍生品交易所。BitMEX本季度总体访问量在纯衍生品交易平台中依旧处于领先地位,分别超出Bybit、Deribit和约218%和1,053%,流量优势明显。同时Binance和Huobi衍生品平台访问量较上季度均有增长,Huobi衍生品平台访问量涨幅近120%。

[2]综合交易所访问量统计为其衍生品平台,表述中已省略Futures

20Q3衍生品交易所线上平台访问量统计,来源:Similarweb;TokenInsight

20Q3衍生品交易所线上平台访问量较Q2变化,来源:Similarweb;TokenInsight

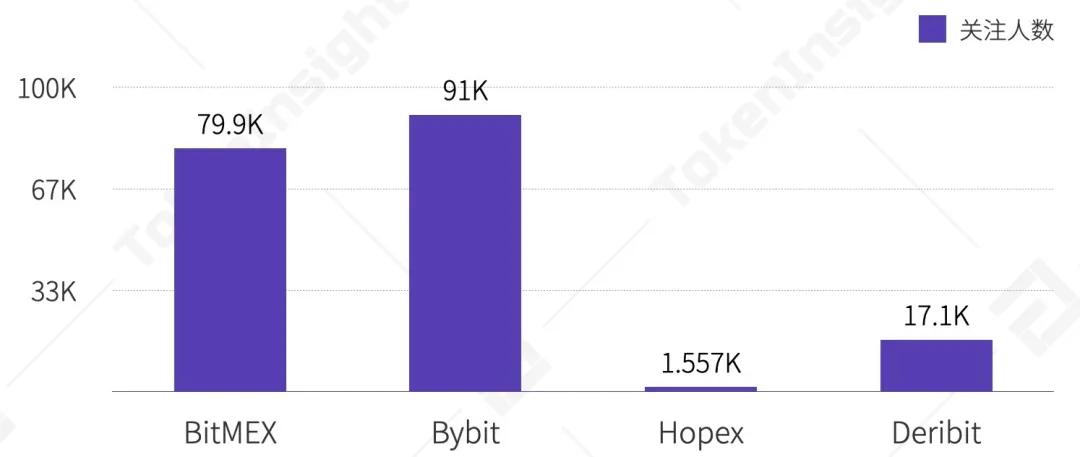

Twitter粉丝数从一定程度上反映了交易所的用户基础,而据Twitter数据显示,在只提供衍生品交易的平台中,Twitter账号关注者数量由高到低为Bybit (91,000)、BitMEX (79,900)、Deribit (17,100)、Hopex (1,557)。BitMEX和Bybit在拥有相对较多的粉丝数的同时,交易量也排在行业前五。而Hopex虽然成交量排名前十,但粉丝数量仅约1500。

20Q3纯衍生品交易所Twitter粉丝数量统计,来源:Twitter;TokenInsight

媒体支持 (排序随机)

风险提示

防范各类金融平台打着“区块链”和“虚拟货币”等旗号的非法集资活动,TokenInsight将严格遵守国家法律和监管规定,坚决抵制利用区块链进行非法集资、网络传销、1C0及各种变种、传播不良信息等各类违法行为。

如发现内容含敏感信息,请后台联系我们,我们会及时处理。