解密DeFi中场,哪些项目会留下来?

文 | 林明 FirstPool联合创始人

出品 | 火星财经APP

原标题 | 《DeFi中场研判报告》

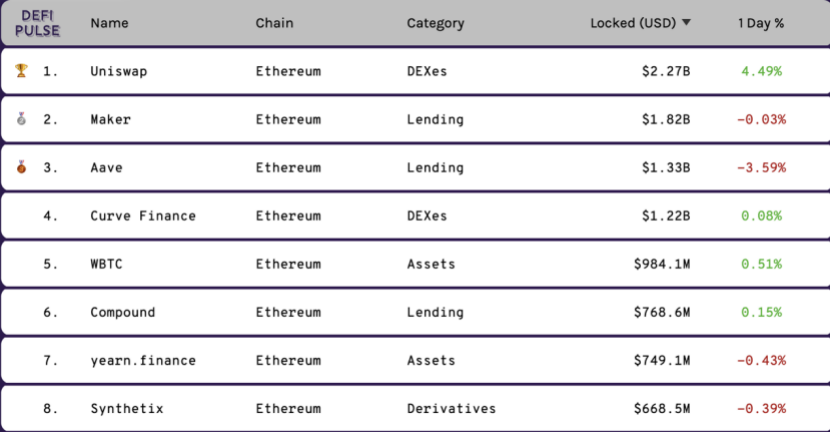

在喧嚣过后整个市场安静了下来,DeFi还没有到高潮, DeFi的TVL仍然处于高速增长阶段,行业创新日新月异,但币价向上波动已经放缓,DeFi步入了中场休息阶段,这里我们要更多的思索未来谁会留下来。分别从不同领域进行分析:

稳定币:

稳定币市场最核心的三点,1.市场的发行量,稳定币是强者恒强的市场,稳定币的规模决定了市场的认可度,交易对和OTC都离不开发行量的要求,USDT毫无疑问是王者,USDC和DAI正在加速发展。

2.质押资产的认可度。稳定币的发行依赖于背后的资产, USDC依赖的是美元资产背书,DAI依赖的数字货币资产的质押。资产最稳健的是USDC,但是USDC和USDT频频发生冻结账户事件,DAI的综合优势无疑最高。

3.团队的稳定性。稳定币的市场不依赖于过度创新,而依赖团队的稳定性,像MUSD、AMPL这些创新资产也更多的是噱头,真正的稳定币市场一定要把创新滞后,团队的稳健度提前,USDT仍然被诉讼缠身,USDC和DAI团队反而更加稳健。稳定币市场更看好DAI,从年初的1亿发行量到现在的9亿发行量,从0费率到4%左右费率,9亿规模的DAI收取的费用会用于燃烧MKR,仅仅5.6亿市值的MKR无疑是被低估的DeFi资产。而且MKR还自带了预言机、交易所,甚至要上线借贷产品等多重项目。

去中心化交易所:

作为DeFi最大的现金奶牛,DEX市场竞争可以用惨烈来形容,是一个完全创新驱动的市场,DEX核心有三点,1.从交易者角度,最优的兑换价格和最低的滑点,这两点一定是要并存的,解决的途径是加入stable曲线,也就是在某一兑换价格点上放大资产倍数,这一点上CURVE体现非常明显。

2.从做市商角度,最低的永久损失和最高的收益。永久损失可以用预言机喂价解决,DODO体现最明显,最高的收益不仅是手续费,还有依赖于TOKEN模型的回报,SUSHI前些天利用TOKEN模型吸引了UNI很大流量。

3.从手续费角度,GAS费是DEX必须面对的难题,ZRX通过链上链下结合的机制,仅仅需要一次GAS费极低的APPROVE就可以解决,之后签名就可以,不需要GAS费。从投资角度讲我并不建议大家投资DEX,千三手续费的确非常吸引人,但DEX市场黑科技频出,TOKEN模型创新、技术创新、集合创新,无所不在,对于DEX我能给出的建议就是在当前交易规模下,UNI虽然在长尾资产拥有无可匹及的定价权,但仍然被高估,ZRX技术创新强劲,价值相对被低估了。但DEX市场城头变幻大王旗,今日的王者也许几个月后就会被踩在脚下,如KYBER。

聚合理财:

聚合理财我写了很多关于yearn的文章,但是在9月末对于聚合理财不再看好。聚合理财是一个完全策略创新驱动和技术创新驱动的市场,核心只有一点:理财收益。但FARM已经冷却,风险依旧存在,聚合理财都面临一个问题,安全的高收益项目目前涌入过度资金,收益已经下滑,新的高收益项目亏损风险同样高,要求策略的反应也要快速,但往往策略开发好,项目已经凉了,即使针对UNI挖矿,也非常难,需要成熟的期货和期权市场配合,又会稀释和摊薄收益,聚合理财市场在创新不足后快速的冷却下来了。对于龙头yearn建议谨慎态度,AC的方向已经偏向于新项目和NFT。

借贷市场:

借贷市场更像是一座矿山,这个矿山累积了大量的资源,核心有两点:1.TVL,也就是矿场的储存量。2.团队创新力和执行力。举例,LEND开发一个DYDX非常简单,资金费率也一定是最优的。这座矿山累积的资源,可以向上下游不断拓展,向上可以做稳定币,向下可以做杠杆、期货、理财。借贷市场是一个尚未挖掘的金矿。比起安全保守的COMP,更看好团队具有创新和执行力的LEND。

对于DeFi市场,目前看来留存下来的会有稳定币MKR和借贷LEND、COMPOUND,对于交易所目前UNI价格尚未到合理区间,需要看下一步创新,ZRX性价比较高,聚合理财已经逐步冷却。

DeFi潮流新风口:从链上数据看跨链桥的发展新方向

总锁仓额突破131亿美元,9月独立地址总数超12万个

Bitwise 向美SEC提交比特币策略ETF申请,旨在投资比特币期货和其他金融产品

PANews 9月15日消息,根据一份公开的监管文件,资产管理公司Bitwise 下属部门 Bitwise Index Services 向美国证券交易委员会(SEC)递交了比特币期货交易所交易基金 ETF申请,新基金名为Bitwise Bitcoin Strategy ETF。旨在投资比特币期货和其他金融产品。该文件称:“该基金不会直接投资于比特币,虽然该基金主要通过间接投资于在 CFTC 注册的商品交易所交易的标准化、现金结算的比特币期货合约来获得比特币敞口,但它也可能投资于集合投资工具和加拿大上市的提供比特币敞口的基金”。文件显示,ETF 还可能投资于现金、美国政府证券或货币市场基金。US Bancorp Fund Services 将担任转账代理和管理人,而美国银行将担任托管方。据了解,美国证券交易委员会(SEC)至今还未批准任何比特币 ETF 基金。此外,美证监会主席 Gary Gensler 表示该机构更有可能批准比特币期货 ETF 而不是现货 ETF,因为期货 ETF 将投资于芝加哥商品交易所(CME)提供监管的比特币期货产品,而比特币现货则不受监管。来源链接

知情人士:因需求强烈,Coinbase计划发行的债券或增加至20亿美元

PANews 9月15日消息,有知情人士称,此前计划发行15亿美元债券的Coinbase会将交易规模提升至20亿美元,因为至少已经有70亿美元的订单涌入。其他知情人士表示,等额的7年期和10年期债券将分别以3.375%和3.625%的利率发行,低于最初讨论的借贷成本。彭博社表示,固定收益投资者对该产品的热捧,代表了加密货币不再是一个专属于风险资本的行业,因为养老基金和对冲基金在内的专注投资债务的投资者都希望参与到此次的投资中。此前根据 Coinbase 提交给美国证券交易委员会(SEC)文件显示,Coinbase 将通过私募发行 15 亿美元于 2028 年和 2031 年到期的有担保高级票据,这些票据将由 Coinbase 的全资子公司 Coinbase, Inc. 提供全额无条件担保。来源链接