HBO连击「+DeFi」暴露紧迫感

火热的DeFi给HBO为代表的中心化交易所上紧了发条。近两个月来,这些头部交易所以月均约10个DeFi项目的节奏上新资产,相对过往月均1个打新来说,是「十倍速」了。

Uniswap交易量赶超Coinbase一事,似乎更加剧了紧迫感,尽管HBO都曾表态「CEX依然是主流」,但同时也不吝于表达对DeFi未来的看好。

OKEx CEO JayHao认为,DeFi相较于传统的金融平台,具有安全性强、透明度高、隐私保护等优势;币安创始人赵长鹏和火币全球站CEO七爷都曾说过,DeFi与CEX并不互斥,可以进行互补融合。紧接着,HBO的业务层开始融入DeFi元素。

OKEx桥接了Compound协议,支持用户存币在DeFi协议中流动性挖矿;火币和币安都启动了「新币挖矿」,参照DeFi的代币分配模型,让用户可以低成本甚至零成本获得新币。

DeFi给加密资产市场带来了真正意义上的「去中心化」启蒙,投资者正在变成区块链应用的用户,部分流量带着资金从CEX涌入DeFi协议时,人们也乐于见到CEX做出改变。

三巨头「十倍速」上线DeFi项目

DeFi已经成了一场全民游戏,从最初少部分玩家参与到火爆币圈,看似与之格格不入的中心化交易所(CEX)其实扮演了至关重要的角色。

近两个月来,OKEx、火币、币安三大所一改往日慢悠悠的上币节奏,主动上架DeFi项目。从上币速度和数量来看,这是继上轮牛市后最猛烈的一股上币潮。

蜂巢财经统计,HBO三家交易平台在6月底、7月初开始加速上线DeFi代币。

6月25日,币安上线了去中心化借贷平台Compound的治理代币COMP,4天后,OKEx也上架了COMP。7月5日,火币上线去中心化交易平台KyberNetwork的代币KNC。三家头部交易所一起拉开了DeFi上币潮序幕。

此后的两个多月时间里,OKEx又上线了24个DeFi项目,火币和币安分别为22个和17个。8月底到9月初是三大所上币节奏最快的阶段。

8月28日至9月1日的5天时间里,OKEx共上线12个DeFi项目,其中包括YFI、YFII、JST、SUSHI、YFV等热门项目;同时期内,火币上线了6个DeFi项目,币安上线4个DeFi项目。

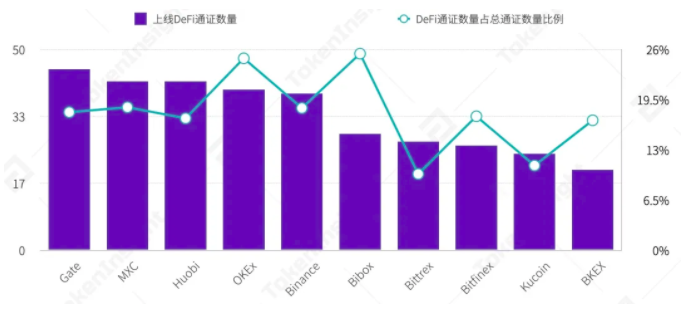

各CEX上线DeFi项目情况(图源TokenInsight)

要知道,此前的市场走熊阶段,三大所对于上新币都相对「佛系」。

蜂巢财经统计,自去年下半年到今年6月,OKEx、火币、币安月均仅上线1个左右新项目。而近两月,仅统计各家平台上线的DeFi项目就达到月均10个左右。

OKEx CEO JayHao向蜂巢财经透露,之所以大规模地上线DeFi类资产,首先是顺应市场需求,紧跟前沿热点。此外,OKEx本身对DeFi有战略布局,上币就是其中一环。「毕竟DeFi类产品当前的操作十分复杂,很多用户不懂如何在DEX上交易,更别提参与流动性挖矿。」

考虑到大多数DeFi项目都相对早期、风险较高,JayHao表示,在上币前会确保DeFi代币背后项目本身的质量,由专业人员评估其模型架构的逻辑性,合约代码的安全性等,以降低用户风险。

火币全球站CEO七爷则公开表示,火币很早就关注DeFi,但是上半年一直采取稳健优先的态度,不希望过于激进地参与还不成熟的模式,给用户带来风险。不过,最近火币找到了平衡点,通过设立全球观察区,上线一些快速崛起的项目,并做了仓位限制,帮用户控制风险。

从币安创始人赵长鹏的对外表态中,流露出大所们疯上DeFi项目背后的紧迫感。9月6日,赵长鹏在推特表示,如果币安不上线新的DeFi代币,流量就会流向其他交易所,「我们就将过时」。推文最后,他特意提及,所有代币都是高风险的,尤其是DeFi。这似乎又流露出CEX面对DeFi浪潮时那种不得不加入的处境。

Uniswap崛起刺激市场神经

交易所界的「崛起奇迹」币安,对趋势的嗅觉显然是敏锐的。不久前,另一个颇具历史意义的「奇迹」无疑更戳中了CEX们的神经。

8月30日,去中心化交易协议Uniswap创始人Hayden Adams发推称,Uniswap 24小时交易量有史以来首次高于Coinbase。当天,Uniswap 24小时交易量超过4.26亿美元,Coinbase Pro 24小时交易量超过3.48亿美元,「很难形容这有多疯狂,」Hayden Adams感叹。

这是单一DEX交易量有史以来第一次超过主流的CEX,当它真实发生后,一些崇尚去中心化的投资者涌起了浓厚的反抗CeFi情绪。

「这轮DeFi的积极意义不意味着CEX将会面临死亡,而是证明了只要越来越多人去参与DeFi和去中心化交易,CEX会失去高高在上的地位,游戏规则将彻底重构。」有人紧跟着在社群里喊起了口号。

的确,CEX们的交易量卓绝,但一直以来因资金安全问题和数据不透明饱受诟病,Uniswap的崛起让投资者看到了改变的希望。

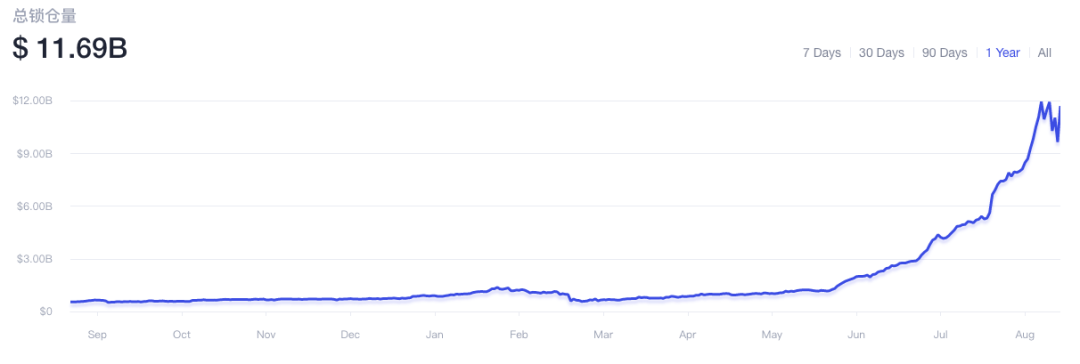

随着DeFi生态逐渐壮大,想要参与的投资者开始大量从CEX提币到去中心化钱包。根据欧科云链的数据,9月9日,以太坊DeFi项目总锁仓量达到116.9亿美元,较年初的7.18亿美元增加了109.7亿美元。这个数据背后,不排除有大量的资金从CEX流入到链上。

以太坊DeFi项目总锁仓量达116.9亿美元

根据加密资产数据分析商Santiment的数据,9月5日,交易所钱包中的ETH储备量跌到了历史新低,资金大量流出对CEX来说并不是好消息。

无论是Uniswap这类DEX的光速崛起,还是用户资金的流出,无疑都给食物链顶端的CEX带来了压力。有业内人士指出,资金流出是CEX大量上线DeFi代币的一个重要动因,他们上币DeFi一方面是丰富了站内的资产品种,另一方面也希望凭借良好的流动性吸引资金回流,继续占据市场主导地位。

根据 TokenInsight发布的「2020年9月交易所行业DeFi布局研究报告」,DEX日交易量在9月1日创下14.36亿美元的新高,不过,DEX的体量上仍不能与CEX抗衡,8月月均交易量仅为现货月均交易量和衍生品月均交易量的0.68%和1.15%。

数据和HBO的判断相符,CEX仍旧是投资者进行交易的主场。相较而言,占据市场份额大头的头部交易所受到的影响相对有限。JayHao向蜂巢财经透露,从数据看,与往日相比,平台资金流出的压力不算大。目前OKEx在热钱包中有足够的加密货币储备,也没有对用户提币加以限制,后续会根据市场情况从冷钱包中转出更多资产以保证流动性。

七爷则认为,Uniswap的崛起可能会对二线交易所带来较大的冲击,因为他们的资产与用户类型比较同质化,一些激进的用户会迁移过去。「目前对火币的影响较小,火币的稳健型用户占主力。」

CEX融合DeFi渐成趋势

尽管越来越多人开始学习登陆以太坊、波场等公链,亲身体验DeFi的魅力。但不可否认,源于现有公链存在高进入门槛、高Gas费用等限制,DeFi短时间内难以成为主流。

而且,随着DeFi财富效应发酵,越来越多的伪DeFi协议出现,导致乱象频出。

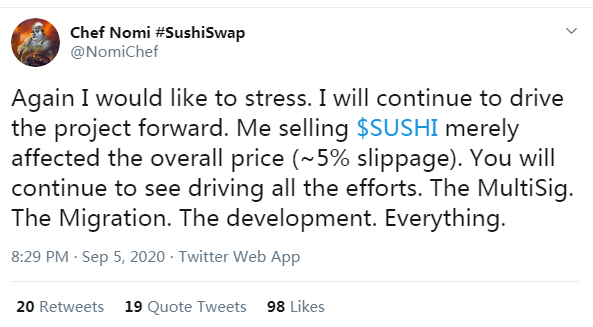

近日,SushiSwap创始人自曝套现丑闻,EOS挖矿项目翡翠EMD跑路,各种Swap上假币层出不穷,一系列事件都在反映DeFi市场严重的泡沫化,这块新兴市场亟待规范。

SushiSwap创始人承认卖币套现

币安相关负责人认为,目前市场对DeFi的炒作现状有向当年ICO靠拢的趋势,十个DeFi九个是在蹭热度,即使是认真做项目的团队,依旧面临巨大挑战。这是因为DeFi行业目前面临诸多困难,包括日活用户少,规模效应难显现,智能合约风险高,整体风控难做等诸多问题,「因此大部分DeFi项目最终会归零。」

JayHao看待这波DeFi浪潮也较为理性,「这段时间DeFi的兴起,主要原因不是DeFi的本身优势,而是流动性挖矿。」他表示,这是一种另类的用户补贴,能否可持续发展还有待观察,如果看不清本质,让CEX像DEX一样进行流动性挖矿,其实是邯郸学步,跟FCoin的结局不会差太多。

那么,DeFi是否仅是一股炒作之风?

对此,赵长鹏的态度与当时看待FCoin时不同,他认为,DeFi是一个真正的创新领域,少数项目将取得巨大成功。JayHao和七爷也表达了对DeFi的肯定,都认为其相较于传统的金融平台,具有安全性强、透明度高、隐私保护等优势。

除了疯上DeFi代币之外,近期以HBO为代表的CEX纷纷取长补短,主动在业务层面寻求与DeFi的融合。

OKEx的赚币产品接入了Compound协议,用户可以通过申购参与到Compound的流动性挖矿中去,据悉,后续也会开启「新币挖矿」;火币已经启动了「新币挖矿」,用户锁仓HT即可参与挖新币;币安则把由它带火的IEO再玩出花,为新币BEL开设了BNB、BUSD、ARPA三个挖矿池,借鉴DeFi的AMM自动做市商机制,支持用户存入相应的资产以获得挖矿奖励。

数据研究评估机构 TokenInsight认为,虽然DeFi的崛起使其几度从CEX手中分得一杯羹,但二者并不完全是互斥状态。CEX规模化的商业模式和稳定的现金流,能够让其有足够资源将DeFi元素融入自身的业务和生态中,同时促进DeFi成长。

OKEx透露,平台还将构建自己的DeFi生态,未来将在OKChain上开发DEX、借贷、衍生品等DeFi项目,并继续在上币、矿池、余币宝等业务板块加强与其现有的DeFi明星项目的合作;火币则成立了DeFi Labs用于研究和投资DeFi;币安还是延续「买买买」的风格,投资了Tellor、1inch、Kava等知名DeFi项目。

当DeFi开始展露出一丁点对CEX的威胁时,集体作战的CEX们不约而同地用融合来消化危机,反过来又推着DeFi更进一步。

立足当下来看,这波DeFi浪潮带来的更重要意义或许是,给予了加密资产投资者真正的去中心化启蒙,让他们开始成为区块链应用的用户,不知不觉又促使CEX们做出了改变。

DeFi潮流新风口:从链上数据看跨链桥的发展新方向

总锁仓额突破131亿美元,9月独立地址总数超12万个

Bitwise 向美SEC提交比特币策略ETF申请,旨在投资比特币期货和其他金融产品

PANews 9月15日消息,根据一份公开的监管文件,资产管理公司Bitwise 下属部门 Bitwise Index Services 向美国证券交易委员会(SEC)递交了比特币期货交易所交易基金 ETF申请,新基金名为Bitwise Bitcoin Strategy ETF。旨在投资比特币期货和其他金融产品。该文件称:“该基金不会直接投资于比特币,虽然该基金主要通过间接投资于在 CFTC 注册的商品交易所交易的标准化、现金结算的比特币期货合约来获得比特币敞口,但它也可能投资于集合投资工具和加拿大上市的提供比特币敞口的基金”。文件显示,ETF 还可能投资于现金、美国政府证券或货币市场基金。US Bancorp Fund Services 将担任转账代理和管理人,而美国银行将担任托管方。据了解,美国证券交易委员会(SEC)至今还未批准任何比特币 ETF 基金。此外,美证监会主席 Gary Gensler 表示该机构更有可能批准比特币期货 ETF 而不是现货 ETF,因为期货 ETF 将投资于芝加哥商品交易所(CME)提供监管的比特币期货产品,而比特币现货则不受监管。来源链接

知情人士:因需求强烈,Coinbase计划发行的债券或增加至20亿美元

PANews 9月15日消息,有知情人士称,此前计划发行15亿美元债券的Coinbase会将交易规模提升至20亿美元,因为至少已经有70亿美元的订单涌入。其他知情人士表示,等额的7年期和10年期债券将分别以3.375%和3.625%的利率发行,低于最初讨论的借贷成本。彭博社表示,固定收益投资者对该产品的热捧,代表了加密货币不再是一个专属于风险资本的行业,因为养老基金和对冲基金在内的专注投资债务的投资者都希望参与到此次的投资中。此前根据 Coinbase 提交给美国证券交易委员会(SEC)文件显示,Coinbase 将通过私募发行 15 亿美元于 2028 年和 2031 年到期的有担保高级票据,这些票据将由 Coinbase 的全资子公司 Coinbase, Inc. 提供全额无条件担保。来源链接