DeFi 价值解析:是投机窗口还是投资浪潮

先不着急回答,我们今天用三个问题来解释:

1、DeFi 怎么火起来的

2、DeFi 还能火多久

3、DeFi 还能带火哪些概念

DeFi 怎么火起来的?

火,当然首先是有需求。Decentralized Finance,本质还是 Finance 。金融,百度百科有个定义,金融是市场主体利用【工具】将资金【从资金盈余方流向稀缺方】的经济活动。DeFi 的创新只有一点,我们以前用中心化的工具,现在用去中心化的工具。今天我们不讨论工具,因为 DeFi 火的根本不在于 De,而在于 Fi。

那么问题来了,资金如何从盈余方流向稀缺方呢?一是发行,二是出借,投资某种意义也可以理解为一种出借行为,出让资金,获得回报。发行问题我们今天也不作讨论,这是另一篇故事了,我们只讲出借。

手上资金盈余的人,要把资金出借给稀缺方,获得利息回报。这似乎很合理,这也是 DeFi 得以持续的根基,所以 Lending 类的项目,是最简单最原始的 DeFi 类型。(DEX 的本质也是资金盈余方流向稀缺方,我们这里粗暴地理解为 Lending 的高阶版本,不再做特殊分类;同理为了省事儿,也粗暴地把 DEX 中的 Maker 归为 Lender 中的一类)

Lender 不断希望获得更高的回报,Borrower 不断希望支付更低的成本。这个缺口有多大呢?

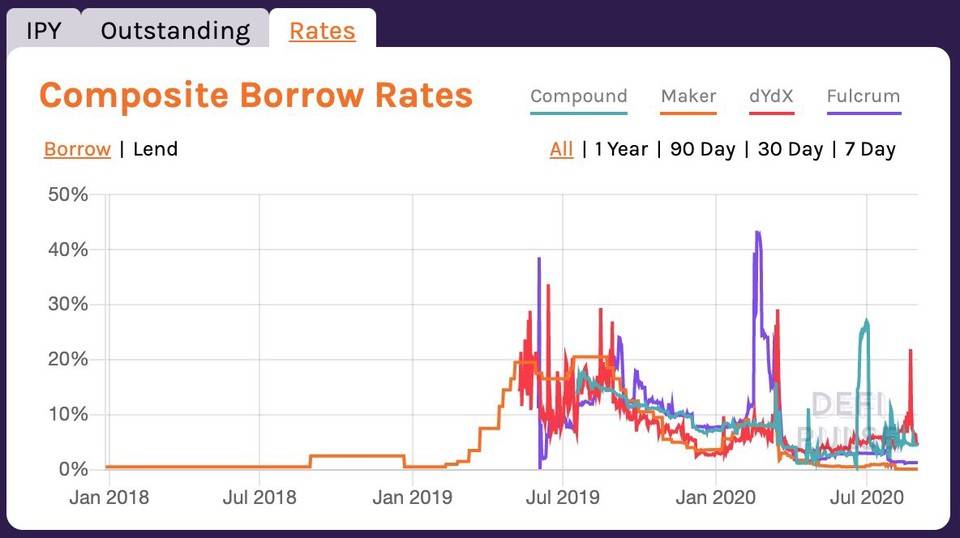

然而真实的借贷利率如下图所示,在正常情况下,借款利率还算在一个比较正常的区间。但是随着资金融通的需求变得强烈,而信息仍然不对称的情况下,这个利率开始变得很不稳定,甚至很高。但是又不能不借,比如矿工需要质押 BTC 缴纳电费。

新的通证价值支撑到底是什么?目前大多 DeFi 将它定义为一种权益币,或者叫治理币。比如 YFI 的作用:1. 添加新的贷方;2. 废除当前的贷方;3. 增加存款和取款费用;4. 更改贷方百分比的链上权重;5. 分配协议收益率的百分比来为奖励池提供资金;6. 如果启用了分配奖励,YFI 还将允许持有人从奖励池中申领其份额。

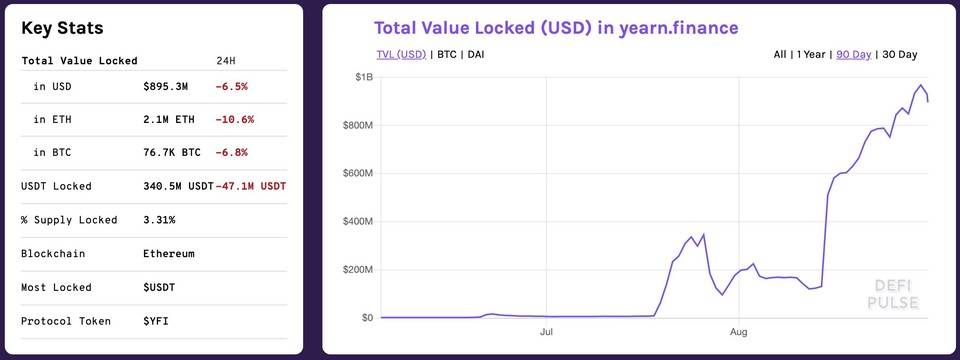

Yearn 当前的 TVL 达到 8.95 亿美金,按照前面说的正常利息计算回报为 2834 万美金。但是我们不能狭隘地认为 YFI 的价值仅仅在于此,因为 Yearn 生态内能够赚取的收益非常多,包括 yearn.finance 利息;从 Compound 中获取 COMP;从 curve.fi 中获取 CRV;从 curve.fi/y 交易费用分成;从 ytrade.finance 杠杆交易费和清算津贴;从 yswap.exchange 基本系统费用;从 iliquidate.finance 获得清算津贴;未分配的利息或费用等。参考宏观经济学中的乘数效应,2834 万美金被放大为 10 亿美金(Yearn 的治理权益币 YFI 当前价值),也不是完全不可能,当然这些权益的价值计算也是非常复杂的。

DeFi 还能火多久?

那要取决于这份权益究竟价值几何,需要玩家独立思考。每当这份权益的价值被放大,Lender 会陷于一种行为:当权益的价值足够高,便愿意把盈余资金拿出来。

Lender 到底有多热情呢?这个增长量是非常非常恐怖的。单拿 TVL 这一个数据来说,目前主流币的 TVL 总量为 77.8 亿美金,三个多月前,仅仅为 10 亿美金。

总的来说在流动性不足的情况下,为了提高资金使用效率,就需要使权益通证价值 = 借贷双方预期缺口价值。这个缺口巨大,那么权益价值就需要被随之放大。因此,DeFi 的火是必然的,这个时间点爆发有它的偶然因素,但放大一定是必然的。至于还能火多久,大概是要思考权益价值如何维持。而去中心化只是一种贯穿始终的工具,当然工具也很重要。

DeFi 还能带火哪些概念?

我觉得一切有利于 Lender→Borrower 的事情,一切有利于实现资金【从资金盈余方流向稀缺方】的经济活动,都具备火的基因,并且都长期存在超大的、刚性的市场需求——这也解答了今天的问题,DeFi 会是区块链世界中最大规模、最刚性、最永恒的需求场景。

围绕金融行为本身的,比如发行、借贷、交易撮合、交易聚合;围绕金融衍生品的,比如期权、期货、保险、理财、债券;围绕提高金融效率及市场容量的区块链技术,比如预言机、Layer2、分片、跨链、存储、金融定向智能合约;以及围绕可持续发展的探索,比如治理(DAO)。这些都使我们打开想象空间,认为 DeFi 充满无限可能。

但你要理解这些概念在提高资金流动效率中,所解决的问题,也就很容易发现哪个方向会火了。当然别忘了,资金安全是第一要素。

DeFi潮流新风口:从链上数据看跨链桥的发展新方向

总锁仓额突破131亿美元,9月独立地址总数超12万个

Bitwise 向美SEC提交比特币策略ETF申请,旨在投资比特币期货和其他金融产品

PANews 9月15日消息,根据一份公开的监管文件,资产管理公司Bitwise 下属部门 Bitwise Index Services 向美国证券交易委员会(SEC)递交了比特币期货交易所交易基金 ETF申请,新基金名为Bitwise Bitcoin Strategy ETF。旨在投资比特币期货和其他金融产品。该文件称:“该基金不会直接投资于比特币,虽然该基金主要通过间接投资于在 CFTC 注册的商品交易所交易的标准化、现金结算的比特币期货合约来获得比特币敞口,但它也可能投资于集合投资工具和加拿大上市的提供比特币敞口的基金”。文件显示,ETF 还可能投资于现金、美国政府证券或货币市场基金。US Bancorp Fund Services 将担任转账代理和管理人,而美国银行将担任托管方。据了解,美国证券交易委员会(SEC)至今还未批准任何比特币 ETF 基金。此外,美证监会主席 Gary Gensler 表示该机构更有可能批准比特币期货 ETF 而不是现货 ETF,因为期货 ETF 将投资于芝加哥商品交易所(CME)提供监管的比特币期货产品,而比特币现货则不受监管。来源链接

知情人士:因需求强烈,Coinbase计划发行的债券或增加至20亿美元

PANews 9月15日消息,有知情人士称,此前计划发行15亿美元债券的Coinbase会将交易规模提升至20亿美元,因为至少已经有70亿美元的订单涌入。其他知情人士表示,等额的7年期和10年期债券将分别以3.375%和3.625%的利率发行,低于最初讨论的借贷成本。彭博社表示,固定收益投资者对该产品的热捧,代表了加密货币不再是一个专属于风险资本的行业,因为养老基金和对冲基金在内的专注投资债务的投资者都希望参与到此次的投资中。此前根据 Coinbase 提交给美国证券交易委员会(SEC)文件显示,Coinbase 将通过私募发行 15 亿美元于 2028 年和 2031 年到期的有担保高级票据,这些票据将由 Coinbase 的全资子公司 Coinbase, Inc. 提供全额无条件担保。来源链接