读懂DeFi早期主要代币模式:费用型、治理型、再抵押担保型

撰文: dYdX 团队我们处在 DeFi 代币实验爆发临界点,了解下费用型、治理型、再抵押担保型这三种当前最常见的代币模式。

编译: Leo Young

DeFi 代币 毫无疑问是加密货币市场最近表现最好的资产,主要原因可以归结为一个因素: 价值累积 。

多数 DeFi 代币模式是持币人获得的收益与 网络使用 和增长成正比。实际上,许多成功的与传统证券类似。持有者根据网络中赚取的费用和治理能力为资产估值。DeFi 代币也结合 激励设计 方案,保证网络利益与长期持有者的利益一致。

质押 就是常见模式。尽管 DeFi 代币已通过最初价值捕获测试,许多模式仍需提升。今后会在更多实验的启发下,找到通过代币实现去中心化金融网络的最佳 价值捕获 模式。

利用 代币激励 去中心化网络增长并非新颖理念。 Fred Ehrsam 很早就在博客关于去中心化商业模式的博客中说明如何利用代币解决网络和市场面对的鸡生蛋还是蛋生鸡的问题。这种方法的问题是无法区分是 长期投资者 或致力于网络发展的用户,还是投机者。这一问题在 2017 年 ICO 泡沫中尤其明显。代币卖给投机者,投机者很快获利抛售,完全置实际网络发展而不顾。

此时行业开始为创造吸引 长期参与者 的多型网络而设计代币模式实验。尤其 DeFi 成为此类实验的孕育之地。因为 质押、借贷 这些领域的一般功用就需要用户加入网络,这就成为测试这些代币激励的大型样本。实验结果表明,出现了三类独特代币模式,功能混用也很普遍。

- 费用型 代币 (现金流)

- 治理型 代币 (治理权)

- 终审担保型 代币 (系统再抵押担保)

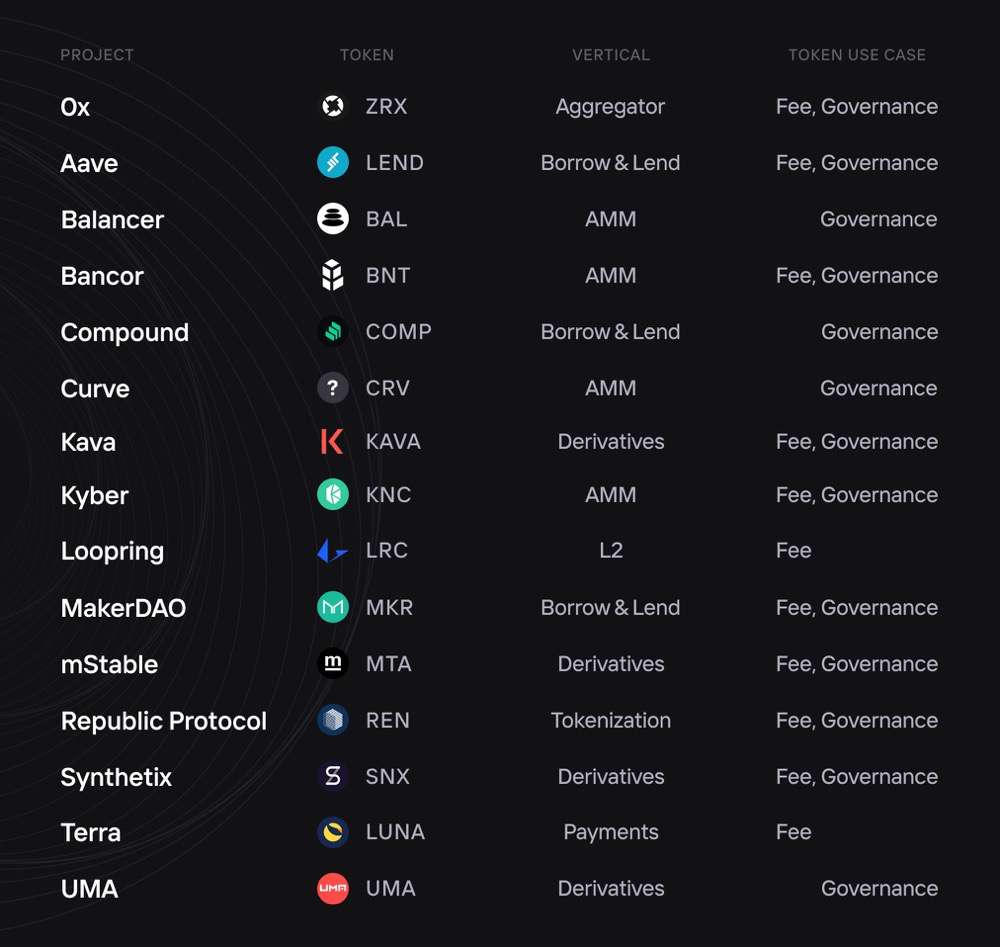

代币分类

现在市场上的 DeFi 代币

费用型代币

在 DeFi 协议上产生,可作为费用经由密码学验证的代币称为 费用型代币 。费用是特定用以访问和使用 DeFi 协议 — 类似于传统金融服务商收取的交易费。这些费用会直接发到持有基础费用代币的以太坊地址,或发到某个综合性钱包。目前为止,费用是以基础网络代币 稳定币或以 ETH 发放。

某些例子中,代币持有者投票决定如何使用累积的费用。以 Kyber 网络 为例,代币持有者可使用自己的资金在公开市场回购 KNC,然后将其从总量中销毁。「 购买再销毁 」为通缩型 DeFi 代币增加价值而常用。

费用型代币是 DeFi 代币模式的一大进步,因为可以根据 现金流 的方式估值。相比比特币、门罗币等使用无形参数估值硬顶固定发行量的资产,这种模式投资者更容易估值。现在可根据未来现金流为代币估值,互相比较同类项目来确定价值偏差。

治理型代币

赋予代币持有者 投票决定 项目基础智能合约功能的代币称为治理型代币。支撑治理型代币价值的基础是完全去中心化协议不应由任何人掌控。代币持有者共同掌握一组合约,并决定未来的协议变更。

迄今为止,治理型 DeFi 代币用以投票提案,决定该支持哪些资产,某些资产的抵押水平,及应如何使用协议费用。例如, Compound 最近就有很多新提案,决定某些资产的借贷价值。

治理逐渐会转向为决定智能合约如何升级。这可以通过编程完成:投票经过确认, 智能合约 无需人工干预就可调整。做到这一点,开发者需要将提案置入最终代码中。这样,投票完成后,智能合约就会自动整合提案。

终审担保型代币

作为 DeFi 协议 维持价格锚定支撑 的代币称为终审担保型代币。对于要创造合成资产的协议,会出现没有足够 外部抵押 以实现复合成资产锚定的情况。这种情况下,基础网络代币可用做流动性资源,买卖需要恢复任何锚定的资产。代币用以协议支撑,作为交换,担保代币持有者通常可获得一定份额网络交易费。

最著名的两个例子就是 MKR 和 MTA 。MKR 是支持终审担保功能的首个代币模式。如果因任何原因,系统要取消抵押担保,MKR 会在公开市场出售,来 支持 Dai 供应 。MTA 中,如果一篮子资产中任何稳定币偏离锚定价值,售出 MTA,保证稳定币储户不受损失。

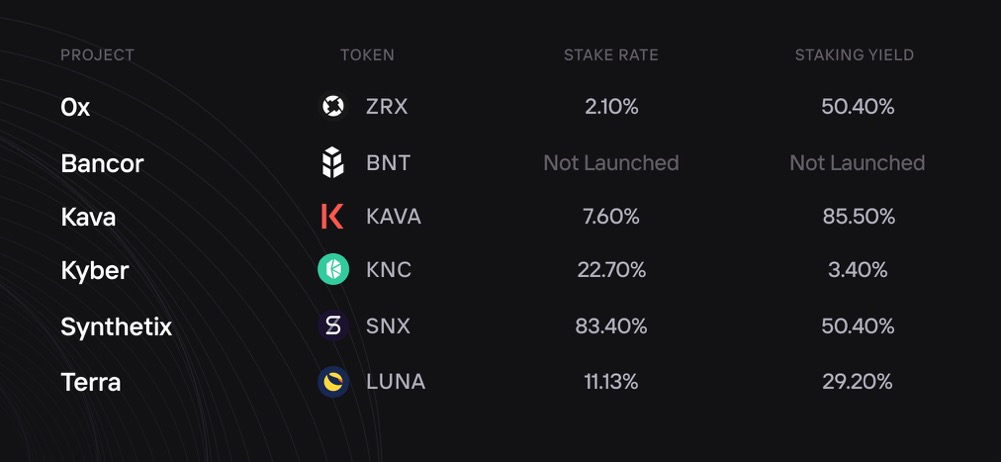

质押和通胀

许多 DeFi 模式部署中有两个元素: 质押 和 通胀 。

质押用以让持币人支持协议 长期利益 。通过质押,持币人锁定资产供未来使用,有效减少流通量,市场抛压降低。更重要的是,用户通常可以质押获得为网络其他持有者 提供服务 的权力。作为提供服务和让网络更有价值的回馈,质押人通常可以获得通胀奖励。

通胀融资模式经过验证,在协议早期启动流动性非常成功。例如, Synthetix 利用通胀激励质押人创造合成资产,再放到 Uniswap ,在二级市场产生流动性。直到 sETH 池 成为在 Uniswap 上交易 ETH 流动性最好的资金池之一,这种方式引致热潮。

质押也对市场结构带来特殊效果,这种方式是否有益值得商榷。一般来讲,质押收益,特别是高质押收益对 流动性 带来压力,造成买卖双方难度,从而不会对价格带来大影响。

质押抑制流动性有两个原因:

- 质押收益增加 借贷成本

- 激励持币人 质押 ,保持资产离开交易所

低流动性造成 高波动性 。对于许多大潜力 DeFi 代币,造成价格向上动力。真正捕获价值的 DeFi 代币几乎始终有牛市结构,因为 卖方很少 。这就造成 DeFi 代币有很强上涨动力。最好的例子就是 SNX 。

价值捕获

DeFi 代币模式为加密资产领域带来的最新颖功能就是 代币产生内在价值 。

DeFi 代币之前,很少有代币可以 量化估值 。第一代加密资产一般无法估值。资产得到定价,市场参与者主要对市场结构和叙事做出回应。内在价值的根本空缺是造成加密资产市场 高度投机 和波动的根本原因。广泛发现这些资产只能通过坚定的持有者增值后,交易所发行类似股票的平台币,所得收益用以回购和燃烧代币,有效模仿股票分红机制。平台币的一个缺陷就是回购燃烧流程不透明。持有者不清楚回购是否存在 抢先交易 (front run) ,或者回购是不是真的发生。目前平台币只留下期待增值。

有了 DeFi 代币, 协议费用 直接发给代币持有者,至少可通过 现金流贴现法 (DCF) 等基本估值法分析网络价值。可以通过预测未来网络增长,然后推算当前的价值,来进行估值。另外,DeFi 平台的独特之处就是,通常需要 冷启动供应面 ,来完全满足需求面。为做到这一点,众多代币模式 融合质押和通胀奖励 (如上所述) 。激励持币人持有代币不在市场流通,制造出售阻尼效应,进而带来更大价值捕获。

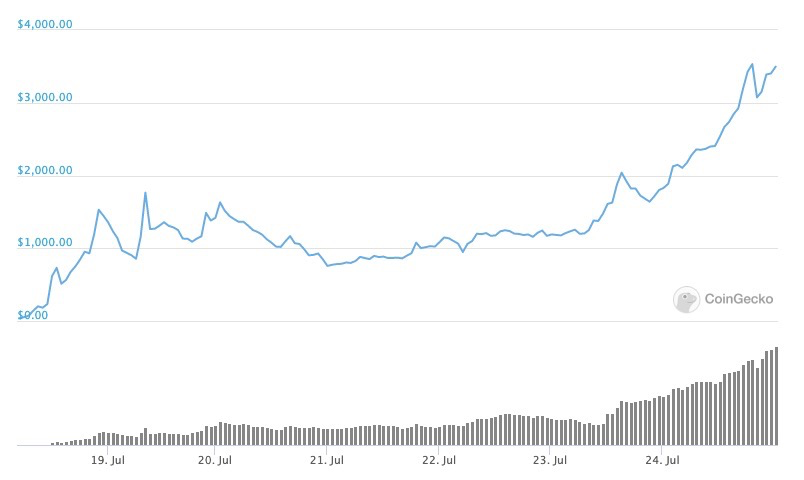

纯治理型 DeFi 代币的价值捕获略有不同。根据基本原理,治理型代币的价值等同于分叉网络的边际成本。DeFi 网络的不同之处在于,分叉代码并不能同时将 所有流动性 带走,这就是 DeFi 的护城河。鉴于此,市场有可能会给治理权以溢价,完全社区化运行的项目 Yearn Finance 就是如此。Yearn 自主网上线,表现就好于其他两种最重要的治理型代币 COMP 和 BAL。

来源:coingecko.com

流动性挖矿冷启动

DeFi 真正创新的另一领域就是 流动性挖矿 。我们最近的《dYdX 交易员洞察》系列文章所述,流动性挖矿是 DeFi 协议冷启动流动性建立用户基础的创新之处。流动性挖矿与比特币挖矿有类似之处,由协议向提供工作量或 DeFi 中的 流动性供应方 提供奖励,推动网络供应面更有价值。就是这种激励创造初始网络效应。

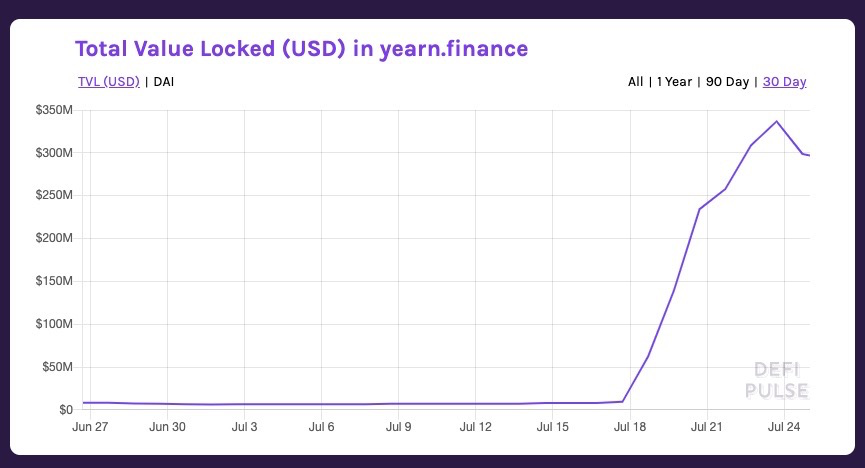

即便流动性挖矿是全新模式,按早期启动规模来看已算成功。Compound 启动 COMP 流动性挖矿 之后,存款增量巨大,交易深度幅 达 400% 。同样,Balancer 宣布 BAL 挖矿后,活跃用户暴增。最近几周加密资产市场的焦点话题就是 Yearn Finance 用户和 YFI 代币 发行抵押锁仓量总值增量巨大。一周时间,Yearn 合约锁仓总值就从不足一千万美元增加到 三亿美元 。

尽管流动性挖矿显然成为冷启动增长的有效方式,但很多行为是 自循环 方式,就是现有 DeFi 存量资金在最佳收益机会之间来回切换,而且还在 DeFi 协议 加入杠杆 。这就造成流动性挖矿不可持续,但承认两个现实很重要。首先,用户为获得收益参与这些协议资金锁仓。要是没有流动性挖矿机会,协议就不太可能获得如此大 锁仓量 。进而由于协议带来的获利费用低,内在价值自然受到影响。

其次,由于许多流动挖矿机会以 稳定币计价 ,用户使用杠杆和一定奖励支付利息。本质上是合算交易,但也有很多风险伴生。问题是,市场波动大的时候,DeFi 会很脆弱,杠杆会很快崩盘。不妙的是,流动性挖矿可能增加 系统内杠杆 。因此,在向流动性挖矿分配资金前,认识到风险并 规避风险 很重要。

结论

DeFi 代币模式是加密资产生态系统的 一大进步 ,原因如下。首先,DeFi 代币通过协议内 赚取链上费用 捕捉内在价值。让投资者更容易根据代币价值调节,而非根据市场结构和市场热度为代币定价。其次,DeFi 代币作为 激励机制 ,让用户以强化协议网络效应的形式参与其中。DeFi 代币主要用于 激励流动性 ,让 早期参与者 获得高额收益。众多新上线项目的流动性激励模式对网络效应有重要影响。

幸运的是,我们仍旧处在 DeFi 代币实验 爆发临界点 。费用型、治理型、和再抵押担保型模式是早期使用的重要三种代币模式。我们相信 DeFi 这个舞台会有更多创新。随着 DeFi 网络增长,会有新代币使用案例出现,让如今造就的网络效应持续下去。