一文读懂DeFi及流动性挖矿高收益的风险、可持续性、数据真实性

Coinbase打造的 Around the Block系列旨在阐明加密行业中的关键问题。 在本期文章中,Coinbase企业开发+风险投资部门的贾斯汀·玛特(Justin Mart)探索了迅速发展的DeFi格局和“收益耕耘(即流动性挖矿)”的出现,以及该领域的其他重要新闻。

DeFi与流动性挖矿现象

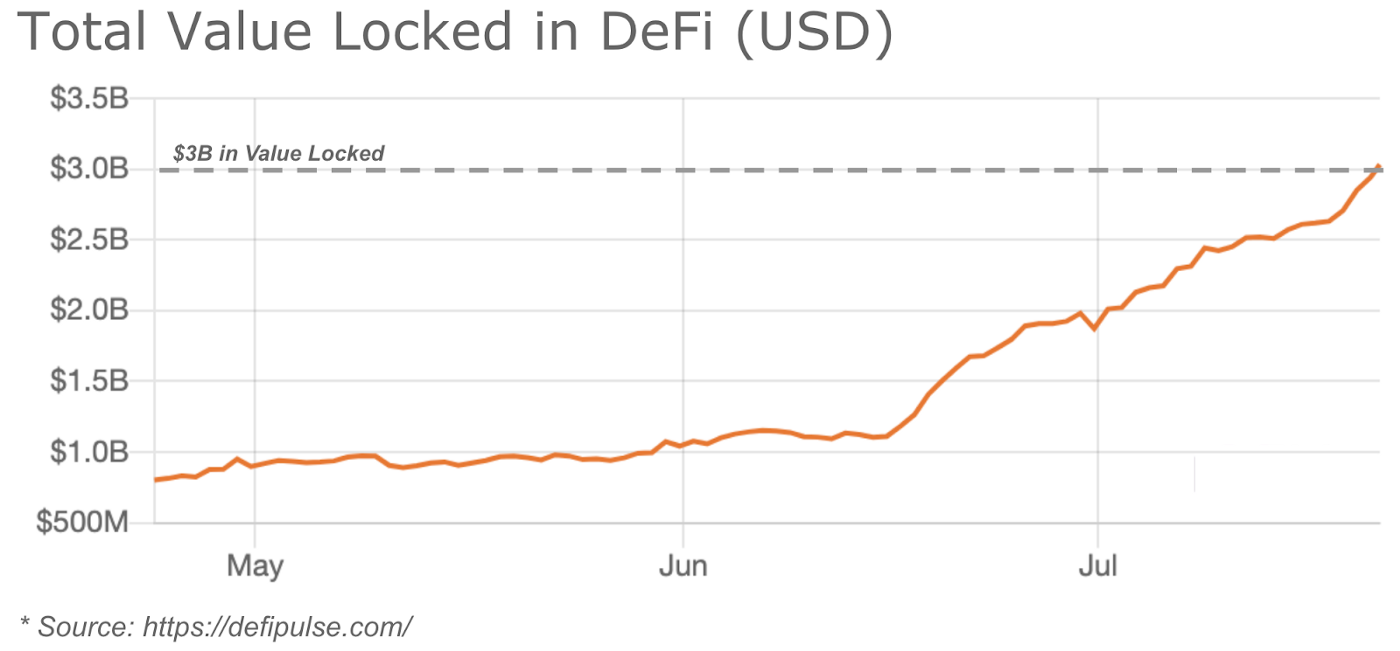

在上个月,DeFi协议的所有指标均出现爆炸式增长,总价值锁定(TVL)超过了$ 30亿,这是由Compound治理代币($ COMP)的推出和随后引发的“流动性挖矿”热潮触发的。

什么是流动性挖矿?

大多数加密货币协议被设计为去中心化的。 对于基础级别的网络(如比特币和以太坊),这是通过工作量证明来实现的,任何人都可以成为矿工并赚取一些BTC或ETH,代价是帮助保护网络的安全。 这样,网络控制权分配或多或少是民主的(例如一个CPU一个投票权)。

但是基于以太坊的项目如何实现去中心化? 一种途径是以代币的形式将治理移交给协议的用户,从而有效地将用户变成利益相关者。 这正是Compound(自主借/贷协议)开创的。 他们正在发行$COMP代币,该代币为网络用户提供了对Composite协议的管理权,并根据他们对该协议的使用按比例分配了代币。

听起来不错吧? 我们得出了两个观察结果:

- COMP治理代币的价值维持。 Compound是领先的DeFi借用/借出协议,该网络的治理权很强大。

- 将COMP按比例分配给该协议的用户是免费的收益。 COMP仅仅是使用Compound的额外好处。

因此,使用协议来赚取本地平台代币的做法被称为“流动性挖矿”。

Compound都经历了什么

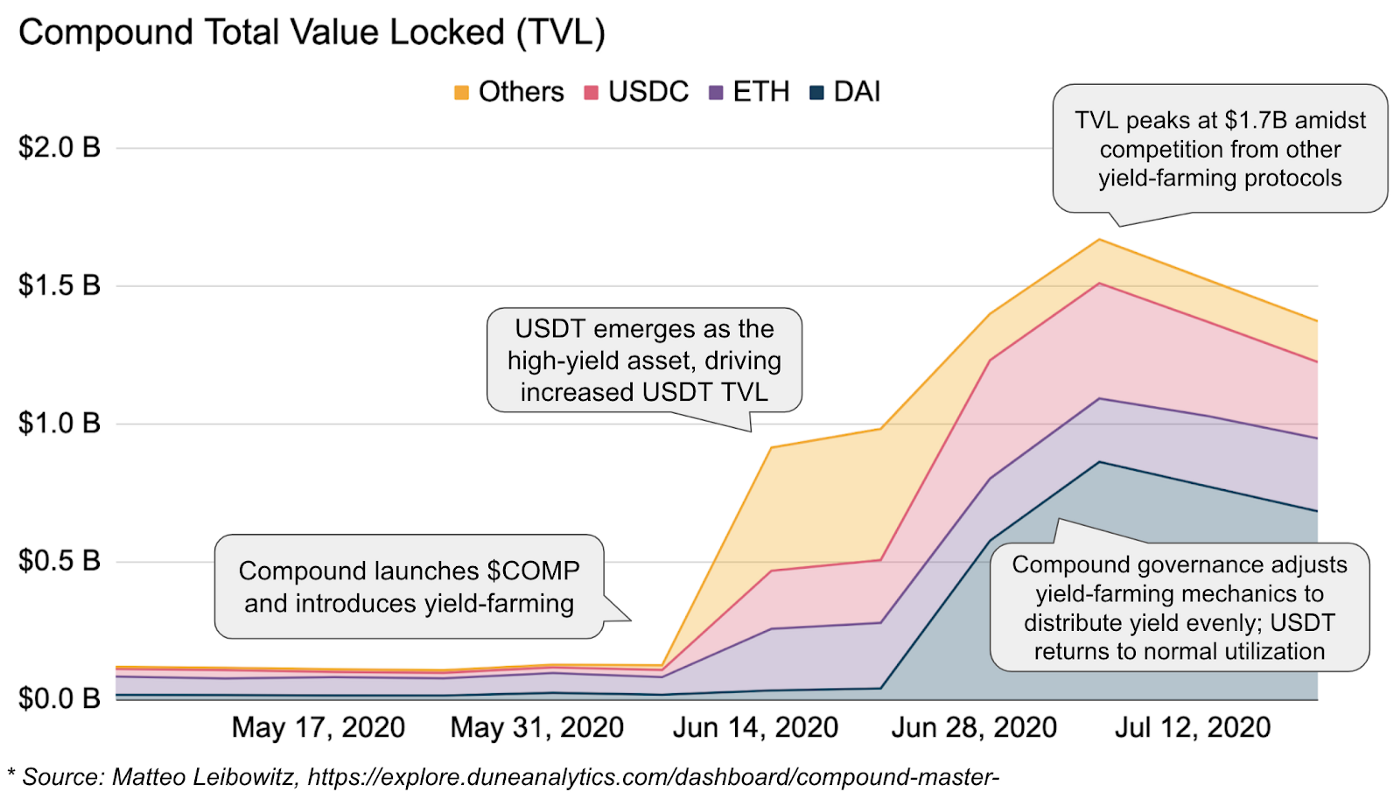

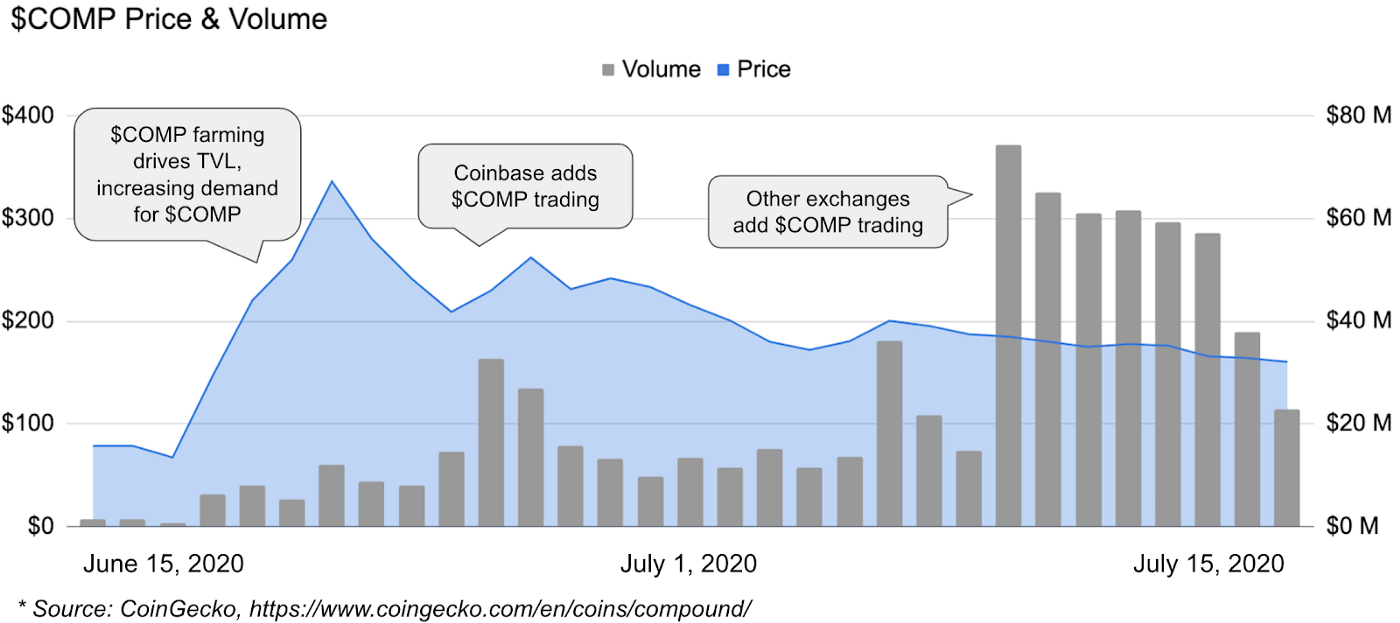

流动性挖矿推动了资本的大量涌入Compound——在6月中旬的一周内,将近十亿美元进入Compound中,使其锁定总价值(TVL)从1亿美元增至高峰时的超过17亿美元。 COMP同样以80美元左右的价格开盘,并暴涨至最高300美元以上。

但是,并非所有指标都像看起来那样诚实。 使用Compound,可以将你的资金规模进行放大,从而提高收益。 例如:

- 将100 USDC作为抵押品添加到Compound(赚取利息+ COMP奖励)

- 使用您的100 USDC抵押品借入70 DAI(支付利息但可以赚取COMP奖励)

- 再将这70 DAI换成70 USDC(在DEX上进行)

- 重复步骤1

DeFi数据追踪网站defipulse.com对报告的TVL进行了一些理清,截至2020年7月23日,他们报告Compound的TVL为5.5亿美元。

流动性挖矿并非没有风险

在高效市场中,收益增加反映着风险也在增加。尽管当今的DeFi市场效率低下,但DeFi收益率过高仍然表明存在额外风险:

- 智能合约风险:智能合约中的潜在漏洞容易被黑客利用,仅今年就有几个案例(bZx,Curve,lendf.me)。 DeFi的激增导致成千上万的价值蜂拥新生的协议中,从而增加了攻击者发现漏洞的诱因。

- 系统设计风险:许多协议尚处于萌芽状态,激励机制可能存在缺陷。 (例如,Balancer,由于一个简单的缺陷,FTX平台能够独占捕获大于50%的流动性挖矿收益)

- 清算风险:抵押品容易波动,债务头寸有在市场波动中变得抵押不足的风险。清算机制可能效率不高,可能会遭受进一步损失。

- 泡沫风险:底层网络代币(例如COMP)的价格动态是自反的,因为预期的未来价值跟随使用率,并且使用率受到预期的未来价值的激励。

下游影响:看更广泛的DeFi生态系统

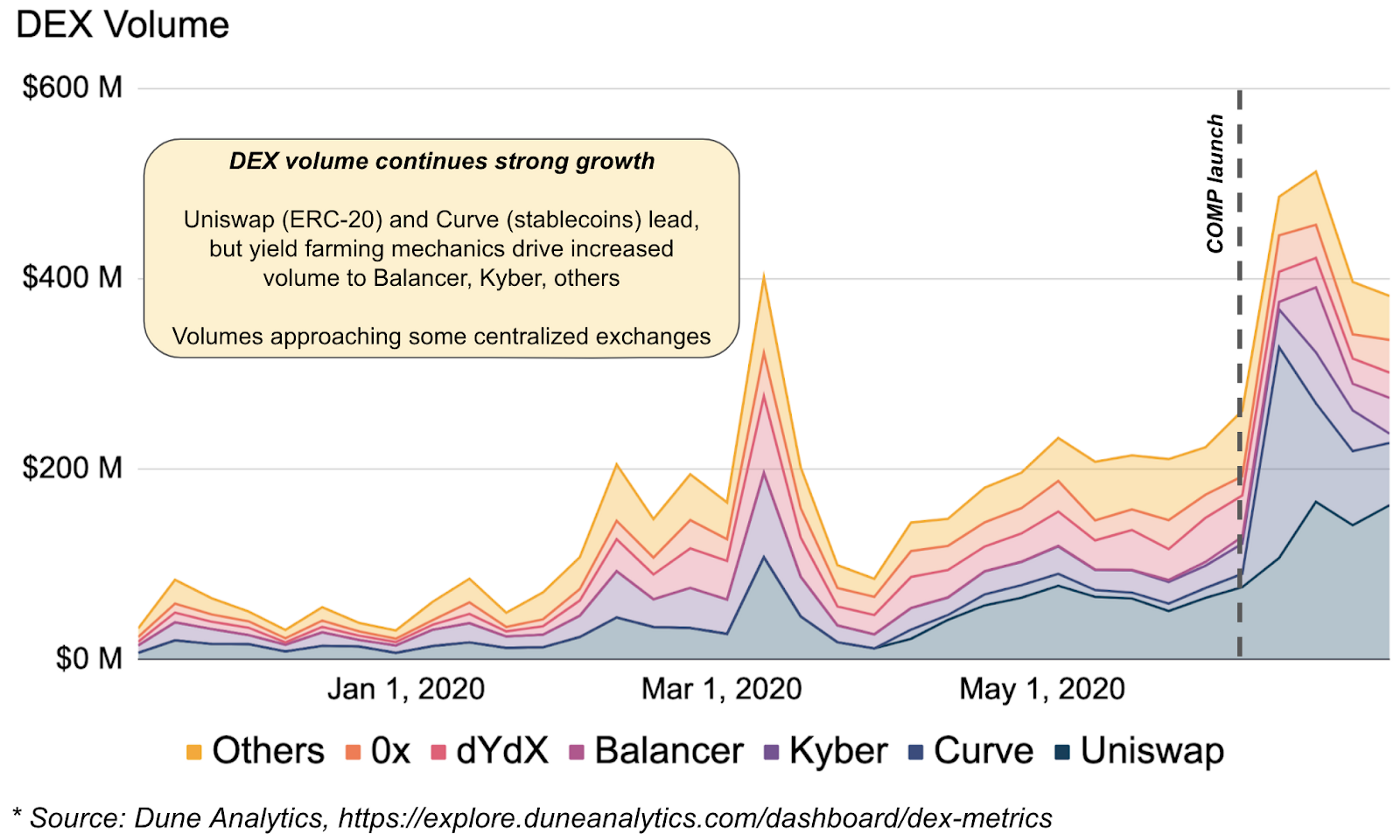

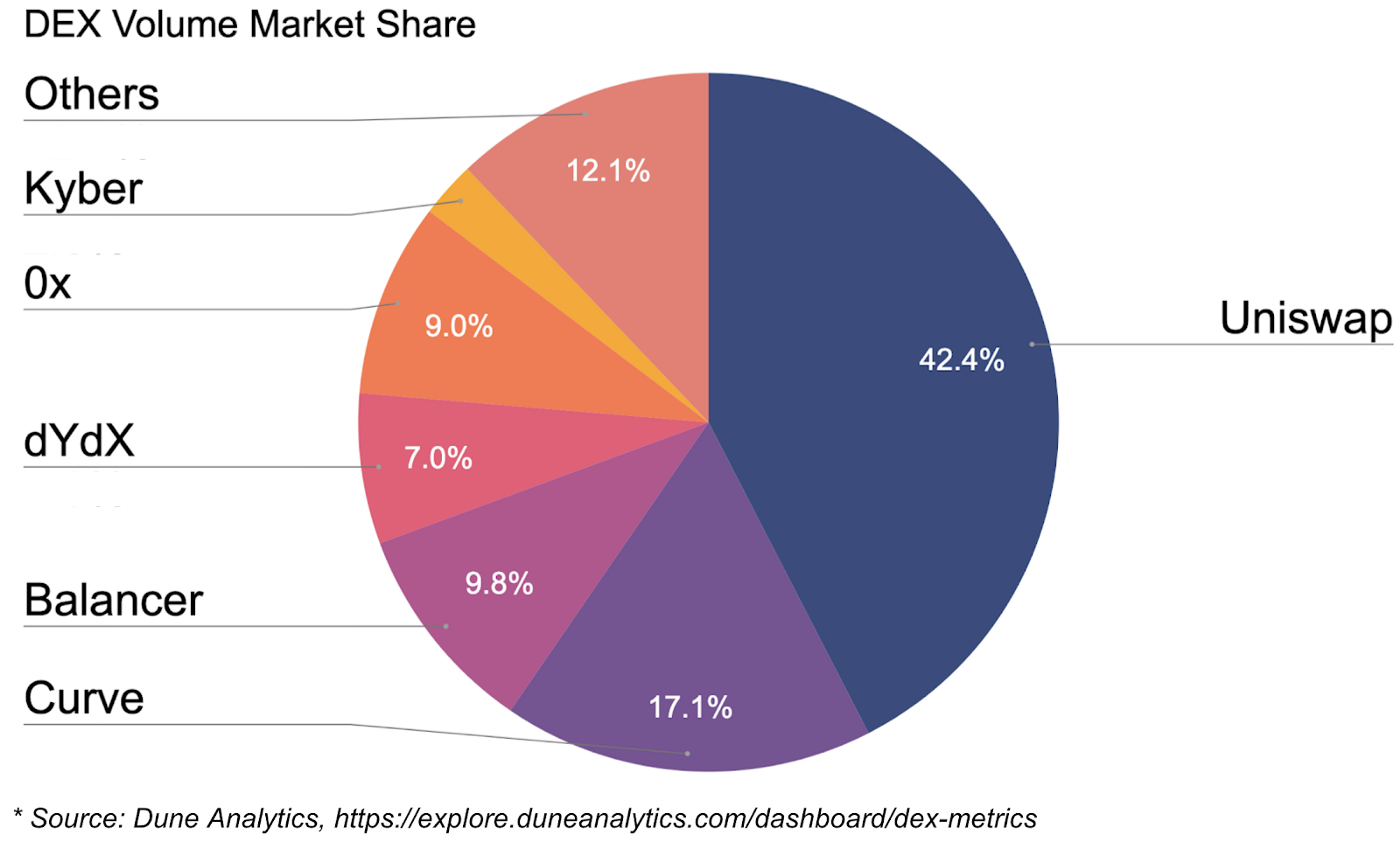

DEX交易量激增,开始与中心化交易所交易量竞争。在过去的一个月中,DEX的交易量猛增,并且已经开始与一些中心化交易所竞争。

这是流动性挖矿的直接结果,尤其是当递归借贷需要在两个不同的ERC-20代币之间交换时。 稳定币(如上面的示例所示)最受欢迎,这导致Curve占据优势(特定于稳定币的DEX)。

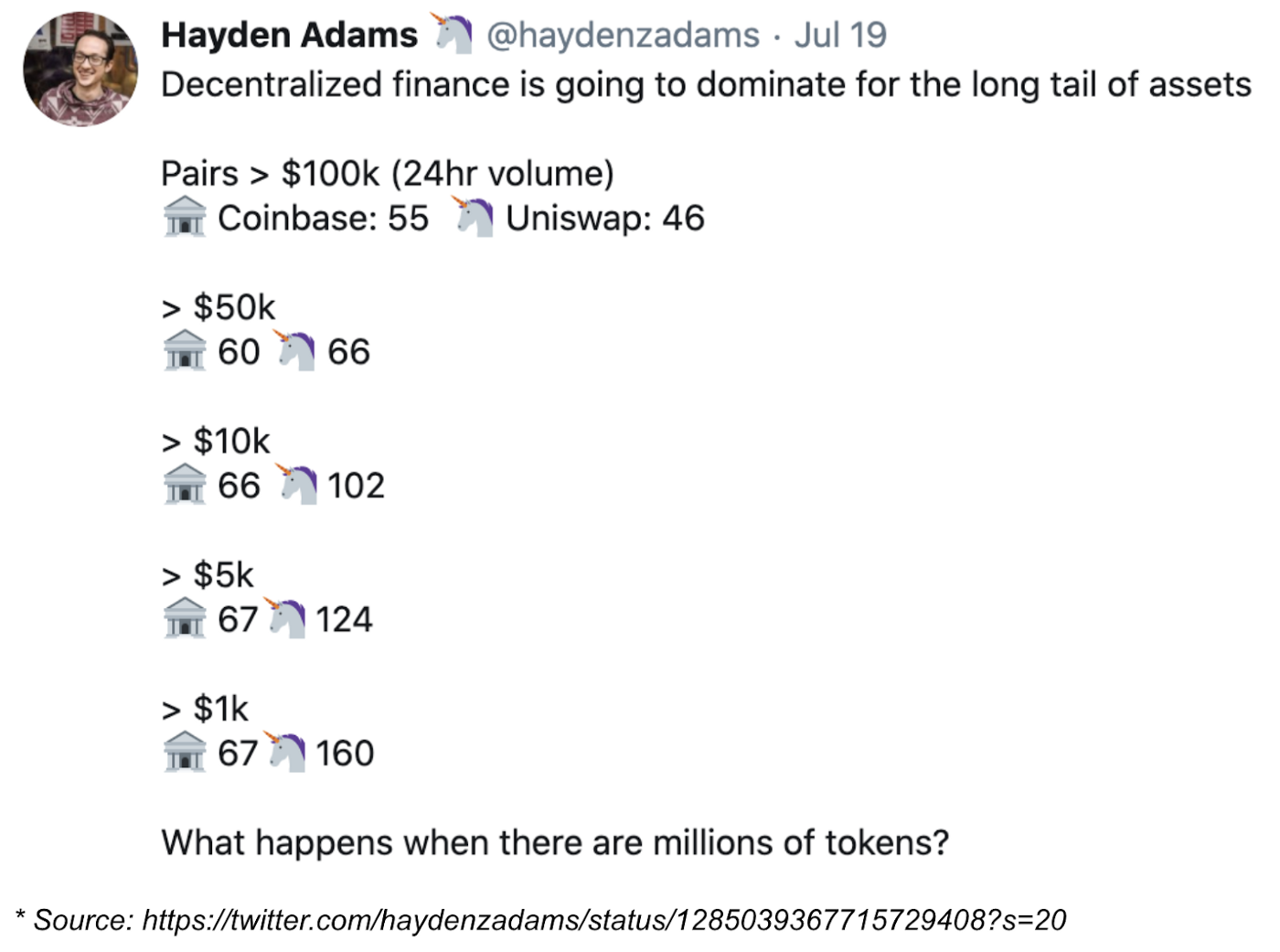

DEX还遵循类似且经过验证的增长策略,该策略在2017年初受到了很多大型交易所的欢迎:未在其他交易所上市的代币/资产可以在DEX上线,获得这些资产的投资敞口。 在这种情况下,DEX为所有DeFi代币和项目提供流动性。 代币的创建可能会超过中心化交易所添加它们的速度,从而使DEX成为新的新资产和较小资产的自然交易场所。

在过去7天中,DEX的总DEX交易量已超过10亿美元,是2019年DEX总交易量的三倍以上! 通过DEX的流量比以往任何时候都多。 请参阅先前关于DEX的Around the Block分析及其更多潜力。

DeFi稳定币第二季度增长强劲

DeFi中使用的稳定币(尤其是Dai和USDC)在第二季度创下了记录,因为它们具有较低的波动性,可以防止清算风险,因此是首选的流动性挖矿资产。 自推出COMP以来,USDC和Dai的市值均增长了50%以上,分别从7亿美元变为11亿美元,以及从1亿美元变为1.5亿美元。

所有ETH代币的总市值已超过ETH

最近所有ETH代币的市值都超过了ETH本身的市值。 尽管主要由少数资产(LINK和CRO)驱动,但这仍然是一个引人入胜的变化,表明ETH生态系统的价值增长速度比基本本地资产更快。

如果您相信胖协议论点,那么它可能表明ETH被低估了,因为实用层的增长最终将归结于基础层。 但是,如果您不这样做,它可能会引发有关以太坊的长期安全模型的问题,在该模型中,攻击以太坊以从顶层资产中获取价值可能在经济上是合理的。

以太坊遭受网络拥挤的时期; 突出扩展挑战

可以预见,DeFi的活动导致gas中位数价格上涨,今天介于40到70 Gwei之间。 一次ETH转账的成本约为0.35美元,但是更复杂的操作(例如,在DEX上交换资产或进入和退出多个流动性挖矿头寸)可能会更加昂贵(有时每笔交易> 10美元)。

高昂的gas费会很不利,因为它们限制了只有有足够资金的人才能使用DeFi。 当进入和退出流动性挖矿的成本为10美元时,余额有限的部分用户将被切断交易。

高昂的gas费是扩展挑战带来的直接结果。 尽管今天仍然是阻力,但围绕ETH 2.0和Layer-2解决方案的努力显示出了有意义的进步,但是我们必须拭目以待,看看这些努力如何发挥作用。

其他DeFi项目激增

- Wrapped BTC项目:Wrapped BTC项目创建了一种以太坊ERC-20代币,该代币可在比特币区块链上以1:1的汇率兑换为BTC,从而将BTC和ETH链结合起来,并将BTC的资产负债表纳入DeFi。 随着用户寻求更多的资金用于流动性挖矿,这些ERC-20 BTC数量大幅增加。 BitGo的wBTC和Ren的rBTC是引人注目的佼佼者,两者锁定着约1.4亿美元的BTC(而wBTC则以1.3亿美元成为明显的领导者)。

- Balancer:类似于Uniswap的流动性提供商和DEX推出了流动性挖矿治理代币的产品,其TVL迅速增长到超过2亿美元。

- Aave:一种类似于Compound的借/贷协议,但具有闪电贷功能,本地LEND治理代币和具有区分性的贷款产品。 在COMP迅速增长之后,LEND的价值已显着增加,而Aave的TVL同样也暴涨至4.5亿美元以上。

- Synthetix:一种基于以太坊的合成资产协议,具有相似的流动性挖矿机制,Synthetix也实现了惊人的增长。他们的合成美元sUSD在稳定币爆炸中占据了一部分交易量。

- yEarn Finance:一套DeFi产品,包括自动交易顾问,可将您的存款分配给收益最高的协议。他们发布了具有独特属性的治理代币(YFI),因为它没有预售,也没有外部资金,但却拥有固定的供应,并且代币都是通过流动性挖矿获得的。发行后,资本便涌向了流动性挖矿,年收益率高达1000%。

- 基础设施:Chainlink旨在成为为加密货币和DeFi Dapps套件提供动力的预言桥,其代币Link价格飙升至8美元以上历史新高,市值突破前十。 InstaDapp作为一个简单的平台,可轻松管理流动性挖矿头寸,TVL飙升至近2亿美元。

- 其他:Ampleforth独特的“不相关代币”大幅上涨; UMA发行了合成COMP代币(yCOMP)以实现做空,并为固定利率贷款提供了一种收益美元; mStable为其稳定币协议标准的代币进行了销售; bZx的治理代币在uniswap上发行之后大幅上涨。

DeFi活动是真实的吗?

对于所有令人印象深刻的指标,资产估值的增长和锁定价值指标飞速增长,这是真的吗?

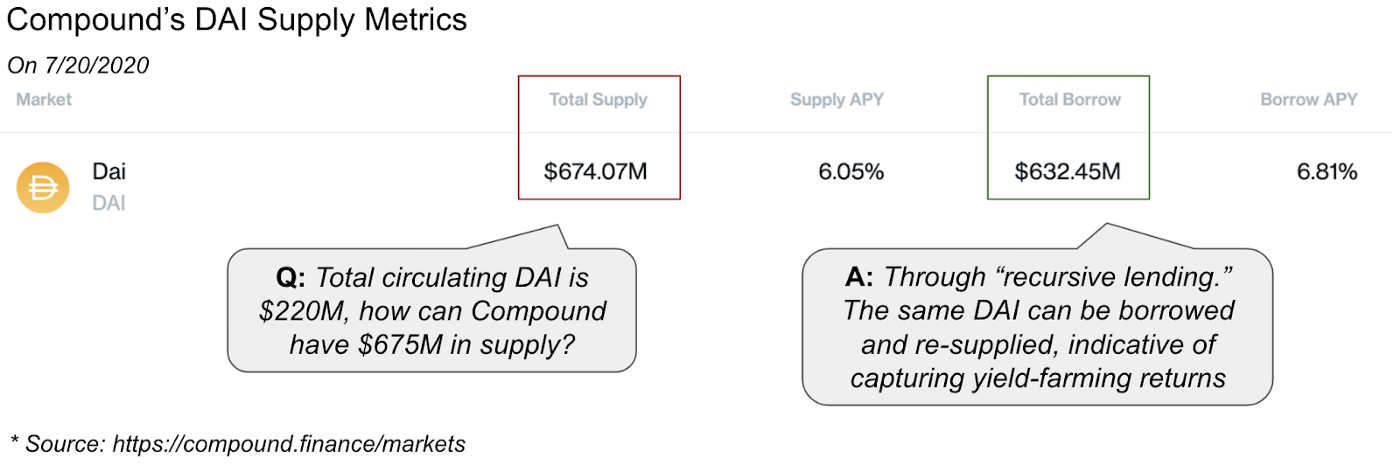

我们在前面提到过,锁定价值是可以进行作弊的,资产可以通过其他协议递归地存放或堆叠。 这肯定导致了一些奇怪的结果。 考虑一下Compound的DAI规模,他们列出的Compound中的DAI比现有流通的DAI数量还要多! 这种情况仅当在递归循环中提供,借用和重新提供相同的DAI时,这才有可能。

因此,如果我们不能从表面上看TVL,那么对于访问DeFi的用户数量又能说些什么呢?

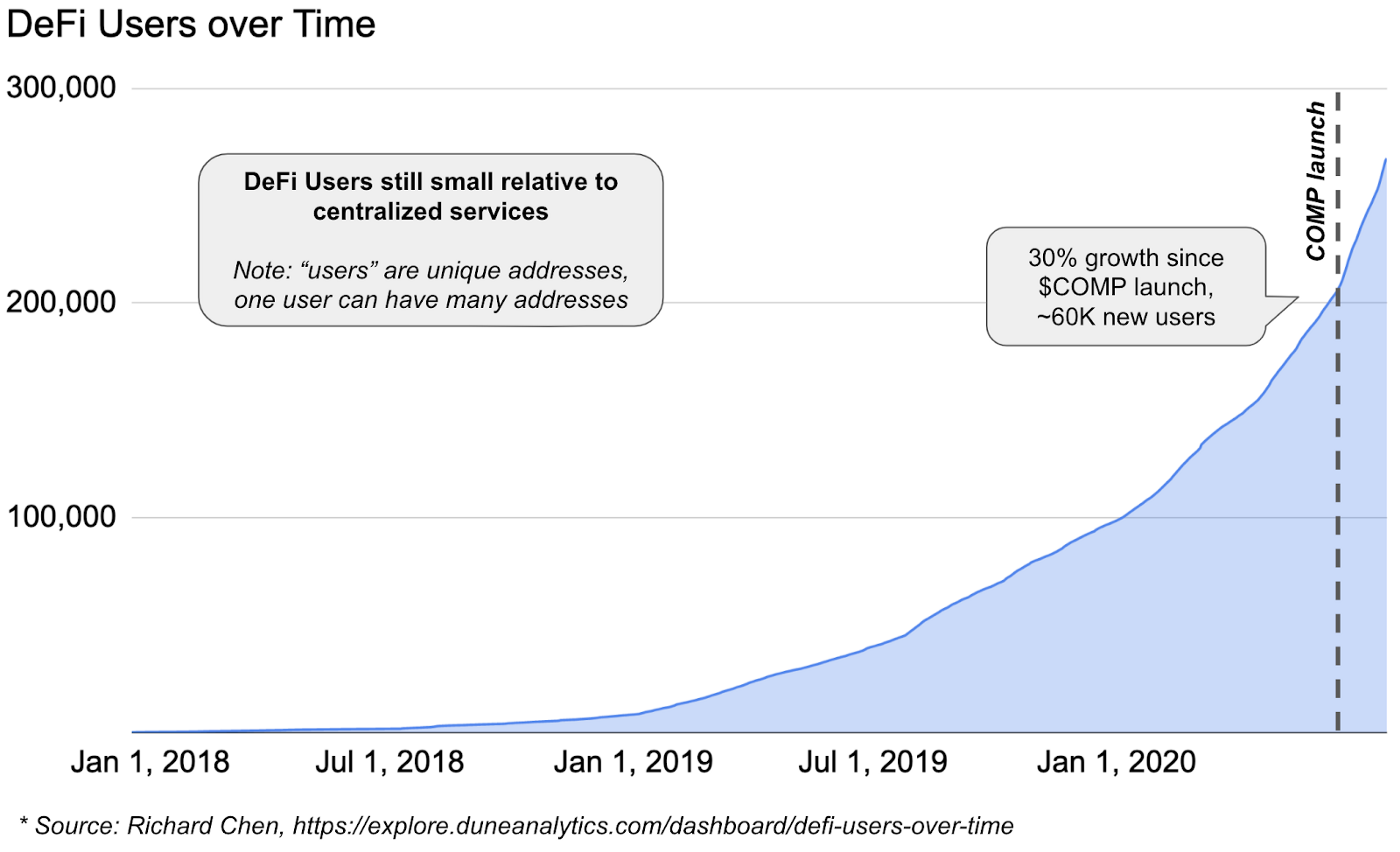

相对于主流交易所(例如拥有3500多万个帐户的Coinbase)所享有的吸引力,DeFi的这一数字相对较低,但是DeFi趋势仍然推动了强劲的增长,年初至今用户增长超过100%。 请注意,DeFi中没有“帐户”,只有唯一的地址,因此这个数字不太乐观。

相对明显的是,DeFi现象仍适用于复杂的加密用户,这类用户能够浏览自托管钱包的世界并了解其中的风险和机遇。

但是,这些指标仍然不能忽略。 即使考虑递归收益机制,所有DeFi的30亿美元TVL也很难被忽略 。 吸引力和使用率处于明显的上升轨迹,而DeFi是当今加密货币中的突出叙述。

高估值和高回报是否可持续?

退后一步,我们可以看到一个清晰的周期:

- 各种协议开始添加流动性挖矿治理代币

- 随着用户通过流动性挖矿获取治理代币,锁定总价值(TVL)将会上涨

- 在TVL和其他指标暴涨的背景下,治理代币的估值增加

- 重复进行第2步,增加流动性挖矿激励措施

但是,这就是加密历史上引导增长的方式。 大量的经济激励措施提高了项目在用户中知名度,并且人们闯入围墙参与其中。 随着时间的推移,用户进入入口会变得更加平滑,收入模型会更加完善,产品也会变得更加人性化。

因此,这看起来与2013年的比特币情况相似。当时只有少数人能够获得比特币,但价格走势推动了比特币的知名度和增长。 尽管前往目的地的道路崎岖,但随着时间的推移将变得越来越好。

如今,DeFi的高投资回报引发了相似的知名度,但只有精通加密技术的人才能通过DeFi大赚一笔。 这些数字有些模糊不清,但这种趋势毋庸置疑,随着时间的推移,产品和体验会越来越好。

但,有一点是确定的市场和收益存在的地方也是投机活动的滋生之地。

原文:https://blog.coinbase.com/around-the-block-7-understanding-yield-farming-and-the-latest-developments-in-defi-ef9f1ac910fb

作者:Coinbase

译者:Kyle

稿源(译):巴比特资讯(https://www.8btc.com/article/627849 )