亿邦国际上市求生:矿机失势、欲设立交易所、寻求关联方借款

来源:深潮TechFlow 作者/ 邦妮

本周五,亿邦国际即将迎来自己的高光时刻。

不出意外的话,矿机生产商 亿邦国际(NASDAQ:EBON)将于北京时间 6 月 26 日晚 9 点 30 分于 美国 纳斯达克上市 ,募资规模8694万美元到1.25亿美元。

早在 2015 年,亿邦国际就挂牌新三板,3 年后,亿邦又在新三板摘牌,转战 港股 ,但两次提交IPO申请均未成功。

五年一刻,几多波折。这一次,是亿邦国际第四次闯关资本市场。

掀开亿邦国际的招股书,其背后有着什么不为人知的地方?

矿机失势、从关联方借款求生、投资人亟待退出、意欲开设加密货币交易所、曾诉讼缠身…… 深潮TechFlow通过采访相关人士和拆解招股书,以探究“矿机第二股”的另一面。

矿机失势:出货量锐减30%

亿邦国际的矿机到底卖得怎么样?

翼比特(亿邦国际旗下矿机品牌)官网信息显示,目前正在销售自E9到E12等 四种型号,13 款矿机,售价自 2000元到 13200元不等,算力从 11.5 TH/s 到 44 TH/s 不等。

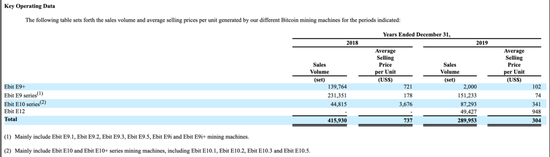

根据招股说明书,2019年,亿邦国际旗下四种型号的矿机,共卖出28.995万台,相比之下,2018年,虽然只有三种型号矿机销售,但售出41.59万台, 出货量锐减30% 。

更夸张的是,翼比特矿机跌价严重,比如翼比特 E10系列,18年平均单价为3676美元,一年以后平均单价竟然跌至341美元,价格跌幅达90%。

比特币矿工周赟透露,翼比特的矿机“大算力的基本都没见过,小算力的都被淘汰了”。

周赟所称的大算力机器一般指的是 40 TH/s以上的矿机。 当下币价下,随着比特币算力的不断上涨(从去年中至今,比特币的算力已经翻了一倍),算力大、功耗比优秀的矿机越能占优势,而小算力和功耗比不大的矿机(比如S9)将逐渐被淘汰。

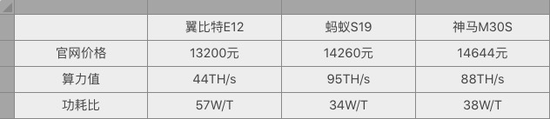

据官网显示,翼比特的矿机除了 E12 系列其余皆为小算力机器,但即便算力最高的翼比特E12,比较价格相差不大的比特大陆 95T的S19和比特微88T的M30S系列,也足足差了一倍。

其他相同条件下,功耗比越小、算力值越大的矿机能够带来更高的收入。

而功耗比和算力值在很大程度上取决于芯片制程。 蚂蚁矿机S19采用的是7nm制程芯片,神马矿机M30则采用8nm芯片,而翼比特E12矿机则是采用10nm芯片。

亿邦国际在招股书中表示,其2019年已成功设计 7nm和 8nm芯片,正在专注开发 5nm ASIC芯片,用于挖掘莱特币、门罗币等加密货币。

而全球最大的晶圆代工企业台积电,今年第三季度才能完成5nm制程的量产阶段,亿邦国际想要在5nm领域突破,尚需时日。此外,亿邦于2018年、2019年分别完成设计的DASH币和门罗币矿机,至今还未能发售。

与蚂蚁矿机、神马矿机被各类矿工广泛采用不同,亿邦国际极度依赖大客户。

招股书称,亿邦国际的矿机全部采用直销模式,没有任何分销商、代理商和渠道商。

招股书数据显示,2018年和2019年两年间,亿邦国际应收账款总额中分别有33%和15%来自同一客户,约71%和42%分别来自三位客户。

在收入端,近两年内,公司前三大客户贡献均为34%,前十大客户则贡献了收入的57%和58%。

大客户成为了支撑亿邦国际生存发展的支柱。

比如,2019 年 10 月 28 日,亿邦国际与麦迪森控股集团有限公司(08057.HK)(下称麦迪森)就有关潜在业务订立一份不具 法律 约束力谅解备忘录。

根据备忘录,麦迪森将于 2020 年 12 月 31 日前,向亿邦收购总金额不超过 1 亿美元的区块链计算设备、加密货币矿机及计算芯片。

另外,A股上市公司 华铁科技 ( 603300 , 股吧 )旗下子公司也曾于2018年5月向亿邦采购24000台矿机,已经暴雷的P2P平台银豆网,也曾于2017年底至2018年初在亿邦手里买了5亿元的矿机产品。

但是,亿邦国际的翼比特矿机在比特币矿工圈口碑不佳。

“他家矿机不咋地,销路不好,品质太差——矿机数据货不对板、故障率又高、售后差得要死,就一个贴牌代工(工厂),基本就是做一锤子买卖。” 一位比特币矿工告诉深潮TechFlow。

周赟透露,翼比特E10系列售后没有处理好,弄砸了口碑,到现在还有很多人都在跟亿邦打官司。(详情见本文最后一章节)

2017年 12 月 20日,亿邦在杭州召开发布会,发布翼比特E10。彼时,是比特币价格最疯狂的时候,一度冲破最高价2万美金,而比特币矿机被称为印钞机。

然而,翼比特E10矿机延期发货、矿机良品率低、高故障率等故障不断,而翼比特给出赔偿条件苛刻。由此,翼比特在矿工圈地位一落千丈。

“矿机最看重的是功耗比和稳定性。”周赟介绍,翼比特矿机两样都不占。

亏损扩大:借款求生

矿机卖得不怎么样,财务数据自然好不到哪里去。

根据招股书披露的财务数据,2019年,亿邦国际总收入为1.091亿美元,净亏损为4110万美元;相比而言,其2018年总收入为3.190亿美元,净亏损为1180万美元。

也就是说,2019年,亿邦国际收入下降了65.80%,净亏损增大2.48倍。

收入以及利润的双双塌陷,让亿邦国际资产负债表急剧缩水。

2019年,亿邦国际总资产8261万美元,较18年缩水44%,应收账款、库存分别下降62%和80%。

营收锐减之下,现金流成为了摆在亿邦国际面前的首要难题。

截至19年末,其现金、现金等价物及限定用途的现金为577万美元,今年1月10日,公司偿还了海通国际信贷有限公司的487.2万美元短期贷款,按照静态时点测算,当时公司账上现金可能不到一百万美元。作为对比,嘉楠科技同期现金及现金等价物为5.24亿人民币。

亿邦国际现金流有多严峻?2020年上半年,借款成为了亿邦国际的主要任务。

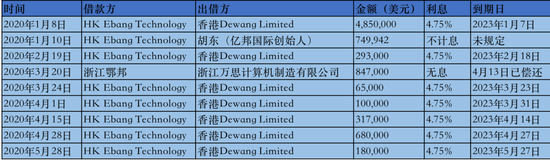

经过深潮TechFlow统计,2020年上半年,亿邦国际连续借款9次,累计借款超过800万美元,其中三年期存续有息负债648万美元,债权人为香港德旺有限公司, 如果加上2019年的借款,目前,亿邦国际累计欠下香港德旺的债务达2410万美元。

香港德旺是何方神圣?

我们注意到一个细节,2016年,杭州亿邦曾通过注资,收购杭州德旺51.05%股权,相关信息显示,香港德旺有限公司为亿邦国际创始人 胡东 的亲戚所控制,该借贷本质上为关联方借款。

值得一提的是,就在偿还海通国际信贷487万美元的当天,亿邦国际从创始人胡东那借款75万美元,似乎可以一窥现金流紧张的痕迹。

上市背后:众多投资人亟待退出

除了现金流紧张,需要上市充血,支撑亿邦国际上市动力的或许还有一众投资人渴望收获回报。

根据招股书披露的信息,亿邦国际创始人胡东依然是最大的股东。

IPO前,创始人胡东持股为41.82%,胡东的妹妹和妹夫关联主体(Affiliates of Shubo Qian and Jun Hu)持股为8.73%。

IPO后,胡东持股为35.7%,拥有91.7%的投票权;Affiliates of Shubo Qian and Jun Hu持股为7.4%,拥有1%的投票权。

除了胡东家族掌握绝对话语权,还有一众财务投资者等待退出。

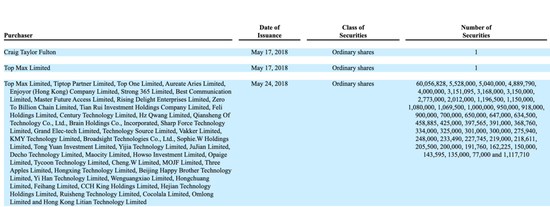

招股书信息显示,亿邦国际股本分为380,000,000股,目前,已发行在外的普通股为111,771,000股,也就是说29.41%的股份在外部投资者手中。

与比特大陆拥有红杉资本、IDG、创新工厂等少数明星机构投资者不同,亿邦国际投资者多而复杂。

招股书中,亿邦国际表示,在2018年5月,开曼公司注册之初,其向51家公司发行了普通股,但在同日程的具体股东名单中,深潮TechFlow仅发现46家公司主体,其中包括Top Max Limited(胡东控制)在内的九家主体与亿邦国际成员直接相关,其余的均为外部投资者,不少来自于浙江本土或者长三角地区。

据蓝鲸财经报道,2018年,亿邦国际曾通过创业项目股权众筹平台众邦投进行融资,导致众多散户入局。

图源:蓝鲸财经

根据网页快照信息显示,2018年上半年,一个“区块链技术重磅项目”登陆众投邦,“高端ASIC芯片项目拟赴美上市”、“YB是一家具备强大集成电路……”的字眼让人浮想联翩,你或许已经猜到了,这家企业就是亿邦国际。

众投邦的官方账号也多次发布亿邦国际的相关信息为其造势,比如《股权投资的传奇——1年内净利润从1110万到3.85亿》、《 胡润 发布中国独角兽榜:众投邦项目亿邦国际榜上有名》……

2019年8月,众邦投董事长朱鹏炜更是亲自带领一众投资人考察“高端ASIC芯片”项目,地址与浙江亿邦通信科技有限公司的办公地址一致。

目前,众投邦官网以及官微均已删除亿邦国际项目相关信息。

不管怎样,等待两年后,众多财务投资者终于迎来了开花结果的那一刻。

钱怎么花:建矿场和交易所

IPO上市以后,亿邦国际将如何利用这笔钱?

在招股书中,亿邦国际做了如下阐述:

这样的表述过于笼统,而在招股书的隐秘部分,我们发现了亿邦国际的新野心——开交易所。

首先,亿邦国际表示,将扩大矿机托管与矿场业务。

目前,矿机托管是亿邦在矿机销售之外的第二大业务。2019年,亿邦国际靠矿机托管收入1572万美元,占总营收的14.4%。

其次,亿邦国际还在招股书中表示, “我们还打算建立一个加密货币交易所,为海外司法管辖区附近地区的加密货币社区提供与加密货币交易相关的服务。”

针对交易所业务,亿邦国际进行了风险提示,称 中国政府如果进一步下令禁止在中国开展加密货币交易的外国平台,可能对其业务扩张计划和前景造成重大不利影响。

荆棘上市路:维权、诉讼缠身

对于亿邦国际而言,IPO上市除了融资求生,其意义或许也是一次告别残酷青春的成人礼。

2010年月21日,胡东创立浙江亿邦,从事通信网络接入设备及相关设备开发及销售的业务,并于2015年8月19日在新三板挂牌。

2014年,比特币大熊市,亿邦开始对区块链业务进行研究并开发挖矿设备。直到2016年12月,亿邦推出首个自有品牌矿机翼比特E9。

2018年3月23日,亿邦从新三板摘牌以筹备重组,此后,亿邦国际便踏上了艰难的上市之路。

从2018年开始,亿邦国际两度向港交所提交上市申请,但均以失败告终。

时任港交所总裁 李小加 表示加密货币矿机制造商无法满足“上市适应性”。

什么是上市适应性呢?

李小加在接受媒体采访时这样解释:

显然,李小加说的A业务是矿机业务,B业务是矿机厂商习惯性描述的AI业务。

对于其他矿机厂商,上市受阻已是“致命打击”,但与亿邦国际的遭遇比起来,这或许只是小坎坷,亿邦国际的上市之路,遍布荆棘。

2018年,亿邦国际深陷互金理财平台银豆网“爆雷”风波。

2018年7月18日,银豆网发布公告称,由于公司实际控制人李永刚失联,资金暂无法兑付,即日起银豆网将停止运营。

部分蒙受损失的投资者在收集资料发现,2017年末到2018年初,银豆网部分资金流入到浙江亿邦通讯科技有限公司的账上。

恰好亿邦国际2017年营收同比暴增878%,投资者怀疑,银豆网部分自融的资金可能流入到亿邦国际,于是上门讨债。

对此,亿邦国际予以否认,解释为“受益于比特币交易的迅猛发展”,投资者并不买账,开始不断致信港交所要求中止亿邦国际IPO,并向香港警方报警,这直接导致亿邦国际第一次赴港上市“流产”。

讨债维权还未过去, 诉讼风波接踵而至。

2017年12月,亿邦国际向一名客户马丽出售了价值1300万元的矿机,但由于交付时间、产品性能和产品规格不符,被马丽起诉,诉讼金额高达5390万元。

2018年末,杭州 互联网 法院作出了有利于亿邦国际的裁决,随后,马丽不服,再次向浙江省高级法院起诉。2020年4月7日,浙江省高级法院驳回马丽起诉,维持原判。

除个人外,A股上市企业 众应互联 ( 002464 , 股吧 )(002464.SZ)也曾与亿邦国际发生过买卖纠纷。最后,在浙江和云南两地的官司中,亿邦均实现胜诉。

纵观以上事件,尽管讨债风波无果而终、诉讼纠纷,亿邦均以胜诉结尾, 但毫无疑问,接连不断的风波给亿邦国际上市之路制造了重重阻碍,一定程度上导致了IPO的搁浅。

此前, 美股 熔断频发,瑞幸咖啡造假事件引发中概股信任危机,而矿机第一股嘉楠科技(NASDAQ:CAN)被做空报告指控上市文件造假,面临至少两起集体诉讼。

截至 6 月 19 日美股收盘,嘉楠科技每股 1.90 美元,跌到发行价的 14%。

本周五,亿邦国际即将迎来自己的高光时刻。

显然,亿邦国际(NASDAQ:EBON)将接受华尔街投资者更加专业而严苛的审视评判, 而“矿机第二股”是否披荆斩棘、乘风破浪?市场和时间将给出答案。

上半年行情犹如过山车,比特币下半年面临五大风险!

汇通网7月2日讯——6月1日,市场分析师RyanBrowne撰文称,随着时间进入今年下半年,加密货币面临的五大风险监管,高波动性,环境方面的担...

比特币暴跌30%酝酿“77万人爆仓”惨案,后市或跌向27000

比特币周三恍若带着投资者坐上了一列疯狂的过山车。这种最大的加密货币在美东时间上午一度暴跌30%触及30000美元,相当于从4月创下的近6500...

马斯克翻脸堪比翻书,亿万富翁“驳斥”并号召抄底比特币

两位亿万富翁就比特币的环保属性爆发了一场争论,战火甚至蔓延到了最近才壮大的散户交易市场,新入场的加密货币投资者对马斯克一片怨言。全球第二大富豪...