5 分钟读懂结合 AMM 自动做市机制的 DeFi 通用期权保险协议 Potion

撰文:LeftOfCenter

来源:链闻

ETHGlobal 虚拟黑客马拉松「Hack Money」大赛终于落下帷幕,最后获奖名单终于揭晓,恭喜获奖的参赛者和项目方。

在主流奖项之外,UMA 也颁发了自己的赞助奖项和荣誉提名奖。这家前不久因 IUO 模式发行代币而引发争议的太坊金融合约基础设施平台,一共将奖项颁给了 4 个项目,分别是两名荣誉提名奖使用 UMA 代币创建期货来押注名星人气的CelebrityFutures和基于 UMA 合成代币合约创建的差价合约Money256,以及可获得 1000 美金奖金的两个项目:去中心化 DeFi 通用期权保险协议 Potion和可高度定制化的共同基金 My DeFi Pie。

今天链闻 5 分钟读懂系列主角就是获奖之一的项目通用 DeFi 期权保险协议 Potion,作为一个实验性版本的 DeFi 通用保险编写器,它解决目前现存协议的 3 个关键问题:不可扩展的流动性架构,有限的市场可用性以及不可靠的定价。

Potion 是什么?

Potion 是一种去中心化 DeFi 通用保险协议,允许用户自定义创建运行在以太坊网络上的价格保险合约,以对冲包括 BTC、MKR、Link、Gold 和特斯拉等在内的任何资产价格的下跌。

自定义意味着用户可自定义购买「任意资产、行使价格和到期期限」等任意组合的看跌期权,比如购买一个 BTC Potion 5000 期权,则可以在 BTC 价格跌破 5000 美金时行权,对冲价格下跌风险。

Potion 声称受到了 Balancer 和 Uniswap 的启发,结合了自动作市机制流动性池,激励流动性提供者成为期权保险交易中的对手方 Maker,为用户提供了一种购买看跌期权的新方法。

更为重要的是,Potion 基于现有的 DeFi 货币乐高创建,主要是指以太坊金融合约基础设施 UMA,其独具特色的「无喂价」的金融合约设计可最小化链上预言机的使用,降低费用和时间,以及最为重要的解决了现存的不可靠定价的难题。

Potion 诞生于为期 30 天的 ETHGlobal 虚拟黑客马拉松「Hack Money」。目前还处于早期 Alpha 版阶段,可在测试网上访问 https://potion.finance

Potion 的生态参与者

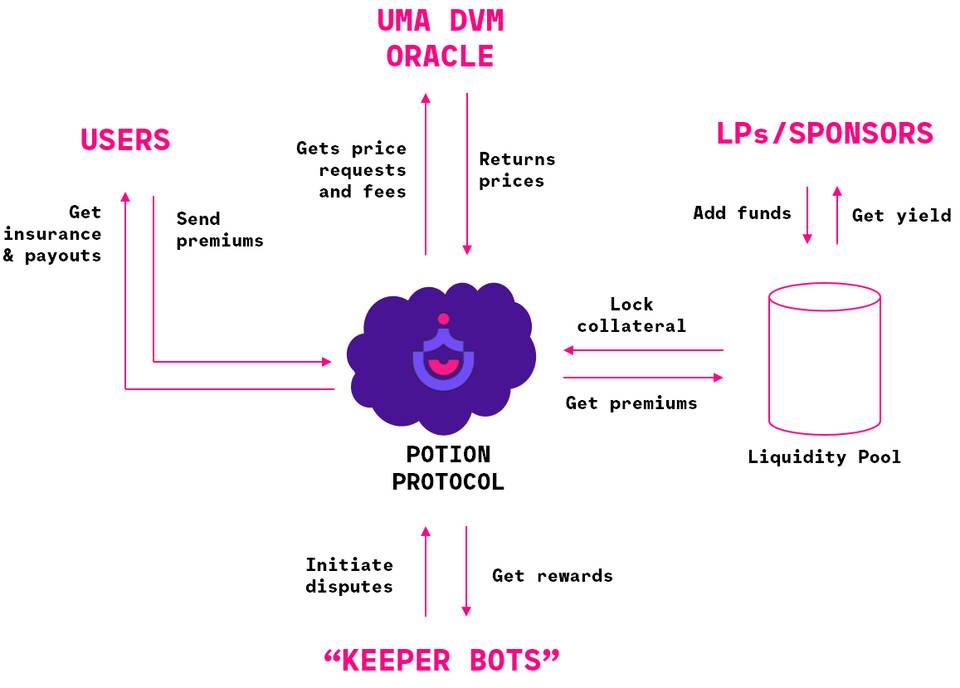

在 Potion 系统中,共存在以下几种角色,包括流动性提供者 LP、用户、UMA DVM 和 Keeper 机器人。

流动性提供者 LP :也叫 sponsor,属于对手方中的 Maker。在保险合约中,流动性提供者基于自动做市机制,为协议上的看跌保险合约提供流动性池,相当于保险共享池。作为回报,他们赚取用户支付的保险费用。 用户 :属于对手方中的 Taker。他们购买 Potion 上的保险合约,并支付保险费。 UMA DVM 预言机 :价格出现纠纷时充当备用的解决方案,产生最终的定价并进行结算。具体步骤是,Potion 协议向预言机请求价格,并支付一定费用,UMA DVM 预言机返回相应价格,并赚取收益。 Keeper 机器人 :主要职责是监视网络中的活动,并在发现价格出现误差时对价格提出争议,作为回报,可获得奖励补偿。

运作流程

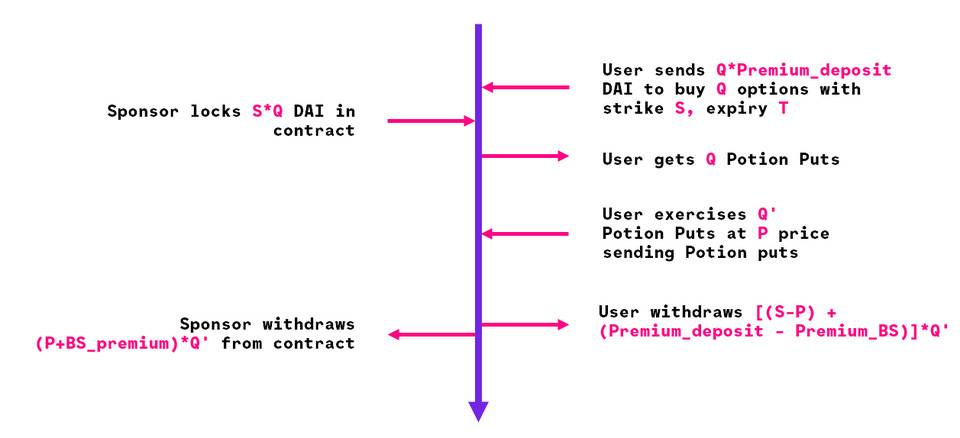

在该交易流程中,流动性提供者和用户为对手方。当标的资产的价格下降到保险范围( 行权价 )以下时,具体流程是:

- 用户发送一定数量的 Dai 作为权利金「保证金」购买 Q 份期权合约,行权价为 S,到期日为 T

- 流动性提供者在合约中锁定 QxS 个 Dai

- 用户获得 Q 份 Potion 看跌期权

- 用户以价格 P 行使 Q 份 Potion 看跌期权,同时发送 Potion 看跌期权

- 用户取回结算之后的资金

- 流动性提供者从合约中取回结算之后的资金

采用已实现波动率(而非隐含波动率)定价

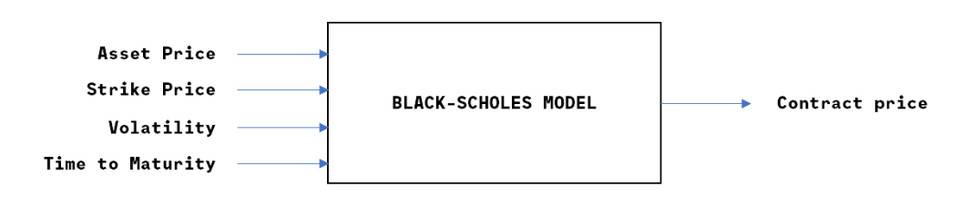

Potion 采用的定价方法基于行业标准的 Black-Scholes 模型 ,旨在为买卖双方找到最公平、最中立的定价,即在合约结束时结算保险溢价价格。 UMA 的底层架构非常易于开发这类金融合约。

波动率是 Black-Scholes 模型的输入参数之一。直觉上看, 保险的价格越高,卖家 Maker 需要承担更高的风险,意味着对未来的不确定性越高。这种不确定性通常表示为「波动性」。

在 BS 模型的四个输入值中, 「现价」、「行权价」和「到期日」 这 3 个参数都是确定的,只有 「波动率」需要「猜」 。通常期权合约的定价方案会采用「历史波动率 」作为输入,但该值可能与合约有效期内的实际波动率有很大出入。这导致实际操作中期权卖方和买方必须「猜测」将来可能会发生什么样的波动,并据此对合约定价。这种对波动率的猜测被称为「隐含波动率」,即通过市场表达对未来波动状况的预期。

Potion 对隐含波动率问题的解决方案

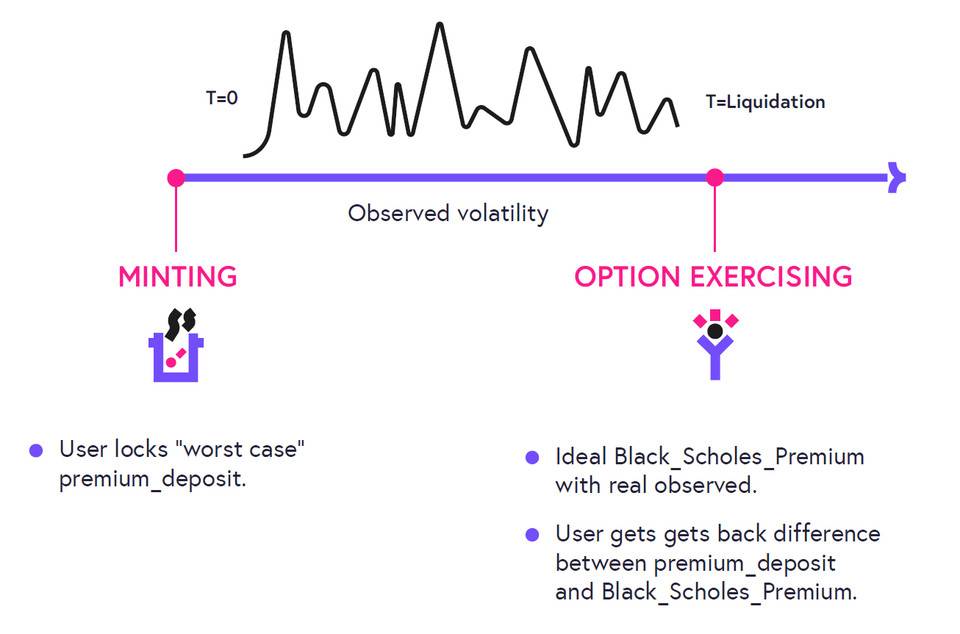

Potion 的定价系统 不再需要「猜测」波动率 ,而是仅根据实际观察到的波动率(也称为已实现的波动率)在清算时完全结算保险权利金。

实际发生流程为:

1、创建期权时:该保险首次出售,买方需提交权利金「保证金」,该保证金由最极端波动性情况下的价格加上一定的安全缓冲计算得出,所以流动性提供者是超额抵押的。 2、清算时:行使 / 清算该期权保险时,将按买卖双方达成共识的 Black-Scholes 模型计算风险中性价格,并将已实现的波动率在合约有效期内用作模型的输入,而非隐含波动率。

确定性定价的好处

与隐含波动率相比,这种确定性的定价方式将对交易各方都很公平,因此,称之为完美定价模式。

- 对于 Potion 合约 保险的卖方 (也就是说 LP)来说,如果价格波动意外发生将可获得补偿;

- 对于 Potion 保险买家 来说,既然卖方承担了更低的风险,那么买家购买的费用将更低;

- 对 机器人策略引擎 来说,确定性定价可对机器人策略进行可靠的回测。经过回测之后的强大定价机制,也是在其之上构建其他 DeFi 货币乐高的理想选择。

无喂价金融合约

Potion 采用了 UMA 的 无喂价金融合约 技术以及基于治理代币实现经济担保的 数据验证机制 DVM ( 也就是其独具特色的预言机系统 )。

事实上,基于以太坊的金融合约基础设施 UMA,其最大亮点正是无喂价的金融合约和基于治理代币实现经济担保的数据验证机制。

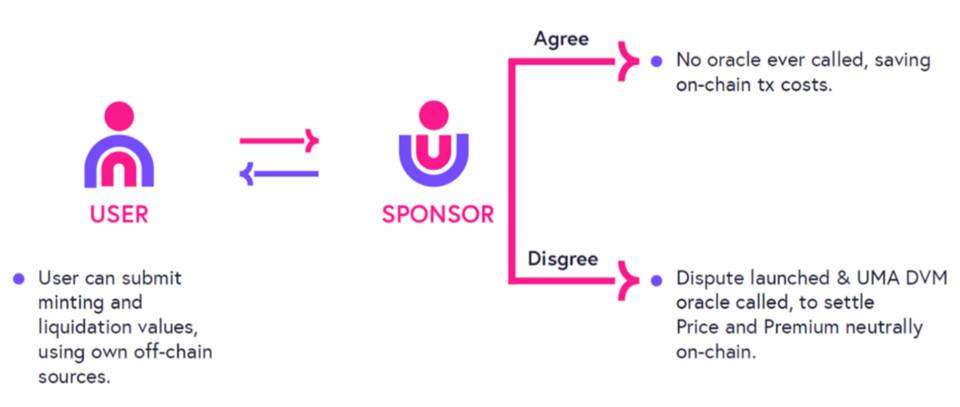

UMA 的无喂价金融合约通过引入 「清算者」和「争议者」 这两个参与者来实现,本质上是一种 博弈 机制。它 不需要链上喂价就能发挥作用,可最小化链上预言机的使用,节省链上费用和时间,其博弈机制可最大程度减少作弊和恶意行为。

UMA 的基本哲学是无喂价,意味着在多数的情况下该金融合约可通过「清算者」和「争议者」解决清算问题。也就是说,一旦抵押物价格波动出现抵押率不足,「清算者」可基于链下价格实现清算,并获得收益,任何人都可成为「清算者」赚取收益。如果该清算出现争议,就需要引入另一个角色「争议者」了。

如果对清算行为持有异议,争议者可提出争议。由于发起清算之前,「清算者」须抵押一定数量的资金,而「争议者」也需要抵押一定的保证金,因此,最终裁决如果证明「争议者」是正确的,则「争议者」可获得来自清算人支付的罚金。反之亦然,如果「争议者」被证明是不正确的,则将丧失抵押的保证金。该博弈机制保证参与者有充分的经济动机参与博弈,最终保证价格是可靠且可信赖的。

这就有点类似现实中的法庭,只在出现争议时起作用。两个签订合约的对手方,只要都合法守法,那么将永远不会用到法院系统,只有出现纠纷才需要法庭的裁决。

在 UMA 中, 这个解决争议的法庭就是其独创的数据验证机制 DVM ,UMA 将「预言机」重新定义为一种法院争端解决系统,认为如果这些争议无法通过合约自身编写的机制来解决的话,那么,预言机应该用作为解决争议的后盾。

在发生争议时, 金融合约会调用预言机系统 DVM ,对争议者和清算人进行 裁决 。

UMA 自有的预言机系统名为 DVM,全称是「Data Verification Mechanism」,该机制发行具有投票权的 治理代币 UMA ,创建一种具有经济担保的预言机。

该机制提出一种观点假设认为,只要发展到一定规模,任何链上预言机都可能会遭到破坏。这意味着,任何依赖外部数据输入的智能合约都不可能是 100% 安全的,存在价格操纵的风险。

具体来说,该机制通过引入最小腐败成本( CoC,成功贿赂的最小成本 )和最大腐败利润( PfC,破坏预言机获得最大利润,为此发行了治理代币 UMA )两个指标, 并通过费用变动政策来强制实施最小腐败成本总是大于最大腐败利润 ,从而让破坏预言机的经济动机不复存在,也就是说,作弊者无论贿赂多少合约,都无法通过贿赂该系统而获利。

未来路线

需要注意的是,Potion 只是几个开发者短短 30 天开发的一个原型产品,这意味着还处于早期阶段,目前处于研究状态。

- 作为一款 DeFi 金融产品则需要慎重谨慎,至少,在正式上线前,还有以下一些问题需要解决:

- 在项目上线之前,还需要投票通过几个 price_identifiers (其中有一些很复杂。该价格标识符用于确定追踪某个代币价格所参考的指标,以确定流动性提供者需要抵押的资产数量。

- 需要进一步研究流动性提供者的实际盈亏状况。

- 须对极端波动情景进行协议化处理

- gas 费使用需进行优化(目前每个保险单 gas 费为 3 美元)

- Keeper 机器人尚待构建 / 部署

参考: https://docs.umaproject.org/uma/synthetic_tokens/explainer.html https://www.chainnews.com/articles/442811675663.htm https://twitter.com/UMAprotocol/status/1268044771764793344 https://medium.com/@PotionLabs/potion-insurance-224ebc391812