eToro报告:从312暴跌剖析比特币叙事、DeFi及市场狂热

有一个词或许最能描述2020年第一季度的加密市场:史无前例。

图片来源:pixabay

为了理解这种疯狂,投资平台eToro近日发布了其2020年第一季度数字资产状况报告。这是一份50多页的文件,深入探讨了市场洞察力、社区情绪及市场的宏观趋势。通过对该报告仔细研读,我们从中总结出了以下要点。

每个人都认为比特币像黄金,但其表现却并不像黄金

报告以eToro自己的比特币市场开篇。该公司发现,eToro 35%的用户持有比特币,97%的用户对该资产长期看涨。

eToro合作伙伴TheTie汇编的推特数据反映了投资者的这种积极情绪:与比特币相关的推文数量在第一季度增长了47%,其中60%是积极的。尽管最近全球冠状病毒疫情导致市场剧烈波动,但这一趋势一直没有发生改变。

然而,面对这场经济危机,比特币作为数字黄金的基本叙事正经历着第一次重大考验。毕竟,正如报告所指出的,比特币诞生于大萧条(The Great Depression)以来最严重的全球金融危机,是央行货币政策的替代品。那么,这一叙事是否站得住脚呢?

通过对社交媒体上人们情绪的观察,比特币追随者们的看法是,这种叙事是合理的。

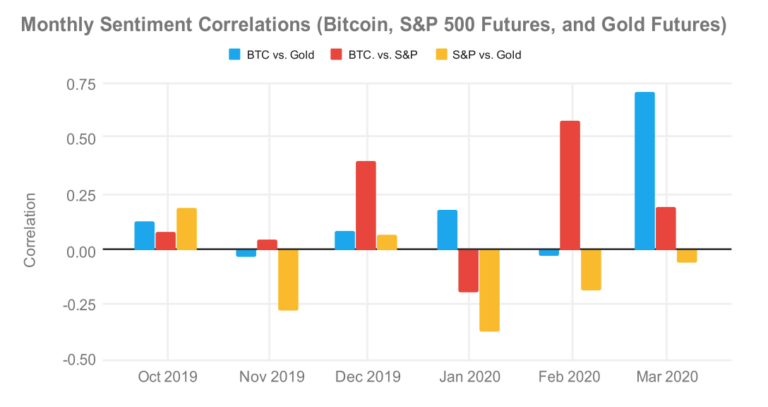

根据TheTie的数据,从2019年12月至今,比特币和黄金之间的月度情绪相关性显著上升,而比特币和标准普尔500(S&P 500)指数之间的情绪相关性则有所下降。

BTC、标普500期货及黄金期货月度市场情绪相关性图|图源:eToro

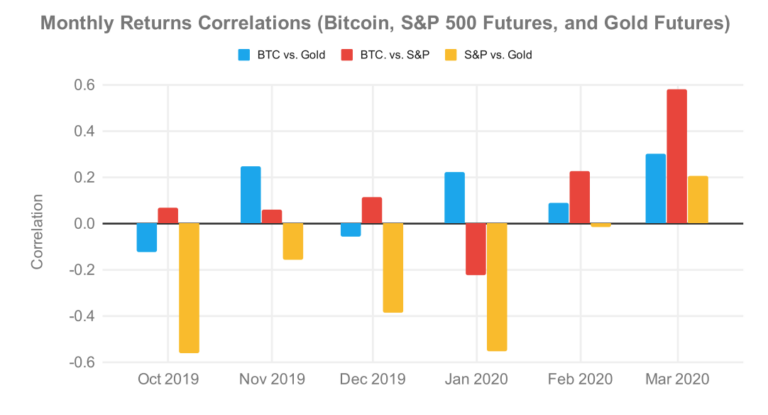

与此同时,在现实中,实际的市场数据反映的是一种截然不同的情况。比特币与标普500指数的关联度最近创下历史新高。比特币和黄金的相关性也为正,但程度低于其与标准普尔500指数的相关性。

BTC、标普500期货及黄金期货月度回报相关性图|图源: eToro

当然,由于投资者纷纷涌向稳定的美元,许多资产呈现出相同的走势。报告称:“在经济衰退初期,许多投资者可能会蜂拥套现,全面清仓,这可能在一定程度上解释了比特币在3月12日与股票和黄金同时暴跌的原因。”而且,其他市场的投资者活动和情绪目前也并不是非常稳定。例如,即使股市反弹,美国的失业率也接近10%。那么,如果宏观市场趋势进一步恶化,比特币将作何反应?它会不会走出独立行情,成为危机中人们对黄金预期那样的安全港呢?

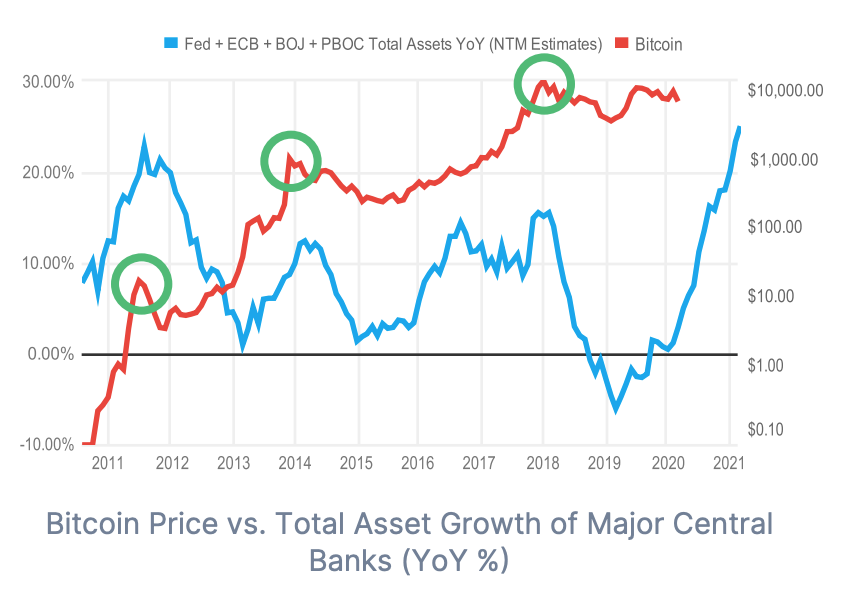

加密货币数据公司Delphi Digital的凯文•凯利(Kevin Kelly)表示,现在完全摒弃比特币是数字黄金这一说法还为时过早。他在该报告的一个专栏中写道“阶段已经确定,”随着各国央行继续将资产负债表扩大到前所未有的水平之际,他提出了比特币将迎来牛市的一些理由。他说道:

“在我们看来,比特币在经济危机后的表现远比抛售时的表现重要得多,因为在目前的背景下,作为一种非主权、抗审查、可证明稀缺性的数字资产来说,比特币从未处于现在这种有利的位置。”凯利继续指出:

“鉴于比特币的诞生时间相对较短,历史上的先例相当有限,但值得注意的是,随着主要央行资产负债表的增长,之前的比特币市场周期已趋于顶峰。”

比特币价格与全球主要央行总资产增长对比图|图源:eToro

崩盘剖析:3月份的市场疯狂

在为该报告撰写的另一个专栏中,加密货币数据提供商Kaiko的萨查•盖巴里(Sacha Ghebali)和阿纳斯塔西娅•梅拉奇里诺斯(Anastasia Melachrinos)对3月12日至13日加密市场崩盘及其影响的关键因素进行了分解。。

具体来说,市场经历了两个阶段的暴跌。首先是最初的下跌,比特币价格从3月12日的8000美元跌至6000美元,跌幅达25%。随着抛售接踵而至,衍生品市场(如总部位于塞舌尔的BitMex交易所)也发生了大量爆仓。

盖巴里和梅拉奇里诺斯指出,许多交易所因服务器无法处理激增的交易而暂停交易或被迫进行维护。这就好像华尔街在蓝筹股指数下跌超过7%时用来停止交易的“熔断机制”一样。

接下来,就在标准普尔500指数的波动与比特币的波动越来越接近的时候,令人瞠目结舌的波动随之而来的,加密市场也不能幸免。(比特币30天的波动率目前是标准普尔500指数的三倍)。

312暴跌的另一个副作用是,加密交易所之间的价差(即卖家想要的价格和买家愿意支付的价格之间的差额)不断扩大。在抛售期间,热门交易所之间的价差增加了10倍。价差扩大意味着资产的价格发现被掩盖了。根据eToro的报告,价差目前刚刚回到3月前的水平。

DeFi真的还是DeFi吗?

被称为“黑色星期四”的加密市场崩盘也给以太坊去中心化金融(DeFi)领域带来了严重的影响。

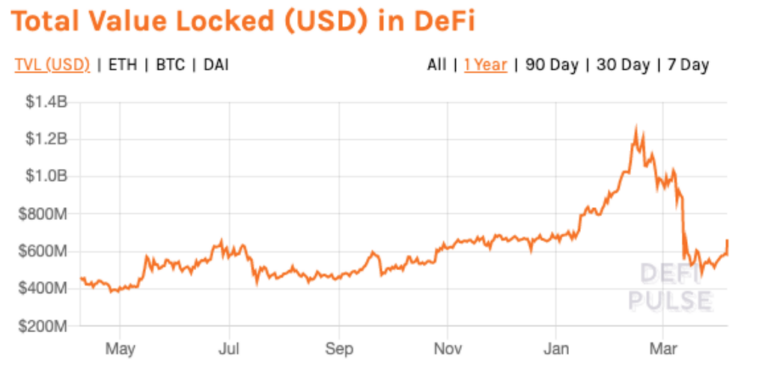

最近的市场崩溃使DeFi协议中锁定的价值减少了一半以上。这一价值在2月中旬达到了12.4亿美元的峰值,但3月份的市场低迷使季度数据急剧下降至5.52亿美元。

DeFi中锁定的总价值图(美元)|图源:DeFi Pulse

关于以太坊,该报告为3月份的价格暴跌如何影响MakerDAO提供了许多重要的信息。MakerDAO是以太坊最受欢迎的去中心化应用程序(dapp),它占了以太坊上所有去中心化金融协议价值的50%。不过,MakerDAO似乎并非完全去中心化。正如报告所详述的,其基金会不得不进行干预,以防止MakerDAO的智能合约破产。

这些智能合约是MakerDao生态系统的血管,用户可以通过将ETH和其他代币作为抵押品,来铸造与美元挂钩的稳定币DAI。你实际上是用你的代币借了一笔DAI贷款,然后你在贷款金额的基础上还了一笔利息来收回抵押品。

为了维持DAI的稳定,MakerDAO要求铸币者每铸造一枚DAI,就要以2:1的比例对其头寸进行抵押(例如,每铸造1美元的DAI,就需要2美元的ETH进行抵押)。为什么需要超额抵押?3月12日和13日就是原因。如果加密货币价格暴跌,那么你需要增加抵押品来缓冲DAI的下跌。

长期以来,市场参与者一直在推测,如果价格严重下跌,MakerDAO会发生什么情况,现在我们有了答案:MakerDAO几乎会倒闭,其基金会不得不介入来挽救它。

这一戏剧性的价格变化意味着,用于铸造DAI的合约担保不足,并通过拍卖进行清算。与此同时,由于用户在恐慌中转移资金,以太坊的网络严重堵塞。

该报告称,结果是,其中只有一个MakerDAO用户停止了操作,因为其他人担心系统中没有足够的ETH,无法以公平的价格拍卖购买他们的DAI。报告称,一名活跃用户以0美元的出价获得了几份合约,这意味着他们在没有支付任何DAI费用的情况下获得了这些合约中的ETH。

由于系统中没有新的DAI来稳定合约,MakerDAO考虑关闭网络并召回系统中的所有DAI。实际上,这个重置按钮会将所有流通中的DAI转换回用于抵押的ETH。这将使240万枚ETH从这些合约中释放出来,形成大规模的市场抛压,或许会进一步造成价格下跌。此外,它还将从Maker的用户手中强行夺取DAI。

因此,与其让每个人都不高兴,Maker决定将MKR代币(MakerDAO设计中使用的另一种代币)拍卖成DAI,以支付450万美元的解押债务。

此外,为了缓解崩盘对DAI造成的流动性压力,MakerDAO在Maker可接受的抵押品中添加了新的代币,以鼓励用户铸造更多DAI。

市场参与者纷纷从交易所购买DAI,或在Uniswap等代币交换协议上转换DAI,有的是为了偿还DAI合约,有的是为了在价格下跌期间寻求稳定。(这导致DAI的价格短暂在1美元上溢价几美分)为了增加供应并将价格拉低至锚定汇率,Maker增加了Coinbase的稳定币USDC作为抵押品选择。

随着Maker对货币政策如此随意修改,它引发了这样一个问题:DeFi及其dapp的去中心化程度到底有多高?Maker从其用户手中购买DAI,这与美联储从银行购买国债和证券以增加流动性有何不同?正如Coin Metrics创始人尼克•卡特(Nic Carter)所言,Maker“实际上是DAI的货币董事会和最后买家”。。

然而,报告显示,尽管存在混乱,用户的情绪大多仍是积极的。社交媒体上与以太坊相关的讨论在第一季度增长了11%。

即使DeFi和比特币数字黄金的叙事经历了重大的压力测试,但Etherean们和Bitcoiner们同样对未来持乐观态度。

eToro 美国公司总经理盖伊•赫希(Guy Hirsch)仍然认为,比特币的数字黄金命运迟早会实现。赫希对Decrypt表示,尽管比特币的价格可能有所下降,但它的表现仍然好于与之密切相关的标准普尔500指数股市中的同类股票。赫希说道:

“比特币的表现确实优于标准普尔500指数,比特币第一季度下跌了10.45%,而同期标准普尔500指数下跌了19.92%。而有关加密货币的叙事仍在继续。我们认为,比特币在短期内可能会存在价格上的高波动性,但在未来几年内,我们相信,它是去中心化的稳健货币,许多新的潜在投资者将意识到这一事实,他们还将使投资组合多样化,将比特币作为对冲政府失败的工具。”

本文由decrypt.co授权翻译。

原文:https://decrypt.co/25568/bitcoin-defi-market-mania-crypto-narratives-confront-reality

作者: Colin Harper< br/>

编译:Libert

稿源(译):巴比特资讯(http://v1.8btc.com/584579)