引介 | 反射债券:以太坊DeFi生态的新积木

译者注:原文作者Stefan Ionescu根据锚定币DAI最初的设计,提出了一种类似对冲策略的反射债券(Reflex-Bond),其可以“清洗”自身抵押品的波动性,而将其用作DAI等稳定币的抵押品,可大大降低系统风险,从而为DeFi生态打下更坚固的基础。

(图片来自:tuchong.com)

以下是译文:是时候让一个旧想法发光了。

在过去的几年里,“稳定币”一词的意思就是“锚定币”,从长远来看,它的价值与特定资产或一篮子资产紧密相关。 而最近的市场动态表明,锚定币的叙述方式,给存在抵押的稳定币项目带来了问题 。也就是说,它限制了系统可用来影响稳定币市场价格的经济激励措施,其中之一就是对所有代币持有人施行负利率。如果系统具有内置利率,则稳定币就会脱钩,从而打破最初的“锚定”说法。

一个值得注意的例子是,MakerDAO的DAI目前正努力维持其锚定汇率。在312“黑色星期四”期间,DAI的市场价比预定的1美元锚定价高出了10%以上。作为应对方式,其治理代币(MKR)持有人必须使稳定费和储蓄率降低至0,即便是采用了这些严厉措施,DAI的市场汇率至今仍高于锚定汇率。然后,以太坊社区中有很多人会问,为什么DAI的费率不能降到负值,以便治理可以对市场施加更大的压力。简单的答案是,1 DAI=1美元的meme必须不惜一切代价保持活力,因此该系统的设计不是为了支持负利率。

至少这不是目前的系统。在Maker的 最初版设计 中(如紫皮书所述),DAI确实是有负利率的,不过,更重要的是设计显示,DAI的市价不一定总是回到1美元的赎回价格。相反,赎回价格本身就是浮动的。 说白了,这里的稳定币被定义为一种低波动性资产(与自身抵押品相比),其赎回价格和利率由市场决定,而不是由“去中心化”治理决定 。

浮动赎回价格的最初动机,就是针对“黑色星期四”这种情景的,如果该系统是按照原始规范设计的,那么它将做出更加果断的反应,以抵消市场价格的大幅上涨。可悲的是,这种健壮的机制设计被放弃了。

好吧,它一直被废弃到现在。

进入反射债券(Reflex-Bonds)

在接下来的部分,我将描述一个新系统的整体机制,该系统融合了Dai紫皮书的原始思想。 该系统创造的资产不与任何东西锚定,但其目的是消除其基础抵押品中存在的大部分波动性 。我将使用MakerDAO早期贡献者Nikolai Mushegian首创的“反射债券”(reflex-bond)一词来指代这一新资产。

反射债券的目的是在保持高度不信任的同时,更稳定地代表其抵押品 。如果在其他协议中使用,反射债券可以保护其用户免受加密货币市场重大及突变的影响。例如,如果Maker 在“黑色星期四”之前使用“反射债券”作为抵押品,则CDP 创建者将有更多的时间避免被完全清算。

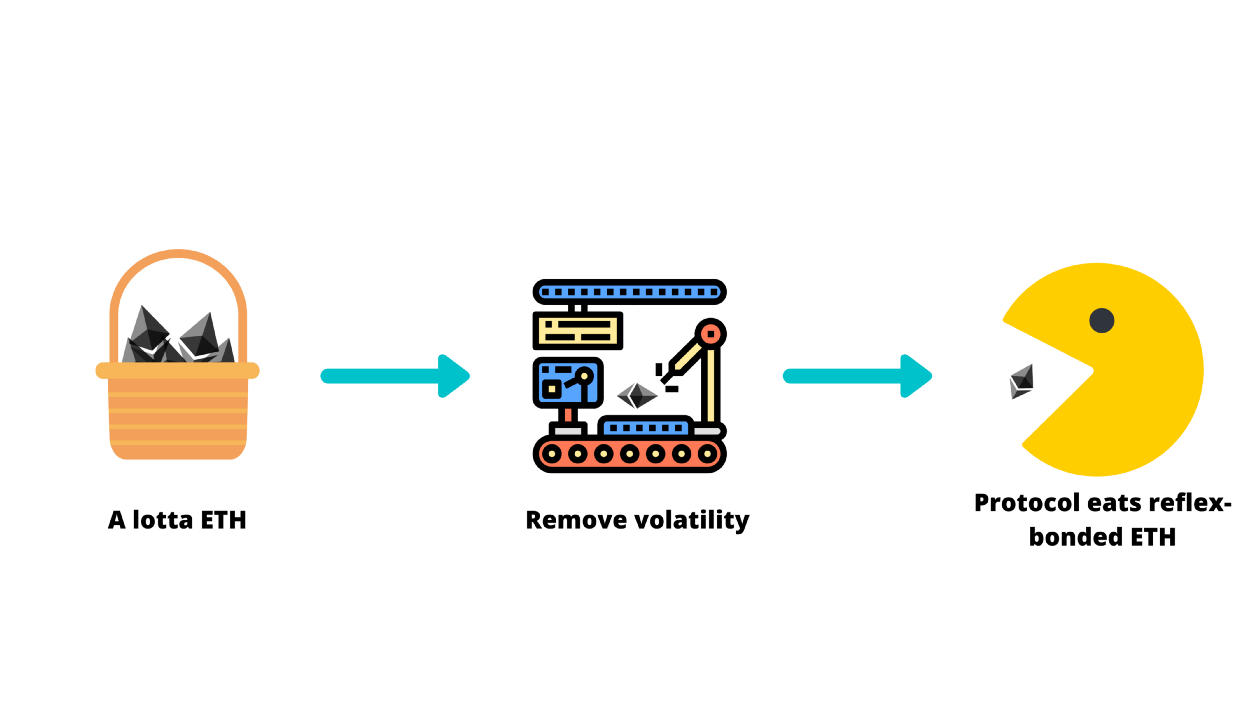

“反射债券”ETH = 美味ETH

在我们通过几个例子来了解“反射债券”如何保持低波动性之前,让我们来熟悉一下你将在本文的其余部分会遇到的术语:- 反射债券 :一种与自身抵押品相比具有更低波动性的抵押、非锚定资产;

- 赎回价格 :系统希望反射债券具有的价格,比如DAI 的目标是始终保持在1美元,而反射债券的价格是可变的;

- 市场价格 :市场对反射债券的估价;

- 赎回率 :用于激励CDP创建者发行更多债券,或偿还其债券债务的每秒利率(可以是正,也可以是负),赎回率逐渐改变赎回价格,其概念与利率相似,但又不相同;

- 借款能力 :一单位抵押品可借出多少反射债券,每次系统收到接受抵押品类型的喂价更新时,喂价数据除以赎回价格,然后再除以清算比率,以计算借款能力,如果我们使用ETH作为例子,假设ETH的价格是100美元,清算比率为150%,本期债券赎回价格为1美元,则ETH借款能力约为100/1/1.5=66.67美元;

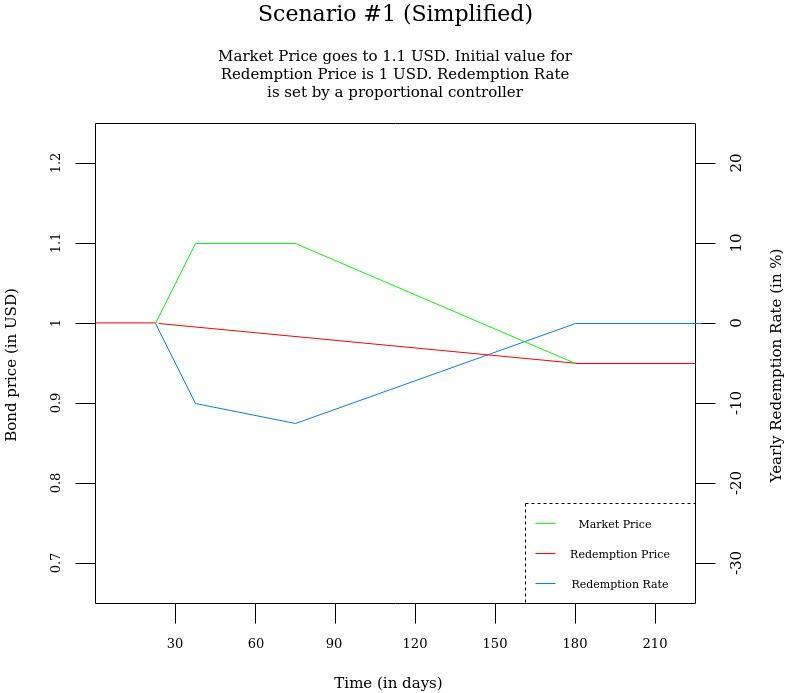

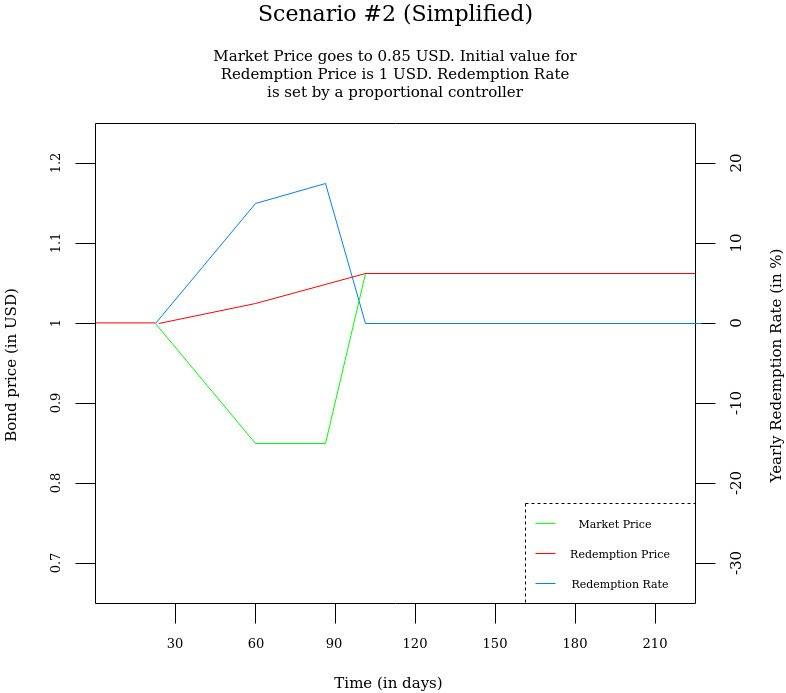

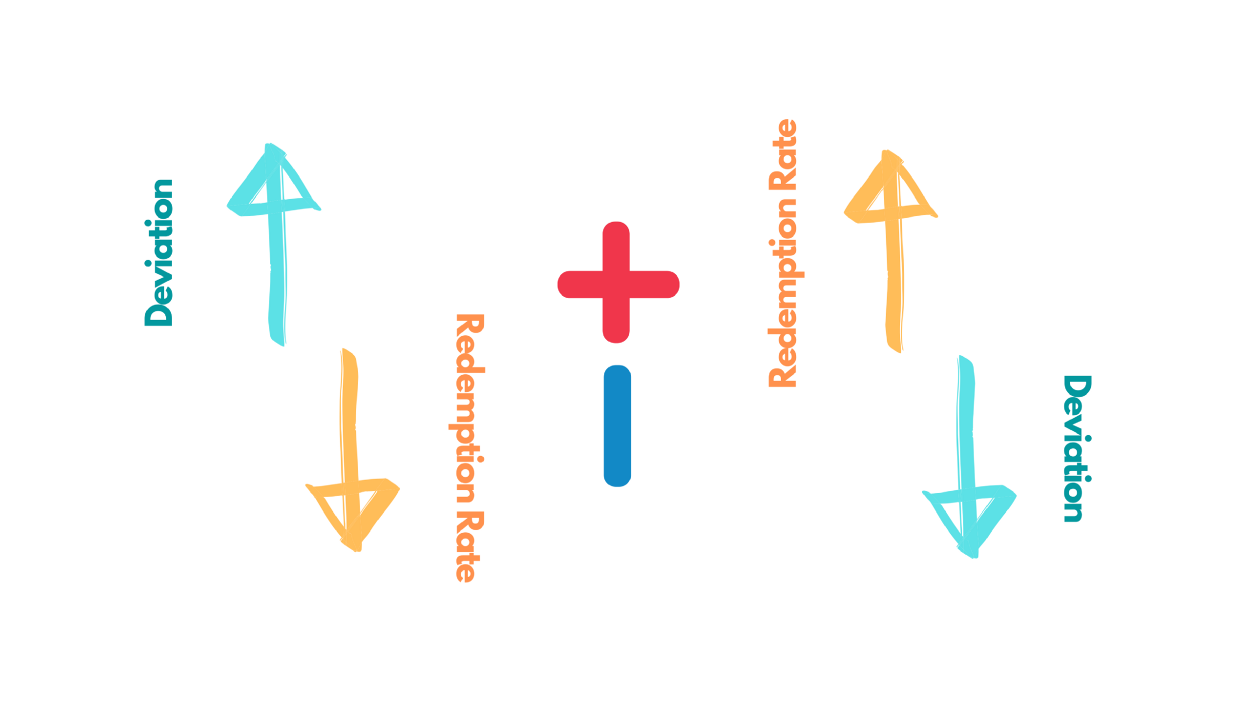

图1A

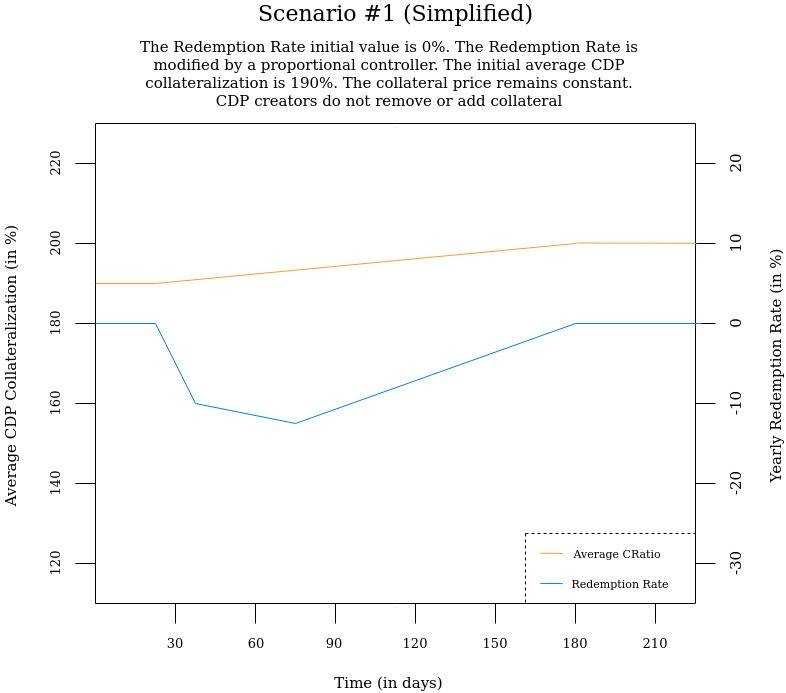

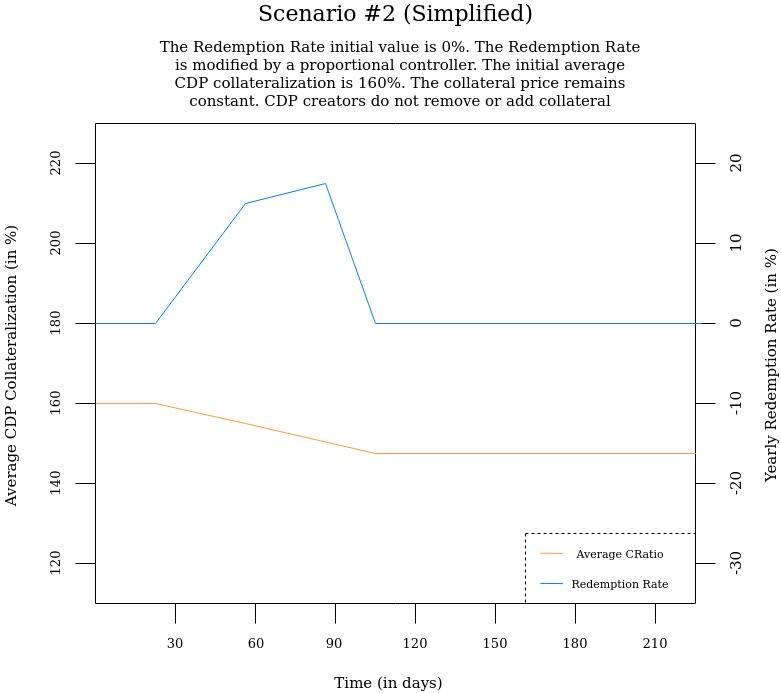

图1B

- 在第30天之前,反射债券的赎回价与市场价均为1美元。因为两个价格之间的偏差为零,赎回率为0%。此外,整个系统的平均抵押率为190%,为简单起见,我们假设抵押价格始终为100美元,而清算比率始终为150%。

- 在30到40天之间,由于人们开始为反射债券支付了更多(例如,他们想偿还债务,但市场上没有足够的流动性),其市场价格上涨到1.1美元。为了降低市场价格,这个系统需要创造更多的债券。为鼓励债券发行,赎回率为每年-10%(图1A),同时市场价格飙升10%(注:赎回率为-10%将导致一年后赎回价格为0.9美元);

- 在第40到75天之间,市场价格保持不变,但赎回价格缓慢下降,因为它受到赎回率的影响。由于市场价和赎回价之间的偏差增加,赎回率也继续下降。同时,所有CDP的借款能力都将上升(图1B),因为反射债券正在重新定价(例如债券赎回价格从1美元变至0.95美元,新借款能力则为100/0.95/1.5≈70.17美元);

- 随着CDP持有人意识到他们的借款能力在增长,即使他们的抵押品价格保持不变,他们也会被激励去产生更多的债券。这就是为什么在第75天,随着越来越多的债券进入市场,我们开始看到市场价格缓慢下跌。同时,随着市场价与赎回价格的差距缩小,赎回率开始向0%逼近;

- 在第180天,两种价格之间的差距变为0(图1A),赎回率现在变为0%,所有CDP的借款能力停止增长(图1B);

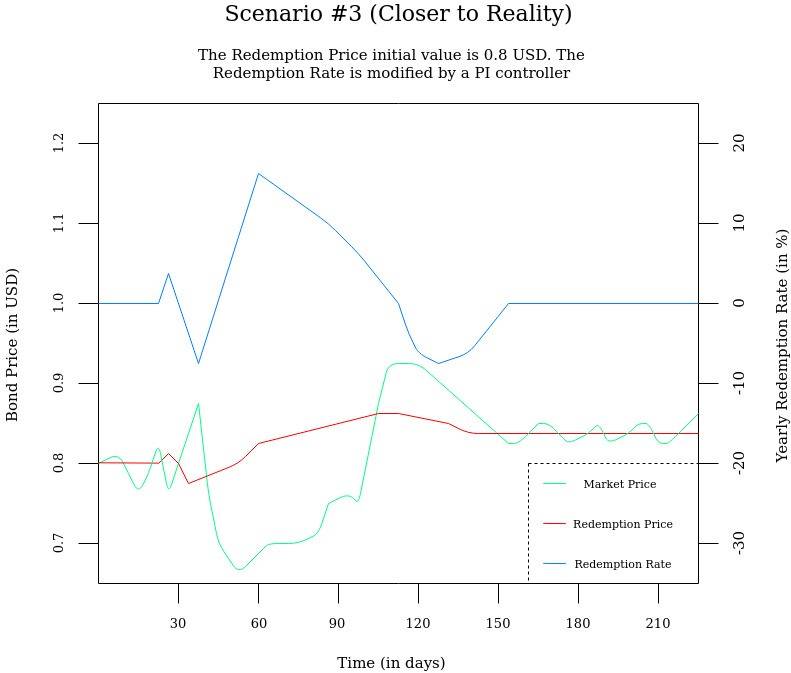

图2A

图2B

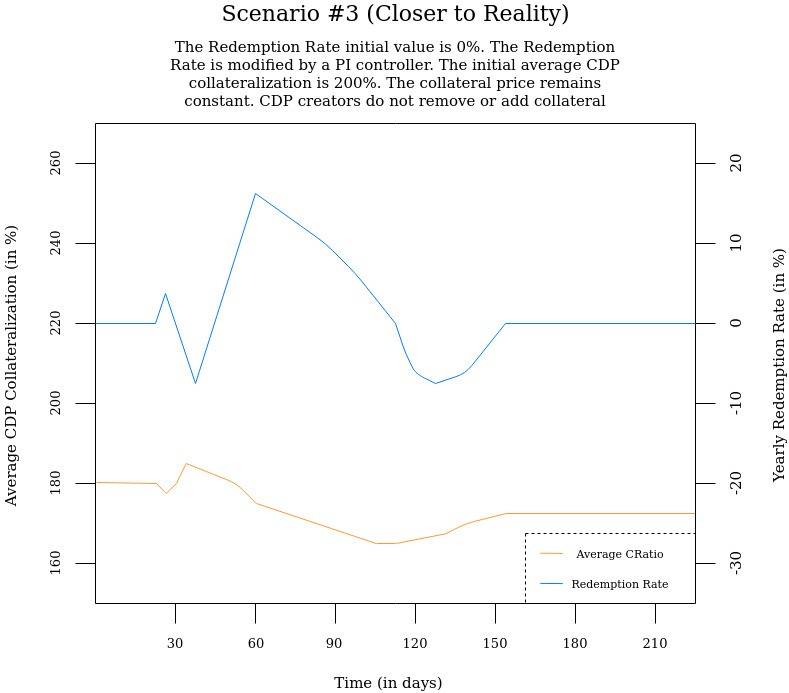

为了简单起见,我故意省略了一些细节。大多数情况下,市场价格和赎回价格之间会有很小的偏差,可以将控制器设置为噪音分类。此外,理想情况下,应使用 PI控制器 修改赎回率,该PI控制器可以帮助最小化市场/赎回价格的偏差(如上述理想简化方案所示),甚至可以通过 PID控制器 来减少integrator积分。

图3A

图3B

控制器可以使用特定的参数启动,然后是完全自治的,在这种情况下,系统对治理的依赖性会降低,或者可以随着时间的推移手动调整其参数。不过,这里要给的一个警告是:如果从一开始就选择完全自治的选项,可能会因为缺少真实世界的数据来作为参数基础,而被证明是无效的。另一个重要的细节是,赎回利率机制取代了储蓄账户(在Maker的情况下,就是Dai储蓄账户),并隐式删除了稳定币持有人赚取利息的储蓄利率(Dai储蓄利率)。

最后,即使赎回率为负,系统仍然可以收取稳定费用。当由于赎回率对反射债券进行重新定价时,收取的稳定费金额(以反射债券计)不会改变。但这还不是全部:系统的一个版本可以收取固定的稳定费用,而只能修改赎回率。根据市场价/赎回价差估计的固定费用和赎回率,使CDP创造者在与其未平仓头寸相关的成本和风险方面,有了更高的可预测性。

你总是可以预测赎回率的方向,因为它与偏差正好相反

反射债券是如何做到无需信任的?

为了创造一个反射债券,我们需要将多个部分组合在一起:

- 一个可靠的预言机(oracle)系统,它负责为债券及其抵押品提供价格信息;

- 改变赎回率的利率制定程序;

- 一个借贷机制;

- 一个清算机制;

- 设定贷款利率的组成部分(稳定费用程序);

而在设计预言机(oracle)和赎回率设置程序时,困难的部分来了。抵押品喂价的一个选择,是为不同的预言机(oracle)网络构建一个聚合器,将每个网络的结果存储在一个排序数组中,然后选择中值。通过使用Uniswap v2与每个预言机(oracle)的特定费用代币交换债券,部分稳定费用可用于支付预言机(oracle)调用。债券的喂价可以从bond/COL Uniswap v2池中获取,COL是支持债券的抵押品类型之一,也可以通过治理白名单预言机(oracle)提供,直到预言机(oracle)网络提供债券馈送。

至于费率设置程序,一种简单的实现是PI控制器,其中智能合约自动计算比例,而治理仅设置integral项。而更复杂的实现方法是使用PID控制器,其中integral项和derivative项由合约使用市场价格偏差累加器计算得出。使用PID,治理可能仍需要调整一些参数,尽管总的来说,它们对系统的影响是最小的。

而最终的结果是,在它启动之后,你无需信任治理即可处理大多数反射债券的组件。

协议如何使用反射债券?

启动该系统后,任何人都能够原子化地存放ETH以创建反射债券,然后在另一个协议中存放反射债券ETH,以借入或创建其他加密资产,以及合成黄金、合成石油、合成股票,甚至是当前流行的合成美元,而反射债券充当了初始加密资产和最终协议之间的中间件。使用这些债券作为抵押品的主要好处是,它们可以减轻波动性。

为了鼓励在其他系统中使用反射债券,可以使用默认的正赎回率设置它们。有利的一面是,长期来看,这些债券的赎回价格会更高。另一方面,反射债券CDP创建者将逐渐需要在其头寸中增加更多抵押品,以避免因债券重新定价而清算。当然,默认的赎回率可能要足够小,以至于清算并不是迫在眉睫的威胁。

总结

DAI被定义为一种锚定资产,这意味着它必须将其市场价格维持在接近单一、非流动的水平。但无论如何,它的最初目标是不同的,并且更类似于反射债券。

而反射债券类似于对冲策略,其目的是要比支持它们的抵押品的波动性要小。你可以将创建反射债券的系统想象成一台洗衣机,但它“清洗”的是自身抵押品的波动性,而不是衣服。有了这一特性,反射债券实际上可用作锚定币的抵押品,然后锚定币将降低对ETH等加密资产的敞口。

原文:https://medium.com/@stefan__ionescu/stability-without-pegs-8c6a1cbc7fbd 作者:Stefan Ionescu 编译:洒脱喜 稿源(译):巴比特资讯(http://www.8btc.com/media/583430)