自动化做市商 AMM 正火,但是你需要了解提供流动性的风险所在

撰文:AlfaBlok,Crypto Español 频道博主,前微软员工

编译:Perry Wang

来源:链闻

AMM 是 DeFi 中最红火的一个领域,其全称是自动化做市商(automatic market maker)。

Uniswap 以雷霆之势席卷 DeFi 领域,而像 Balancer 之类令人兴奋的项目则刚刚启动,这肯定会给该领域带来很多新机遇。

AMM 让用户可以交换加密资产,例如把 DAI 换成 ETH,且无需通过中心化的交易对手。这与 Coinbase、 Kraken 或币安等传统加密货币交易所不同,后者在交易中充当了代币买家和卖家之间的中介。这些公司都是中心化的机构,受到监管、审查和身份控制的影响,而 AMM 只是一些智能合约系统,不停歇地运行在以太坊等分布式账本上。

AMM 很有意思的一点,是它们需要一部分用户作为其服务的流动性提供者。流动性提供者承诺把自己的资产对提交给所谓的「资金池」(liquidity pool)。

比如,当你在 Uniswap 平台将 ETH 兑换成 DAI,你其实是在用自己的资产与其中的某个「资金池」交易。

资金池的费率结构

AMM 向使用该服务的用户收取一定的交易费。Uniswap 的费率是交易价值的 0.3%。这笔 0.3% 的收费会进入资金池,并分配给为流动性贡献资金的用户,按其贡献比例分配。举例:

资金池 A:

内有 100 ETH + 10,000 DAI

75% 资金由用户 A 贡献,25% 由用户 B 贡献

用户可以与这一资金池互换资产。例如,用户 Z 用 30 ETH 兑换 3000 DAI。这笔交易会产生 0.3% 的费用,即 9 DAI。这笔费用从该交易中扣除(用户 Z 只拿到 2991 DAI),9 DAI 留在资金池中。由于 A/B 对该资金池分别有 75/25 的所有权,增加的 9 DAI 会按比例分配。

如果该资金池继续扩大,第三位用户投入资金,那么费用分配会被进一步稀释。所以,资金池的规模越大,单个出资者收到的费用就会越少。

简而言之,流动性提供者最后拿到的份额,具体取决于两大因素:

交易额。对流动性提供者而言,交易额翻倍,产生的交易费随之翻倍; 资金池的规模。资金池的规模翻倍,流动性提供者收获的交易费减少一半。相反,池子规模若缩减到一半,产生的交易费则翻倍。

流动性提供者的回报 VS 屯币收益

任何人都可以向资金池提供资金,从而参与费用的分配。不过,与简单的买币-持币策略相比,向资金池提供资金并不能保证是一种稳赚的策略。

让我们比较一下两者的回报,即买入并持有 VS 向资金池提供资金:

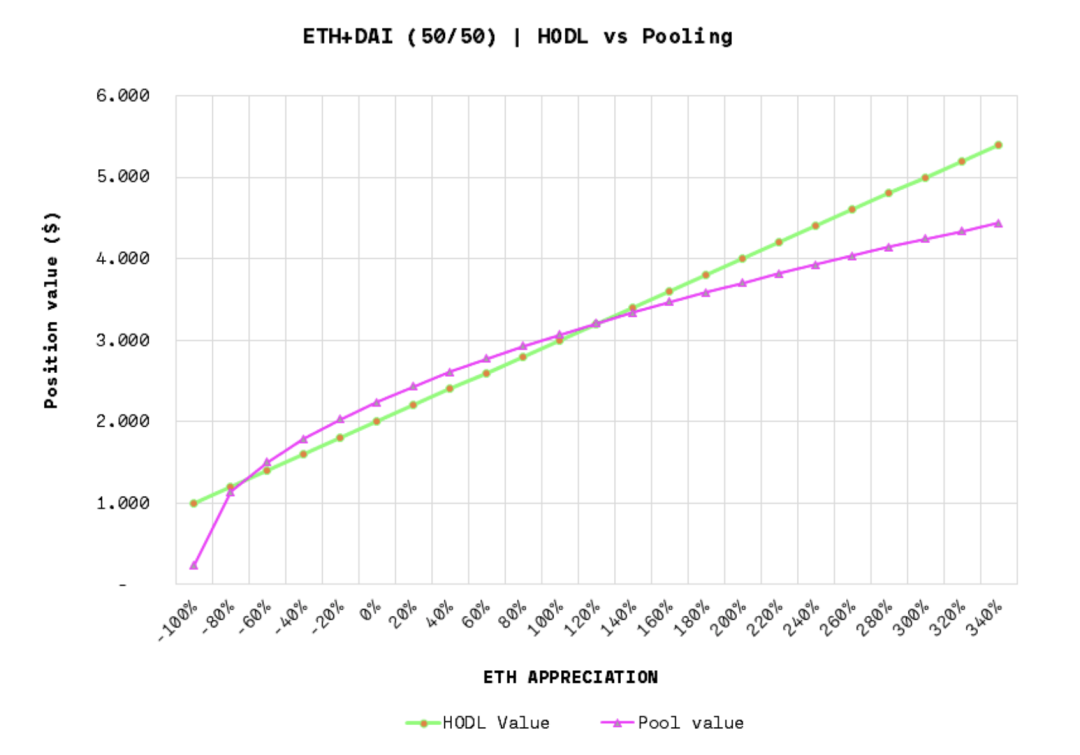

上图的假定条件:ETH = 100 DAI,交易费 = 0.3%,资金池规模 = 30,000 ETH, 月交易额 = 200,000 ETH,持有时间 = 1 年。

如果在此期间 ETH 价格下跌超过 80%,或上涨超过 120%,流动池策略的表现会差于买入-持有策略。在其他情况下,该策略的表现优于价格跟随策略(买入-持有)。

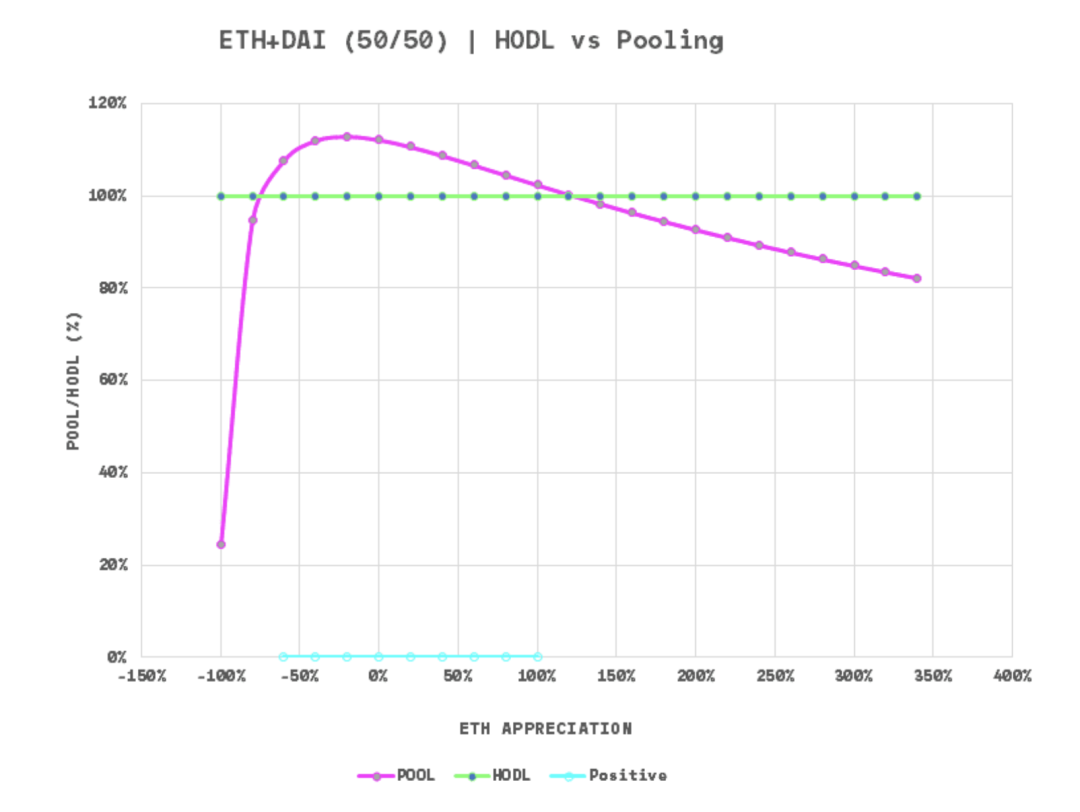

以下是另一种图式,展示池聚/向资金池提供资金(pooling)与屯币(HODL)的对比:

在上图,Y 轴不再以美元计价,而是用池聚头寸除以屯币头寸,得出两者的百分比差异,超过 100 % 就意味着池聚策略胜出。

资金池规模变化所造成的影响

现在我们假设,对资金池贡献同样的资金,交易额也不变,只是池里的整体流动性翻倍:

不出所料,池中流动性增大,单个贡献者拿到的交易费就变少,导致整条曲线下移。这意味着,池聚策略胜出的区间变窄了。

原来的区间:-80% 到 +120%

资金池规模翻倍后:-60% 到 +80%

需要留意的是:如果流动性翻倍,而交易额也翻倍的话,那么两个因素将相互抵消(2 x 1/2 = 1)。因此,流动性提供者受到的影响因素其实是:交易额相对于流动性规模的变化。

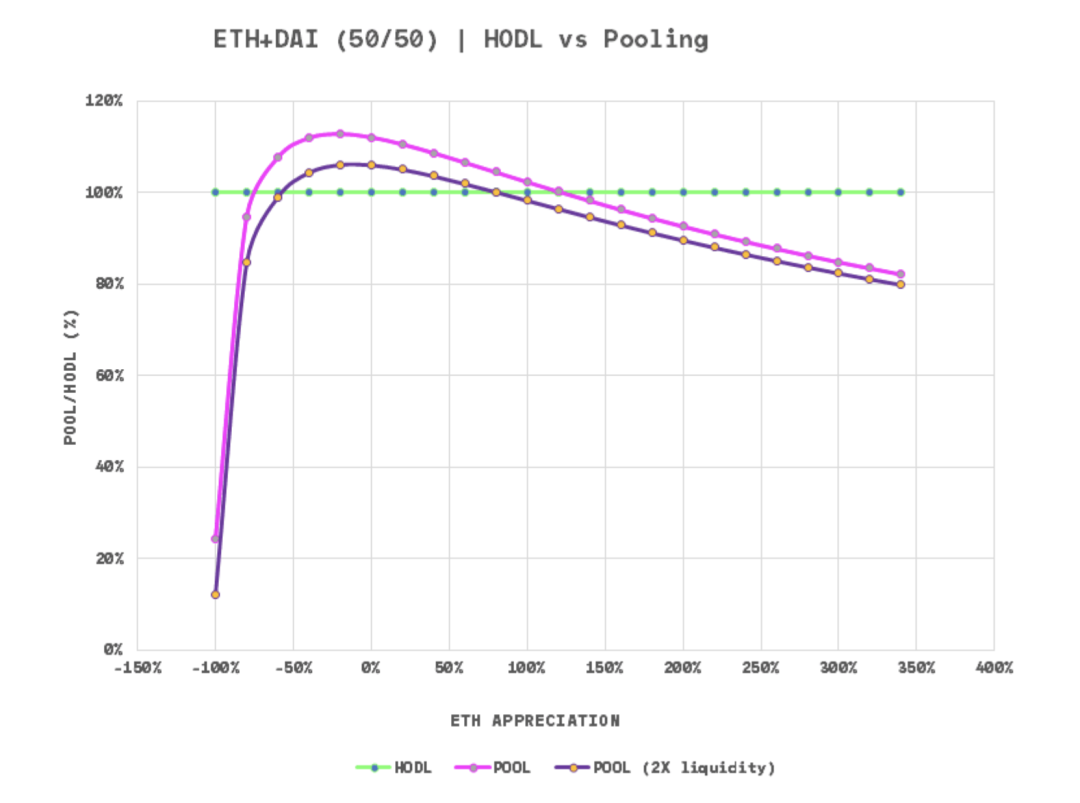

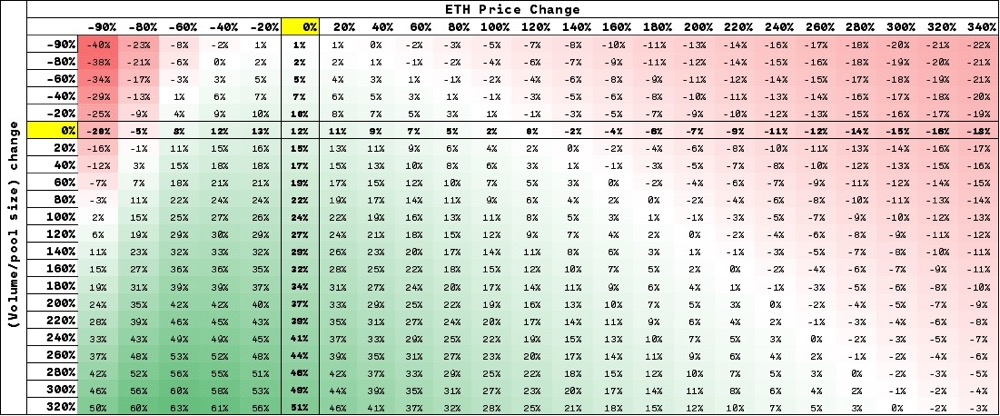

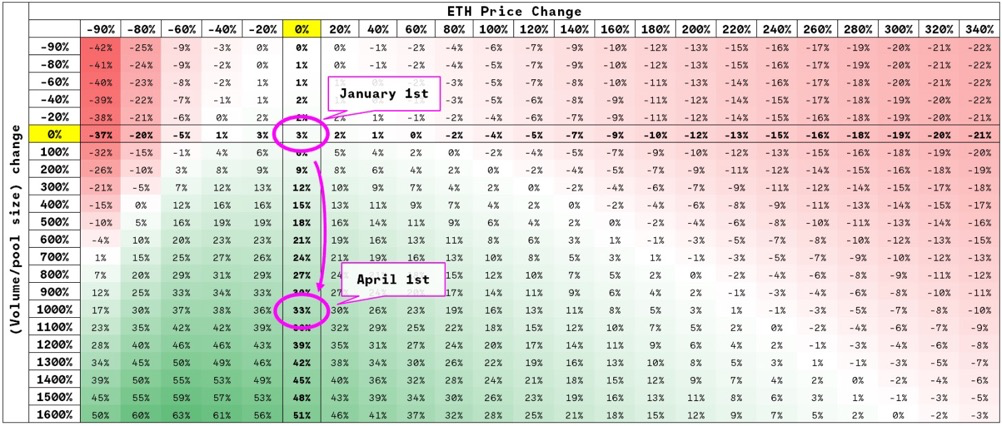

考虑到这一因素,我们把所有因素汇拢到一起,看看池聚 vs 屯币的更完整的光谱,包括价格变量 vs 交易额 / 流动性变量:

上图的假定条件:ETH = 100 DAI,交易费 = 0.3%,资金池规模 = 30,000 ETH,月交易额 =200,000 ETH,持有时间 = 1 年。

资金池的规模和交易额的历史演变

从前面的分析可以清晰的看到,我们不仅需要观察资产价格的变化,还需要关注资金池规模和交易额的变化趋势。

幸运的是,Uniswap 提供了有关资金池和交易额的信息:https://uniswap.info/。

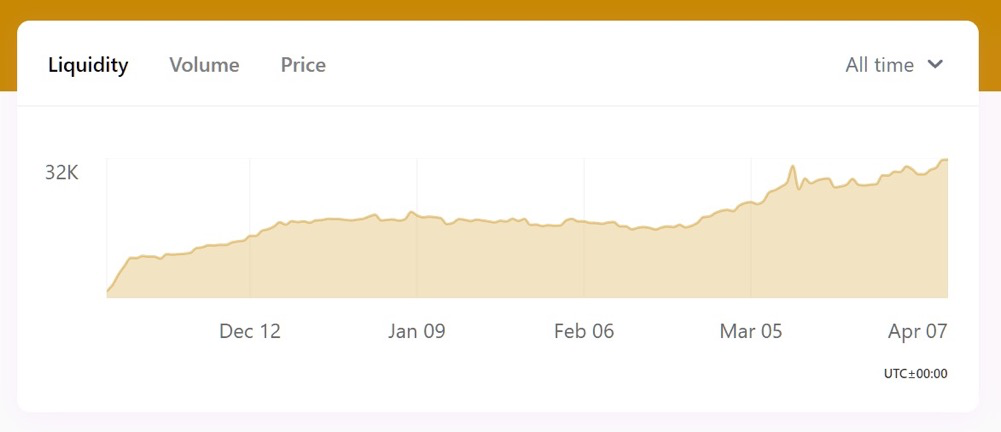

DAI-ETH 池流动性的历史变化

先看过去几个月流动性(资金池规模)的演变:

去年 12 月至今年 2 月中旬 ,流动性维持在 1.6 万 ETH 左右。此后开始增长,目前达到 3.2 万 ETH 的水平。大约 3 个月时间,规模翻倍。

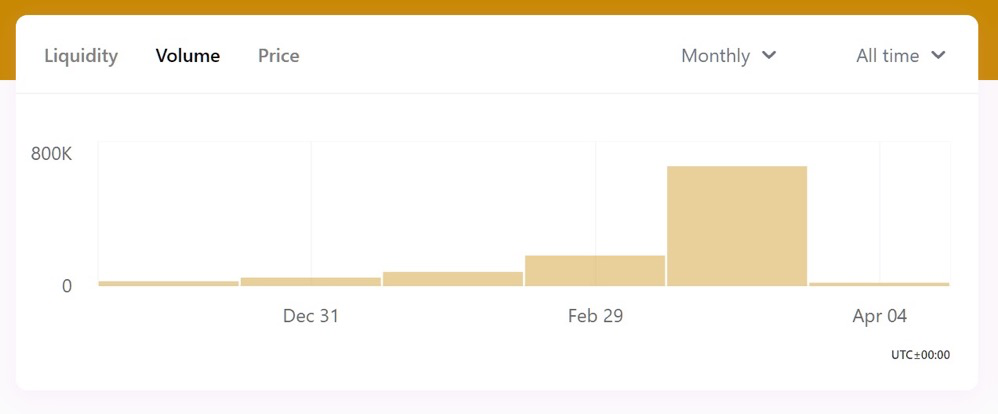

DAI-ETH 交易额的历史变化

我们看看同一时段这一资金池的交易额变化。也就是说,有多少 ETH 换成了 DAI:

该池的规模大约在三个月翻倍,而交易额则几乎一个月翻一倍!在去年 11 月至今年 2 月这一时间段。此后,3 月的交易额大爆发(因为黑色星期四)。

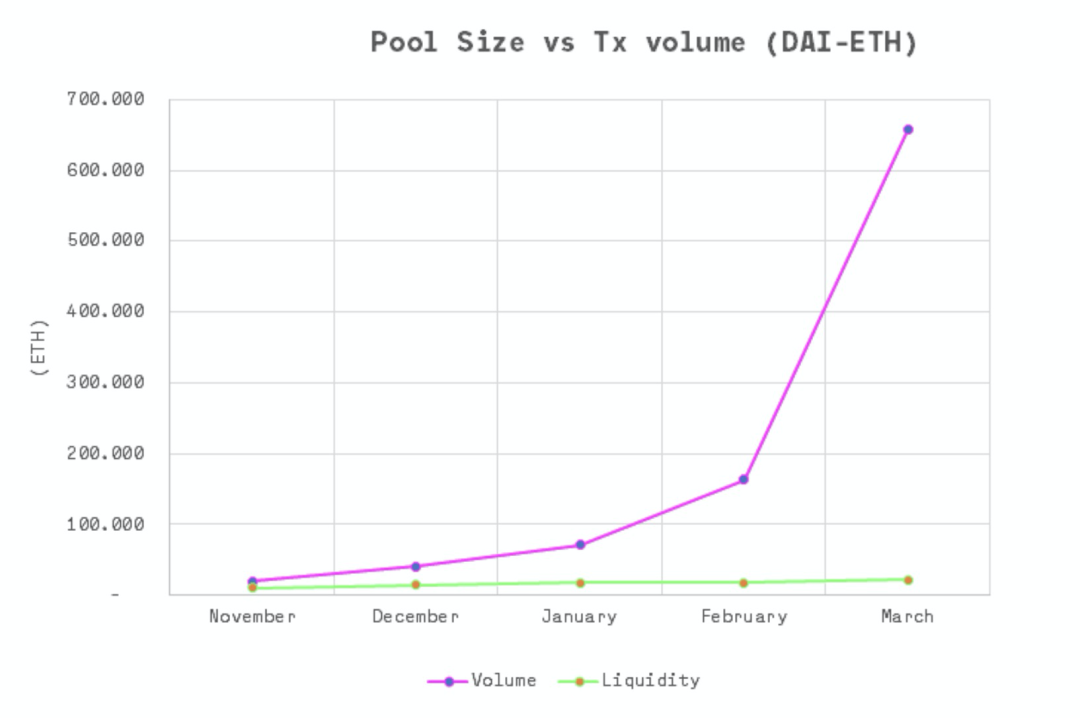

下图可以看到合并的数据:

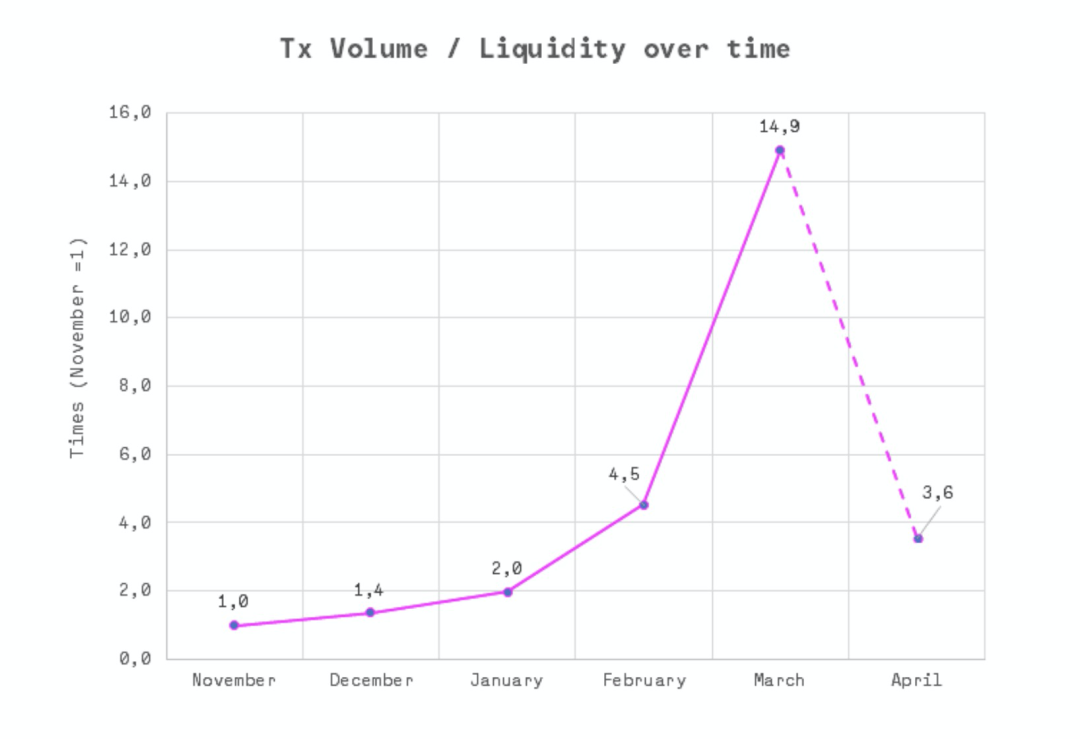

3 月的黑色星期四市场巨震,让走势图严重扭曲。为了看得更清楚,下面我们做了交易额 / 流动性的图,去年 11 月的比值设为参照点:

去年 11 月至今年 2 月,这一比值上升至 4-5 倍,而 3 月则一举冲高到 15 倍。按目前的趋势 4 月交易额将在 15-20 万 ETH,与 2 月的水平差不多。

不管怎样,我们可以看到,去年 11 月至今年 2 月,交易额的增长速度远远快于流动性的增长。在我们上面展示的热力图中,这意味着剧烈的向下移动 = 对流动性提供者,这是重大利好。

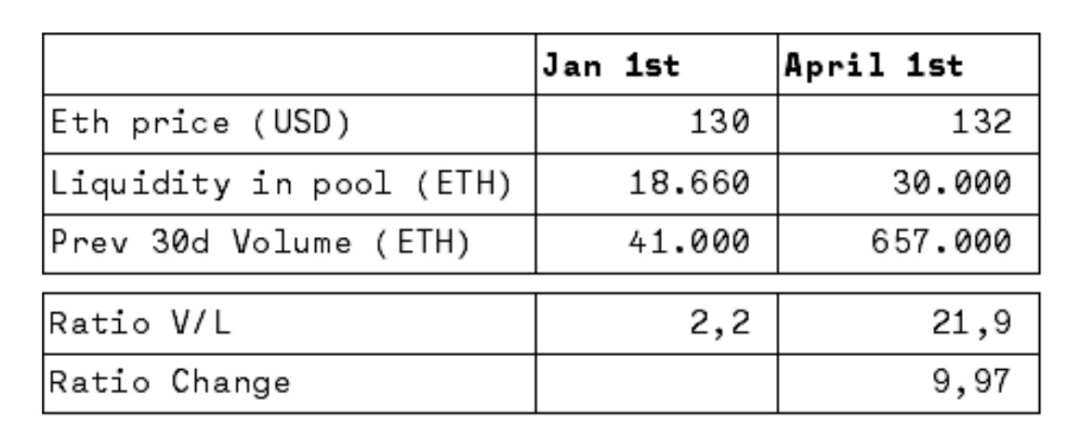

再看看下表。这是 2020 年 1 月 1 日至 2020 年 4 月 1 日,ETH 价格与资金池规模的对比:

再看下面的热力图, 1 月 至 4 月,池聚策略比屯币策略的优势变化:

% = 池聚策略相比屯币策略的回报溢价。图表的假定条件:ETH 初始价格 = 130 DAI,交易费 = 0.3%,资金池最初规模 = 18,660 ETH,最初月交易额 = 41,000 ETH,持有时间 = 90 天。

在此期间 ETH 的价格基本持平,而交易额 / 流动性规模的比值扩大了 10 倍。结果就是,流动性提供者在此期间获得的收益比屯币者高出近 33%。

黑色星期四进一步证明了这一策略的防御性本质——随着价格波动性的上升,交易额的增长速度远远快过流动性的增速。这对流动性提供者是件好事,因为交易费的上涨对冲了他们在头寸上的损失。

我们会继续监测这一领域的动态,但迄今为止我们发现,与交易额的剧烈变化相比,流动性供应的变化要缓和得多。

结论

我们看到,借助 AMM,人们可以将自己的资产投入资金池,并获得回报。

我们看到,和单纯持有加密资产相比,池聚策略的表现可能好于或差于买入并持有策略,这主要取决于价格变化,以及交易额 / 资金池规模的比值。

池聚策略在两种场景下会跑赢屯币策略:

横盘或温和走低的市场

当标的资产的价格小幅下降时,池聚策略的表现最佳。如果价格大幅上升或下跌,该策略的业绩会低于屯币。

交易额 / 流动性的比值上升时

当交易额的增速超过资金池的扩容速度时,所收取的费用会增加,也就帮助池聚策略跑赢屯币策略。相反,如果资金池的壮大速度快于交易额的增长,单份贡献分得的费用将减少,该策略维持正收益的区间也将收窄。

结合黑色星期四期间的经验,我们的分析表明,总体而言,这是一种防御性策略,在价格动荡时期表现非常出色,在价格温和下降时也能提供不错的对冲。

未来,值得注意的是,诸如 Gelato Finance 之类的解决方案是否会使进入 / 退出这一策略变得自动化,即起到一种止损作用。

最后一点想法

畅销书《黑天鹅》(the Black Swan)的作者塔勒布(Nassim Taleb)强烈呼吁,在冒险时应保持「凸性」(convexity)。他的意思是,在风险光谱的两侧,都应该拥有正面(upside)或期权性方案(optionality)。与单纯持币相比,池聚这种特殊策略是凹的(concave),会使你在价格的任一方向急剧移动中遭遇损失。用他的术语来说,这是脆弱的。

除非你拥有工具来监测资金池和定价条件的变化,并基于变化快速行动,否则,对大多数人来说,买币-持币(如果可能的话,用一些卖空进行对冲!)可能是更安全的策略。