观点 | 比特币是一种真正有趣的资产:谈比特币的通缩模型及其对价格的影响

上周,美联储降低了利率,美联储主席杰罗姆·鲍威尔(Jerome Powell)不久表示:“世界中央银行在对抗这种病毒的经济影响中发挥着重要作用。” 该声明可以简单地解释为:“在发生危机时,我们将集体协调地印制钞票”,这意味着将创造更多的货币,更多的流通货币会导致更高的通货膨胀。

“每个人都知道,适度的通货膨胀对经济有利,而通货紧缩会导致经济停滞。”——这种说法是如此普遍,以至于大多数人(包括经济学家)甚至都没有去评估其公平性。

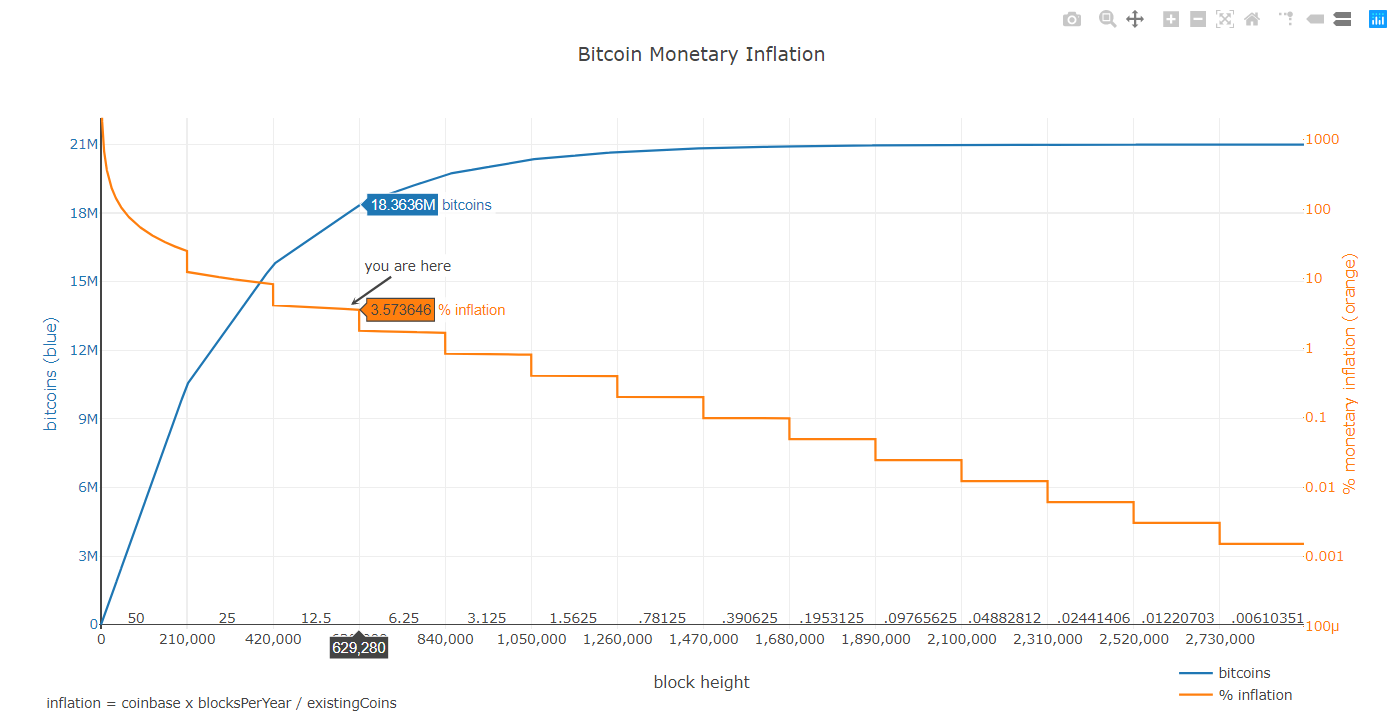

比特币的发行数量和预计的比特币通货膨胀率。 https://bashco.github.io/Bitcoin_Monetary_Inflation/

但是比特币的供应是有限的,因此,它的经济模型是通缩的。本文将探讨通货紧缩和通货膨胀之间的差异,以及比特币的通货紧缩是否会导致长期价格上涨。

传统经济视角

通货膨胀基本上以商品和服务的价格上涨为代表,而通货紧缩则相反。

简而言之,在大多数情况下,通货膨胀和通货紧缩与中央银行的货币政策直接相关。用更简单的话来说,通货膨胀和通货紧缩取决于中央银行印制新货币的积极程度。

有趣的是:以前的通货膨胀和通货紧缩直接定义为增加/减少流通中的货币总量。如今,银行系统是如此复杂,以至于几乎无法准确估计向经济注入了多少货币。

传统的凯恩斯主义经济学派就是基于这样的思想,即适度的通货膨胀对经济是必要的。

不断上涨的价格阻止了人们和公司进行储蓄并刺激他们进行支出和再投资,从而刺激了对商品和服务的需求,从而刺激了经济本身。 需求刺激了供应,产量增加,经济机器继续运转。

如果通货紧缩突然发生,经济就会崩溃。 价格下跌,人们花更少的钱,生产下降,失业率上升,价格进一步下跌,等等。 (此过程称为通缩螺旋)。

通货紧缩的负面影响的例子包括1930年代美国的大萧条和1990年代日本发生的通货紧缩螺旋。

有趣的是,最保守的估计表明,由于通货膨胀,在过去50年中,美元贬值了超过85%。

经济的另一种视角

还有其他经济学派,奥地利学派就是其中之一。这些学派支持不同的观点,经仔细研究,它们被证明是非常合理的。

他们特别指出,价格下跌并不一定会导致需求急剧下降。人们肯定会继续购买食物和其他必需品。而且,他们也不会放弃奢侈品。

例如,科技行业现在正承受本地的通货紧缩:一部今天售价1000美元的新手机将在两年内变得只需要支付800美元。同时,人们仍在积极购买新手机。

虽然看起来像是在开玩笑,不是科学,不是吗?那么,如果您更深入地研究数据,将会发生什么?事实证明,在这种情况下,日本的“典型”例子看起来非常不典型。

经济学家安德鲁·阿特克森(Andrew Atkeson)和蒂莫西·基霍(Timothy Kehoe)研究了过去180年中各个国家的通货紧缩和经济萧条时期,发现在73个通缩时期中,有63个并未导致经济活动下降,而在29个时期中的21次经济萧条发生在通货膨胀时期,而不是通货紧缩时期。

健康的通货紧缩

没有人争辩通缩加剧实际上会导致经济崩溃。 其后果不会比恶性通货膨胀(顺便说一下,我们经常看到的只是通货紧缩螺旋)更好。

但是理想的通货紧缩或零通胀将导致理智的后果,市场经济可以独自应对。

- 货币价值不会因通货膨胀而摊薄,因此人们和公司将能够节省其收入。

- 偿还债务(并因此借款)将更加困难; 那些负债累累的人将被迫宣布破产并离开企业; 许多债务将以更优惠的条件再融资。

- 各国将不得不使用税收而不是印刷货币开展活动; 债务减少将使经济发展更加顺畅(泡沫机会减少)。

那么,为什么所有中央银行都尽力避免通缩呢?

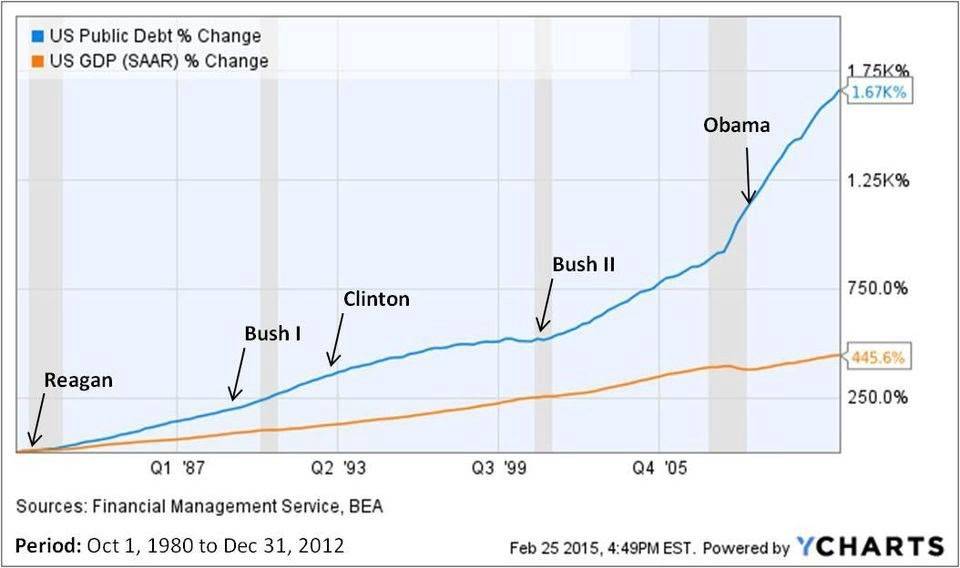

- 首先,因为所有政府都陷入债务。

- 其次,因为印钞比起提高税收更能为人民所接受。

- 最后,因为货币政策在一定程度上有效地刺激(和调节)经济(至少在短期内)。

美国公共债务与GDP

一切都变得更加复杂,但简单地说,每印上新的美元(欧元/卢布/法郎),各国政府就将自己逼到通货膨胀的死角,而如果没有外部援助,这是无法逃脱的。

比特币的稀缺性

那和比特币有什么关系? 各国政府和中央银行都无法控制比特币,无法复印,也不需要关心自己的债务。 比特币提供了当前系统的替代方案。

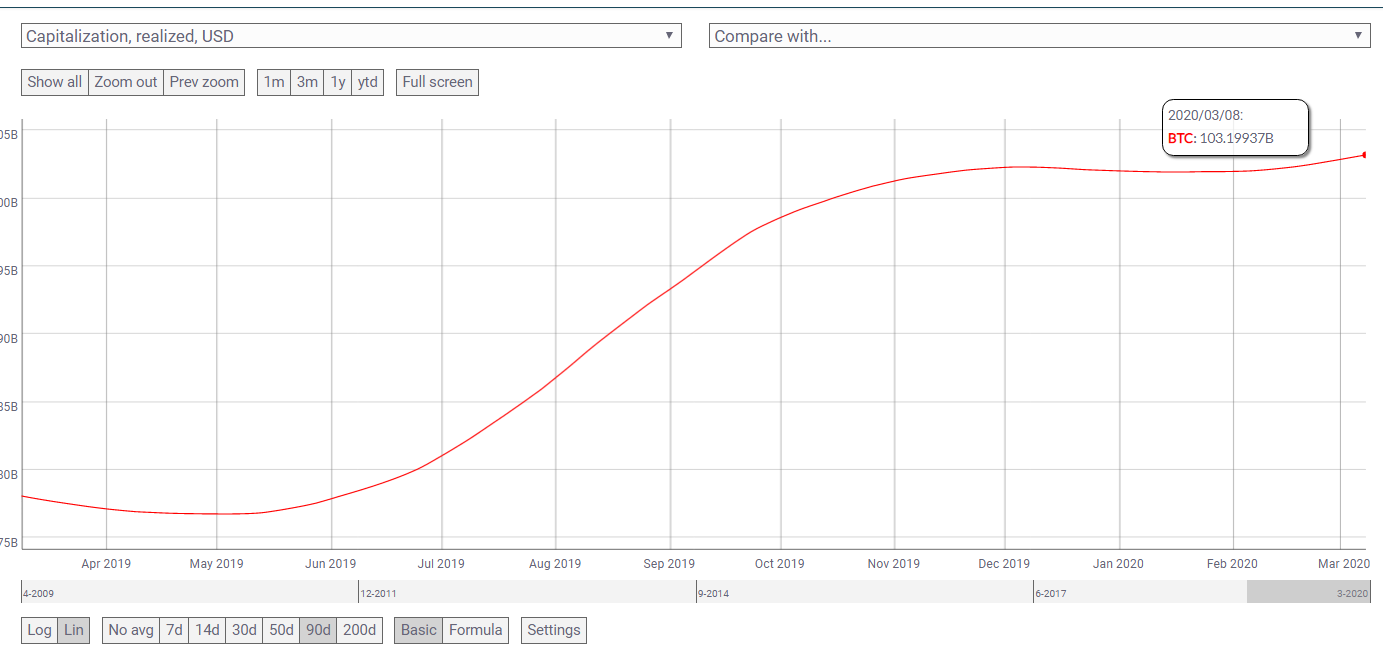

最重要的是,如果您现在仔细地计算现有比特币的数量,您将能够明白其稀缺性在未来只会增加。 尼克·卡特(Nick Carter)是Castle Island Ventures的合伙人之一,也是Coinmetrics的共同创始人。他坚信,市值是衡量比特币所含资本量的不合理且不准确的工具。

根据多项研究,自2009-2010年以来,已有数百万枚比特币没有动过,其中包括据称属于中本聪的比特币地址。 它们可能位于冷存储设施中,但也可能是永远丢失了。

比特币已实现资本化。 按Coremetrics的数据。

那么,如何以正确的方式计算比特币的数量呢?

为了使资本估计更加准确,同时考虑丢失的币和所有者找不到的币,引入了资本度量。 该指标仅考虑了流通的比特币。 为此,将计算所有比特币最新移动时的总价值,并且不考虑丢失或当前未流通的币。 因此,已实现资本化的价值低于市值。

结论

比特币具有许多属性,从根本上将其与现代经济中使用的传统货币区分开来,例如基于美元或黄金标准的货币体系。包括美元在内的传统货币都是以债务为基础的,债务是法定货币的组成部分。比特币的属性使其抵御信贷扩张,因为它与债务没有直接关系。因此,如果在基于比特币的经济中发生经济危机和通缩,债务的实际价值增加可能导致比人们想象的温和得多的后果。因此,就比特币经济而言,通缩债务螺旋上升的论点失去了意义。我们认为,许多比特币评论家在评估比特币通缩模型的弊端时并未考虑到这一点。

综上所述,比特币的通货紧缩性质,加上它没有被债务束缚的事实,使其成为一种真正有趣的资产,不仅对于长期投资而言,而且对于潜在的当前经济体系转型也是如此。

原文:https://medium.com/@3commastutorials/bitcoins-deflationary-model-and-its-impact-on-the-price-74fd32c6180f

作者:3Сommas Blog

译者:夕雨

稿源(译):巴比特资讯(https://www.8btc.com/article/571961 )