加密资管下半场,主动型ETF的破局之路

导语:

2. 被动型ETF作为ETF产品中的主力,以指数跟踪为目标,具有分散风险和平稳收益的特点; 主动型ETF则在被动ETF的基础上加入主动投资策略,以增强指数、获取超额收益为目标,相对于一般的共同基金和私募 产品而言,其投资成本更低而交易流动性更高;

3. 由于数字货币行业各投资标的相关性较高,被动投资方法难以获取超额收益,而主动投资的量化产品对于中小型投资者又难以获取。 因此我们借用传统金融市场主动型ETF的管理办法和运作模式对数字货币市场量化资管产品进行ETF化尝试,以降低投资者对量化产品的投资门槛,提高数字货币资管产品的流动性。

1.传统金融市场中的ETF概况

1.1 ETF和LOF

ETF(Exchanged Traded Fund)即交易型开放指数基金,是一种跟踪“标的指数”变化,且可以在证券交易所上市交易的基金。 ETF既可以向基金公司申购或者赎回,又可以从二级市场买卖交易,兼具封闭式基金和开放式基金的特点。

目前中国境内发行的ETF绝大多数采取被动管理的方式,根据特定的指数进行拟合,投资组合和持仓组成较为固定。交易所采取每15秒钟公布一次IOPV(净值估值,Indicative Optimized Portfolio Value)的方法来及时反映指数涨跌带来的基金净值变化。该净值指标与二级市场交易价格存在临时的折溢价,但二者的数值基本一致。

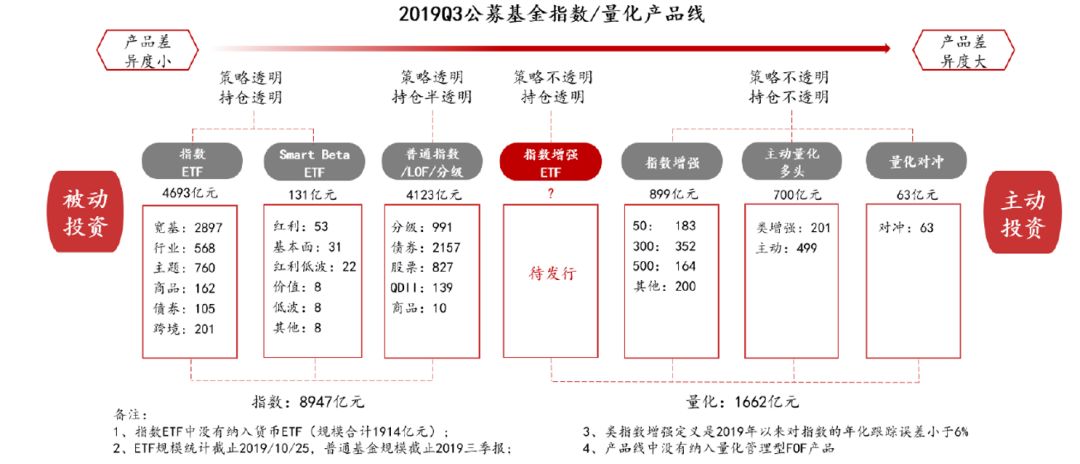

除了被动型的ETF产品之外,也存在主动管理型ETF产品,该类型产品不对指数进行简单模拟,而采取量化手段进行选股和择时交易,以获取超过基准指数的收益。将公募指数/量化方向的产品线, 根据投资策略主动性强弱进行如下排序: 指数ETF、Smart Beta ETF、普通指数/LOF/分级、指数增强、量化多头和量化对冲。 从左至右主动性依次提升,策略灵活性提高,其披露机制与频率也随之变化。其中Smart Beta主要是根据某些特定因子进行风格选股以获取某一因子超额收益,而指数增强型采取多因子选股策略,具有跟踪误差约束,主要目的是跑赢跟踪指数的同时获取稳定超额收益。

图1 公募产品线 来源:方正证券

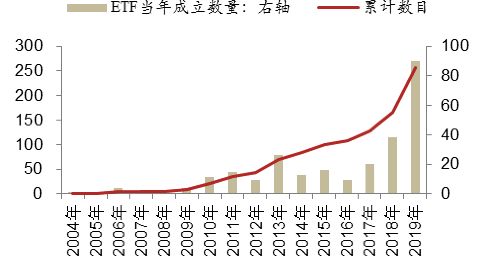

得益于整体股票市场的回暖,2019年中国ETF集中爆发,年内新成立ETF 90只,同比增长240%,新申报254只,同比增长450%,ETF整体规模达到5981亿,同比增长59%。二级市场交易活跃度逐步增加,以ETF作为投资手段的资产配置行为逐年升高。

图2 中国ETF数量变化 来源:中泰证券

图3 2019年ETF场内成交占股市成交额比例 来源:中泰证券

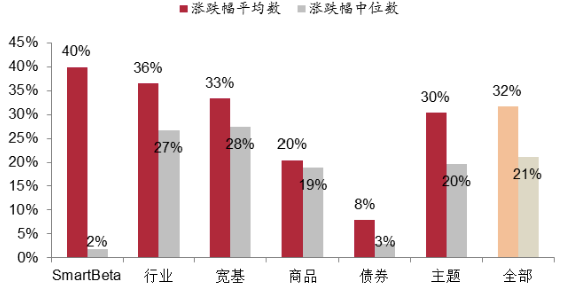

在收益率层面,国内97%的ETF在2019年取得正收益,其中13只ETF涨幅超过50%,Smart beta和行业类ETF收益率较高,ETF市场整体涨幅的平均数在32%左右。

图4 2019年ETF表现 来源:中泰证券

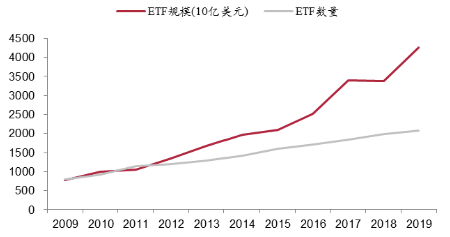

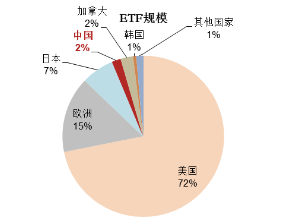

作为全球ETF的主要市场,美国ETF的管理规模占世界规模72%,截至2019年底,美国ETF共计2343只,总规模为4.25万亿美元,同2009年的数据相比十年间增长近5.5倍。

图5 美国ETF规模及世界占比 来源:中泰证券

同时,根据MorningStar的统计显示,2018年末美国股票市场中股票指数型共同基金和ETF等被动跟踪指数的投资规模占比达到48.7%,该数据在2019年末预计超过50%,被动ETF投资将超过主动管理型投资成为市场主流。

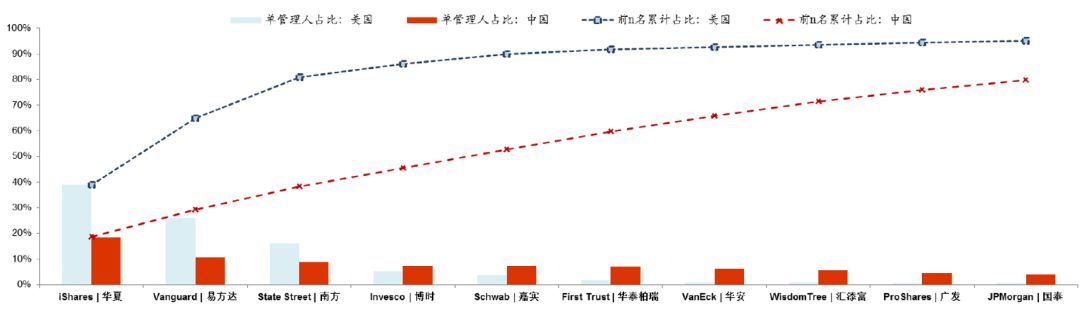

图6 中美前十大基金管理人管理规模占比 来源:Wind

在基金管理人层面,iShares、Vanguard、State Sreet三家占据美国ETF市场份额的80%,其中贝莱德旗下的iShares以39%市场占比排名第一。国内排名前三的为华夏基金、易方达基金和南方基金,三者市场总计占比40%,整体市场集中度相对于美国ETF市场较低。对于指数标的的细分而言,中美两国ETF种类均以宽基类为主,行业类ETF次之,但美国的ETF类型与品种较中国更为丰富和全面,投资品类与标的市场更为宽泛。

1.3 主动管理型ETF

主动管理型ETF首发于美国贝尔斯登公司,2008年3月该公司发行了一只固收类主动ETF。4月,PowerShares也推出4只主动管理型ETF,其中三支投资标的为权益类,1只投资于固收类。

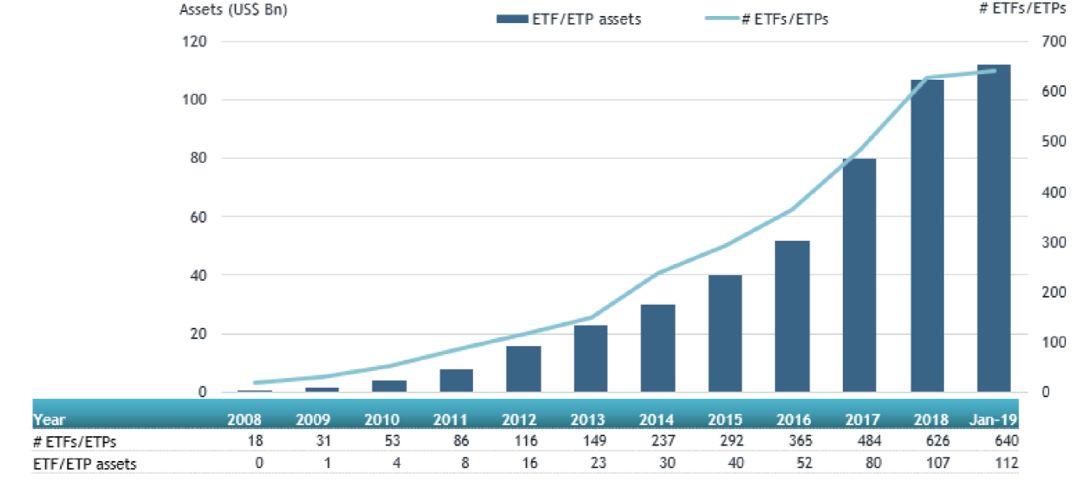

图7主动管理型ETF规模 来源:ETFGI

主动型ETF在随后十年间迅猛发展,根据彭博2019年10月31日的统计数据,全球主动型ETF已经达到657只,约占ETF总数的10%,总体规模达到1384.5亿美元,占总体规模2%。

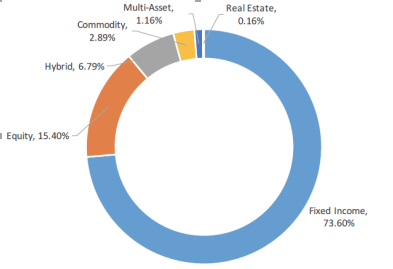

图8 主动ETF规模分布 来源:Bloomberg

按照ETF投资的资产类型进行分类,固收类产品占比最高,在整体规模中占比73.6%。而权益类产品比例较小的原因是因为ETF本身所要求的高频率公布持仓的特性,导致权益类策略容易被泄露与模仿,发行人倾向于避开权益类主动型ETF。

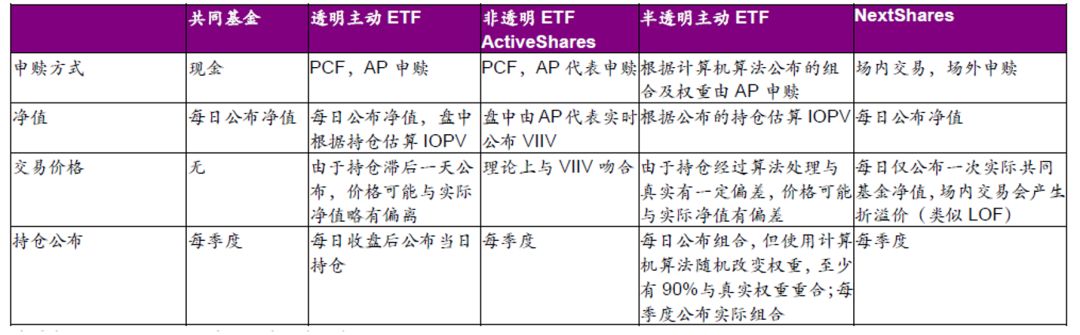

为了避免基金策略泄露的情况,主动类ETF根据产品类型的不同制定了不同的披露规格和运作方式,以下是共同基金和几种主动ETF产品在披露方式上的对比:

图9美国ETF产品透明性对比 来源:光大证券

2.数字货币市场的ETF应用

2.1 被动型ETF与主动型ETF在数字货币市场上的可行性论证

投资被动型的ETF产品的主要目的有两个,一是作为一种交易型的工具方便快捷的投资于某一标的或标的组合。举个例子,某投资者认为黄金在未来存在上涨预期,可以直接购买黄金ETF,而无需直接购买黄金实物或开通商品期货账户做多黄金;同样,投资者看空纳指,但缺少融资手段,可以通过购买三倍做空纳斯达克指数的ETF(SQQQ)来达到目的。在这种情境下,ETF是一种基金公司设计的帮助投资者提高投资便捷度的工具。

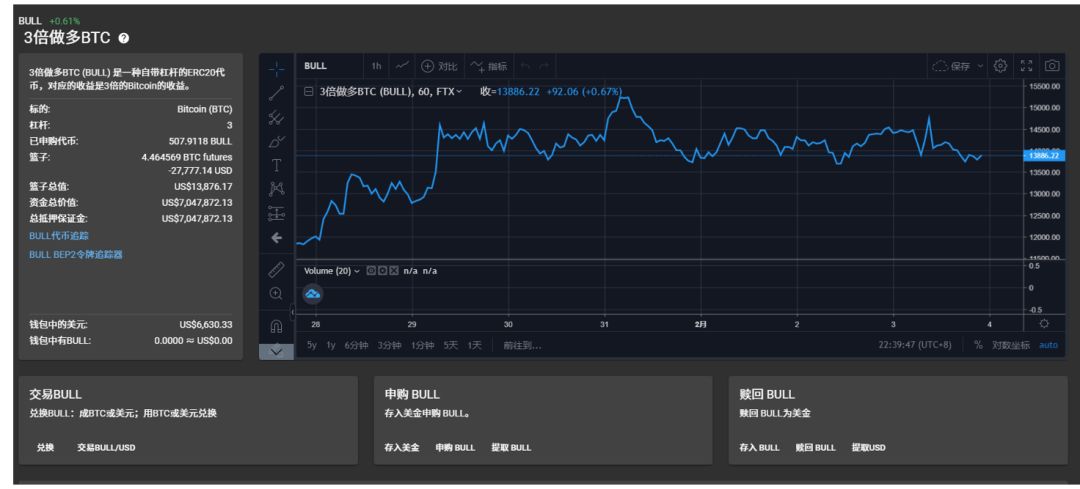

图10 FTX平台三倍做多BTC(BULL)代币 来源:FTX

这种产品在数字货币市场上也存在,主要是以FTX平台的杠杆代币(BULL/BEAR)为代表。此种类型的产品以ERC-20代币为存在形式,但本质上是一种指数追踪类ETF,平台作为做市商和基金发行人进行管理,可以通过二级市场交易和申购赎回的方式将ERC-20代币与美元实现兑换。代币的价值锚定机制与持仓在网站上均有公布,可以通过平台直接进行申赎。这里需要说明的是,波动率产品(MOVE)以及风格型代币(SHIT、DRGN、EXCH)并非ETF类型的产品而是平台设定的指数合约,不在本文的讨论范围之内。

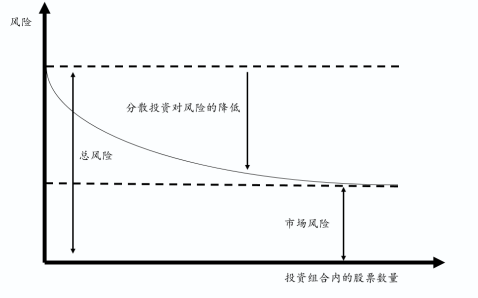

投资被动型ETF的另外一个目的是通过构建分散化投资组合的方式规避非系统性风险,降低波动率。投资个股或者单个品种的标的,会存在非系统性风险暴露,通过构建“一篮子”股票的方式,将收益率相关性系数较低的多个投资标的进行组合,以寻找有效前沿从而获取Beta收益。

图11 投资组合对于非系统性风险的降低作用 来源:BlockVC研究

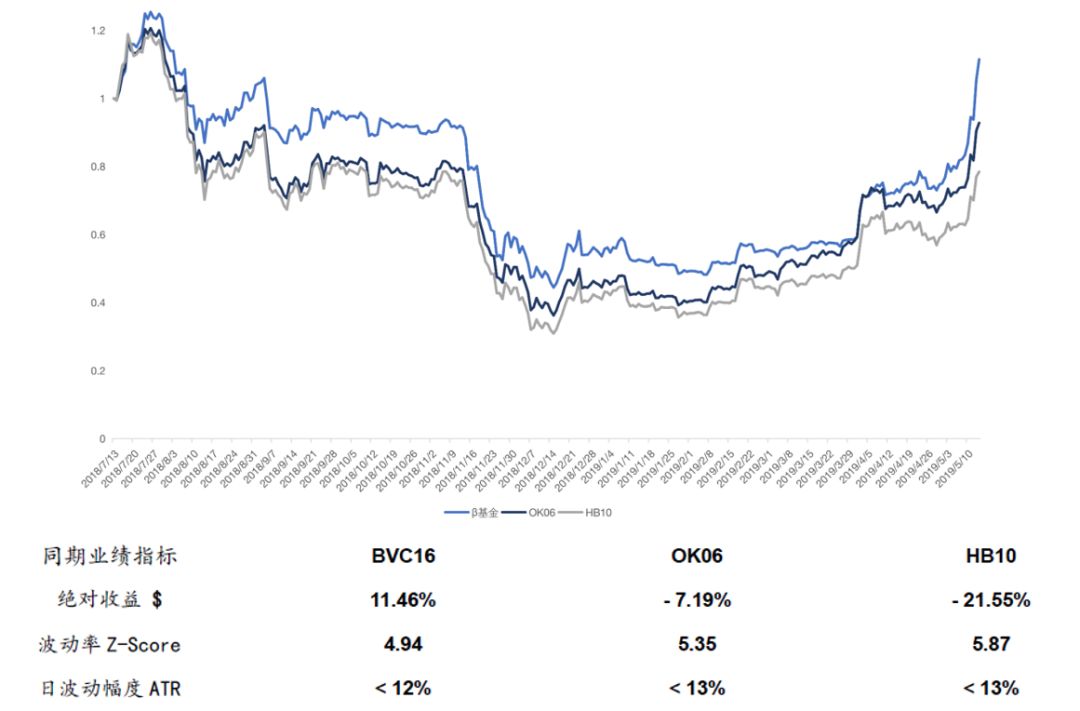

对于数字货币市场而言,诸多交易所和资产管理公司也进行了“数字货币ETF”或称为“ETT”、“ETP”的产品设计与尝试。主要代表有火币推出的HB10,、OKEX推出的OK06以及BlockVC推出的BVC16三种数字货币指数产品。前两者产品都可以通过交易所进行申购和赎回,并在二级市场上进行交易。二者的编制逻辑也基本一致,主要采取被动跟踪的策略,其中HB10是根据上一季度币种的日均交易量选取排名靠前的10个币种作为成分,然后按照成交量加权计算指数价格进行跟踪。OK06则是选取当前市值排名前五的币种加上OKB作为成分,根据流通市值进行加权平均计算指数价格。成分较为固定,基本上能够反映主流币种的走势。

相较于前两者,BVC16指数采取主动性较强的投资模式,选取三类指标,分别代表整体市场走向的高市值Value Token占比50%,优质公链Public Chain占比30%,新兴潜力Growth Token占比20%。根据流动性和相关性标准进行回测,筛选出共计16个币种,每月进行调仓和公示,然后根据市值与波动率进行权重配比叠加计算。

图12 BVC16与OK06和HB10的历史数据对比 来源:BlockVC

从上图的数据可以发现,加入主动管理因素的BVC16指数的绝对收益显著高于OK06和HB10,同时在波动率Z-Score和日波幅ATR上更低。

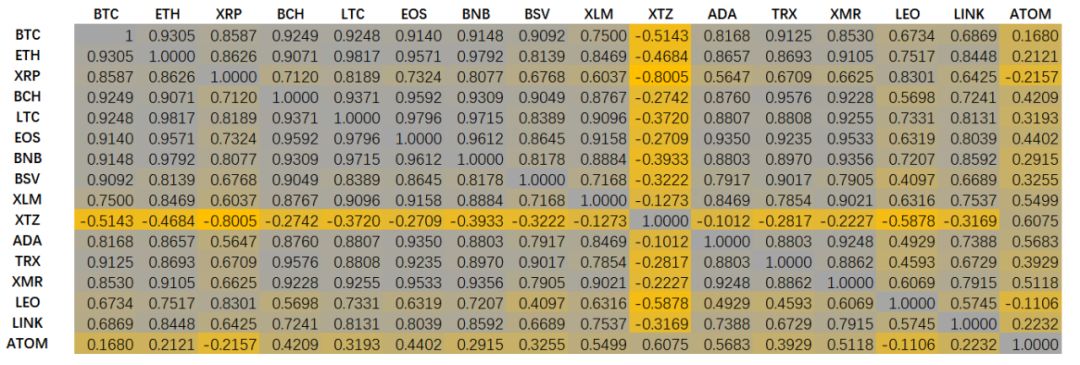

其主要原因是因为数字货币市场中市值排名靠前或者交易量排名靠前的主流币种,其相关性系数极高,基于大类币种构建的投资组合性质基本类似,并不能实现指数型ETF分担风险的效果,同时指数跟踪策略造成了投资策略的被动性,使其在数字货币市场上较难跑赢大多数人心中所谓的Beta值,即BTC的价值。 因此引入主动管理的投资模式和主动管理+被动管理相结合的基金模式才更为符合数字货币市场的投资特性。

图13 主流币种相关性分析 来源:BlockVC

2.2 数字货币市场量化资管产品的ETF化

通过第一部分我们对基金产品的分类介绍可以对比发现,目前在数字货币行业中的量化资管产品主要以共同基金的方式进行运作,既有开放式的也有封闭式的,但并不存在可供二级市场交易的ETF类型的基金产品。量化交易的投资策略主要是以趋势跟随和套利为主的CTA策略,较少存在类似于传统金融市场中的量化选股、指数增强类的策略。因此在价格公布和持仓披露上存在一定的困难。

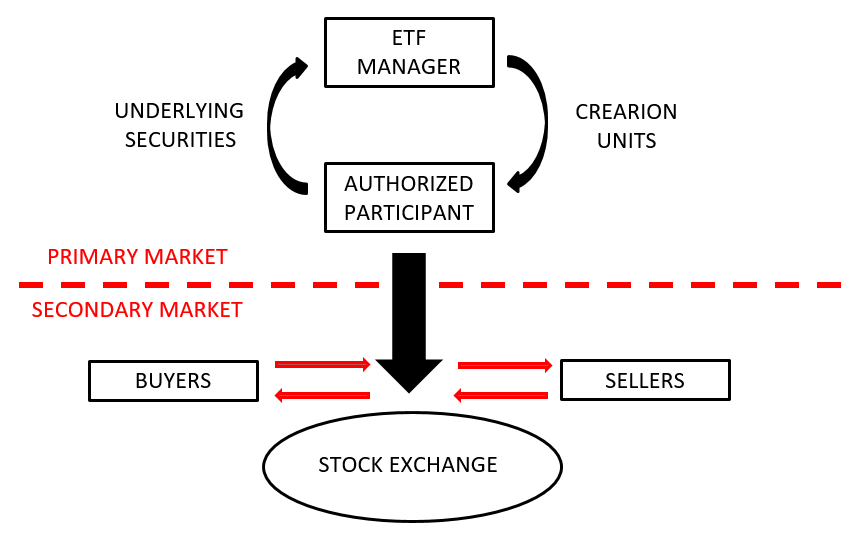

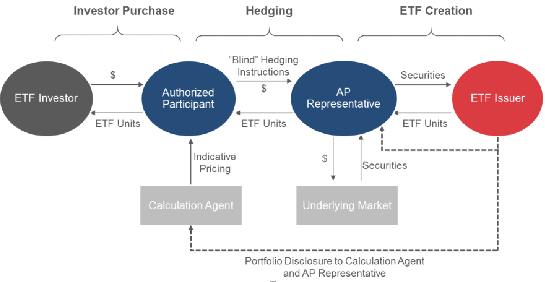

结合数字货币市场的市场特性和策略特性,我们可以通过LOF+Activeshares的方式进行ETF的运作:

图14 美国ETF运作方式 来源:ETF.COM

图15 Activeshares的不透明运作方式 来源:ScotiaBank

·首先在申购和赎回流程上采取类似LOF的方式进行现金申购或赎回(币本位采取BTC,USDT本位采取USDT);其主要目的是因为量化策略择时性较强,持仓组成变动迅速,无法采取“一篮子”货币的方式进行申赎;

·申购和赎回的参与者为授权参与人AP,主要指机构投资者,并担任流动性提供商的角色,当基金溢价时进行申购操作,当基金折价时进行赎回操作,以保证ETF价格在二级市场中的稳定;ETF投资者可以通过向授权参与人申购和赎回的方式来进行一级市场交易,也可以通过二级市场买卖的方式进行交易;

·披露模式为每季度向授权参与人公布持仓组成,而IOPV的披露模式改为VIIV(Verified Intra-day Indicative Value)由交易所(托管方)依据托管账户的资产净值实时更新基金净值情况;通过仅公布净值的方法既可以及时指导二级市场交易稳定价格,又可以在极大程度上保证策略的保密性。

结语

通过对数字货币市场被动投资产品的分析,我们可以发现指数跟踪类的被动ETF在数字货币市场的主要落脚点在于其工具特性,而在获取超额收益的层面,被动ETF通常难以超越BTC以及其他主动投资类策略。因此我们选取量化资管产品依照传统金融市场中主动型ETF进行设计和改造,解决策略披露与折溢价问题。在降低资管产品投资门槛的同时,提升产品流动性,为今后数字货币行业金融产品的设计与发展提供思路。