2019年,Libra和DCEP无疑是行业中影响力最大的事件了。从小众的区块链金融创新,到宏观层面上的大国金融博弈,很多人应该是切身体会到了被时代浪潮裹挟前行的茫然感。

那么该如何找到自己在这个时代浪潮中的方向呢?

Mikko作为一位货币学者,智堡(www.wisburg.com)的创始人,同时也是行业内比特币早期的投资者,研究者,他对宏观经济、金融市场,以及货币理论近10年的研究,能够帮我们更好的看清未来行业发展的方向。

所以我们就

Libra和DCEP,DAO,以及宏观经济

的一些问题同Mikko进行了一次采访。

补充一下,如果你对货币理论,宏观经济,以及央行政策想深入研究但苦无方法的话,Mikko的智堡,肯定会让你收获颇丰。

以下是采访正文,enjoy:

X-Order:

你觉得DCEP和Libra两者的发展前景是怎样的?他们会对当下世界金融环境有什么影响?

Mikko:首先

我认为Libra是没有任何独立性的,因为它所有的资金都将托管在受美联储或其他主权监管当局监管的银行。

在现代货币银行体系当中,银行金融一直是一个牌照业务。而在中国,金融体系更为特别,因为它跟财政是密切相关的,

财政-金融-货币三位一体

;英格兰银行(英国央行)是以私营形式成立,但在20世纪30年代划归了财政部。法币体系内中央银行的设立,本身是服务于国家的财政体系。

在这样的结构中,金融体系只是一个“准”(近似)市场化的体系。

持牌银行的支付、结清算都是通过一个中心化的中央银行完成的。

而Libra的整个资金流动跟传统的金融体系是没有办法脱钩的,他需要在银行开户,银行代理Libra进行结算,除非Libra本身成为“持牌银行”,不然他就是次一层级的存款交易商而已。英国央行行长卡尼去年曾经直言科技企业可直接触达英国央行的资产负债表以及RTGS(支付)系统。

在美国的整个金融史上,私人货币希望触达主权资产负债表的案例有很多。当下就有一个曾经在美联储任职的官员,退休以后做了一个狭义银行项目,他希望把所有的钱存在美联储(100%准备金),本质上就

是一种借助传统金融体系和主权当局资产负债表完成设计的稳定币。

因此Libra并没有什么新意。

它其实是想借着传统金融体系和主权当局资产负债表从事自己的私人货币的业务。

类似的例子有很多,比如星巴克的消费卡实质上就是星巴克币,星巴克的充值卡的商业模式或许还更好,因为买了星巴克消费卡以后,不能再兑成美元,星巴克不需要提供承兑。

反观

Libra就存在承兑的问题

。在我看来它不应该首先被当作是数字货币,而是私人货币,由Libra协会承兑,承兑Libra的抵押品则是美元存款和其他高质量的美元计价抵押品(比如美国国债)。

DCEP则不同,DCEP是由主权国家的货币当局强力推广的,

背后是强有力的政治承诺

(信用与担保),你无法拒绝使用“DCEP”,就像你不能拒收人民币现钞一样,而且每个人都需要通过法定货币去履行纳税义务。所以DCEP和Libra有实质区别,DCEP是自上而下的,

Libra则是自下而上的,后者并没有强有力的政治承诺

,所以它必须与全球央行和监管机构去进行沟通与磋商,才可能搭建起自身的商业模式。

所以,在整个法币体系内,

Libra跟DCEP根本不是一个位面的竞争者,DCEP在整个法定货币的层级中是远高于Libra所处的位置的

,Libra的货币性甚至还低于银行存款和支付宝余额。但行业内的人可能都寄望于Libra成为私人货币的创世神,可以绕过主权部门,独立形成商业化的私人货币体系,但在我看来,这是不现实的。

X-Order:

那么如果Libra做到像支付宝一样的规模,就算国家作为对手方,因为税收权而不接受Libra,但是用户都愿意使用它来进行交易,他能不能脱离美元的体系呢?

Mikko:首先,

中央银行晚于私人银行,或者说,私人银行的集中度高了以后,本质上就成为了中央银行。

人类的结算体系和支付体系是可以通过自发的形式在私人之间进行的,可以没有任何公共部门介入,也不存在所谓的法定货币,铸币权也可以分散。但是在没有中央银行的时候,有一部分银行就已经在承担结清算中心的功能,这些银行被称为货币中心银行。如果没有中国人民银行,支付宝就可以作为中央银行承担这个职能,这可不是臆测,人民银行行长易纲老师在国际清算银行的分享上表达过这一点,中国的数字支付机构其实代理执行了中央银行部分支付和结清算职能,甚至反冲到了银行体系和央行,人行最终不得不通过一系列改制(比如成立网联公司)来重新塑造整个支付体系,把权力收归到央行。

因此,

支付和结清算完全可以经由私人部门来完成——货币本身是一种技术

,技术本身没必要与主权高度绑定。金本位时期的银行间结清算,都可以经由黄金储备转化为存款余额进行。甚至都不需要其他的资产作为货币发行的价值来源。

但现在,

所有主要央行的资产储备都已经不再是黄金了,而是政府信用(国债)。

这就是为什么我认为当下的结清算是绕不开政府或者主权部门进行的, 假设支付宝或者工商银行承担了大量的结清算,但他们的结算账户还是在央行体系内完成呢。

X-Order:

现在美元体系的背后支撑是美国国家信用,如果把美国国家信用变成一个公众群体的信用,那会不会有一种新的货币来替代美元呢?

Mikko:这也就是我就一直在考虑这个问题,我研究稳定币但没有做稳定币的项目的原因在于我没有找到心中的答案。因为

现在几乎所有的稳定币的价值来源都是建立在美元抵押品上,所以这些数字货币项目只是强化了美元体系,让更多人用美元给数字资产定价,而不是用数字货币给商品定价

。我一直在寻找一种办法,来跳开美元反向构建一个体系,形成自己的定价循环和购买力,跟美元完全没有关系,但目前我并没能想到答案。X-Order:我能理解你说的,第一次用比特币去交易的时候,就是对比特币的一种背叛。所谓的稳定,不是说货币本身的稳定,而是它背后映射的东西。

我希望过了一段时间之后,不管其它东西怎么变,购买力是不变的,需要一个我称之为稳定的东西来帮我过渡。但是这个东西就太抽象了,很难具象化,在现实当中只能是货币去承担,但是现实当中的货币没有办法很好的执行这样的职责。

Mikko:我可以反问你一个问题,你认为货币是中介吗?

X-Order:我认为货币更像是一种通道,算是中介。

Mikko:我看过一本书叫《货币哲学》,我特别喜欢它里面一句话,人们普遍会认为货币是一种物和物之间的关系的表达,但是在这种表达的具象化(比如钱可以买到什么)或者数量流动性(钱不断被使用)起来以后,它拥有了这种关系。这就是为什么人类追求的是货币而不是商品。因为货币在人类文化的权重越来越高,它拥有了跟所有物质之间的关系,这就是货币的两面性,是中介又不是中介。现在整个币圈都依赖着法币提供的流动性。美元建立起了一种通道,就像黑洞一样,把数字货币都吸入了美元体系,并且建立了关系。如果你想建立一个独立的货币体系,或者说平行体系,那么就需要脱离这个通道。

X-Order:我觉得这其实只不过是创造了另外一个类美元的东西,本质没有区别。

Mikko:中心化和去中心化是一体的,当所有人都是中心的时候,就是去中心化的时候,所以这就是一元论。这是我对货币理解的一个出发点。

X-Order:

那美元是怎么一路建立起自己的体系的?

Mikko:我们研究了美联储100多年的资产负债表,其实最开始美联储的资产负债表里有很多黄金储备,也就是说,美元的发行是和黄金资产绑定的。但后来,黄金作为实物进行结清算的效率不及银行(金融)体系,美联储自身的资产也因为两次世界大战逐步背弃了黄金还大量地买入本国国债(相当于债务货币化),因此黄金就退出了历史舞台。

美元体系的发展过程中,贸易量的爆发式增长也产生了大量的美元结算需求。美联储通过大量的货币创造支持银行进行美元的结清算,换句话说,美元建立起了全球化的离岸-在岸结清算体系。

让Libra去替代美元,这显然不实际,因为它行使的货币功能是不同的。要定义比特币的货币功能就非常的困难。赌场筹码也涵盖一个账本,但筹码履行的功能只是赌场内部的结清算,如果炒币交易占了某种数字货币的较大比例,那么这个“账本”的性质也就显而易见了。

另外,海外监管机构的官网上甚至都有各种文件教你怎么去注册一个银行,如何获取牌照。在这种情况下,对于Facebook这种体量的企业而言,不应该是先发一个白皮书,而是先把美国所有监管部门跑通,注册一个银行,然后再申请在美联储开户,这样就它就能够开展私人货币业务了。就像美国的TNB,他们已经在向美联储申请开设主账户了。而Facebook连这个都没有做到,这相当匪夷所思。相比于Libra,JPM Coin就不太一样了,在没有美联储的时候就已经有摩根大通,他本来是承担美国整个结清算网络体系的私人的中央银行,现在JPM做数字货币,倒是有可能是反制中央银行。X-Order:

你觉得比特币的未来比较遥远的未来会是怎么样?

Mikko:我预计会有两条道路,一条是所谓的归化道路,就是

被主权部门归化进去成为传统金融体系的一部分,成为一种另类资产。

第二条道路是成为一个平行宇宙的资产,流通在赛博朋克、极客之间的小圈子里。

在第一条道路中,首先它必须成为能够触达传统金融机构的资产负债表,进入银行体系、非银部门、基金公司、ETF等等,是合规的且可被审计的。一旦界定清晰,比特币另类资产的属性不会比黄金差。

加拿大央行最近做了一个调查,有关于多少公民持有比特币,结果上看,持有的比例并不低,这说明日常生活中,有些人已经接受了它作为资产配置的一部分,但是不用于承担清算的功能。第二套方案中,

Bitcoin是一个独立的“暗网”,独立于整个主权网络之外的结算,

这或许需要非常多的中心化节点支撑。最后一定会被定性为恐怖组织或者反政府组织。一旦涉及高效的结算,就意味着KYC和AML无法在这个网络上进行监管,就会产生逃税行为。因此,所有数字货币行业项目的问题,都在于没有办法解决税收这个问题。所以国家会打击这些项目。

X-Order:

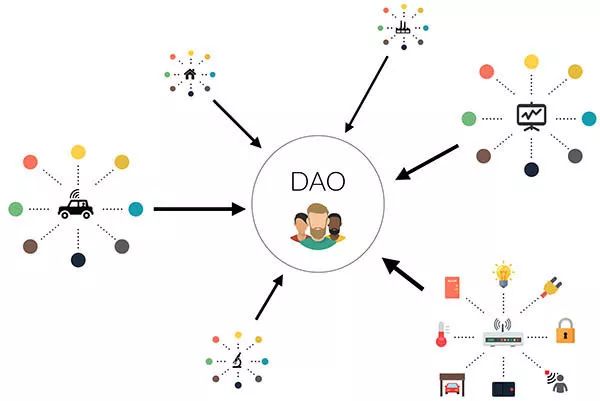

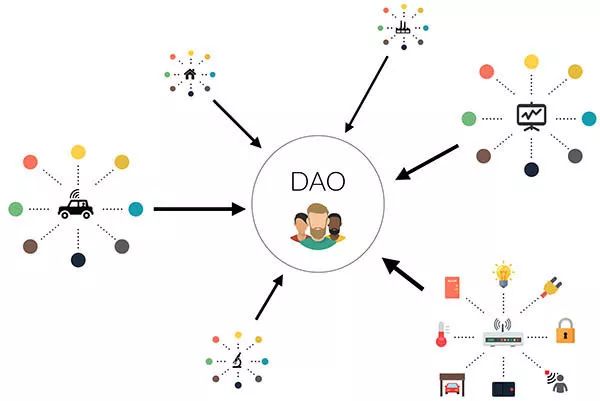

你觉得像这种所谓的去中心化治理,类似DAO的这种方式,有没有合理的方式运作?或者说你比较认为良好的治理模式应该是怎么样子?

Mikko:我一直没有涉入到治理领域是因为我觉得治理人的问题是一个非常困难、严肃的问题。像DAO这样的组织,如果只是做一些公益性或者不涉及价值分配的事情,在我看来就是一个兴趣小组,大家是有目的性的进行一些工作,但是一旦涉及到分配,就有利益需要去协调,涉及到治理,因为治理问题本质是分配问题。

我认为自治组织最后通常会发现自己难以避免的走上了一条政府的道路。

那些越来越中心化的一些机构反而会成为自治组织很好的突破口,帮助它走向一个更好的状态,比如扩张自己的规模……

Mikko:我一直没有涉入到治理领域是因为我觉得治理人的问题是一个非常困难、严肃的问题。像DAO这样的组织,如果只是做一些公益性或者不涉及价值分配的事情,在我看来就是一个兴趣小组,大家是有目的性的进行一些工作,但是一旦涉及到分配,就有利益需要去协调,涉及到治理,因为治理问题本质是分配问题。

我认为自治组织最后通常会发现自己难以避免的走上了一条政府的道路。

那些越来越中心化的一些机构反而会成为自治组织很好的突破口,帮助它走向一个更好的状态,比如扩张自己的规模……

X-Order:哪怕喜欢无政府主义的人,并不是说反对政府这样的形式,而是总会觉得当下的政府带来很多的问题和不舒适,认为当下政府分配是有问题,但没有特别好的解决方法。

Mikko:因为一旦涉及到利益分配的问题,人类唯一的方法就是重新再洗牌,效率非常高,所以自治组织面临的最终问题,就是所谓的清算和洗牌的过程。

组织是周期循环的,跟财富分配一样,所谓的政治周期、经济周期无非就是一个所谓的分配循环。只要涉及到所谓的社群,一定会涉及到这种分配问题。分配问题当中最敏感的是货币,货币是分配核心,主权的本质或许就是分配权。

X-Order:

央行推DCEP是不是想与美元的争霸?未来一段时间,你预计会不会产生这样大规模的货币战争呢?

Mikko:那肯定会,但我不太喜欢用货币战争这个词,我觉得过于强调冲突了,我是不太认同说整个货币战争体系是人民币想要替代美元,我觉得DCEP如果绑定人民币国际化,可能会像欧元一样,在很多的主权国家内作为通行的结算货币,最终升级成亚元。但是人民币要做到美元这个数量级,我觉得还有非常长的时间。人民币是一个资产问题也是一个负债问题,在有人想要购买人民币几家资产的同时,也要有人愿意用人民币去借钱,有人愿意发行人民币计价的企业债。第二不要只看出口,中国以前是过度重视出口,进口和出口要一视同仁,所谓国际化不能一只脚国际化,现在人民币国际化的呼声往往存在不对称性的问题,

我们过度关心的是人民币资产,过度关心出口;忽视了人民币负债和进口。

X-Order:现在美股还是比较高,基本上美股是因为QE逐步推上去的,但是它有一个债务的上限,如果这是类似于庞氏的逐步在二级市场推高的游戏的话,

这个游戏的话你觉得什么时候会终结,或者说以什么样的形式会终结?

Mikko:过去20年出现了大量的末世论者,认为美债会不可持续的。存量上升,终有一天崩溃。美国的财政体系是由支定收的,先决定支出,然后政府再去融资,政府融不到资就把发行国债全部货币化,相当于印钱让美联储来承接,所以只要有无限支出,债务就会无限上升。

X-Order:所以你是支持MMT(现代货币理论)吗?

Mikko:我不支持MMT,我只是觉得MMT提供的是一种思维,不是一种解决方案。MMT提出了一个非常好的问题,就是GDP的框架该怎么跟货币的框架去耦合。大家都说债务/GDP,但是这两个在经济学上是两套完全不同的统计框架,不能放在一起硬除,也得不出什么结果。

所以说我认为债务这个问题,投资者没有必要去预测它的可持续性,因为人类社会在信用货币时代就是债务支撑起来的。如果你能预测到这个事情,你买什么资产都已经没有意义了,相当于整个信用体系的崩溃,尤其是美债崩溃对国际货币和国际金融市场是毁灭性打击。而且它一定是无限发行量,支出只会越来越多。

X-Order:你觉得美国那些大的资本,他们还会看好美股吗?

Mikko:债王冈德拉克觉得最应该去配置新兴市场的资产。他当时说80年代大家都觉得日本厉害,觉得日本永远会上涨。到了90年代,日本经济泡沫破灭了,大家去欧洲市场了,结果到了90年代末期,欧洲也不行了,加入WTO后,很多人大量去投一些东南亚的新兴市场。到后来大家觉得美国才是人类的希望,大量投美股。但现在,大家又都觉得美国市场也快崩盘了。X-Order:

你觉得未来是不是还是长期会处于低利率的时代,周期大概可能会有多久?

Mikko:我觉得长期很难判断,但是明年是很难看到利率大幅上行的,因为明年是大选年。其实利率已经连续40多年走低了。

X-Order:

你觉得近一两年会有什么样的事件使得更多的人关注到加密货币或者区块链?

Mikko:很有可能是加密货币在支付领域的一些杀手级的应用。比如JPM Coin是我最期待的

。因为货币本身在支付和结算领域是非常核心的东西,所以我非常看好JPM做这件事。