区块链市场全年融资47亿美元,129家交易所融资总额占到4成

文 | 周文怡 编辑 | 毕彤彤 出品 | PANews

PAData Insights:- 2019年区块链相关融资事件累计653起,投资市场总体回暖,下半年融资活动较上半年环比增长超50%。

- 2019年区块链相关融资市场流入资金近47亿美元,月均融资资金达3.91亿美元,项目平均融资资金超过866万美元。

- 战略投资及A轮以下融资是绝对主流。

- 数字资产类项目最受投资者关注,交易所是该类别重点赛道,融资事件占到60%。

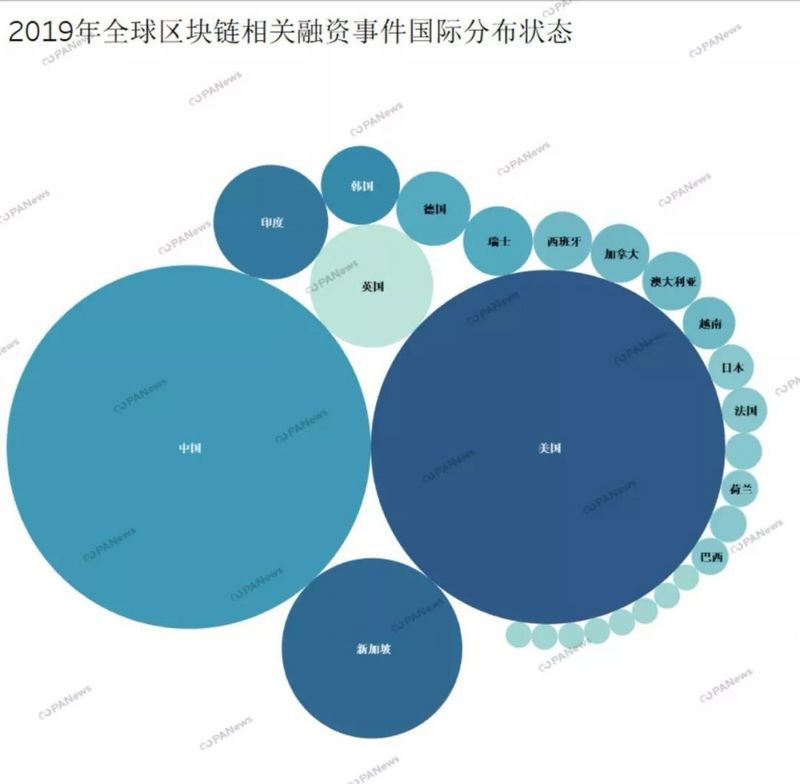

- 中美两地在区块链相关投融密度和广度上远超其他国家,合计投融事件占据全球60%。

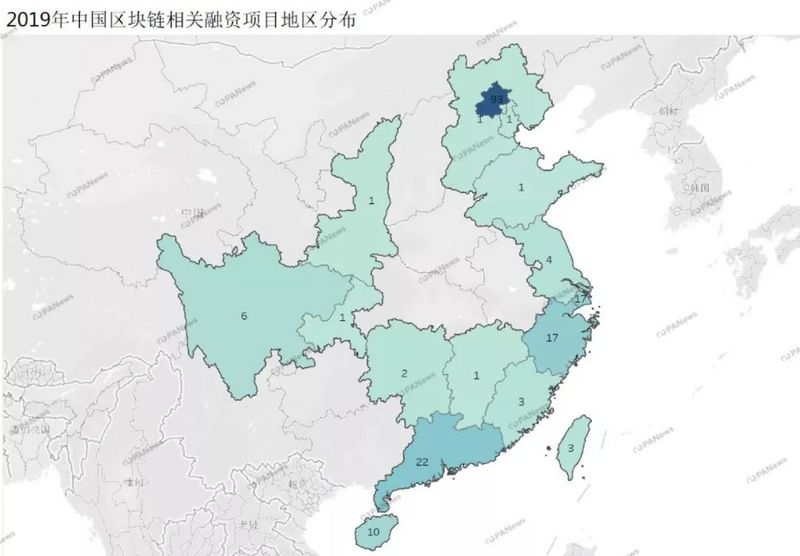

- 2019年国内区块链相关投融资活动地区分布与国内区块链产业分布具有强相关性,产业聚集效应显著

1.全年区块链相关融资超47亿美元项目平均融资额约719.75万美元

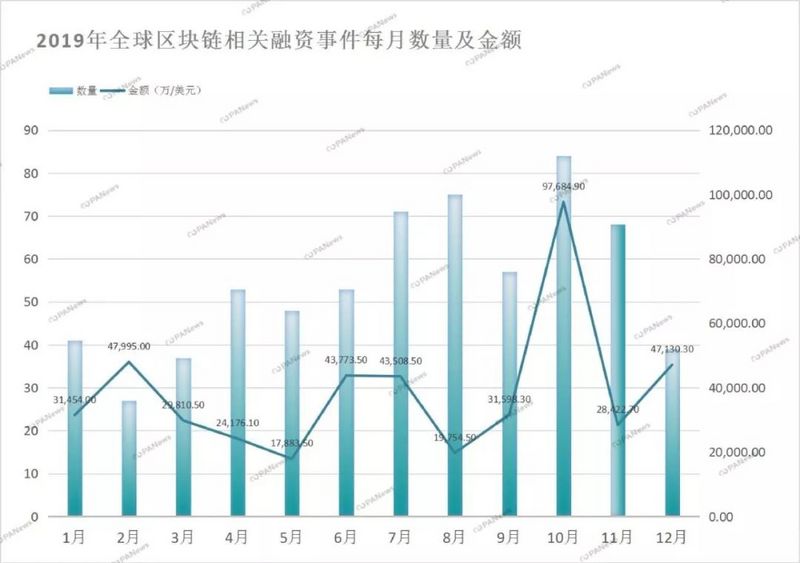

2019年全球区块链行业融资事件数量共计653起,融资频次总体呈波动上升趋势。其中,自2019年以来,2月至8月,区块链项目投资市场热度复苏,投融资数量阶梯式上升状态显著,7-8月融资活动显著拔高,两个月累计共146起。9月,投融资市场降温,融资事件数量骤降近20起,环比下降近25%。进入10月,全球区块链市场迎来了当年资本活跃的巅峰,当月融资事件有84起,接近全年融资事件的13%,但在2019年的4个季度中,第4季度投融资状况最不稳定,10月融资高峰并未维持多久,投融市场活跃热度在两个月内急转直下,至12月,仅有39起投融资事件,低于2019年融资动态的月平均值54.4起。此外,2019年下半年市场热度显著提升,下半年融资事件较上半年增长135起,环比上涨超50%。值得一提的是,2019年中,区块链投资市场的情绪与比特币市场行业以及各国政府监管政策息息相关。其中,融资事件较活跃的时期与当年比特币行情涨势相对吻合且稍有滞后;其中,7-8月间,大量资本入场,投资者对行业信心大增并持续影响到当年10月;此外,今年下半年全球范围内对加密领域的监管相继进入寒冬,尤其是备受瞩目的稳定币项目Libra接连受挫,此外,尽管各国对区块链相关技术持开放态度,但对加密货币相关业务却普遍持质疑和强监管态度,一时间,行业内以交易所为代表的最能成为短时间内流量变现最受追捧的“数字资产”相关领域接连遭遇重击,致使第四季度中资方活动更加理性和谨慎。

而与融资数量走势不同的是,总体融资金额并不因融资事件增多而上涨,除了峰值月份,单月融资总金额总体维稳且略有下滑倾向,这也意味着投资机构的单笔投资金额在下降。

2.战略融资及A轮以下融资是绝对主流单笔融资金额集中在百万级美元

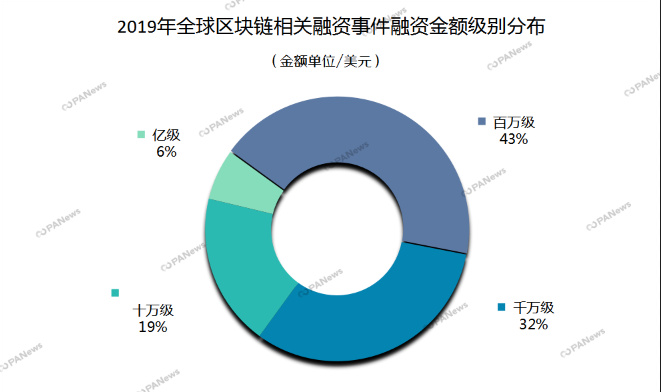

从融资金额级别分布看,除尚未公开具体金额的融资事件以外,分别有27个数十万美元级项目、64个百万、千万美元级别项目,亿元融资大项目最少。行业内企业整体融资规模较小。

在仅有的10个上亿美元项目中,除信息服务商众安科技在2019年7月获得的由百仕达控股、众安在线投资的19.61亿人民币的战略投资外,其余9起都与数字资产或是金融场景应用相关。其中较有代表性的为数字货币交易所和金融支付服务两类。2月,交易所Kraken获得1亿美元投资,10月,A.TOP亚交所获得potato5万枚比特币注资 ,这笔融资金额在已透露的项目中甚至位列TOP 1,不过该融资消息也受到质疑。支付方面,印度支付巨头PhonePe先后在7月和10月获得1.01亿美元和40.5亿卢比的投资。此外,Rapyd和Ripple两家支付公司也分别在下半年获得1亿美元和2亿美元的投资。值得注意的是,2019年中,巨额资本都青睐金融支付领域,在9个上亿美元的融资事件中,支付应用占到1/3。

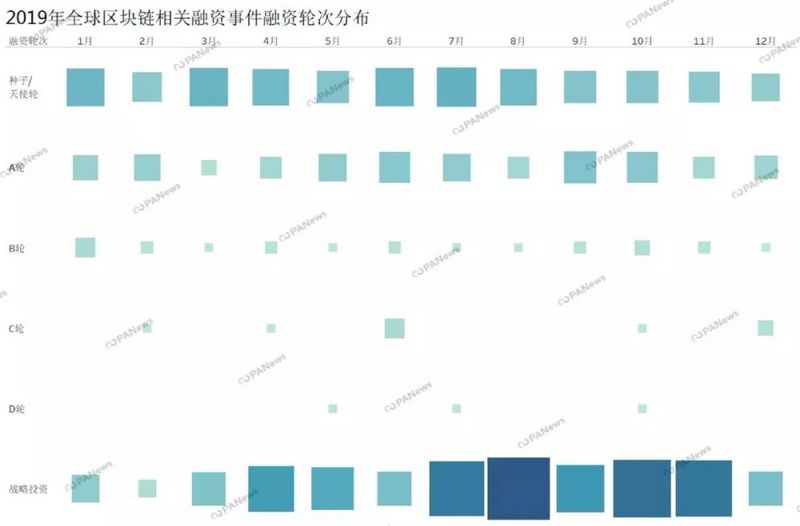

行业内投融资市场中融资阶段的整体概况常常能反应行业的发展阶段、发展规模等问题,区块链作为一项新兴技术,在其创新扩散的过程中,社会采用率将呈现“S”形曲线分布。从全年融资数量上升、融资轮次集中初级轮次且变动不大、融资类型逐步趋向多元应用落地上可综合判断,当前行业处于早期应用的上升期,行业发展尚不饱和。

此外,动态趋势“融资开始由早期(A轮以前)向中后期转移”则能反映出行业正逐渐扩大规模走向成熟。2019年第1季度中,融资轮次集中在初级阶段,B轮及以上融资大面积断层,但这一情况随着时间推移不断改变,第1季度中,融资轮次集中于A轮及以下融资事件中,但到第4季度时,融资轮次向中后期离散发展,各轮次之间的数量比大幅下降的同时,轮次的分布趋于均衡,断层现象逐渐减少。

交易所更是2019年度当之无愧的常胜赛道,该赛道融资事件数量占总数的60%,瓜分融资总金额的约40%

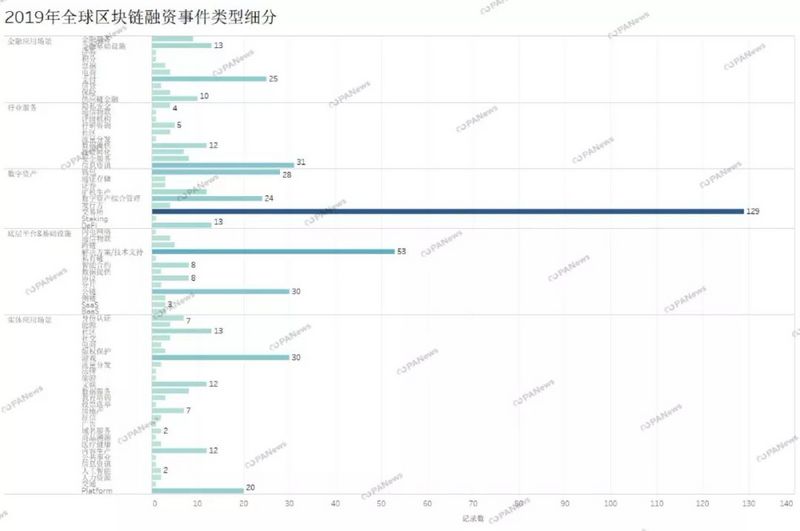

基于区块链行业的发展变动,全行业扩容使大量新的生态和场景被开发。PANews在撰写本报告过程中,引入新的行业划分标准、共分出底层平台&基础设施、数字资产、金融应用场景、实体应用场景以及行业服务5大一级分类,并在其下设有60余的二级分类。

从一级分类中可见,除未知分类项目外,数字资产部分的事件共占据总数33%,共214起。此外,实体应用场景位列二,共有147起。事实上,金融应用场景与实体应用场景同为场景落地,两者累计达到219起,在体量上与数字资产相当,而这一点与近年来大机构、大笔资本入场区块链市场有关。

其中,交易所以129个事件占据该类目数量的六成,占总融资事件的20%,成为当年之中融资频次最高的类目。此外,仅是交易所的部分,2019年融得的资金约为22.2亿美元,约占当年总融资额的40%。

除交易所之外,底层技术中的解决方案/技术支持、公链;行业服务中的信息资讯;实体应用场景中的游戏;金融应用中的支付等都能在中在融资频次总比中占到5%以上。

在2019年中,融资类型偏好趋势中,投资热度由数字资产类向行业应用类过渡。一方面,这与行业自身发展阶段相关;另一方面,各国监管机构2019年纷纷收紧数字资产监管力度,其中由以中国为代表,在2019年10月之后,多套重拳指向数字货币交易,或将导致热点赛道数字交易所走向融资寒冬。

4.中美两地融资活跃,融资事件共占全球60%

从地区分布上不难看出,七大洲中北美洲、亚洲以及欧洲地区成为投资活动相对活跃的地区。美洲地区以美国独大,2019年累计发生181起融资事件,全球占比27.7%,投资领域覆盖全行业。亚欧大陆中,共11个国家的区块链相关项目获得投资,国际间分布更为发散。其中,英国22起融资事件位列欧洲地区TOP1。

亚洲地区中,中国、日本、韩国、印度、新加坡等地以其良好经济基建搭建起各自的区块链生态,中国(包括港、澳、台)在2019年内累计进行了191起区块链相关投资事件,日本为3起、韩国9起、印度19起、新加坡为47起。

值得一提的是,如印度、越南、巴西等市场或以其人口红利、宽松的政策风口等优势,正在加快区块链相关产业的试验应用,以期在新一轮的科技革命中实现弯道超车。

国内方面,由于国内早已禁止”ICO“等数字交易活动,融资类型偏好中与全球整体趋势稍有不同,国内行业投资倾向集中在底层技术和行业应用方面。尤其自2019年10月,区块链上升至国家战略以来,以政府牵头引导的行业应用落地开始遍地开花。

根据此前PANews参与撰写的《2019年中国区块链产业发展报告》中分析,中国区块链产业主要集中在环渤海、长三角、粤港澳大湾区以及湘黔渝四大区块链产业区聚集区。这些地区往往有着良好的产业基础、丰沛的人才优势以及多方位的政策红利。2019年中国国内区块链相关融资事件共有191起,融资金额累计11.52亿美元。从各地区的投融资热度上看,以北京为核心的环渤海地区在2019年中更受投资方青睐,全年累计吸纳96起融资项目,单北京就有93起,全年累计吸引了超过3.7亿美元的投资,领跑全国。

粤港澳大湾区表现仅次于北京,其中港深双雄表现突出,大湾区累计投资30次,累计流入超过1亿美元的投资。事实上,2019年粤港澳大湾区在监管、政策等多方面屡有动作。其中,香港证监会在当年内发布系列监管措施,为区块链行业铺路,其中就包括公布虚拟资产交易平台监管细则;深圳则被中央定位为数字货币“试验田”。

而与环渤海、粤港澳大湾区两地相比,长三角地区吸效应最弱,上海、浙江、江苏、安徽三省一市累计融资31起,其中,上海16起、浙江13起、江苏2起,而安徽为0。

值得一提的是,海南在今年也有10起融资事件。

DeFi潮流新风口:从链上数据看跨链桥的发展新方向

总锁仓额突破131亿美元,9月独立地址总数超12万个

Bitwise 向美SEC提交比特币策略ETF申请,旨在投资比特币期货和其他金融产品

PANews 9月15日消息,根据一份公开的监管文件,资产管理公司Bitwise 下属部门 Bitwise Index Services 向美国证券交易委员会(SEC)递交了比特币期货交易所交易基金 ETF申请,新基金名为Bitwise Bitcoin Strategy ETF。旨在投资比特币期货和其他金融产品。该文件称:“该基金不会直接投资于比特币,虽然该基金主要通过间接投资于在 CFTC 注册的商品交易所交易的标准化、现金结算的比特币期货合约来获得比特币敞口,但它也可能投资于集合投资工具和加拿大上市的提供比特币敞口的基金”。文件显示,ETF 还可能投资于现金、美国政府证券或货币市场基金。US Bancorp Fund Services 将担任转账代理和管理人,而美国银行将担任托管方。据了解,美国证券交易委员会(SEC)至今还未批准任何比特币 ETF 基金。此外,美证监会主席 Gary Gensler 表示该机构更有可能批准比特币期货 ETF 而不是现货 ETF,因为期货 ETF 将投资于芝加哥商品交易所(CME)提供监管的比特币期货产品,而比特币现货则不受监管。来源链接

知情人士:因需求强烈,Coinbase计划发行的债券或增加至20亿美元

PANews 9月15日消息,有知情人士称,此前计划发行15亿美元债券的Coinbase会将交易规模提升至20亿美元,因为至少已经有70亿美元的订单涌入。其他知情人士表示,等额的7年期和10年期债券将分别以3.375%和3.625%的利率发行,低于最初讨论的借贷成本。彭博社表示,固定收益投资者对该产品的热捧,代表了加密货币不再是一个专属于风险资本的行业,因为养老基金和对冲基金在内的专注投资债务的投资者都希望参与到此次的投资中。此前根据 Coinbase 提交给美国证券交易委员会(SEC)文件显示,Coinbase 将通过私募发行 15 亿美元于 2028 年和 2031 年到期的有担保高级票据,这些票据将由 Coinbase 的全资子公司 Coinbase, Inc. 提供全额无条件担保。来源链接