DeFi周选丨创新高的ETH锁仓量,“大跃进”的零抵押DeFi

这周的DeFi内容包括:

- 一周DeFi数据:imBTC单周锁定额增长15.44%,ETH全网抵押数创新高;

- Coinbase CEO预测DeFi的下一个10年;

- “大跃进”的零抵押DeFi;

- DAO(去中心化自治组织)的2019年和2020年;

- 一周DeFi金句

- 总结

数据来自(dapptotal.com/defi)

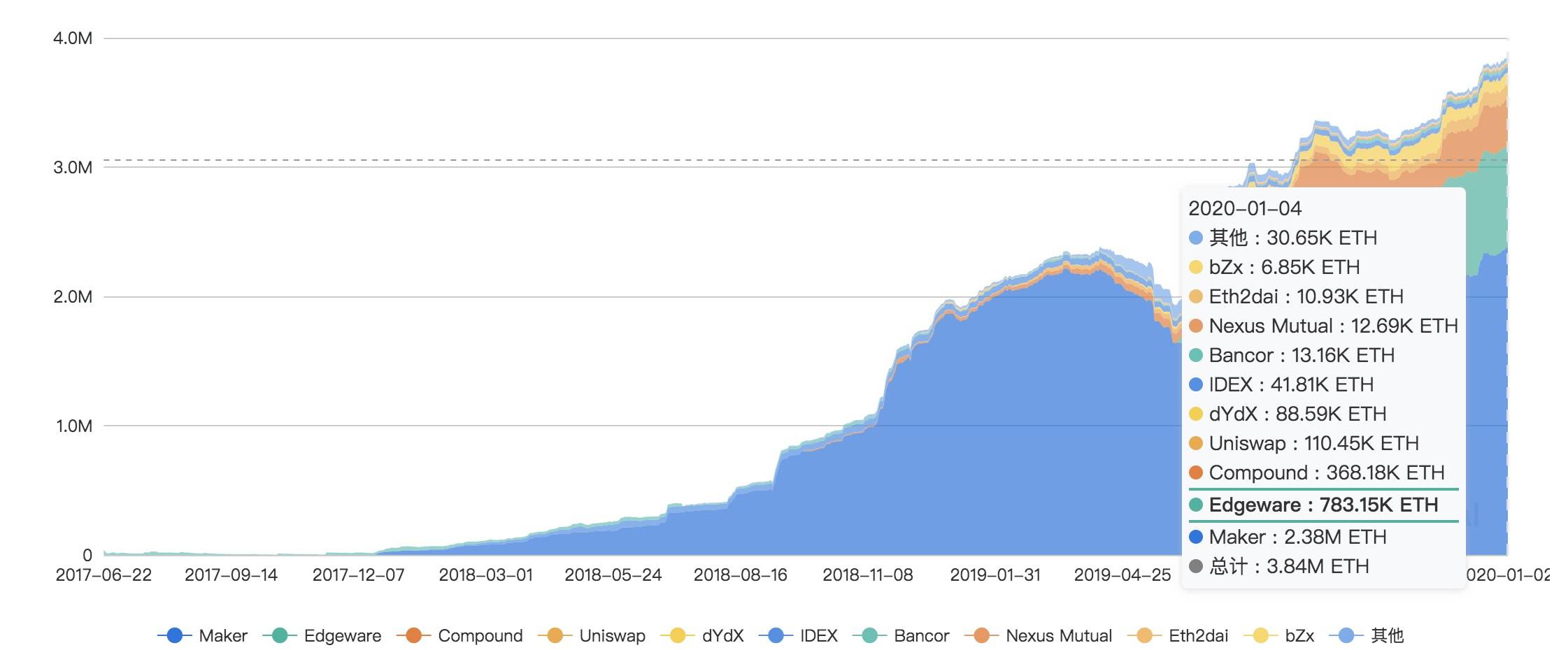

而自19年11月份以来,稳定币DAI的锁仓数量不断下降,目前全网锁定的DAI数量大约为483万DAI,较19年11月7日的2954万DAI峰值下降约83.65%,与此同时,ETH锁仓数量却不断上升,据dapptotal的统计数据显示,当前全网锁定的ETH数已达到384万ETH,创下了历史新高。(注:不同的网站统计的数据不同,但趋势上大致是类似的)

Coinbase CEO预测DeFi的下一个10年

Coinbase创始人兼首席执行官Brian Armstrong在其新发布的文章《下一个10年,加密货币世界会发生什么?》中提到了Defi,其表示:

“虽然法币/加密货币交易所将在很大程度上遵循传统的金融服务模式,但在纯粹的去中心化加密货币/加密货币领域,将形成一个独立的世界。换句话说,一旦你把自己的法币换成加密货币,你就可以进入一个神奇的创新之地,它是由纯粹的加密货币组成的。在这个世界里,非托管钱包、DEX、Defi以及Dapp在可用性和安全方面将继续改进,我们将看到很多新的应用会出现,从游戏到在线社区,再到具有自身经济效益的虚拟世界。世界上很多应用程序以及非托管钱包,因为它们从不存储客户资金,它们会更类似于软件公司,而不是像金融服务公司一样受到严厉的监管。这将大大加快创新的步伐。而随着隐私币和非托管钱包被更多的采用,这个世界也会迎来更大的隐私。我们还将看到去中心化身份的兴起,以及与这些身份相关的声誉评分系统。随着去中心化加密经济的发展,越来越多的人将以加密货币为生,以此寻找机会,为全球经济自由扫清障碍。”完整原文:https://blog.coinbase.com/what-will-happen-to-cryptocurrency-in-the-2020s-d93746744a8f

“大跃进”的零抵押DeFi

当我们进入2020年时,关于DeFi的一个热门话题就是低抵押借贷,在过去的一年当中,超抵押借贷为DeFi奠定了一个坚实的基础,而在近期,已经有很多团队在做低抵押DeFi产品的尝试。甚至还有团队直接打出了“零抵押”的口号。

由FarbX 创建的新产品 Zero Collateral Loans 就是这样的一个尝试,该解决方案利用了一个名为zDai的稳定币。

简单地说,放款人向一个合约提供Dai以换取zDai(类似于Compound发行cToken),当这些放款人的资本获得利息时,他们就可以按比例要求赎回一部分资金。

这一解决方案最新颖的地方,是采用了一种随时间推移逐渐赢得信任或声誉的系统(类似支付宝借呗或信用卡产品的思路)。

“借款人的抵押品相当于贷款价值减去以前所有贷款利息总额。随着贷款的频繁偿还,借款所需的抵押品最终会降至零。” (当支付的利息等于或超过借款额时,就可以实现零抵押)

我们知道,像Maker这类常规的DeFi产品通常需要150%的超额抵押,而Zero Collateral Loans则允许经常使用该产品的的用户随着其声誉(通过跟踪偿还情况)的提高,逐渐减少对抵押额的需求。

在用户每次完成还款之后,其所需的抵押品就会逐渐减少,理论上说,借款人在完成8次借款和还款周期(最大借款)之后就不需要抵押品。

而如果借款人不偿还其贷款,钱包就会被清算,相关抵押品就会被保留在赎回池中。

另外,该项目还计划通过DAO的形式来管理协议,就像Kyber DAO和Synthetix DAO一样。

目前,该项目的合约部署在以太坊Ropsten测试网,其合约也尚未经过第三方安全机构的正式检测,因此它还处于早期探索阶段,另外其初期设定的20%借款利率,似乎是非常不合理的,而如果降低利率,则零抵押就需要经过更多轮的借款与还款周期,而引入去中心化身份系统,对于DeFi借贷而言也是非常有必要的,总而言之,目前的低抵押DeFi应用还处于非常早期的探索阶段,现阶段并不建议大家用真金白银去尝试。

DAO(去中心化自治组织)的2019年和2020年

在过去的一年里,以Moloch DAO为代表的去中心化自治组织(DAO)开始崛起,这周,Moloch成员Cooper Turley回顾了该项目在19年中所取得的进展并对2020年进行了一番展望。

自Moloch DAO推出以来,该组织从以太坊公司和社区成员的手中获得的捐款超过了100万美元,其至今已为ETH2.0 等以太坊生态项目资助了共计28.5万美元。

而Vitalik和Joe Lubin这两位以太坊联合创始人的支持,对Moloch DAO项目而言无疑是一件大事。

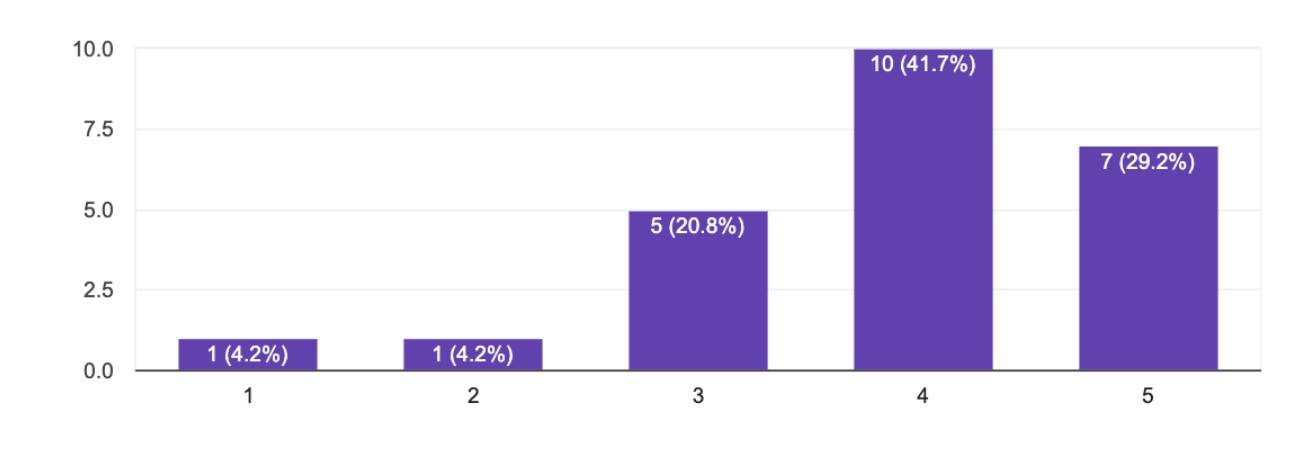

而在年底时,Moloch还进行了一次成员调查:

(图片来自Moloch)

结果显示,大多数Moloch成员相信其他成员会做出与DAO一致的决策,因此他们不会提出和通过太有争议的拨款。展望2020年,Moloch DAO的目标包括:

- 继续资助以太坊生态系统的开发;

- 增加Moloch股东数量以及协会银行的价值;

- 加强与所有知名以太坊社区的沟通;

- 优化参与工具;

- 对其他DAO生态系统的支持;

两周前,MetaCartel大张旗鼓地宣布了他们的Venture DAO项目,其有望成为第一个基于Moloch v2的盈利性DAO组织。

完整原文:https://medium.com/@molochdao/moloch-2019-year-in-review-eb6f53dc035

一周DeFi金句

- “如果没有实施隐私解决方案,DeFi不是一个可行的替代方案。” —— 以太坊开发者 eric.eth

- “DeFi最大的创新是可组合性,而不是非托管性。通过一个应用程序/钱包访问每个金融应用,这种便利性是非常强大的。可以参照微信的成功。” —— Andrew Kang

- “密钥证明(Proof of key)是非常棒的,你过去能通过一次点击就审计好你的银行存款准备金吗?Maker的确拥有其声称的1586388 ETH,我刚核查过,每一天都是DeFi的密钥证明日。” —— Ryan Sean Adams - rsa.eth

- “我们眼前的“DeFi”正转变为一个中央银行系统。在这里面,猪与人已经傻傻分不清楚了。”—— 比特币开发者 Jimmy Song回应“以太坊统治DeFi”这一话题

- “在一个渴望屈服的世界里,DeFi是一片绿洲。”—— Placeholder合伙人 Chris Burniske

总结

观察过去2个月的数据,我们可以看到抵押稳定币的需求明显出现了减少,而抵押ETH和BTC的需求则出现了大幅增长,这或许与行业周期有较大的关系。另外,包括Coinbase创始人兼首席执行官Brian Armstrong在内的行业领袖认为,DeFi在监管方面较传统金融服务具有很大的优势,因此可以实现快速的创新,而像去中心化身份和声誉系统的开发对DeFi而言也是非常重要的,这也是降低抵押率的关键。而目前一些在尝试低抵押借贷的项目,还存在着明显较大的缺陷,这需要不断地去探索解决,对于2020年,盈利性DAO也将是另一大DeFi看点。

文/洒脱喜 稿源:巴比特资讯(http://www.8btc.com/article_542722)