持币还是利用DeFi理财,到底谁更赚钱?

撰文:Evgeny Yurtaev,去中心化金融平台 Zerion 创始人兼首席执行官

来源:链闻

让我们看看过去一年通过 Compound、Uniswap Pools、TokenSets 这样的 DeFi 协议理财,以及持有 ETH 和比特币不同的投资回报。

同时,请关注 DeFi 协议的美妙之处:它们允许不同风险-回报偏好的投资者寻找更有前途的投资机会。

关键要点

- DeFi 应用在过去一年里为投资者提供的风险-回报有了极大改善;

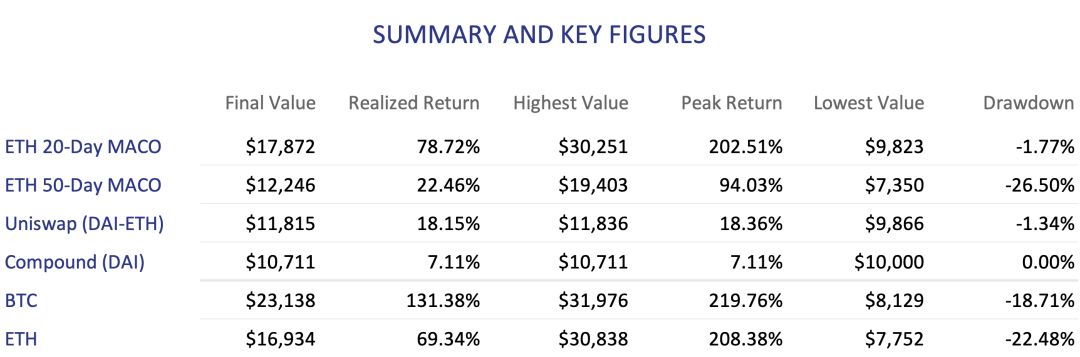

- TokenSets 的「ETH-20 天移动平均线交叉策略」 (ETH 20 Day Moving Average Crossover,缩写为 MACO) 在回报上优于买入 ETH 并持有的策略,同时最大跌幅 (drawdowns,峰值到谷值的跌幅) 也大大减少了;

- Compound 和 Uniswap 为持有稳定币的投资者提供了诱人的收益机会。

我希望通过这篇文章,比较过去十一个月时间里 Compound cDAI、Uniswap 的 DAI-ETH 池以及 TokenSets 的 ETH MACO 策略,相较于 ETH 和比特币基本走势的表现。

我把分析的时间段设定为 2018 年 12 月 3 日至 2019 年 10 月 31 日,在这个时间中比较 Compound 上 DAI 的借贷回报、Uniswap 的 DAI-ETH 池的供应流动性以及 TokenSets 的 ETH 20 天和 50 天 MACO (移动平均线交叉) 策略。我们还将呈现同一时间段内 ETH 和比特币的购买并持有策略的回报。不过,我们的分析没有考虑交易费用、滑点以及稳定币的价格波动。

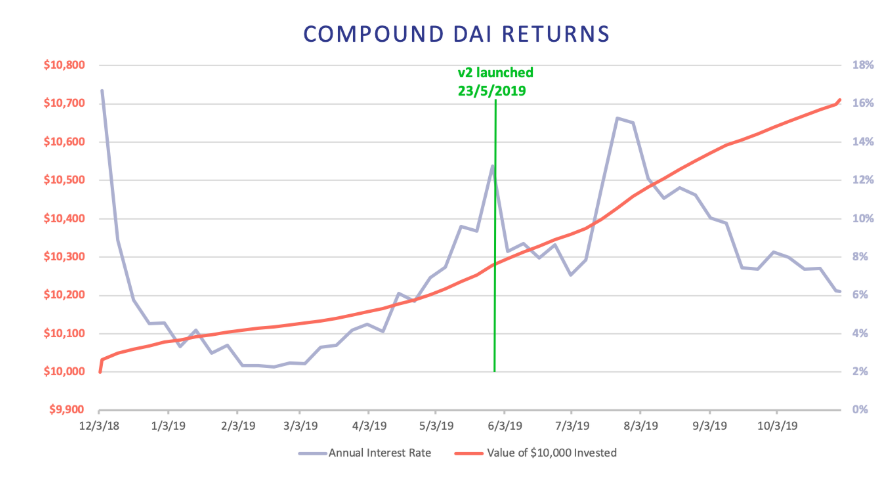

Compound 的回报

Compound 是一个货币市场协议,允许用户集中一组资产,这些资产可供他人在提供抵押物后借入。其借贷利率是可变的,取决于市场供求关系。

关于 Compound,我们展示了一个价值 1 万 DAI 的投资组合的表现,及其每周的年化利率。除了 Compound,像 dYdX v2、Dharma、bZx 和 Nuo 这样的 DeFi 项目也可以为 DAI 提供类似的回报,但由于这些项目都是在 2019 年才上线的,所以就被我们排除在分析之外了。

从 2018 年 12 月到 2019 年 10 月底这段时间,这笔投资在 Compound 平台上获得了 7.1% 的回报。

从下图可以明显看出,在 MakerDAO 的稳定费从 2019 年 3 月开始增加之后,Compound 利率也开始增长。其他抵押型债务协议的利率太低,使得用户将自己的头寸转移到 Compound,以获得更有吸引力的利率。我们没有考虑 DAI 的价格变化,不过,在此期间 DAI / USD 的价格一直在 0.95-1.02 之间,波动不大。2018 年 12 月时,Compound 协议有几个小时不能完全运作,团队打了个补丁来修复一个 bug。这个操作没有对任何用户造成负面影响。

图片来源: https://loanlist.io

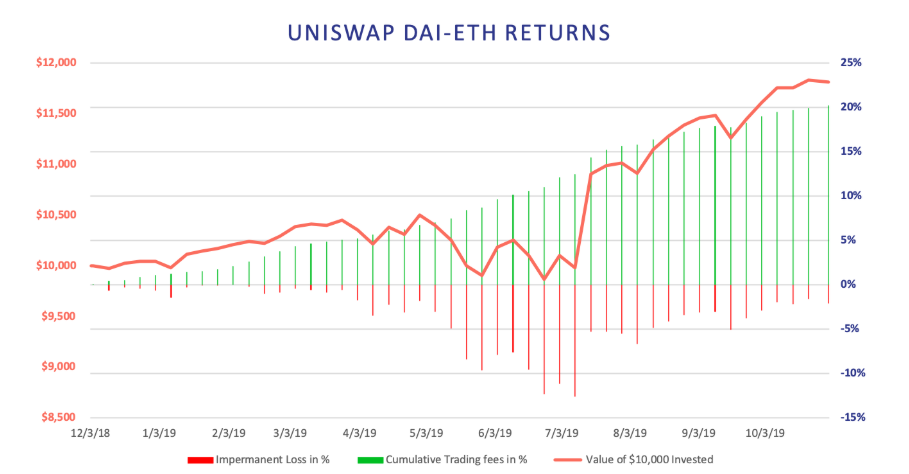

Uniswap 池的回报

Uniswap 是一个链上交易所,用户可以进行代币交易。一些流动性提供者会供应各种资产储备来撮合交易,这些流动性提供者可以借此赚取交易费。

我们呈现了提供 1 万美元到 Uniswap 的 DAI-ETH 池会获得怎样的回报。实际上这意味着投资者向池子提供了价值 5 千美元的 ETH 和价值 5 千美元的 DAI。这些数字的意思是,投资者在 2018 年 12 月 4 日将这些资产投入池中,一直到 2019 年 10 月 31 日。

在此期间,Uniswap 的 DAI-ETH 池获得了 18.15%的回报。由于 ETH / DAI 的价格波动,在不同时点提供流动性的投资者,他们所获得的回报会有所不同。

- 提供和取回时的资产的价格;

- 流动性池的规模;

- 交易额。

在下面的图表里,绿色柱线展示了每周的累积交易费,红色柱线展示了因价格波动而导致的每周暂时损失。有趣的是,在 ETH 价格大幅波动的日子里,因交易行为增加而收取的费用,大大减轻了投资组合总价值的暂时损失。

这一结果还有另一个成因,那就是流动性池的规模与交易额相比较小,这使得流动性提供者可以收取较大比例的交易费。如果流动性池的规模很大,而交易额较低,或是两者兼而有之,那么,在以太坊价格波动较大时,由于交易费收入占比变小,投资者就会有更大的 (净) 亏损。从下图可以看到,这一投资策略只在五周时间里比其原初价值有一点点降低。

图片来源: https://zumzoom.github.io/analytics/uniswap/roi.html

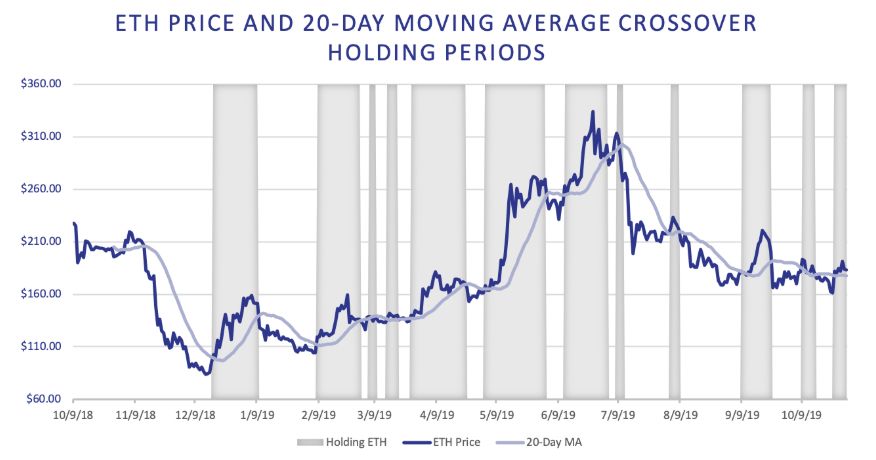

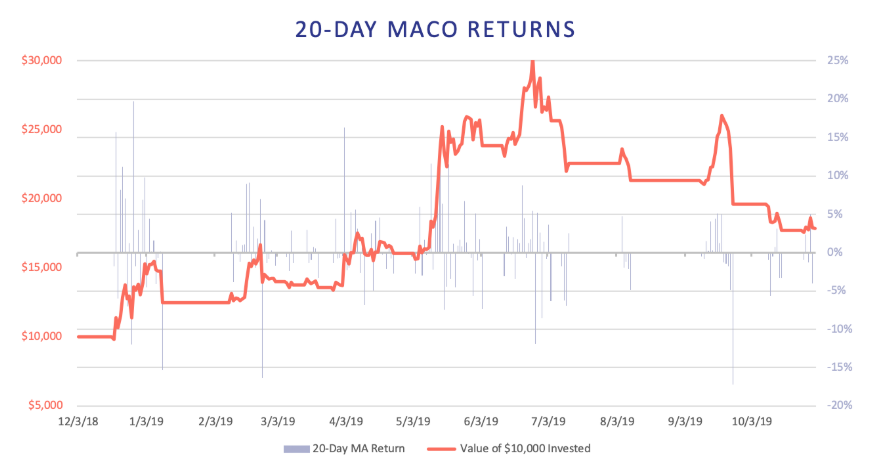

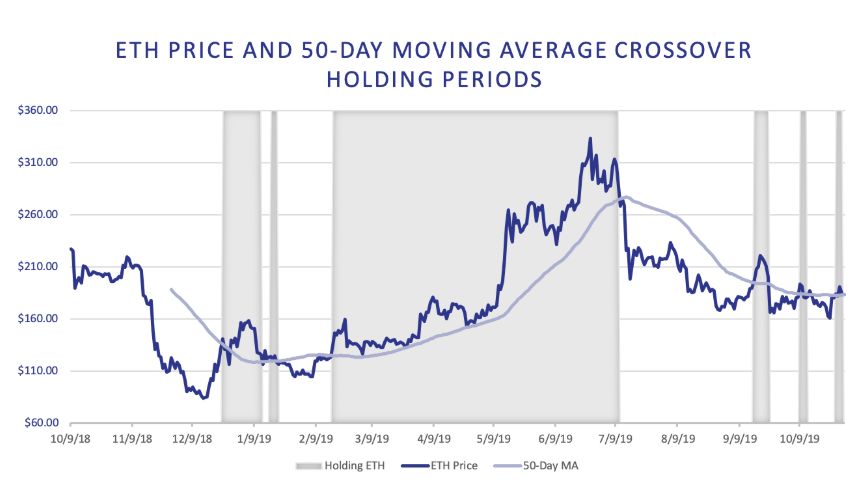

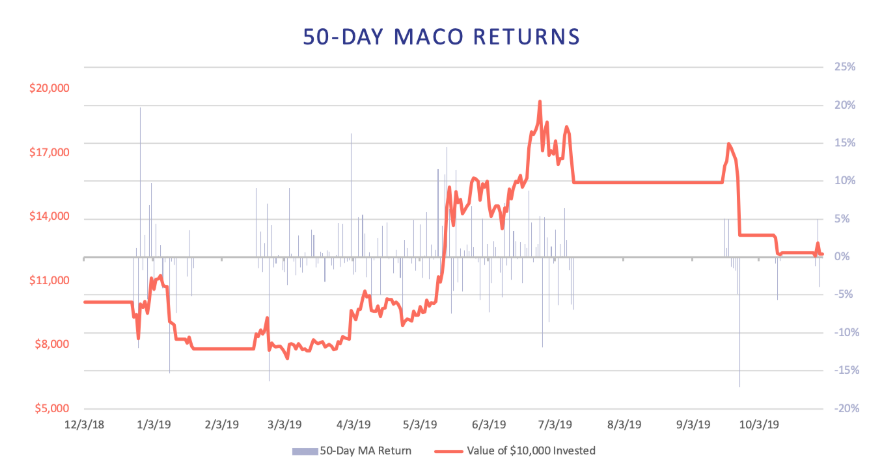

TokenSets: ETH 20 天和 50 天移动平均交叉策略(MACO)

TokenSets 是一种代币化的交易策略,其策略是自动执行的,无需用户任何操作。

我们将展示两种趋势交易策略的表现:20 天移动平均线交叉策略 (MACO) 和 50 天移动平均线交叉策略。两者都是简单趋势策略,目标都是从持续的趋势中获取回报,并在趋势逆转时再平衡为现金。

TokenSets于2019年7月才发布其趋势交易策略,我们用每日价格数据估算,若使用该策略从 2018 年 10 月至今能取得多少回报。需要指出,我们的分析没有考虑费用和滑点,而最近 TokenSet 的再平衡事件导致 0.5% 或更大的滑点,所以,如果考虑再平衡的频率,这些因素都可能影响 TokenSets 策略的实际表现。

当 ETH 价格高于移动平均线时,移动平均线交叉策略会购买并持有 ETH,而当 ETH 价格低于移动平均线时,该策略则会出售 ETH 并持有稳定币。再平衡交易一般发生在价格线交叉的那天,执行条件是自上一次再平衡已过去四天。

20 天 MACO 策略创造了 78.7% 的投资回报率,表现优于买入并持有 ETH 的策略。

我们发现,在 2019 年 7 月的 ETH 价格大跌时,两种策略 (20 天和 50 天 MACO) 都通过及时再平衡为稳定币而避免了大幅减值。但 9 月份 ETH 的价格下跌实在太陡,两个策略的再平衡为稳定币时间都显得太迟。结果可以看出,20 天 MACO 策略实现了 78.7% 的投资回报率,表现优于买入并持有 ETH 的投资策略,但是 50 天 MACO 策略却表现不佳,回报率仅为 22.5%。 (下图中的蓝色柱线代表了每日收益)

图片来源: https://etherscan.io/

图片来源: https://etherscan.io/

图片来源: https://etherscan.io/

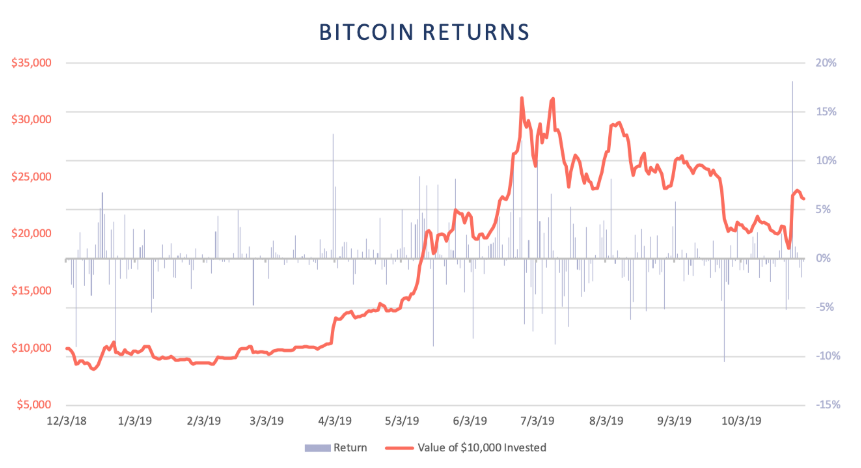

持有 ETH 和比特币的回报

ETH 和比特币的价格一直保持着高度相关性,他们的表现在很大程度上是具有可比拟性的。但是在 2019 年 7 月,以太坊出现了持续下跌,而比特币的价格却有所恢复。不过,当时间来到 2019 年 9 月,比特币价格也跟着出现大幅跳水的态势。在我们评估的这段时间,两个资产的峰值价格都比各自的起始价格有 200% 的增长。和峰值价格相比,ETH 现在已下跌约 50%,而比特币则下跌了约 34%。在评估期间的结束时点,以太坊买入并持有策略实现了 69.3%的回报,而比特币买入并持有策略则实现了 131.4%的回报。

下图中,橙色曲线显示的是价值 1 万美元的投资的表现,蓝色柱线表示每日收益。相关计算均基于每日价格数据。

图 片来源: https://etherscan.io/

图片来源: https://ww w.blockchain.com/

总结

以绝对值计算,ETH 20 日策略优于此文展示的其他 DeFi 策略和 ETH 买入并持有的投资策略。这一结果源自该策略躲避了 ETH 的大部分下滑时段,同时又在 ETH 价格上涨期间产生了收益。与此类似,50 日策略捕捉了从 3 月份开始的 ETH 价格上涨,并在 7 月再平衡为稳定币,只不过在 9 月遭遇大幅下跌,因而极大地降低了该策略的最终回报。如果两个策略的再平衡时点加快一点 (比如就在交叉价格时) ,那么 50 日策略的回报率将超过 50%,而 20 日策略的回报率可以超过 130%。

我们还注意到,回报波动率和最大跌幅之间存在差异。最明显的是,以起始值为基础计算,20 日策略的最大跌幅为-1.77%,而 50 日策略的最大跌幅为-26.5%,ETH 买入并持有的最大跌幅为-22.48%,BTC 买入并持有的最大跌幅为-18.71%。但是,相比于在 Compound 上借出一个稳定币,持有 ETH、BTC 或是 TokenSet 会因为价格波动而带来更高的风险。类似的,Uniswap 的 DAI-ETH 池的流动性提供商也因为将一半投资放在稳定币上,而能降低其投资组合的波动性。

DeFi 的另一个有趣进展,在于可以将投资头寸代币化。举个例子,Compound 的 cToken 代表一笔存款及其应计利息,但它也作为一种代币独立存在。这意味着投资者可以将 Compound 存款转账并存入其他智能合约,比如 Uniswap (以 cDAI-ETH 池存在) 。cDAI-ETH 流动性提供商因此可以从 cDAI-ETH 池中既赚取 Compound 的 DAI 利息,也可以赚交易费。同样地,TokenSets 也可以再平衡成 cToken 稳定币,比如 cDAI 或 cUSDC,这样投资者就能从自己的现金头寸中获得一份利息。

正如我们的分析所展示的,DeFi 允许那些拥有不同风险-回报偏好的投资者寻找更有前途的投资机会。由于 DeFi 的开放和去中心化特性,这一领域可能会继续推出更多令人兴奋的创新金融产品。代币化头寸的出现,让我们发现这一领域非常值得探索进一步发展。

你也可以使用我们的产品 Zerion 去追踪和管理自己的 DeFi 投资。

风险提示

DeFi 仍处于开发的早期阶段,所有智能合约系统都应被视为实验性且具有较高风险性的,甚至有可能让投资者损失全部资金。

总而言之,投资者最好将自己的 DeFi 和其他投资活动分散到更多智能合约中,而不是仅为了当下利率最高而去优化。