榜单|《全球Top20加密基金排行榜》揭秘

摘要

传统意义上而言,对冲基金作为投资基金,从机构投资者中吸引资金并进行证券组合投资,投资商品一般为股票和债券。相比之下,加密对冲基金,作为近几年新兴的投资基金,其投资商品主要为加密货币。

随着区块链和加密资产的发展,在经历了2018年一整年的熊市下,加密基金在近2年内依然实现了超过1400%的收益率。目前,全球加密基金的数量已超过700家。

加密基金一般分为三大类: 加密对冲基金,加密指数基金以及加密风险投资基金,其中又以加密对冲基金为主。 从投资策略而言,加密对冲基金可分为三大类:基本面型,投机型以及量化型。加密对冲基金,相比于比特币以及其他加密资产,在近2年内展现了更加强劲的表现,这又与加密资产市场的非完全有效性、非流动性以及供求关系密切相关。由于加密基金尚处于初期发展的阶段,还没有一个完整的市场周期。因此,其近2年内的收益率,不代表未来的趋势,应该辩证地去看待。

一、 全球Top20加密基金管理规模排行榜

在数字资产市场当中,加密基金一般分为三大类:加密对冲基金,加密指数基金以及加密风险投资基金。其中,加密对冲基金从数量和规模而言在市场占主导地位。传统意义上而言,对冲基金作为一个投资基金,从机构投资者中吸引资金并进行证券组合投资,投资商品一般为股票和债券。相比之下,加密对冲基金,作为近几年新兴的投资基金,其投资商品主要为加密货币。加密货币作为一种数字资产,充当交易媒介的职能,运用密码学,确保金融交易以及资产转移,具有去中心化的特性。

根据Crypto Fund Research, 自2013年第一家比特币基金成立伊始,陆陆续续有超过700家加密基金进场。即使在2018年如此黯淡的大行情下,依然有100余家加密基金宣布成立。因此,达瓴有理由相信,这个数字,在未来还会继续增长。

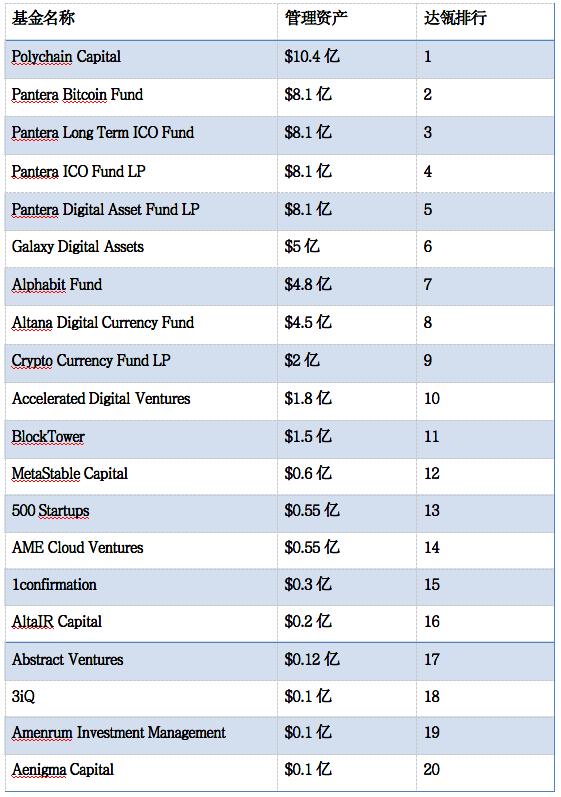

作为对当前市场加密基金的回顾,图一以管理资产数额为指标,对2019年全球排名前二十的加密基金进行了整理。

全球加密基金管理规模Top20,数据来源:Crypto Fund Research

总体而言,加密对冲基金旨在利用加密货币与传统投资商品的低关联性以及当前数字资产市场的非完全有效性,在降低投资风险的同时,为投资者提供较为高额的回报率。接下来,本文将从加密对冲基金的规模,投资策略,历史表现和分析等方面对加密基金整个行业进行鸟瞰式的分析。

二、全球加密基金规模

传统意义上而言,对冲基金作为投资基金的一种,从机构投资者或者高净值投资者中吸引资金,并进行证券组合投资,其投资商品一般为股票和债券。随着区块链技术的发展,加密货币,作为一种新型的数字资产,逐渐进入了投资者的视野。加密基金,作为近几年新兴的投资基金,与传统的对冲基金相比,其特殊性在于投资商品:加密货币。在数字资产市场当中,加密基金一般分为三大类:加密对冲基金,加密指数基金以及加密风险投资基金。其中,加密对冲基金从数量和规模而言在市场占主导地位。因此,全文的研究重点,均不包括加密指数基金以及加密风险投资基金。

随着资产种类的不断成熟,近几年内加密对冲基金的数量大量增长。根据Elwood2019年的研究报告,截止至2019年第一季度,在数字资产市场上,大约有150家活跃的加密对冲基金,其总共管理金额超过10亿美元。其中,2019年第一季度加密对冲基金管理资产平均数额为2190万美元,中位数为430万。这个数字,与2018年1月的中位数120万相比,表明了在经历了2018年数字资产行业的低迷之后,投资者的信心不断增强。

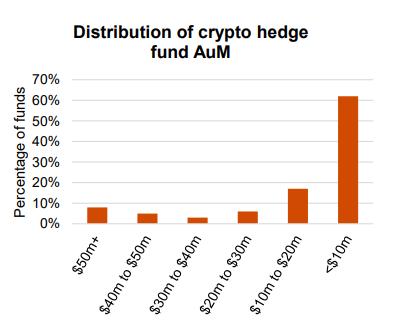

图2 加密对冲基金分布 数据来源:Elwood研究报告

如图二所示,在当前加密对冲基金的市场中,一部分大型的基金占据了大量的资源,超过半数以上的基金则管理着不超过1000万美金的资金。就管理资产金额而言,这一分布和行业平均数和中位数极大的数值差异是吻合的,也与传统对冲基金的行情一致。

从投资策略而言,加密对冲基金可分为三大类: 基本面型,投机型以及量化型。基本面型加密对冲基金运用全面深入的价值研究,通常通过未来代币简单协议等,对被市场低估的资产进行投资,这类资产一般属于早期的代币项目;投机型加密对冲基金则运用特殊的加密技术,例如挖矿和权益,来产生收益;量化型加密对冲基金则运用非常复杂的量化模型,主要以市场定向和无风险套利这两种方式,实现收益。

尽管在投资商品方面,加密对冲基金与传统的对冲基金有较大的区别。但是,就资金管理费用的结构而言,二者却十分相似。

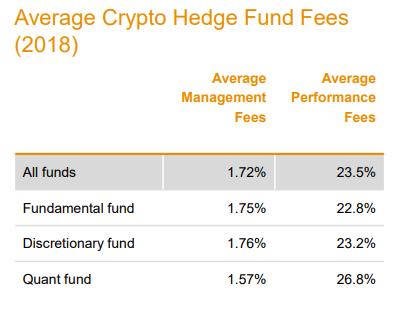

图3 加密对冲基金管理费用 数据来源:Elwood研究报告

从图三可以看出,加密对冲基金的管理费用有两个来源:管理资金的1.72%为基本管理费以及期望收益以上的20%作为绩效费。这也与传统对冲基金2和20的管理费用一致。

三、加密对冲基金的投资策略

如上文提到的,从投资策略而言,加密对冲基金可分为三大类:基本面型,投机型以及量化型。基本面型加密对冲基金运用全面深入的价值研究,分析资产的基本面,选择被市场低估的资产。基本面型加密对冲基金投资策略主要有以下两种。

基本面型加密对冲基金

1、 长期持有

基金经理会通过深入的基本面分析,选择购买并长期持有他们认为被市场低估的资产,等到投资商品回归到理性的价值后实现盈利。这种策略强调对资产的基本面分析,通过低买高卖的原理,在资产低于应有的市场价值时买入,无论在流动和非流动的市场中都备受推崇。对于这一类的投资者而言,他们会面临较长的闭锁期。

2、 做多和做空并用

与长期持有类似,基金经理会运用同样的基本面分析,选择购买并持有他们认为被市场低估的资产,等到投资商品回归到理性的价值后实现盈利。同时,也会做空被市场高估的资产,等这类资产回归到理性价值后低价买入,轧平头寸,实现盈利。与长期持有相比,这一种策略更为灵活,并且因为做空的缘故,这种策略在公开的加密市场(流动性更高)运用地更广泛。

投机型加密对冲基金

1、信贷

基金经理将传统的商业借贷模型,运用到新的加密资产模式中,以实现收益。通常而言,一些数字资产持有人因流动性的原因,需要现金,但同时又因税收或数字资产看涨的缘由不愿将数字资产出售。在这种情况下,数字资产持有者发行以数字资产为担保品的贷款,来解决流动性需求。基金经理购买这类贷款,充当放贷人,通过获取利息的方式来实现盈利。与传统信贷不同的是,这类信贷的抵押物为数字货币,不同于一般传统的实物商品。因此,鉴于数字资产目前较大的波动性,此类借贷会有一定的违约风险。

2、挖矿

挖矿这一过程存在于工作量证明这一共识机制中,当前比特币使用的正是这一机制。通常而言,节点会监听全网数据,这些数据会经过一些合法检验后,合格的会被缓存到节点中。同时,矿工会消耗自身算力,运用不同的随机数来进行指定的哈希计算,不断重复(类似蒙地卡罗模拟),直到找到合理的随机数为止,这一过程被称为挖矿。挖矿成功的矿工,一般会受到新的比特币和交易费用作为奖励。

3、权益

权益与挖矿类似,但存在于权益证明这一共识机制中。在工作量证明这一共识机制中,所有参与挖矿的矿工都会承担不小的经济成本,并且最终只有一个矿工才能得到奖励,因此会造成大量资源的浪费。权益证明机制,和公司的股东机制类似,挖矿所需要的算力会按照数字货币持有者持币的比例来进行分配。因此,在权力证明中,交易的确认不是通过挖矿,而是通过已有的电子资产来确认。在加密网络中,权益者会因为交易确认所做的贡献而得到按比例分配的奖励。

量化型加密对冲基金,则侧重于运用非常复杂的量化模型,进行投资获利。因为交易数额庞大,流动性对于量化型交易至关重要。目前,量化型加密对冲基金的投资策略主要有以下三种。

量化型加密对冲基金

1、市场定向

整个市场定向中,投资者会运用高度复杂的数学模型,依据当前的市场周期,得到“风险开启”(risk-on)或者“风险关闭”(risk-off)的交易信号。依据这两种交易信号,投资者会做出激进或保守的投资,因此,这种投资策略被称为市场定向。其中,“风险开启”(risk-on)和“风险关闭”(risk-off)这种理论像是一种投资环境,这种环境反映了投资者风险厌恶的变化。根据这种理论,当出现“风险开启”的交易信号时,投资者会选择风险更高的投资,例如购买股票,债券等;当出现“风险关闭”时,投资者会选择风险更低的投资,例如购买国债或者持有现金。一般而言,“风险开启”的投资环境与乐观的宏观经济形势有关,反之亦然。

当然,除了“风险开启”和“风险关闭”这种模式, 市场情绪,动量,趋势以及一部分算法交易策略也属于市场定向的范畴,被从业者广泛使用。 市场定向这种策略,无论是对于一篮子数字资产的交易,还是资产之间的相对价值交易,其核心还是在于强大的量化模型。

2、无风险套利

生活中的许多事,并不是我们不能做到,而是我们不相信能够做到。胜利女神不一定眷顾所有的人,但曾经尝试过,努力过的人,他们的人生总会留下痕迹!

3、隐含波动率的买权

对于期权而言,波动率分为两类:历史性波动率和隐含波动率。历史性波动率指的是一段时间内(通常是年化)标的资产所反映的实际波动率,而隐含波动率则指的是一种理论的标的资产的波动率,这种波动率被输入到期权定价模型中,求得的理论期权价格会与市场上的期权价格一致。因此,隐含波动率,相对于历史性波动率而言,更有前瞻性。 在数字资产市场中,越来越多的从业者,在隐含波动率较低的时候,采用隐含波动率的买权这种量化策略,从而当波动率上升时实现收益。

图4 加密对冲基金投资策略 数据、图片来源:Vision Hill研究报告

上述所有加密对冲基金的投资策略已汇总至图四。

四、加密对冲基金的历史表现及其分析

自2017年伊始,加密对冲基金的走势,经历了过山车式的历程。如下面的图五所示,加密基金指数是一种基于40余家加密对冲基金所构建的等权重指数。总的来看,自2017年1月至2019年6月,比特币实现了超过1000%的收益,然而加密对冲基金,在经历了整个2018年惨淡的大环境下,更是实现了超过1400%的收益。因此,就2017年至2019年这个时间段而言,加密对冲基金,相比于比特币以及其他加密资产,展现了更加强劲的表现。

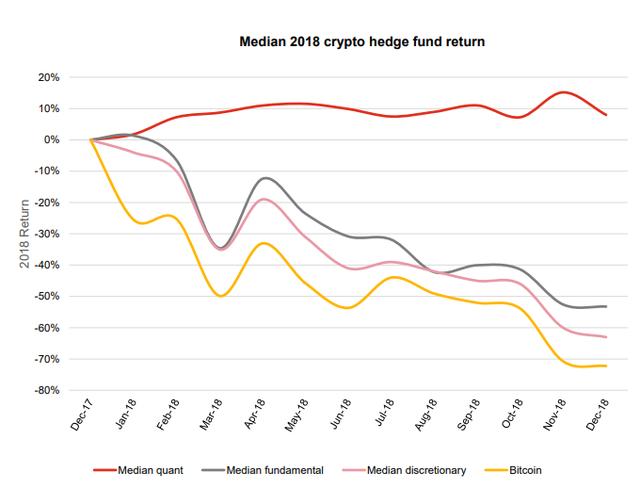

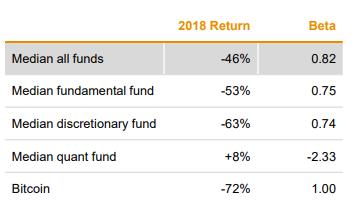

然而,不可忽略的是,2018年,对整个加密基金和比特币市场而言,是异常黯淡的一年。如图六所示,2018年一整年,除了量化型加密对冲基金,其他加密对冲基金和比特币跌幅超过了50%。根据图七的数据,比特币缩水了72%,加密对冲基金跌幅中位数为46%。单从数值而言,-46%表明了加密资产非常高的波动率以及风险。但是,由于业界人士普遍将比特币的表现作为市场标杆,因此,相比之下,加密对冲基金在2018年依然有“可圈可点”的地方。

图5 加密对冲基金指数 数据来源:Crypro Fund Research

图6 2018年加密对冲基金的表现 数据来源:Elwood 研究报告

图7 2018年加密对冲基金的表现 数据来源:Elwood 研究报告

对于加密对冲基金两年内收益超过1400%的表现,许多业界人士是始料未及的。因为,此前市场上对加密基金并不看好,主要有两个原因:一,在牛市的行情下,过高的佣金会对收益造成影响;二,加密基金经理,相对于传统的对冲基金经理而言,经验有所欠缺。

从历史经验来看,极少的投资资产,会像2017年的加密资产一样,经历一整年的大牛市。前文指出,加密对冲基金和传统对冲基金,在管理费用上,有相似的2和20的结构,此外许多加密对冲基金都有高水位指标,以确保在市场行情低迷的情况下,基金经理不会得到过高的佣金。因此,牛市行情下,过高的佣金不会对收益造成太大的影响。

关于经验的问题,诚然,根据洛约拉马利蒙特大学的一份报告,对于传统对冲基金而言,运营时间中位数为52个月,然而在加密资产的市场中,这一指标仅为16个月。乍眼一看,经验不足,对于加密对冲基金而言,会对其收益造成影响。然而,出乎意料的是,洛约拉马利蒙特大学的研究者在同一篇报告中指出,传统对冲基金的收益,与其运营的时间成反比,并且下滑的趋势比较明显。因此,经验不足,对于加密对冲基金而言,反而成为了一个“加分点”。

关于加密对冲基金强势的表现,达瓴认为,原因有以下几点:

一, 加密资产市场的非完全有效性

如前文指出,整个加密资产市场尚且处于早期的发展阶段,不符合尤金法玛所提出的有效市场,即资产价格不能完全反应所有的信息。因此,相同资产在不同地区交易所出现价格偏差的等无风险套利现象时常发生,存在从业者“击败市场”的可能性。

二, 加密资产市场的非流动性

影响收益的因素有很多,流动性便是其中一个关键的因素。如前文提到的,相比于传统对冲基金而言,加密对冲基金,无论是在规模上还是在“寿命”上,都是非常小的。因此,整个加密资产市场相比之下,流动性不足。为了补偿加密资产市场的投资者,收益自然要高一些。随着加密资产市场的成熟以及更多资本的涌入,我们有理由相信,收益会减小。

三, 供求关系的影响

加密对冲基金,和传统对冲基金相比,其特殊性在于投资商品:加密货币。加密货币,作为一种新兴的数字资产,受到广大投资者的追捧,供求关系导致其价格上升。如图七所示,加密对冲基金,以比特币作为标杆,其beta中位数为0.82。因此,受比特币供求关系的影响,加密对冲基金的收益会有相应的提升。

当然,对于加密对冲基金的收益,应该以辩证的眼光去看待。

首先,上面引援的报告中所涉及的,基本都是2019年还在市场活跃的加密对冲基金。鉴于整个2018年黯淡的行情,有不少加密对冲基金被市场淘汰,能够在市场上存活的,都是优质的投资机构。因此,如果仅仅关注存活的机构,而排除那些被淘汰的,将会有潜在的样本选择偏差,亦即幸存者偏差。所以,综合的来看,加密对冲基金实际的收益,应该不会那么“乐观”。

其次,本文反复提到,加密资产行业目前还处于早期的发展阶段,加密资产本身波动率比较大,并且上述提到的收益率也仅限于2017年到2019年这个时间区间,算不上一个完整的市场周期。因此,上述的收益率,不代表未来的趋势,应该辩证地去看待。