以太坊生态的金融结构:它如何运转?

概述

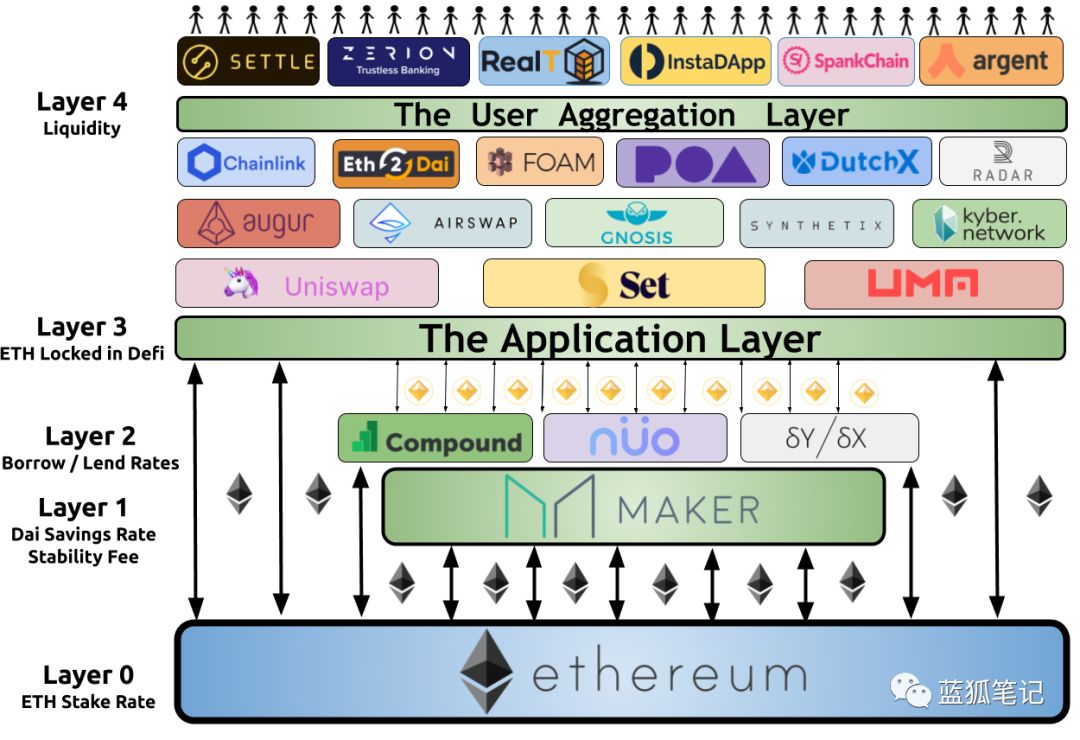

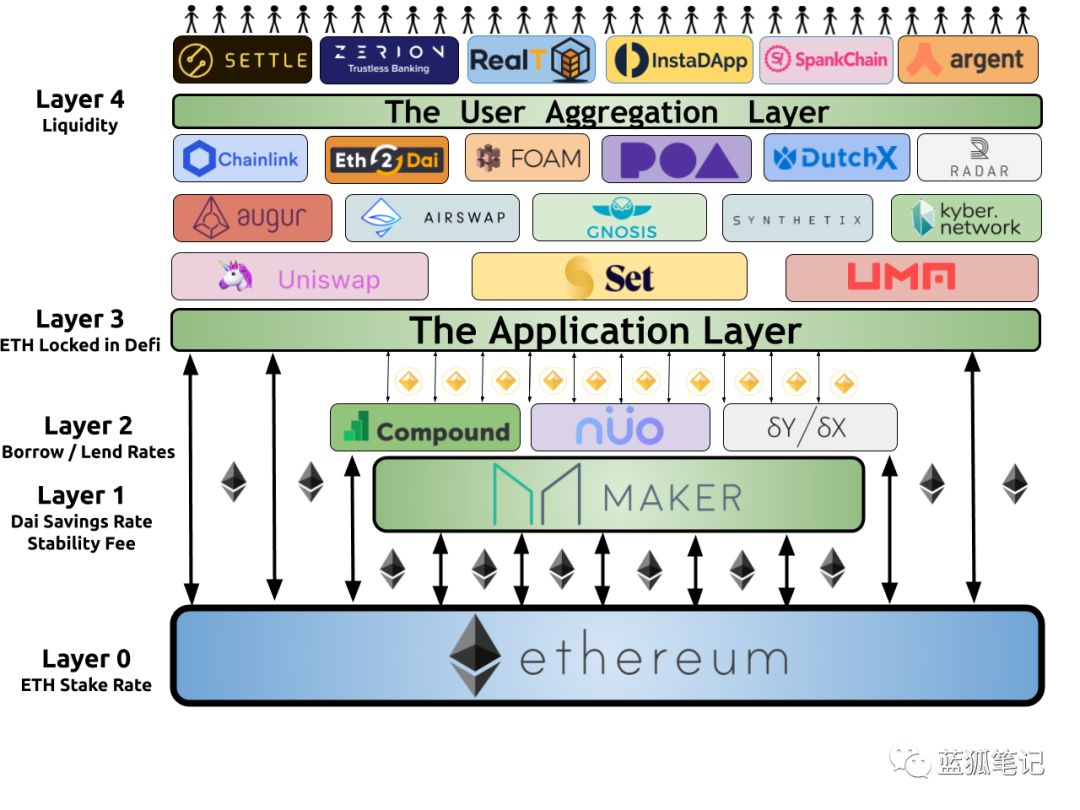

以太坊是在彼此之上构建的一组层。每层都为上一层提供基础和稳定性,以有效地表达自己。每一层也有自己的衡量指标,它构建、响应以太坊经济内部的市场力量。

Layer 0——以太坊

ETH抵押率

Layer1——MakerDAO

稳定费;DAI储蓄率

Layer2——贷款+借款

DAI量-加权平均借入/供给利率

Layer3——应用层

在DeFi中锁定的ETH

Layer4——流动性

资产的交易量

每层的稳定性都为上面的层增加了可能性。这就是为什么以太坊开发如此关键的原因。同样,它也显示了正确构建MakerDAO的重要性,尽管它没有构建以太坊那么重要。

如果以太坊经济的这两个基础构建足够充分,它们将能够支持构建充满活力的金融应用生态,可以完全由代码管理并与市场参与者互动。

衡量指标:ETH质押率

以太坊2.0将支持ETH质押。拥有32个ETH的用户能够在其电脑上验证网络交易,并赚取收益。收益大小取决于验证者池的大小。(蓝狐笔记注:按照目前的设计,根据抵押池大小的不同,年化回报率范围从1.56%到18.1%,质押量越小,收益越高;年发行量从181,019到2,097,152个ETH;年通胀率从0.17%-1.56%。考虑到ETH的借贷利率,ETH的年化回报可能很难超过5%,可能在3.3%左右,质押池在3000万ETH的概率大些。具体会发生什么,让我们在ETH2.0上线后看看吧。)

PoS网络是单个数字债券市场的开始。以ETH作为货币,拥有资本的个人能够进行质押,然后获得低风险收益。收益跟资本大小和质押时间成比例。对于那些想获得低风险、轻维护、有ETH和以太坊数字经济的风险敞口的人来说,它是一种稳定的投资策略。

在传统的债券市场,你可以从美国财政部那里购买债券和票据。在赎回债券和票据时,购买者通常获得1-3%的收益。不过,这些利率是可变的,它们作为证券在二级市场上自由交易,并共同生成收益曲线。换句话说,当你购买债券,你在美国经济网络中质押自己的美元,你将获得跟你质押资产大小及债券到期时间成比例的保证收益。

“我曾经想过,如果有轮回,我希望成为总统、教皇或击中率四成的棒球手。但现在,我只想回到债券市场。你可以吓到所有人。”

——James Carville,克林顿总统的政治顾问

债券市场控制着一切。迄今为止它是全球证券中最大规模的市场,有18万亿美元,债券市场可能是全球资本最强大的导引力量。

债券市场有力量,是因为它们是所有市场的基础层。资本成本(或债券的利率)最终决定股票、房产或基本上所有资产类别的价值。

这是因为债券市场和ETH质押利率是它们各自金融市场的最底层。它们决定上游存在的所有市场动态。

ETH2.0中,中央政府的功能和它的财政储备都写进协议的代码中。ETH2.0中固定的预定的质押利率解决了中央机构印钱的问题。此外,ETH质押利率激励资本流入网络并为区块链提供安全。

换句话说,政府发行债券发展经济,它支持保护政府和经济的军队。在以太坊中,区块链向质押的人发行奖励,以支付数字经济的安全性。

Layer 1:MakerDAO:基石

衡量指标:DAI储蓄利率、稳定费

MakerDAO是DAI产生的地方。为了让DAI产生,DAI的生成者也就是CDP的持有人承诺支付稳定费。稳定费是贷款利率,同时,也是用于管理DAI在二级市场价格的工具。

更高的稳定费=更高的DAI价格

它也决定了资本成本。稳定费用是一种预估回报的衡量,它对CDP持有者在给定年份用其抵押资产所产生的债务中预期获得回报的衡量。如果稳定费为20%,而CDP持有人产生了DAI,那么,他们相信他们可以通过这些DAI产生高于20%的收益。稳定费代表了DAI的总市值的“拉力”(蓝狐笔记:稳定费对DAI的发行量有下拉作用)。稳定费越高,DAI的供应就越少。

MakerDAO在2018年宣布了DAI的储蓄利率。DSR是一种帮助MakerDAO管理DAI价格的工具,同时还可以提高其扩大市值的能力。在引入DSR之前,所有由CDP持有人支付的稳定费都用于销毁MKR(或PETH)。这是由MakerDAO收取的风险管理费。并非所有的资产都具有同样的风险,一些资产几乎没有多大风险(例如代币化美国的国债)。

资产的风险越小,其稳定费就越趋向于DSR,而不是销毁MKR。DSR越高,DAI的供应量就越高,因为那些在DSR中锁定DAI的人可以获得更多的回报。

只要DAI存在,就有人要支付稳定费。如果有人支付稳定费,那么,就有人能够捕获到支付给DSR的DAI。更多人支付稳定费,更多人能够捕获到DSR的利率。

Layer 2:借贷

指标:DAI加权平均借款利率(WABR)& 供应利率(WASR)

DAI加权平均借款利率&供应利率起源于LIBOR,它是衡量从各家银行借款的平均借贷成本的金融工具。

加权平均借款利率和供应利率

DAI加权平均借款利率和加权平均供应利率采用的是所有DAI贷款/借款平台的平均利率。通过对平均价格进行加权,并根据每个平台的交易量(Compound、DyDx),借入利率和供应利率得出一个数字,它显示了向“市场”供应DAI或从中借入DAI的利率。这两个数字将是有用的衡量指标,因为资金经理需要数据来支持其决策。

2019年6月29日的DAI市场利率

加权平均供应利率:16.5%

(通过借出DAI,平均年收益率为16.5%)

加权平均借款利率:19.5%

(借入DAI,平均支付19.5%的年利息)

(蓝狐笔记:目前DAI的借贷利率和借款利率都已经下降,如近期Compound大概在12.9%和8.1%左右)

由于当前日价格反映当前日市场状态,这些利率在未来将会发生很大的变动。

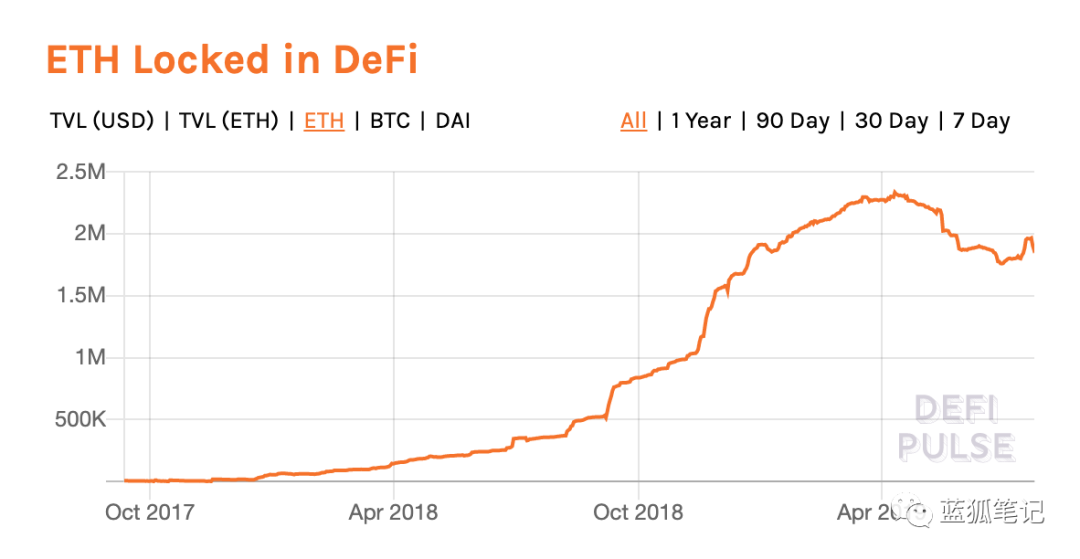

Layer 3:应用层

指标:在DeFi中锁定的ETH

这是货币乐高层,表达层,也是算法中间层。

以太坊的应用层是让以太坊变得有趣的地方。

以太坊的应用层是什么?

以太坊的重大创新是将“EVM”融入区块链。“虚拟机”是程序员所说的“计算机”。以太坊的EVM是以太坊区块链本地处理计算的方式。 换句话说,EVM允许以太坊运行软件,并支持软件处理链上的数字资产(货币、财产、代币)。这就是术语“可编程货币”的来源。以太坊应用基本上是计算机软件,它对货币或其他资产的运行进行编程。

以太坊应用层:“价值互联网”

可编程货币很强大。它如此强大,以至于以太坊的研究人员和开发人员才刚刚触及到它“能成为什么”的表层。就像上个世纪90年代一样,当时很难想象互联网有多大的可能性,价值互联网正在显示出同样富饶前景的早期迹象,它有很多可能的应用和用例。一个重要的差异在于互联网基于数据运行,而以太坊基于价值运行。

以太坊的第一批大型应用

MakerDAO:数字原生稳定币,DAI

Compound:数字原生的自动资产借贷

Kyber Network:链上流动协议,汇聚以太坊各个部分的流动性

Uniswap:数字原生的自动资产交换

Augur:数字原生的预测市场

dYdX:算法管理的衍生品市场

UMA(通用市场准入)协议:合成资产平台

0x:为基于订单簿的交易所提供订单的平台

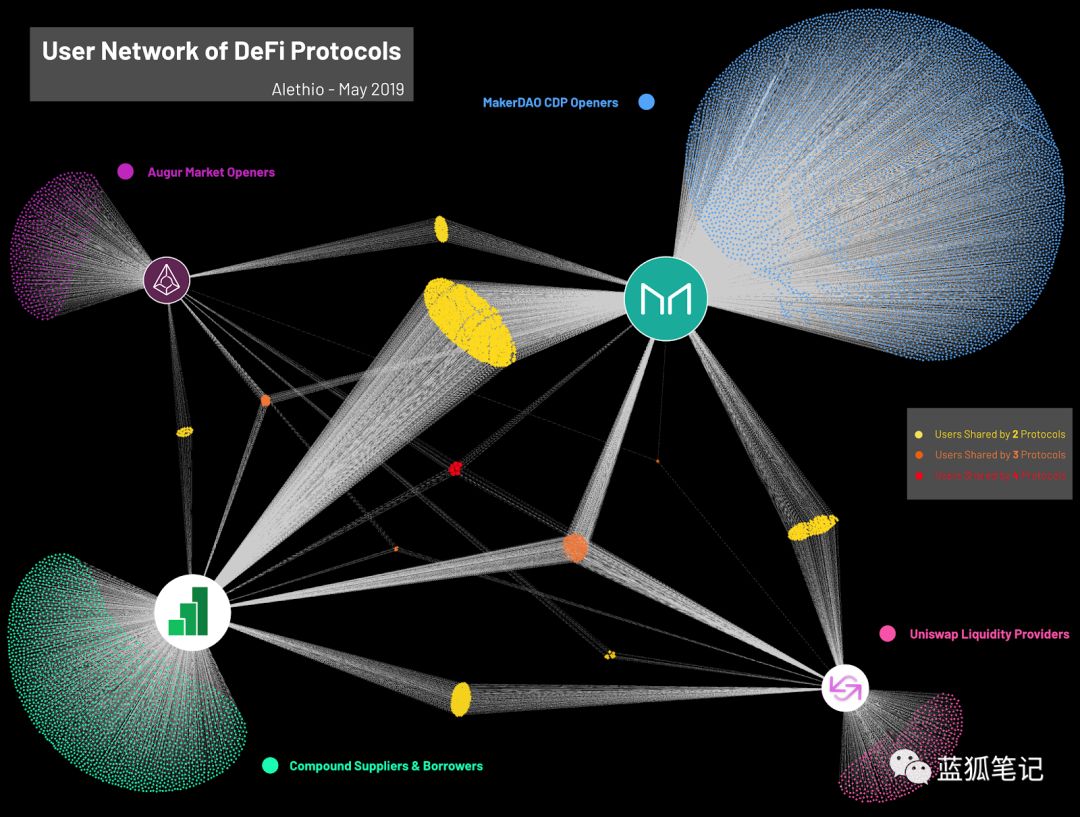

所有这些app都代表某种金融原语。每个都为不断增长的金融应用增加了关键构建区块。这些很多应用还类似于中心化公司的传统金融服务。UMA协议生成的代币可以跟踪其他资产的价值,如纽交所的股票,从而给予全球投资者进入股票市场的机会。dYdX是一个对资产进行做多和做空的平台,它是其他保证金交易平台(如TD Ameritrade或Robinhood)的替代平台。Augur是一个买入和卖出未来结果概率份额的平台,其产品理论上可以按中心化形式获得,但始终受制于管制。Uniswap只是交易所,跟NYSE一样,但它是通过算法管理的,可以匹配任何资产的买家和卖家。同样,Compound支持质押资产的人能借入资产,给贷出人支付费用即可。

下面是各种协议之间进行交易的说明:

这也是以太坊如何增长其复合网络效应的方式。每个金融原语都增加了可构建于以太坊之上的事物选择的另外维度。每个原语是个体乐高,在以太坊内部有越来越多的乐高。

这些平台都利用了DAI和Ether以实现运作。DAI和Ether的交易量,以及在这些平台上进行的日交易量都会受到以太质押率(Layer 0)和稳定费/DSR(Layer 1)以及DAI WABR&WASR的极大影响。这三个指标代表三个市场产生的费率,这些费率将决定以上层的所有应用的资本可获得性。

合成堆栈

Layer 0是算法控制的商品货币发行层。所有的新Ether发行都在Layer 0,Layer 0是负责以太坊区块链安全的层。当安全性较低,Layer 0发行更多Ether,但当安全性较高时,发行更少的Ether(蓝狐笔记注:也就是说,当ETH质押较少时,安全性较低,以太坊网络为激励更多人质押ETH并验证交易,会奖励更多ETH。但达到足够的安全时,以太坊发行降低,激励用户将ETH转移到其他更能获利的地方,如应用层等)。这足够保证以太坊的安全,同时支持Ether向更高的金融堆栈转移。

ETH质押率决定Layer 0的朝向堆栈底层的引力大小,也就是朝向ETH的引力大小。

Layer 1是稳定层。Layer 1利用了在Layer 0发行的Ether,将其转换成为稳定形式的DAI。Layer 1支持个人就如何管理其资本进行长期计算,因为他们现在可以作出明智的经济决策,因为他们知道DAI将来会代表相似的价值。

Layer 1也是资本产生层。Layer 1是个人可以直接铸币的层,它向宏观经济的总货币池中增加货币。稳定费是其中的铸币成本,它代表了以太坊内部的资本成本。

稳定费会产生成比例的DAI储蓄利率,正如ETH质押利率一样,它也会在金融堆栈中发挥其对DAI的引力作用。DAI储蓄利率管理DAI的稀缺性,这可与ETH质押率管理ETH的稀缺性相比较。

Layer 2是“资本可用性”层。Layer 2决定借贷成本,它由支付给资本供应方的利息来平衡。Layer 2是“点对点信用窗口”层。

与MakerDAO相比,资产的贷出和借入减少了限制,但也产生了较小的系统性风险。在这一层,你可以借入DAI,通常在清算事件中需要更少的费用和更低的罚款。

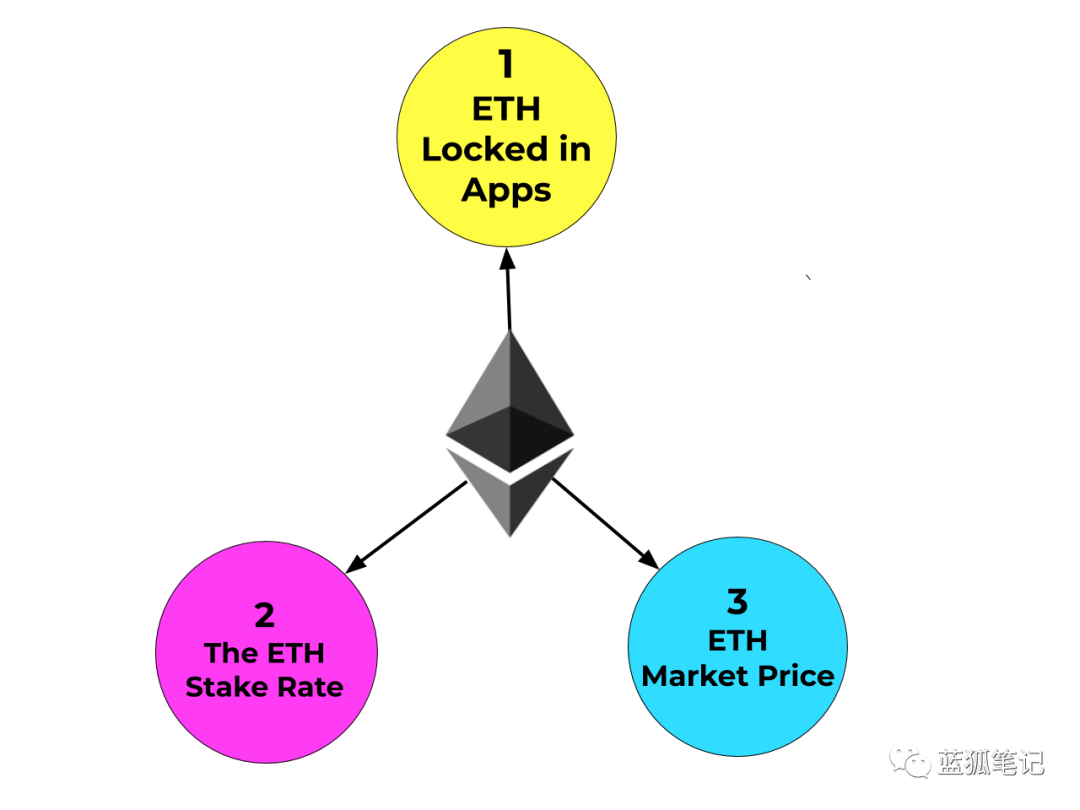

Ether可以三个地方中的一个。

1.质押

Ether作为资本资产,提供定期的股息回报。

2.在app中锁定

Ether作为价值存储,在其金融生态中充当无须信任/无须许可参与的质押品。

3.二级市场

为进入以上的两个服务,必须在二级市场支付的价格。

质押层(2-ETH质押利率)决定ETH的基本收益率。无风险ETH质押利率提供承诺的收益率,而不论在应用层上发现的收益率。

应用层(1-ETH锁定在APP中)反映了市场对融资的需求。市场中的供应和需求状况。总体而言,供应方和借贷方向市场输入远高于取出的资本量,这是因为借贷人只能借少于他们抵押品的价值。抵押价值1500美元的ETH,能借出1000美元价值的ETH:总体锁定:1/3的ETH借款价值。(蓝狐笔记:也就是说,由于超额抵押,其实1/3以上的资产是被锁定的。)

每个行为都有相同大小和相反方向的反作用。系统1和系统2都旨在吸引ETH进入其各自的控制范围之内。由于App具有更多有吸引力的功能和服务,它总是将ETH从质押中吸引出来。当更少质押者时,以太坊协议提供更高的回报率。(蓝狐笔记注:ETH的质押层及DAI生成层和应用层都会对ETH产生吸引力,这些吸引力大小取决于各自的提供回报率,这造成了ETH价值流向。)

1和2对3产生拉力,也就是以太坊的价格。为了提供相等但相反方向的对1和2的拉力,以太坊价格在二级市场升值。这就是以太坊牛市的基本面。以太坊的虚拟机产生足够有意义的应用,通过ETH稀缺性,ETH的质押利率上升,同时,这两种机制都对二级市场上的以太坊价格产生强烈的共同作用力。

Layer 4:用户聚合

最终层。流动性提供层。中间件层。界面层。有效市场假设层。

Layer 4是最后出现的层,因为它的结构和目的完全依赖于其下的应用。比较好的Layer 4 案例是InstaDapp的跨协议桥。

InstaDapp构建了一个种服务,可以自动将一个人的债务从MakerDAO上转移到Compound,从一个借贷平台转入另外一个平台,以获得更好的利率。InstaDapp产生了13个内部交易,以完成用户执行的单个交易。

InstaDapp在MakerDAO和Compound之间架起了桥梁,允许用户通过单个交易跨越桥梁。通过支持从协议到协议的轻松自动转移,InstaDapp将有助于为需要或应得的以太坊部分增加流动性。

Settle Finance提供类似的服务:去中心化的交易所界面,它汇聚了市场数据,并提供所有交易所中最好的汇率。通过良好的界面,产生流动性服务,Settle可以捕获用户,并减少他们跟以太坊金融互动的摩擦,Settle可以帮助提供以太坊生态系统的总体流动性和效率。

TokenCard提出了一个有意思的聚合场景。通过将像Visa这样的支付网络连接到加密信用卡,TokenCard汇集用户,为去中心交易所提供交易量。TokenCard借记卡的充足用户可以为应用层提供更多的交易量和流动性。

RealIT是代币化的房产平台。投资者购买房产的份额,并收到按日的份额租金。RealIT增加了DAI买卖的日交易量,因为它用服务聚合了用户,并将DAI遍及到整个以太坊系统。随着越来越多的用户使用它,更多的房产资产被卖出,更多租金收入被兑换为DAI,并发送给RealToken的持有人,从而增加了应用层的流动性。

预测和结论

- 这些指标对于衡量以太坊经济始终都很关键。

- 以太坊提供了市场行为的微观细节。对市场力量如何发挥作用的链上分析会是一个有利可图的行业。

- 这些指标将比以往更清晰地说明了大众心理。

- 它们将决定全球宏观经济的状况。

风险警示 :蓝狐笔记所有文章都 不能作为投资建议或推荐 , 投资有风险 ,投资应该 考虑个人风险承受能力 ,建议对项目进行深入考察,慎重做好自己的投资决策。