周期观察 | 新周期?比特币未来的四种可能

历史总是惊人的相似。

今年 比特币的行情与全球宏观经济呈现出一定的负相关性 ,像极了2013年的比特币。彼时,比特币进入大众视野,迎来了第一次大牛市。

那么,今年的比特币市场会是2013年的再一次重复么?

为了回答这个问题,我们将 从宏观经济的关键因素出发,对未来全球宏观经济的变化作出预测 ,以此推导场内资金和场外资金的投资偏好,以及未来比特币会走向何方。

全球宏观经济的关键因素:美元经济

美国作为世界霸主,其主导的美元霸权是影响全球宏观经济的关键。可以说全球宏观经济的变化,很大程度上是基于美元的变化。我们假设未来比特币仍然和美元经济高度相关,那么主导美元经济的美联储,决定着美元经济的走向。

而美联储,一个宣称自己独立的机构,作为美元供应的总闸门,正临着三大问题:

货币政策工具失效

美联储及其他发达经济体央行主要的货币工具是 调整利率和买卖金融资产 。

2000年、2008年出现金融危机时,美联储的利率为5%至6%,有一定的降息空间来刺激经济复苏。但今年自7月重启降息后,目前利率仅为2.25%,降息的空间并不大。这就使得未来无论利率降低幅度的大小和快慢,对经济的刺激和改善都比较弱。

而其他发达经济体比如欧洲和日本,更是长期处于零利率或接近零利率,基本失去了调控利率的空间。

经济增长乏力

这里指的是未来预期的增长乏力。2008年金融危机至今,真正还在保持增长的经济体只有中国和美国,但透视GDP数据增长的背后, 是两国更高速增长的债务。

就美国而言,承担债务的主要是美国政府,再加上中美两国之间的贸易摩擦不断升温, 市场对美国未来经济增长更是持悲观预期。

这也使得美国股市的波动率上升,美债收益率倒挂。市场资金更愿意买入远期、更安全的美国国债。

也就是说, 市场对当下及未来短周期内的美国经济并没有信心。

通胀持续低迷

在一个经济体中, 通胀直接关联的是就业。 根据菲利普曲线,就业充分时,通胀会抬升,失业率上升时,通胀会下降。为了平滑经济的波动对社会的影响,使经济处于一个稳定上升的状态, 央行一般会将通胀控制在一个稳定的水平。

因此,经济过热时,通胀会上升,央行会考虑加息以降低经济增速,而当经济遇冷时,通胀下降,央行会考虑降息来刺激经济发展。

但也有例外,比如美国在上世纪70年代出现过高失业高通胀,以及90年代和近四年出现的低通胀低失业现象。这似乎是美国经济蓬勃发展的好迹象。

但实际上,目前低通胀给市场传达的情绪更多的是悲观和危机感。原因可能是真正逐渐增加的失业的人并未被纳入统计 (失业超过四周,且并没有积极找工作的不计入失业人数。) ,其次是大部分人的劳动收入增长缓慢,贫富差距加大。

这些并不会带来严重的经济问题,但很可能会带来政治问题。

总之,从数据看, 美联储似乎很好的完成了它为自己所立的绩效, 即保持经济增长、通胀与失业三者间的平衡。近期无论是主席鲍威尔还是内部报告,都在频繁出现 “史上最强的经济扩张“、“创造历史的就业市场” 之类的词。

但美联储的行动上给我们展现更多的是:

“我们已经尽力了,光靠货币政策,完成不了这些任务。”未来的四种可能

为了妥善解决以上问题,我们通过观察各发达国家央行、政府、党派公开信息,得出未来将可能出现的四种情况,并且分析几种可能性对比特币价格的影响: (按可能性由大到小说明)

1、新直升机撒钱”

“直升机撒钱”这个概念,前几年由前美联储主席伯南克所强调。这个政策是指 国家中央银行以税收返还或者其他名义直接发货币给家庭或消费者,刺激消费,降低失业率,克服通货紧缩 ,过去几年美联储的几次量化宽松也是来源于此 。

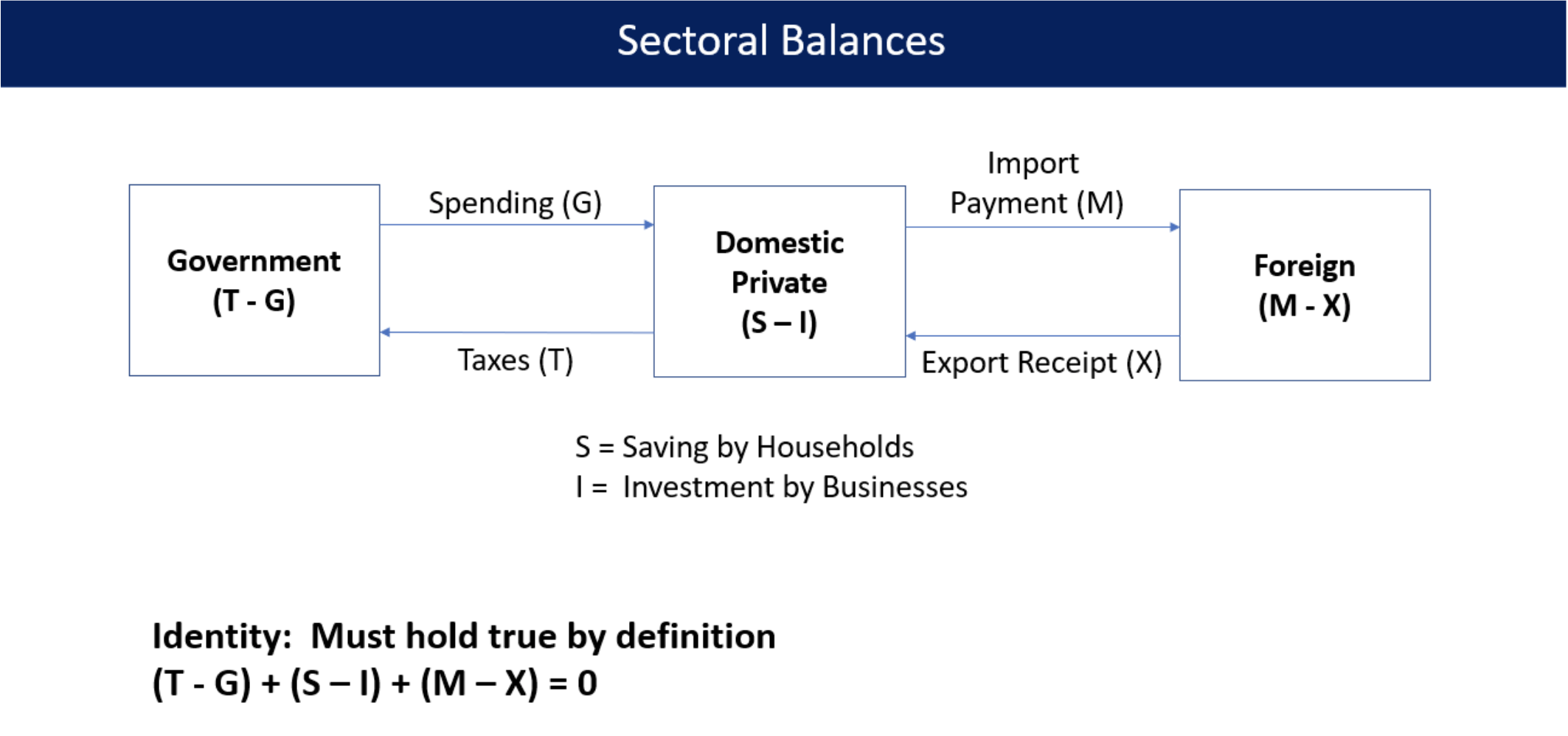

而“新直升机撒钱” (即19年上半年热议的“MMT-现代货币理论”) 则更进一步。简言之,该思想认为 政府的收入是企业的支出,政府的支出是企业的收入。

所以当央行无法靠货币政策达到目标,就必须依靠并服从于财政政策。 在经济萧条时,央行需要采取更加激进的财政政策来发力,比如把利率直接降到0,并加大赤字,创造更多的就业保障。

这和过去央行在二级市场购买资产不同 ,MMT要求央行直接在表内完成操作。 因为过去的“撒钱”只让资金集中到了大型垄断科技企业,这也带来了新的问题。这一部分,我们在下一节会详细讨论。(注:关于MMT,海外学界、金融界、政界、科技圈都有详细的论述和讨论,学界可以参考Wray的《Modern Money Theory》(中文版图书已出版,译作《现代货币理论》) ,金融界可以参考McCulley和Pozsar合作的《Helicopter Money: Or How I Stopped Worrying and Love Fiscal – Monetary Cooperation》(国内对该文翻译为智堡团队的《重新诠释明斯基》),国内比较通俗的讨论和解释有《现代货币理论是异端邪说么》《现代货币理论:解药还是毒药》两篇文章。)

关于MMT是否正确以及它的利弊等,上述文献中有大量讨论,我们在此不作判断。

我们需要关注的是,美联储如果采取偏向MMT的措施,会有哪些行动?

目前我们预计可以观察两点: 利息下降速度、新国债发行速度。

前者具体表现为,美联储是否会顺从总统的施压,实施超市场预期的降息,后者既可以是新国债量的增加,也可能是新品种国债的上市,如类似欧洲国家的50年期、100年期等的超长期国债。

2、美国内部再平衡

美国内部的失衡主要体现在 大型科技集团。 它们挣了太多钱却 没有承担相应义务。

数据显示,在川普减税前 (即2007年至2015年) ,标普500指数公司平均税率为27%,而四大科技公司的税率:苹果为17%,谷歌为16%,亚马逊为13%,脸书为4%。

如果对比同行,亚马逊自2008年以来,共缴纳14亿美元的所得税,而亚马逊要颠覆的对手沃尔玛,则交了640亿美元。

据统计,美国科技公司和跨国企业十几年来避税的盈余,有一半用作商业扩张,如研发开支、收购等,这部分开支政府是支持的。

剩余的钱则用在了资本市场的市值管理和资本套利,具体表现为一套复杂的财务魔术,步骤如下:

1、跨国公司通过经营拿到了海外免税的现金;

2、因为资产负债表状况好,公司在美国本土发行了低利息的金融债;

3、发债后公司在国内获得了在岸现金;

4、公司把这部分美元现金分掉,或者回购股票,美元计价的股价上涨,高管薪资和股价挂钩,拿到了上千万的美元薪酬;

5、海外免税的现金没有动,公司选择投资其他国家的国债,获取利差。

整个过程收益的是公司股东、公司高管以及参与整个过程的金融中介。 受损的除了有政府税收,还有企业普通员工,他们既没有股票,无法获得因股价上涨带来的收益,工资收入也会减少,因为股东为了提高公司业绩,拉高股价,势必会减少工资开支。

中小企业的利益也会遭受损害,因为他们只能通过发行更高利息的债券,才能吸引人们购买。

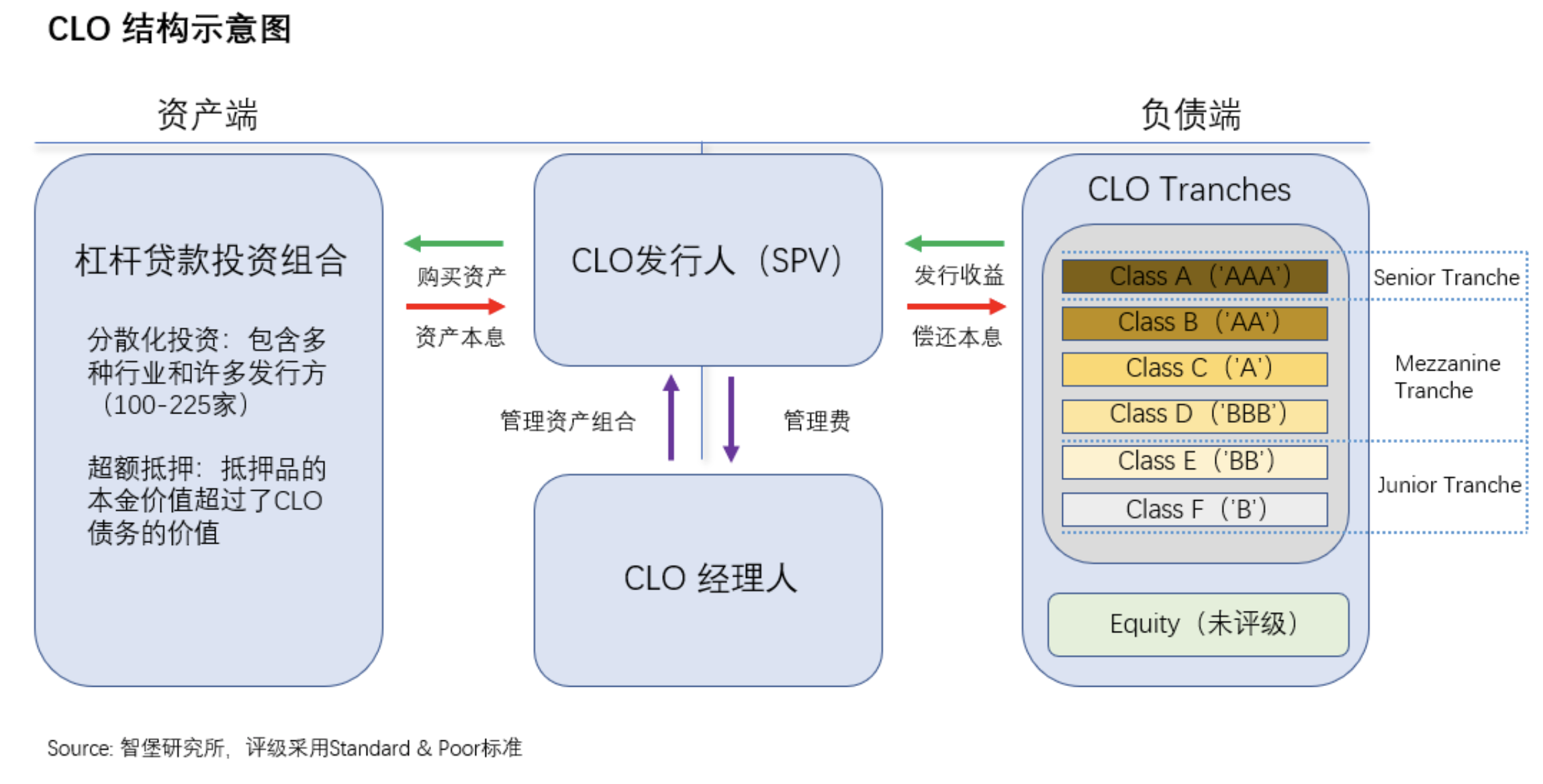

尽管为了让中小企业可以顺利融资,华尔街开发了新的工具CLO,一种类似于2008年金融危机CDO的融资工具,将中小企业债券和这些优质科技公司的债券打包。

当然,目前CLO的风险并不会马上暴露,一方面是因为CLO主要的新增买家为日本银行和资管公司,不足以冲击美国的银行体系,另一方面随着联储降息,未来可以靠借新还旧实现兑付。

但整体上,中小企的竞争力还是受到了冲击。为此,共和党人和激进的民主党人都在考虑 通过反垄断来压制、分拆大型科技企业。

传统意义上,硅谷大型科技企业、跨国公司是民主党的基本盘和金主,因此共和党人政治上很乐意从科技公司身上赚取保护费,获得利益以此补贴制造业、能源公司。所以无论是这两年热炒的脸书隐私问题,还是彼得.蒂尔 (硅谷最早支持特朗普的著名投资人) 公开宣称谷歌叛国,特朗普瞄准了半导体产业链发动中美贸易摩擦,都是 压制大型科技企业 的风向标。

另一方面,民主党自从16年大选,两院、最高法院全线退败,为了重夺政权,内部一些激进势力开始行动并取得了成果,以此逐渐更新换代。

此类事件曾在共和党内发生过,即“茶党”,一个发起于2009年民主党执政时期的激进团体,最后于2016年与特朗普合流实现上位,力助共和党重新上台。

而民主党目前的激进势力名为“正义民主运动” (Justice Democrats/JD) ,代表人物是桑德斯、沃伦,有生力量为“网红”Alexandria Ocasio-Cortez (简称AOC) 。桑德斯主打对富人、大企业等收重税;沃伦主张以反垄断名义拆散科技巨头。为此,沃伦专门在medium上撰文《关于我们如何拆分大型科技公司》 (《Here’s how we can break up Big Tech》 https://medium.com/@teamwarren/heres-how-we-can-break-up-big-tech-9ad9e0da324c)

3、国际支出义务转移

讨论这个话题,我们需要先了解两个概念:特里芬难题和经常账户。

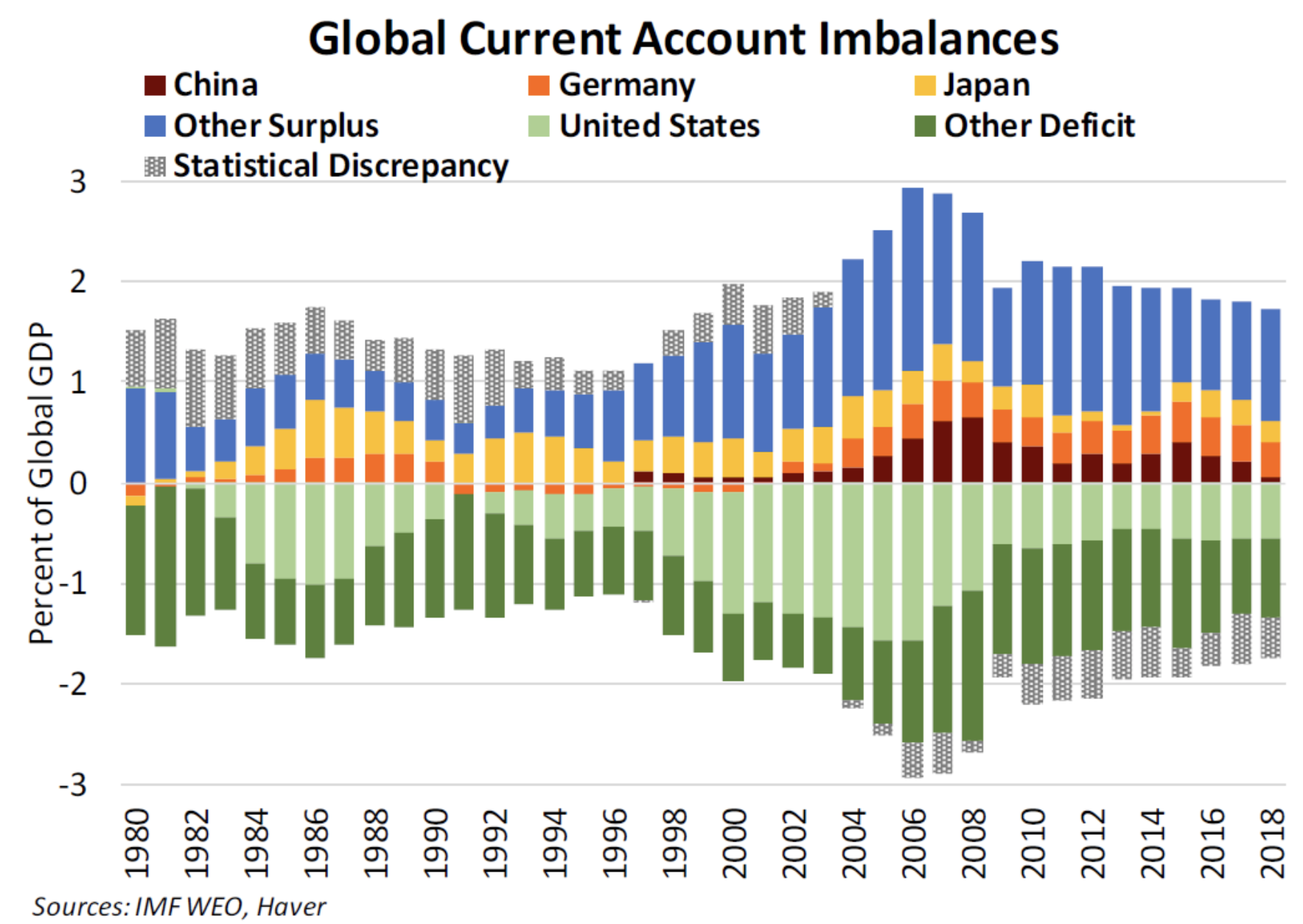

特里芬难题: 如果美元作为国际核心货币,因为贸易和结算,美元必定大量在海外流通,因此美国将长期处于逆差。 经常账户: 各国家国际收支表中的一项,反映的是一国的商品进出口、服务贸易收支等数据。

因此,两者结合可以想到,美国的经常账户应该长期处于赤字,事实也是如此。

那世界上哪些国家在此项处于盈余,哪些类似美国处于赤字?请看下图:

从图中我们可以看到,中国、德国、日本、部分欧洲发达国家长期处于顺差状态,除了美国外,其余处于逆差的国家有中东石油国家、新兴市场国家。

特朗普希望美国制造业回归, 希望美国减少贸易逆差 ,这意味着, 未来需要中国、德国、日本承担起更多进口和支出的责任。

日本希望最小,因为国家政府债务庞大,是国家GDP的2倍以上;中国的中央政府债务很低并且也在逐渐实施一带一路战略、加大对外开放,但这个过程不会很快,因为地方债务和未来养老、医保等隐形债务压力很大。

最大的希望落在了德国及部分发达欧陆国家。

通过观察欧洲各国的公开政策也能发现相关迹象:

1、欧盟将成立规模1000亿的“欧洲未来基金”,以股权形式重点投资“有战略重要性行业的欧洲企业”,

2、英国硬脱欧的可能性逐渐增加,同时德国今年经济数据持续低迷,需要通过财政刺激扭转预期,并更紧密和欧陆国家团结起来;

3、德国经济部长于2019年初推出了一部被媒体评为“经济民族主义”的《国家工业战略2030》计划,内容大致为允许政府购买股票、广泛扶持有重大经济意义的产业、制定德国企业为“国家龙头企业”等等。

但以上国际支出义务转移的设想并不是你情我愿,不会很快完成,因为这动摇了美元在全球的绝对优势地位,未来还将会有大量的博弈。

4、以上设想全部失效

三大设想失效指的是:美联储继续保持“独立”,在降息、配合财政部上犹豫;美国两党继续开展流于站队的内斗而不是落实政策,无论是共和党更大规模的减税还是民主党的反垄断;国际支出义务转变受阻,欧盟动作缓慢。那结果预计为两个方向: 地缘冲突加剧和金融危机重现。 如果是类似2008年的金融危机,美债将再次受到追捧。

会对加密货币有什么影响?

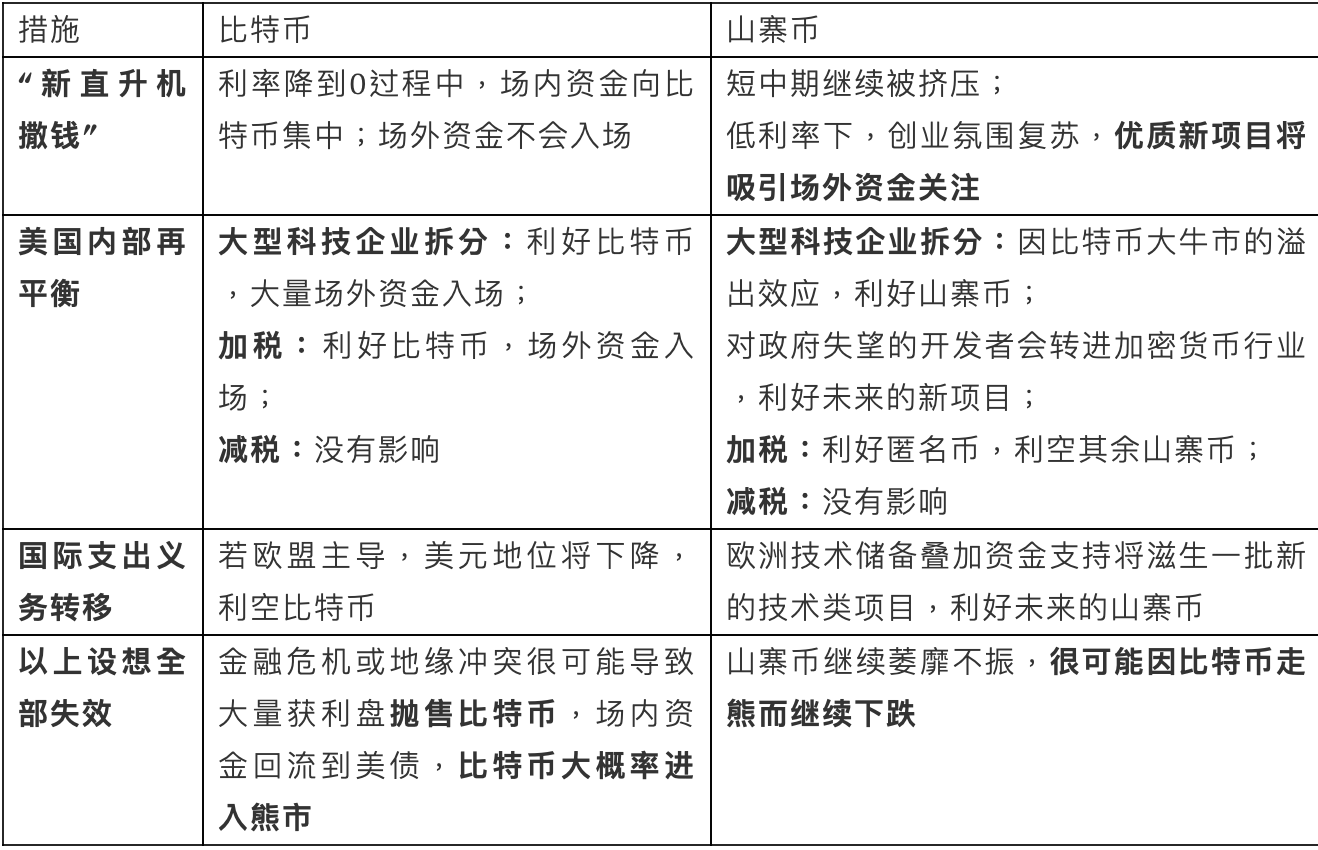

当这四种情况发生和推进时,会对比特币及其他加密货币的价格造成什么影响?有一点需要说明的是:以上几种设想, 并不是相互排斥的,它们可能会同时进展,也可能交替进行。

我们认为未来市场有如下几种可能:

你是如何认为的呢?欢迎在下方评论区分享你的观点。

来源:X-Order