在广泛的数字货币生态系统中,去中心化金融 (DeFi) 已经呈现出快速增长的态势,代表着以太坊网络最主要的用例之一。

在过去一年中,几个知名的 DeFi 平台已经推出并引起了很大的市场兴趣。虽然各个 DeFi 平台有其自身的特点,且在很多情况下具有不同的商业模式和提供不同的金融服务,但大多数平台都有着一个共同之处,即

使用以太坊网络的原生代币 ETH 作为这些平台上的抵押品

。

随着市场对 DeFi 服务需求的增长,这些 DeFi 平台的 ETH 需求量也在相应地增长

。鉴于这些 DeFi 对 ETH 需求的不断增加,我们在本文中试图对未来几年 ETH 的供需动态进行量化。主要来说,我们将试图基于一个保守的可能出现的情况来预测 DeFi 与 ETH 供需动态之间的关系。

在过去几个月中,随着更多的资金流入以太坊领域,ETH 价格已经从2018年触底以后迎来了小幅上涨。而在最近几周,在市场动荡的情况下,随着诸多山寨币价格的下跌,ETH 的价格也有所回落。

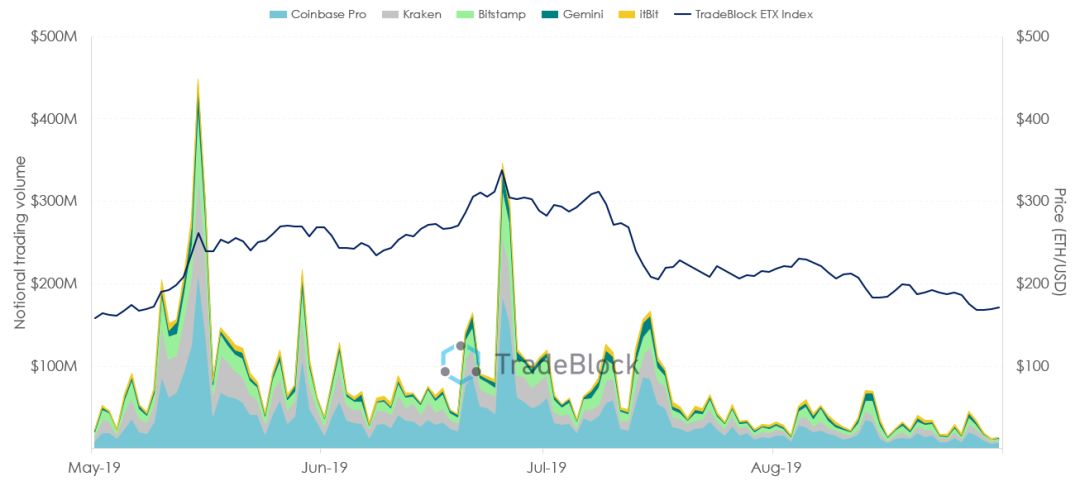

在下图中,我们绘制了过去几个月中的 ETH 价格趋势 (黑线) 和美国几大交易所中的 ETH 交易量变化情况:

图1:ETH 价格及其在美国几家交易所的交易量趋势图,数据来源:TradeBlock Professional

DeFi 平台提供与传统中心化企业相类似的金融服务,但

DeFi 平台存在于一个无需信任的生态系统中,因此对中介机构的依赖性大大减少

。DeFi 平台将智能合约功能融入到交易活动中,这些交易通常需要用户抵押数字资产,从而确保用户能够很好地参与进来。与传统的金融企业相类似,DeFi 平台提供债务抵押产品 (比如借贷/债券/衍生品/抵押贷款等);

但这些产品是由数字货币 (而非其他资产) 来进行抵押的

。由于去中心化平台并不依赖于第三方中介机构来确保交易双方之间的信任,这些 DeFi 平台通常依赖于存储在智能合约中的抵押品 (数字货币) 来确保用户将按照合约规定的条款及时地支付款项。

虽然很多去中心化平台提供不同的抵押类型,但

大多数锁定在智能合约中的抵押品都是 ETH

。

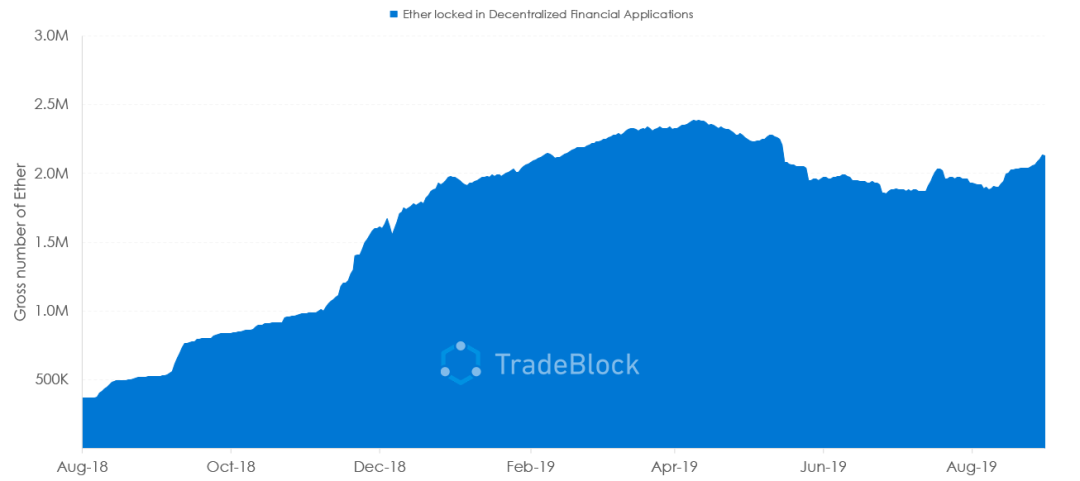

自从诸多 DeFi 平台成立以来,这些平台对 ETH 作为抵押品的需求已经显著增长。在下图中,我们绘制了过去一年中锁定在 DeFi 平台充当抵押品的 ETH 数量的变化趋势。下图显示,所有 DeFi 平台中抵押的 ETH 数量在今年早些时候达到历史最高水平之后,在今年第二季度有所下降,但在第三季度已呈现回升的态势。

图2:DeFi平台抵押的ETH总量趋势图,数据来源:DeFi Pluse

与去年同期相比,DeFi 平台中新增的 ETH 抵押品的月增长率约为17%

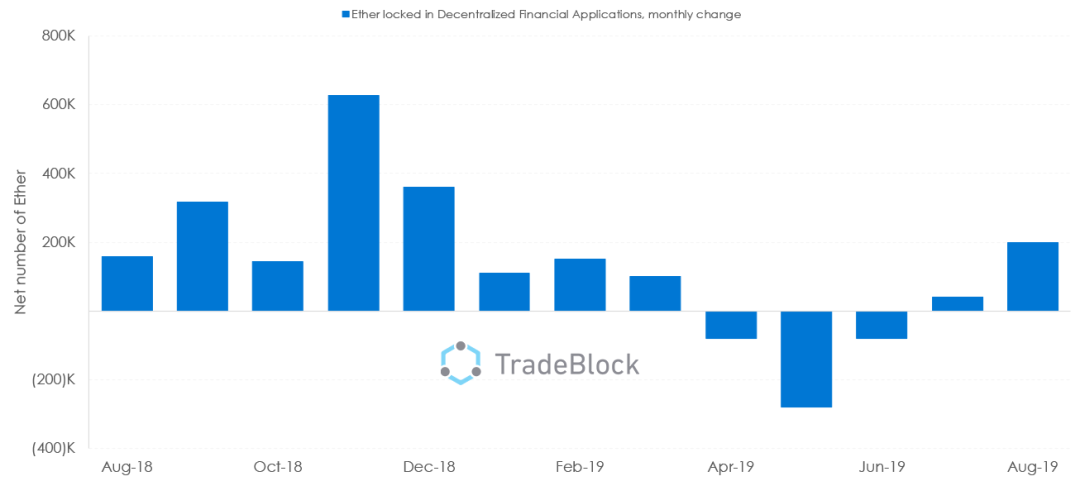

。下图是每月

净流入

DeFi 平台中的 ETH 抵押品数量 (即锁定在 DeFi 中的 ETH 的增加量减去减少量所得的净值) 的变化图。

图3:DeFi 平台每月净流入的 ETH 抵押品数量,数据来源:DeFi Pluse

在过去一年里,

平均每月净流入 DeFi 平台的 ETH 抵押品超过 125,000 ETH

,相当于

平均每天净流入的 ETH 数量超过了 4,000 ETH

。从上图可以看出,近期每月新流入的 ETH 抵押品的增加量所有放缓。2019年7月份的日平均 ETH 抵押品净流入量为

1,300 ETH

。

为了估计未来 ETH 抵押品的需求量,我们需要做一些假设。我们将采用一种保守的方法来分析一个可能出现的场景,即

假设随着 DeFi 平台和市场逐渐成熟,ETH 抵押品需求的增长率会下降

。基于这一假设,与过去一年 ETH 抵押品17%的月平均增长率相比,

我们预计未来的月平均增长率为5%

。也就是说,

考虑到过去一年在这些 DeFi 平台上新增的 ETH 抵押品的增速加快,以及近期增速放缓的迹象,假定随着 DeFi 平台市场渗透率接近饱和点,未来 ETH 抵押品的增速将可能所有放缓

。

此外,随着多抵押担保合约的出现,预计一些 DeFi 平台将会接受 ETH 之外的其他数字资产作为抵押品 (比如 MakerDAO 计划实行的多抵押 Dai)。

这些由其他数字货币充当抵押品的情况将可能降低 ETH 作为抵押品的需求

。

在预计未来需求方面,我们将基于2019年7月份平均日需求量 1,300 ETH 进行预测。假设未来 DeFi 平台中的 ETH 抵押品的平均月增长率为

5%

左右,那么在接下来的一年时间,

这意味着 ETH 抵押品的日平均需求量大约将是 3,000 ETH 左右

。

当前 ETH 的年通胀率 (即增发率) 大约是4.65%左右

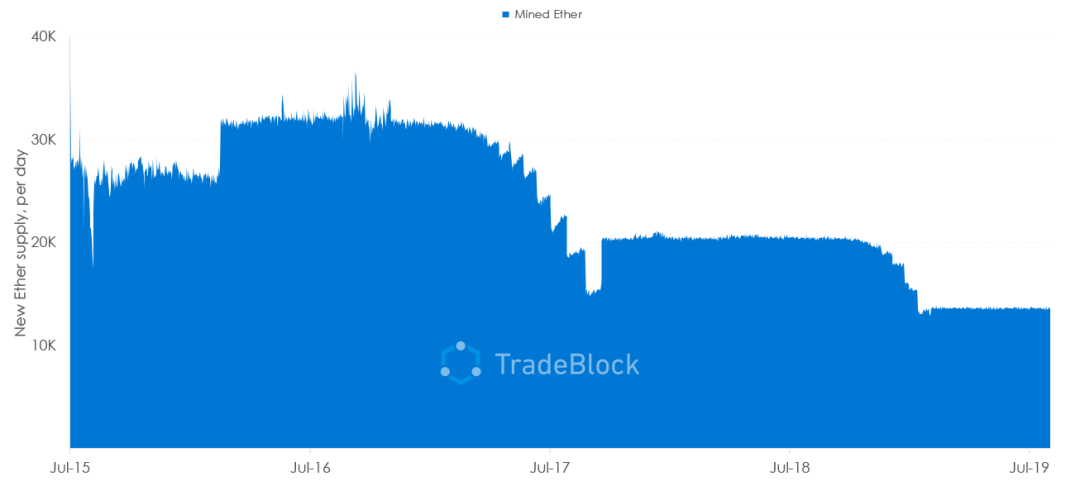

。今年年初的君士坦丁堡硬分叉升级降低了以太坊网络中的 ETH 通胀率,每个区块的奖励从 3 ETH 降低至 2 ETH。在下图中,我们绘制了2015年以来 ETH 每日新增的供应量趋势。

图4:2015年以来 ETH 日新增量趋势图,数据来源:TradeBlock Professional

以太坊网络将有望在2020年初开启另一次网络升级--Serenity (即以太坊2.0),届时我们将有望见证 ETH 发行率的减少。

以太坊开发者预计,在 Serenity 成功实现之后 (大约是2021年), ETH 的年增发率将下降至 0.25%-0.2%之间

。ETH 的发行供应并没有固定的计划,且随着以太坊网络向 PoS 共识的过渡,

未来的 ETH 增发率并不确定

。在我们设想的场景中,

我们假设从2020年2月开始 ETH 的年增发率将被下调至保守估计的1%

。但需要注意的是,Serenity发展路线图的延迟可能会导致这一估计的发行率发生相当大的变化。

假设从2020年2月开始,ETH 的年增发率下降至

1%

,那这意味着到2020年11月份,每日新增的 ETH 供应量将约是

3,000 ETH

左右。考虑到上文中我们提到了在接下来的一年时间,DeFi 平台中的 ETH 抵押品的日平均需求量大约也将是

3,000 ETH

左右,

这意味着 DeFi 平台中作为抵押品的 ETH 的日需求量将与 ETH 的日增发量接近

。也就是说,如果 DeFi 平台中的 ETH 抵押品需求量更高,或者 ETH 的年增发率下降幅度更大,那到2020年11月份,DeFi 平台的 ETH 抵押品日需求量将会超过 ETH 的日增发量。

然而,同样重要的是要注意,

如果 ETH 的价格由于投机或其他原因而大幅上涨,这将减少在 DeFi 平台上需要锁定的 ETH 数量

(也即 ETH 抵押品数量将下降)。

因此,如果 ETH 价格大幅上涨,而对 DeFi 服务的需求增长速度低于 ETH 价格的增长速度,那么用于 DeFi 平台中的 ETH 抵押品的日需求量将会下降。

事实上,在价格大幅上涨的情况下,各 DeFi 平台中的 ETH 抵押品的日需求量通常会下降;而在价格下跌的情况下,ETH 抵押品的需求量会上升,如下图所示。

这是因为在价格大幅下跌的情况下,各 DeFi 平台的 ETH 抵押品会增加;而当价格上涨时,ETH 抵押品的数量会减少,市场参与者可能会将部分 ETH 抵押品从 DeFi 平台中取出。见下图:

图5:DeFi 平台中的 ETH 日需求量与 ETH 价格的相关性

我们希望,本报告能够阐明 DeFi 服务如何可能对 ETH 需求产生切实的影响。我们保守的预测表明,到2020年11月,DeFi 服务对 ETH 的需求量将可能超过 ETH 的新增量。此外,也可能存在其他一些去中心化应用 (dApp) 会增加对 ETH 抵押品的需求,比如游戏或医疗等领域的dApp。然而,同样重要的是要注意,如果 ETH 的供应量不会像我们预期的那样在未来大幅减少,这将可能带来 ETH 的供应量大大超过 DeFi 或其他 dApp 的需求量。

来源:Unitimes

作者 | TradeBlock

编辑 | Summer