回顾人类避险史,比特币真的是数字黄金吗?

在上篇文章《周期拐点来临,你准备好了吗?| 周期观察》中,我们强调: 当金融危机发生时,人们倾向于调整自己的资产结构,以达到避险的目的。 而BTC以 “数字黄金” 的身份,被越来越多的人们看作是一种新型避险方式,但事实真的是这样的吗?也许我们要 回归到避险本身 ,去分析这一疑问。

在探究避险之前,我们首先要明确风险的概念:风险一词源于古意大利语的risicare,意为恐惧、害怕。而人的天性是趋利避害的,势必会尽可能的躲避风险。本文将 从金融的诞生作为起点 ,观察历史的各个阶段,分析风险的来源和在当时环境下的避险工具,从而寻找合适的应对方案。

金融诞生之前:自然风险

不少人把经济危机这一现象,归咎于金融的诞生,并将形形色色的金融工具视为洪水猛兽。但实际上,在金融诞生之前,风险便早已存在。此时,风险的产生主要由于自然界各种事件发生的不确定性。若从一个更高的视角来看,风险的最基本要素来自于单向流逝的时间。所以 风险本质上,是时间带来了一系列的不确定性。 在大规模的组织化工业协作出现之前,人们基本都是靠狩猎或农业维持生计。这个时候,人们面临最大的风险就是今年粮食的收成的不确定。收成好时,一切都还好说,但是一旦遇到荒年,如何解决个人或是家庭的温饱?

在一个组织或是群体,通常是大家分享食物来渡过困难时期。由于没有精确的计算,大家都是靠着亲缘或是信任关系,来延续这套体系。

金融诞生前,更多依靠对于组织群体的信任来应对不确定的自然风险。

金融体系出现后:单点计量风险

由于人性本身中的逐利性,资本家对金钱的狂热追求,甚至想要资本增值,出现了生息资本,后来又渐渐形成了一套金融体系。金融系统的出现, 重新定义了风险 ,并且可以跨越时间, 在现在和未来之间架起一座桥梁来处理未来的不确定性 。换个角度来说,是金融发现了这个依靠群体信赖系统模糊计量中的机会,甚至可以说, 整个金融体系本身就是为了解决这种自然的不确定性而诞生的。

在币圈,一直有人讨论什么样的稳定币机制可以成功。其实, 稳定币要想获得成功,这不是单一机制可以解决的问题,而是需要一个大如金融般的体系,或者说得有一个生态才可以。 目前的金融体系都尚未能完全解决跨周期的不确定性,所以寄希望于一个单独的项目可能有些勉强。

我们在回过头来看历史发展,伴随着金融系统化而来的是利息,合同,计量体系,货币等等要素,它们在转移了自然风险的同时也带来一个副产品——计量风险。甚至可以夸张的认为, 自此之后所有的风险都已经转变为了计量风险。

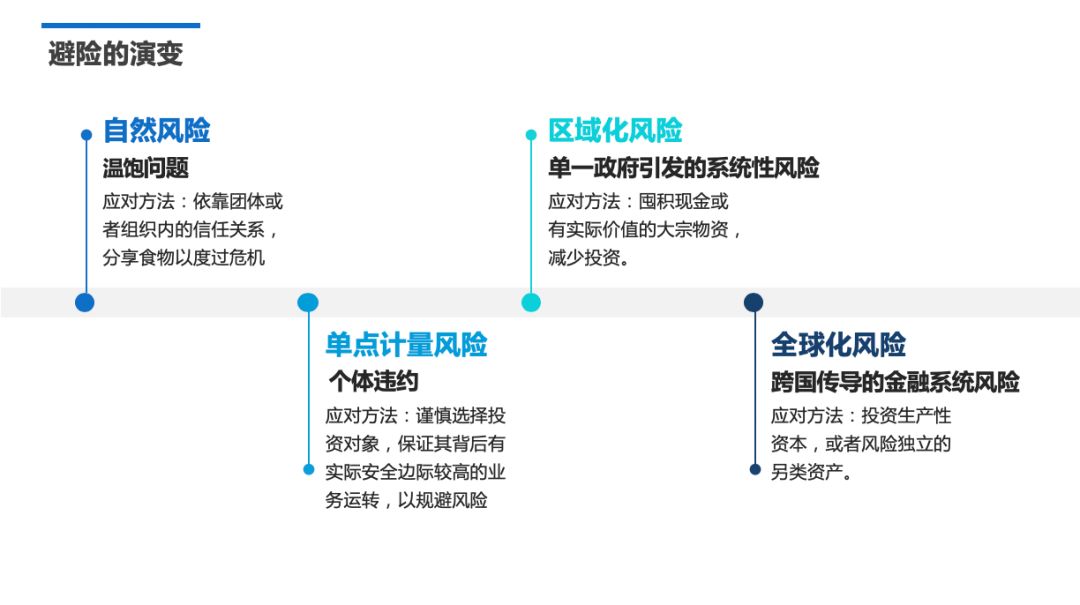

何为计量风险?我们来看下利息的本质就比较容易弄清了。

利息的来源

从图中可以看到, 利息的本质是背后的经济业务利润的一部分 ,如果企业对未来的利润计量出现偏差时(即没有足够的利润)是无从支付利息的 。在金融体系出现之后,风险的属性就发生了改变, 由时间变化造成的风险变为计量风险 ,避险工具的选择也随即相应发生了改变。同时避险也具有了投资属性。

所以伴随着金融系统的发展,对于单点的计量风险的规避已经逐步开始转变为如何应对区域化的系统风险,我们可以看一下历史早期曾发生的一些金融危机:

公元前1788年,古巴比伦时期 乌尔城统治者里姆-辛颁布了一项赦令,宣称所有贷款都是无效的。这对于债权人来说无异于一场灾难。 统治者主动破坏金融系统行为 也造成了当地经济一蹶不振。 公元33年,雅典 因抵押及违约行为引发金融危机 。由于信贷紧缩和财产减值,护民官把利率调低至5%,并且允许用不动产偿还债务,而且要求放贷者以不动产形式持有他们的一部分财富。这对于元老院成员来说是很大的打击,因为其中大部分人都以放债谋生。后来危机的解决办法是,由国库为市场注入流动性才慢慢吸引放贷者回流。

12世纪,欧洲威尼斯

1164年政府通过向富人借贷来解决政府财政危机,而在1172年又发生了严重的经济和政治危机,这次政府被迫发行债券。区别在于,之前的债券是发行给特定投资人而后者更多的是强制发放给平民。 这也是历史上政府第一次强制性发行债券。

在这些历史早期的区域化金融危机中,我们可以看到,很多风险的源头从金融系统发展初期的 单点计量失效风险转变为了源于一些政府财政问题,或是政治问题引发的系统风险 ,我们关注的只不过是其通过经济金融体系表现出来的一面。

对于想要避险的投资者,由于可供其利用的工具有限,只能 通过缩减投资或是囤积现金或是有实际价值的大宗物资 (比如盐等食物)来规避这样的系统性风险。造成的结果一般是由于所有人的交换意愿大幅降低,经济的流速会放缓很长一段时间。

区域化避险:黄金避险潮流出现

从公元前两千年起发展出自由贸易的城邦开始, 贵金属就充当了城邦直接交换各种物资的硬通货。 翻阅了众多资料,没有特别详尽的论述为何其能成为这样一种通货。对于形成原因,有一种猜测更为合理。

在城邦内部,可能一些粮食,甚至劳动力就能作为等价物进行交换和计量,因为城邦内部都遵照同一套供需体系。对于交换双方来说,是不存在信息的优势的,在信息和操纵等价物方面,双方大概率是平等的(城邦统治者除外)。

而在进行跨城邦交换时,如果使用劳动力或是粮食,势必有信息上的不平等,而且对交易对手来说,该等价物太容易被他人操纵。所以出于交换的公平合理性,双方势必需要一个更 独立 于对手的等价物,而贵金属恰好就满足了这样一个需求。

贵金属代表了一种定价权的公平性。

在人类几千年的历史中,全球经济体是互相割裂的,全球化是近100多年的事。从危机的角度上来说,也就是意味着, 大部分时期经历的还都是区域化危机 ,我们也会发现哪怕是全球化发达的现代,区域化危机的数量还是远大于真正全球化危机的数量。

区域化危机的特征是 一个经济体的危机并不会影响到另一个经济体 ,最多只是通过地缘传递到周边的一些经济体,但影响也甚微。因为风险被大概率限定在一个区域内,那么对于在该区域的投资者来说,除了通过囤积现金来避险之外, 囤积其贸易所必备的贵金属 也自然成为一个选项。

并且,由于区域化风险通常伴随着本国经济崩溃,货币贬值和物价上升,而他国的经济体还是稳定的,所以 贵金属体现出了一种跨越区域的稳定性。 正是这种跨越不同经济体的稳定性,造就了早期贵金属成为避险资产中的重要一员。黄金的出现引发了风险属性向另一个维度转变,一开始只是计量不准确或是没有足够的数学工具去准确计量,在有了黄金等硬通货之后,人们面临着另一个问题,计量货币或是计价物本身的问题,也就是我们常说的 货币贬值的风险。

全球化避险的开端

从1993年开始,全球化的概念就开始形成并在全球各界广泛传播,但从历史上来看,在概念尚未形成之时,在物理上就已经造成了行为和认知的全球性。实际上这一转变建立在19世纪技术进步的基础上。美国社会学家罗伯特·帕克(Robert Park)提出:“ 铁路、蒸汽和电报以一种快速的方式调动了这个世界上的人类。各个国家从彼此隔离与孤立的状态中走出来。”

美国联合银行挤兑,1932,纽约

而这次美国的经济危机 通过自由市场机制传导到了欧洲,形成了全世界范围内的金融危机。 在美国也引发了挤兑事件。由于当时的金本位的体制,黄金和纸币一样代表着现金。所以在当时的纽约,人们疯狂的涌入银行挤兑黄金和美金。

这次经济危机虽然是第一次全球化性质的,但从所有人的避险行为来看, 避险行为还没有跳脱出历史上区域化避险的方式,依旧是现金为王的策略 ,大家仍是选择大量持有法币和黄金来避险。但是全球化造成风险的来源却已经不是像区域化经济危机那样简单的传导,而是通过 金融纽带的回声放大效应 ,由一个经济体的崩溃逐步反弹到不同的经济体,从而 引发全球共振 。

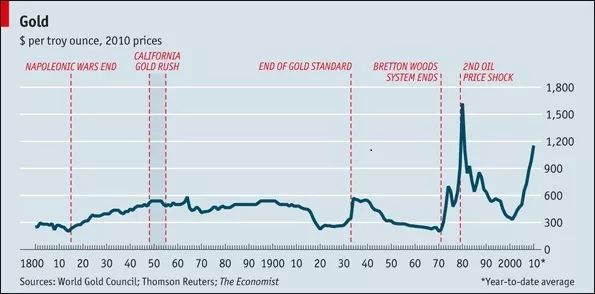

黄金避险功能逐步衰弱

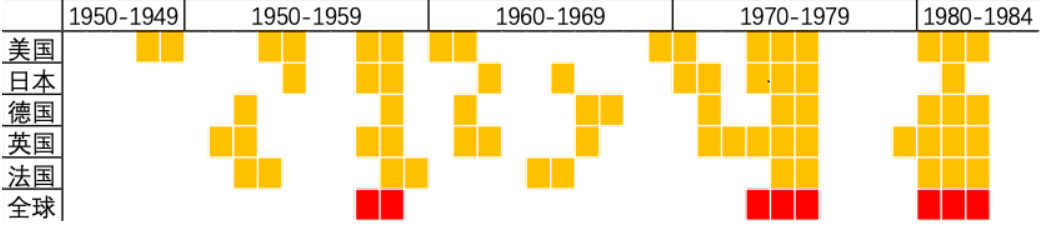

有数据对于二战后各国发生的经济危机做了一个统计,从1945年至1985年间,世界上各主要经济体发生危机的时期,图表如下,黄色部分为各经济体发生危机的时间,而红色部分代表其重叠部分。也就是说, 真正的全球各大经济体同步的经济危机时间有三次, 即1957~1958年,1973~1975年和1980~1982年的经济危机,因为只有这三次危机表现了 明显的国际同期性 。

二战后各国经济危机统计

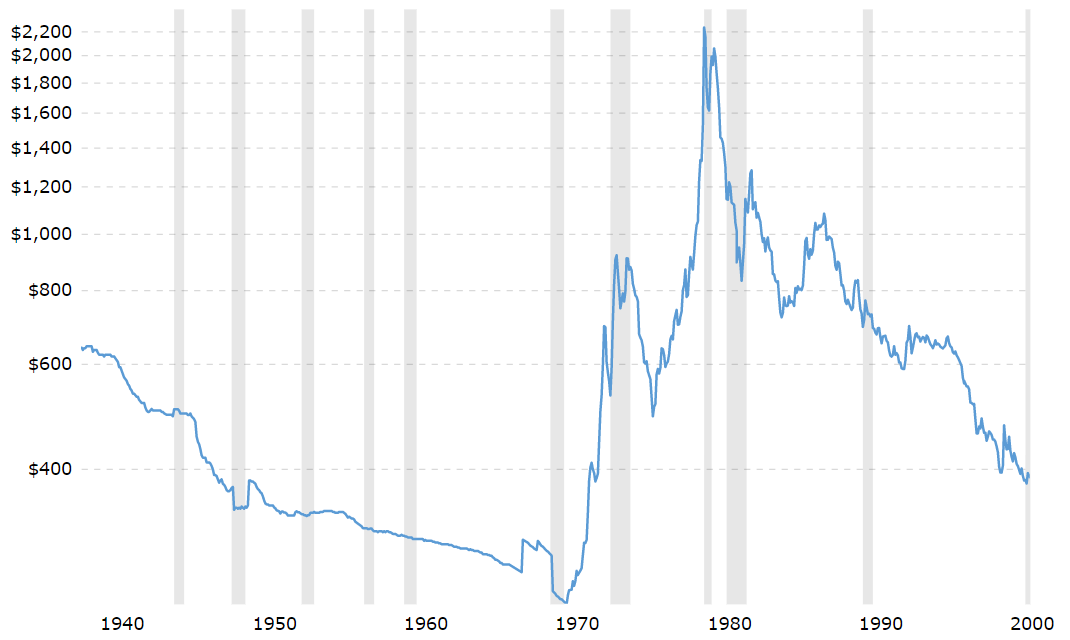

我们再来看下同期黄金的走势:

1940年到2000年黄金价格走势图

可以从走势中发现,黄金并没有反应出其在关键的危机时刻呈现出有很强的避险属性,而 更多的反映出一种投资属性。 现在大家还是很自然的把黄金看做避险工具,认为乱世买黄金。但是现在要发挥黄金的避险功能其实需要非常严苛的条件。

黄金之所以能发挥避险的作用,是源于 其定价权的公平性,而这个特点正在逐步丧失或是被替代, 有以下两点主要原因: 1. 现在可以充当计量工具的法币非常之多,而且大部分支持自由汇兑,当发生区域性金融危机的时候,部分法币会挤压黄金作为稳定的计量工具。参考21世纪崛起的避险资产日元和瑞郎,两者都因为国家的低息以及稳定中立,从而荣升为避险货币。 2. 随着全球化经济的推进,黄金已是各国央行的重要外汇储备组成部分。黄金的价格并不像几千年前甚至几百年前独立于各国政府的操纵,相反,黄金价格的大幅波动受到各国央行市场化行为的影响。

这也就意味着,黄金已经丧失了之前作为公正定价权工具的交换媒介的作用, 更多的成为了政府经济调控工具的一个重要组成部分 。

让我们一起来看一些数据: 1980年到1988年, 金价下跌了52%,而同期美国通胀率上升了90%,低通胀的国家日本也有20%左右的通胀 1981年, 美国通胀率上升8.9%,当年金价却跌了32% 1986年, 美国通胀率下跌至1.1%,金价却上升了19%。

这些数据都说明, 相比法币的贬值,金价波动的一个更重要的因素是央行的调控造成金价的波动。 也就是说,当央行预期法币会贬值时,就会提前买入黄金,而在法币真正出现贬值的时候反而会卖出黄金以获取更多资本。

新一轮全球性经济危机开启 避险该何去何从

近年来,世界经济又步入一轮衰退的周期,贸易摩擦不断,并且有愈演愈烈的趋势,全球各国GDP增速不断下降局部性的政治动荡或是地缘冲突加剧。 全球经济寒冬的临近,我们有什么方式更好的去避险呢?

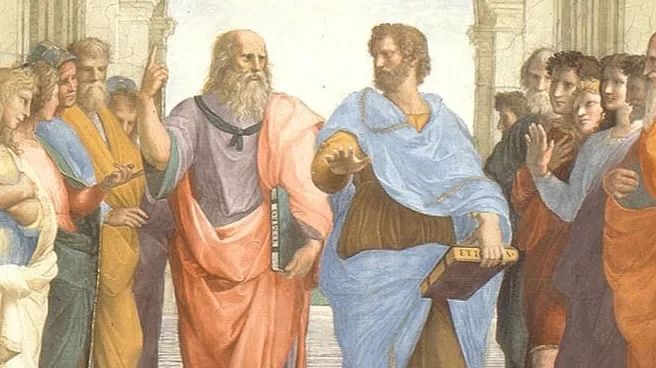

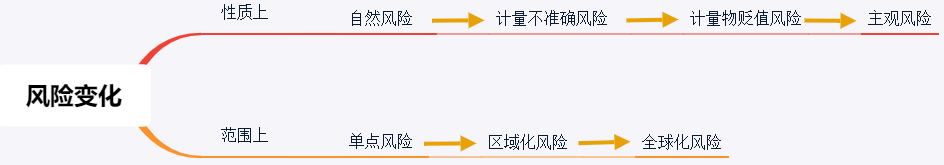

在提供新的思路之前,我们先回头来梳理一下,随着经济贸易的不断发展,风险的属性也在不断变化。从性质上来看,从最初的 自然风险到计量不准确风险,再到计量物相对风险 ,到最后行为趋同引发的主观风险。从范围上来看,由刚开始的单点风险到区域化风险,再到全球化风险。

更重要的是这些不同性质、不同范围内的风险是同时共振的。

世界上某个单点债务违约的同时,另一个国家正经历区域化金融危机;在某国货币贬值的时候,大家却同时又把另一国货币推到一个历史不可企及的高度。 这种综合性的共振就导致单一品种的有效可持续性极短。

“我自己最看好的投资,你知道,就是我们接下来要谈到是第三类投资:对于生产性资产的投资,不管是企业、农场,还是房地产。最理想的资产应该符合两个标准, 一在通货膨胀时期能够创造出源源不断的产品 ,这些产品本身能够提价而保持其企业购买力价值不变, 二是只需最低水平的新增资本投入。 ”

金融的最基本要素——利息,背后要有利润做支撑的,巴菲特提出的便是 追根溯源。 在面对金融危机时期,我们 需要寻求比金融利息更稳定的东西。 简单来说,哪怕发生金融危机,人类本身的最底层需求还是需要得到满足,运维人类社会的基础部件仍要运转,所以这一类资产将在金融危机时刻表现的更为稳定。这一类方式其实是 回归风险的本源,抓到所有不同风险的交集,寻找稳定性 ,能提供稳定性的资产势必能应对多元化的风险。

2. 风险独立的另类资产

我们可以追溯到历史上黄金发展起来的那个阶段,黄金当时承担了维护定价权公平性的角色,是一个相对独立的计量工具。而现在由于各国政府央行都已经有足够的黄金储备,它反而 丧失了独立性 ,用币圈的话来说,就是 过于中心化 。黄金储备较少的国家逐步丧失各种谈判的定价权。所以我们需要找到其他类似的 风险独立的另类资产 来作为避险资产。 比特币是不是避险资产?

在当下这个特殊的历史时期,相比于几千年前黄金的独立公正的特点,比特币目前的发展还不足以成为各大政府调节经济的工具,也不会有央行大量储备比特币作为外汇储备。

在不久前Dovey Wan的一篇文章中也指出,至少目前,比特币还不能作为避险资产。确实如此。有人会说,那未来各国政府的外汇储备中会不会有比特币的位置?这个其实也并非不可能,但如果真到那天,恐怕我们 又需要一个独立的另类资产来承担公平公正计量的角色了 。但更重要的是, 反身性告诉我们,当比特币被公认为避险资产的时候,它也便失去了避险资产的地位。

参考资料:①《千年金融史》 (美)威廉·戈兹曼 著②《与天为敌》 (美)伯恩斯坦 著③《黄金的历史》 李鹏 著

④全球史导论:

http://www.sohu.com/a/282039011_260616

⑤经济危机:

https://wiki.mbalib.com/wiki/%E7%BB%8F%E6%B5%8E%E5%8D%B1%E6%9C%BA

⑥1857年金融危机: https://www.touzhibang.com/1037.html

⑦雪球上关于黄金的历史描述: https://xueqiu.com/1019832951/23578075

⑧黄金历史价格: https://www.macrotrends.net/1333/historical-gold-prices-100-year-chart

作者:Robin

来源:代观