观点:DAO能用来增强DeFi产品的去中心化程度吗?

编者注:本文讨论了用 DAO 来增强 DeFi 产品去中心化程度的可能性,分析了 Maker DAO 和 Uniswap 两个案例。有趣的是,在作者的定义之下,Uniswap 本身就是一个 DAO,细读之下你会更能理解 Uniswap 的特别之处。

去中心化金融(DeFi)的主要为人所诟病的是其实际的 去中心化程度 。一些批评者坚称我们不能将 Maker、0x、Compound 等标榜为“去中心化“协议,毕竟它们都是由中心化的公司构建的。这些公司随时都可以对这类协议的智能合约实行控制,或者让它们瘫痪、终止。他们还建议将这些协议称为 非存托(non-custodial) 金融服务更为贴切。

虽然这是个有效论据,但是也有一些强有力的论据论证了这种控制的必要性。其中最合理的角度莫过于时间这个维度:DeFi 协议不可能在创建的第一天就达到完全去中心化的程度,不过可以随着时间的推移逐步降低其中心化程度。协议应该设有一些机制,例如紧急 自毁开关 ,在必要情况下让协议停止运行,以此保护用户的资产。

另一个强有力的论据是,这类协议都是开源且可审计的。如果其开发方决定 终止/停止 该项目,项目代码是可以为其他 公司/个人 所用的。

当然,不管是哪一方都一致认为 DeFi 项目的去中心化程度是有提升空间的。 DAO( 去中心化自治组织 ) 可能是进一步提升 DeFi 产品去中心化程度的最佳工具。DAO 能让 DeFi 用户决定一些重要事项,例如增加新的功能或是部署一个新版本的 DeFi 协议。此外,用户可以在关键时刻投票表决由谁来启动紧急开关,甚至是创建一个“子 DAO” 来专门处理这样的至暗时刻。

在本文中,我会探讨为何 DeFi 协议最终需要做出抉择——是将控制权交给 DAO 来实现真正的去中心化,还是明确以中心化企业的形式在公链上提供非存托的金融服务。无论选择哪一种,都可以创建出一个可持续发展的有效模型,也都各有各的牺牲和目标。

虽然 DAO 是增强 DeFi 项目去中心化程度的基石,但这并不意味着 Maker 和 Uniswap 之类的项目已经是完全去中心化的了。这些项目只是在通往去中心化的道路上,距离终点还有漫漫长路。

为什么 DAO 对 DeFi 的去中心化程度如此重要

首先,我们对 DAO 的定义如下:

- DAO 的成员资格是开放的,不仅限于某个特定群体内部。

- DAO 的 成员/股东 可以 提议/投票 决定要做出哪些变动,不存在有某个中央机构能够阻碍或更改其决策的情况。

- DAO 成员凭借其参与程度会获得直接或间接经济激励,来确保激励的一致性。

同样地,正是这些特性使得 DAO 成为了强大的治理机制,可以让 DeFi 产品实现真正的去中心化。

在 DeFi 协议中使用 DAO 的另一个好处是, 在使用得当的情况下 ,DAO 能够帮助这类协议的开发者减少一些监管风险。事实上,这块内容比较复杂,属于 法律范畴 ,需要另外写一篇文章。有许多开发者认为,既然智能合约的控制权不掌握在他们手中,那么别人怎么用这些智能合约自然与他们无关。然而,美国证券交易委员会(SEC)等监管机构却 不这么认为 。

MakerDAO 及其不足之处

MakerDAO 是最早认识到要用 DAO 来管理项目运行所需重要参数的 DeFi 项目之一。其中最值得关注的一个参数就是 稳定费率 ,也就是 CDP (质押债仓)所收取的利率。从今年的 3 到 4 月以来,MKR 代币持有者进行了投票,连续提高了稳定费,这才使得 DAI 在 3-4% 负溢价的情况下重新回到 1 美元的锚定价格。

-Maker 稳定费变化走势图(来源: mkr.tools );DAI/USD 价格走势图(来源:Messari)- MKR 持有者还需要尽快就另一个重要决策进行票决,也就是哪些 ERC 20 代币可以入选多质押 DAI (MCD)的质押品组合。除了 ETH 之外,Maker 社区还会在 REP、BAT、DGD、0x、GNT 和 OMG 这几个候选质押物中进行 选择 。

虽然 Maker 的 DAO 结构赋予了 MKR 持有者多项治理权,但是 Maker 在 DAO 的使用上并非完美无缺。从理论上来说,几乎所有与 Maker 相关的决策都可以作为一个治理提案来发起投票,然而还是有很多决策不是由投票产生的,例如执行团队成员的招聘和项目经费的使用等。MakerDAO 的另一个局限性在于 MKR 代币当前的分布情况过于集中化,一些 实体 持有的 MKR 代币量多到足以左右投票结果。

去中心化交易所和 DAO

去中心化交易所(DEX)是第一批诞生的 DeFi 产品,旨在提供非存托和去中心化的代币交易服务。然而,这类产品的去中心化难度最高,要以牺牲重要功能和性能为代价。在解释原因之前,我们先想一下去中心化交易所有哪些核心操作:

- 决定上哪些币

- 创建订单簿以实现交易执行和订单撮合

- 靠收取交易费盈利

Uniswap :隐形的 DAO

我把 Uniswap 也归为 DAO 可能有些奇怪,毕竟这个项目的团队自己都没有宣传过这点。 那我们就来看看 Uniswap 是怎么运作的,看看它是不是贴合 DAO 的定义。

就去中心化交易所需要执行的三个操作而言,Uniswap 通过自动做市商的方法巧妙解决了第二个也是最难的一个操作,而第一和第三个操作采用的是类似于 DAO 的解决方案。去中心化交易所最难的一块就是做市和订单撮合,Uniswap 利用了自动做市商算法,并通过智能合约自动调整交易价格,从而解决了这个大难题。

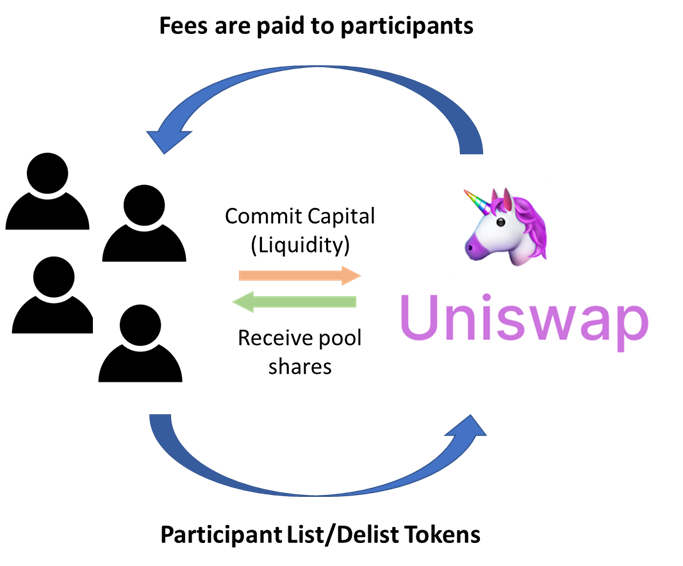

- Uniswap 是如何以 DAO 的方式运作的-

Uniswap 将上币决策权交到了参与者的手中。参与者可以任选一个 ERC-20 币种与 ETH 、DAI 或其他币种组成交易对,并创建一个流动性池子。参与者只要为这个池子提供流动性,就能拥有这个池子的份额,有权从池子的收入中分成。参与者同样拥有下币权,只要撤出流动性并销毁份额即可。 通过这一过程,参与者可以全权决定 Uniswap 的上币和下币 。此外,Uniswap 收取的所有手续费(每笔交易收取 0.3% )都会交到池子的流动性提供者手中。 这样一来,参与者就可以直接从系统运行中受益。

从整个架构来看, Uniswap 非常贴合 DAO 的定义 。1)Uniswap 是一个开放的组织,每个人都可以通过提供流动性来获得一定量的份额;2)参与者可以通过注入/撤回流动性,有效地决定上币/下币,Uniswap 团队不能阻碍参与者的决策;3)参与者可以通过持有份额直接获利。

尽管如此,Uniswap 依然可以正式引入 DAO 来管理整个系统, 就改变收费结构、改进自动做市商模型和增加 Uniswap 去中心化交易所功能等方面做出决策,然后从中获益。

为什么其他 DeFi 项目不能被视为 DAO

很多有趣的 DeFi 项目和协议仅实现了 DAO 的部分属性,例如,投票或是通过参与协议来赚取收益。然而,只有一并实现了上述三个操作的 DeFi 项目才能被归类为 DAO 。例如,借贷协议 Compound 是对所有人都开放的,参与该协议的人可以赚取利息。此外,用户可以投票决定该平台开放哪些币种的借贷服务,以及哪些币种可用于质押借贷,就像之前进行过的那次 WBTC 上币投票 一样。 然而,这些投票并不具备约束力,项目团队可以无视投票结果。这就跟 MakerDAO 的投票机制截然相反,MakerDAO 是利用智能合约来进行投票的,且项目团队无法推翻其投票结果。

同样地,去中心化交易所 IDEX 正在采用一种循序渐进的方式来实现平台的去中心化,也就是允许平台用户通过质押该项目的代币,来运行这个交易所的部分基础设施。用户可以通过运行这个交易所的基础设施节点,从交易费中抽成,目前可抽成 25% 。但是,IDEX 并不符合 DAO 的定义,因为用户关于交易所的上下币没有话语权。

DAO 还可以给 DeFi 带来什么好处

DAO 除了能够改善以太坊上 DeFi 产品控制权的分配,也有助于推进 与比特币相关的 DeFi 项目的实现 。凡是将比特币引入 DeFi 项目的解决方案很多都是通过侧链来实现的,例如 Blockstream 的 Liquid ,或是在以太坊之类的区块链上创建一个锚定比特币的挂钩分区(peg zone),例如 WBTC 和 Cosmos 。这类解决方案的最主要问题是,如何选择验证者来维护挂钩过程。例如,以 Liquid 侧链为例,Blockstream 选了 35 个可信的实体 组成 Liquid 联盟,负责监督与比特币区块链的挂钩情况。这种方法的问题在于,验证者是以中心化的方式选出的。如果改用 DAO 来让参与者决定验证者的人选,就可以显著缓解这一问题。还可以将挂钩分区收取的交易费奖励给 DAO 参与者,以此激励他们忠于职守。

原文链接: https://www.tokendaily.co/blog/becoming-decentralized-enough 作者: Mohamed Fouda 翻译&校对: 闵敏 & 阿剑

本文由作者授权 EthFans 翻译及再出版。