比特币ETF,还是BTC现货?——比特币ETF套利机会探索

短短不到2周,比特币现货ETF的交易量已经超过130亿美元了。

为什么要买ETF?不买现货?

这是个很好的问题,对于美国的税务居民来说, ETF 最大的优势是可以合法避税,在美国买股票、基金、加密货币等等这些金融产品有两个常见的渠道。第一个就是和国内一样开一个股票账户来交易,这样子交易每年都是要交资本利得税的,大概是 10% 到 30% 的样子。这个税率和个人收入、持有股票长短的周期都有关系,这里就不细说了。

另一种方式就是通过退休金账户来投资,比如说401、KLA、 rose LA 等等,这样投资是可以延迟缴税,甚至于是不缴税的。美国的退休金账户和国内不太一样,很多都是可以自己选择投资的头寸的,操作起来就和一个普通的股票账户差不多。因为退休金账户能够省税,所以很多美国的老百姓其实都是在用退休金账户炒股的,而不是用普通的股票账户。那在以前,对于一个美国的税务居民来说,想通过退休金账户买加密货币是不可能的,因为不支持现货交易的,但是有了 ETF 之后就可以很方便的投资到加密货币里面了,这也是为什么大饼 ETF 通过的意义这么大。未来随着大家看到这种资产的优势,肯定会有越来越多的资金进场。当然, ETF 也有一些其他的优势,就相比买现货肯定是更加简单方便,流动性也更好一些。

ETF是怎样做到与比特币同涨同跌的?

我们都知道, 价格是由市场中的供需关系决定的.

比特币的价格由加密货币交易市场中比特币的买方和卖方决定, 买的人多, 价格就涨.

比特币ETF的价格由美股市场中比特币ETF的买方和卖方决定, 买的人多, 价格就涨.

那比特币ETF又如何锚定比特币的价格呢?

美股市场的ETF不允许普通的投资者进行申购和赎回操作, 而采用做市商机制.

准确的说, 叫做 authorized participants,简称APs.

中文可以翻译成授权参与者, 简单理解就是做市商.

这种情况下, ETF有三类参与者.

ETF管理者: 管理ETF, 保证ETF持有对应的股票份额.

ETF投资者: 在二级市场上进行ETF的买卖.

APs: 通过套利行为进行盈利, 为市场提供流动性,并维持了ETF与一篮子资产的价格锚定.

举例来说:

美股ETF会在每日收盘后的4点公布net asset value, 简称NAV, 中文是净资产价格, 也可以叫净值.

净值= ETF净资产/ ETF份额, 也就是每一份ETF的价值.

NAV是由ETF所持有的一篮子资产的价格决定的, 是”内在价值”, 与ETF的市场价格无关.

同时, ETF每日会有一个收盘价格, 收盘价格是由二级市场的投资者的买卖决定的.

每日收盘后, APs可以提交申购或赎回申请.申购就是用一篮子资产换成ETF份额, 赎回就是用ETF份额换回一篮子资产.

所以, 当收盘价高于NAV时, APs会用一篮子资产申购ETF,开盘时在二级市场卖掉ETF,完成套利.

当收盘价低于NAV时,APs会赎回ETF份额, 换成一篮子资产,并在相应市场卖掉,完成套利.

当然, 由于APs的存在, 市场上的其他投资者就完全可以自行锚定一篮子资产的价格, 在ETF价格和一篮子资产价格出现失衡时进行套利,因为它们知道, APs会通过赎回和申购操作来平衡价格, 而APs为了不让其他交易者在市场上把套利利润吃干净,也会介入市场交易, 与套利者抢肉吃.

由于APs通常都是专业的量化套利机构, 所以一般的散户在市场上是抢不过它们的, 因此,APs也就实现了提供市场流动性并锚定基础资产价格的功能.

以上就是美股ETF的价格锚定机制.

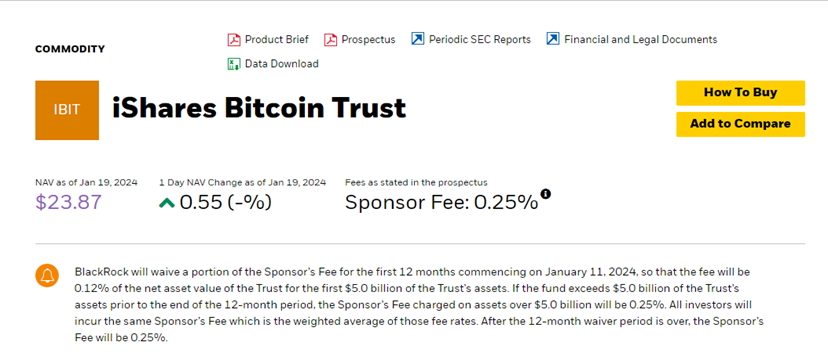

比特币ETF的价格锚定机制:以IBIT为例

贝莱德是全球资产管理规模最大的机构,它的比特币ETF知名度也最高, 我们以它为例, 看看比特币ETF是如何运作的.

贝莱德的比特币ETF代码为IBIT.

1月12日,它的NAV是24.94美元.

根据美国股市ETF的规则,比特币ETF目前不支持实物赎回, 只可以用现金.

但是目前监管不允许APs进行比特币的买卖, 所以APs只能用等值的现金来申购和赎回ETF.

而只有作为ETF管理者的贝莱德,可以进行比特币交易,根据招股书的介绍:

贝莱德通过coinbase prime服务来采购和出售比特币, 未来会考虑直接与对手盘直接进行比特币交易. 考虑到贝莱德持有大量比特币矿企的股份, 之后他们大概率会直接从矿企手中买比特币.

因此:

当APs向贝莱德进行现金申购时,贝莱德向APs分配份额,同时拿着现金去找coinbase price购买比特币.

当APs向贝莱德赎回份额时, 贝莱德卖掉比特币,将现金分给APs, 回收份额.

根据IBIT的招股书, 每个ETF份额固定是40000份.

那么APs就需要申购或赎回(40000*NAV)的整数倍价格(美金).

据此, 我们就搞清楚了比特币ETF的价格锚定机制: 本质上,它是通过APs作为市场参与者来进行价格维护的.

然而, 由于比特币ETF有具备特殊性, 这种特殊性会给这个交易品种带来独特的风险,和套利机会.

比特币ETF的风险和套利机会

首先我们来深入挖掘一下美股APs制度的特性:

APs没有维持价格稳定和市场流动性的法定义务, ,它们进行市场交易的动力是获得利润。

APs和ETF管理者之前的合同并不公开。

所以, 关于ETF我们可以有如下推论:

从ETF管理者到APs, 均是根据自己的利益行事,它们没有维护比特币ETF锚定价格的法定义务.

同时, 由于普通投资者无法将比特币ETF与比特币实物进行兑换, 所以有一个非常重要的结论要牢记:

比特币ETF有可能长期与比特币价格脱钩

同时, 比特币ETF还有如下特点:

比特币是24小时交易的, 而比特币ETF有固定的交易时间和收盘时间.

APs只能进行现金赎回和申购, 只有ETF管理者有权交易比特币实物.

所以我认为: 比特币ETF与比特币价格大幅脱钩以及长期脱钩的可能性是非常大的.

这里面的套利机会和风险自然也是巨大的.

现在市场上有一些平台,既能交易比特币现货ETF,又能交易比特币现货,比如BiyaPay。如果想在比特币ETF上实现套利,那么在同一个平台操作显然会有时间上的优势。

以上仅为个人意见,非投资建议。

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum