SignalPlus宏观研报(20240110):BTC波动率上升,市场静待SEC做出裁决

BTC 今日最大的期权大宗是某老板卖了 400 个 6 月底价格 55000 的看涨期权,收入权利金 241 万。估计是备兑,也就是他手上有 400 个 BTC,现货涨了,他就按照 55000 的价格卖,按现价算 20% 的溢价卖出;没涨到,纯收入 12% (年化 24% )。

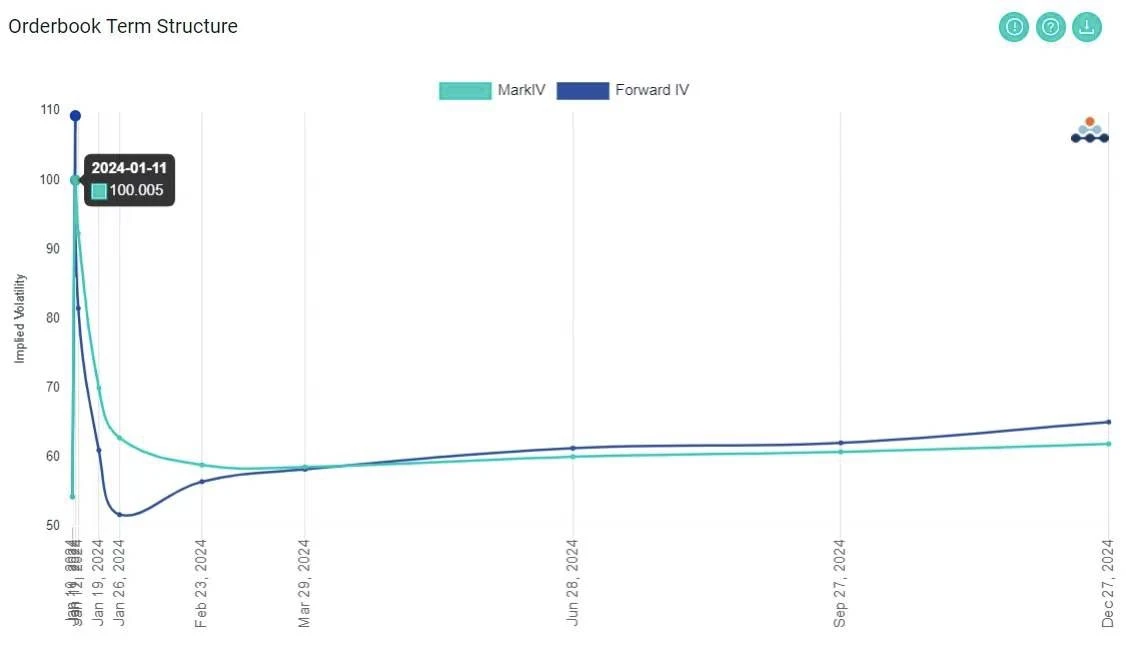

1 月 11 日的 BTC 的 IV 还在 100 ,从高点的 111 ,降下了点;但还在高位,说明市场预测今明两天市场还会有大波动。最近都可以挂单做期权网格了,手上有 U 要建仓的,挂点高价的虚指的看跌期权的卖单,低价现货建仓;手上有币的,可以挂点高价的虚指的看涨期权,吃点利息。

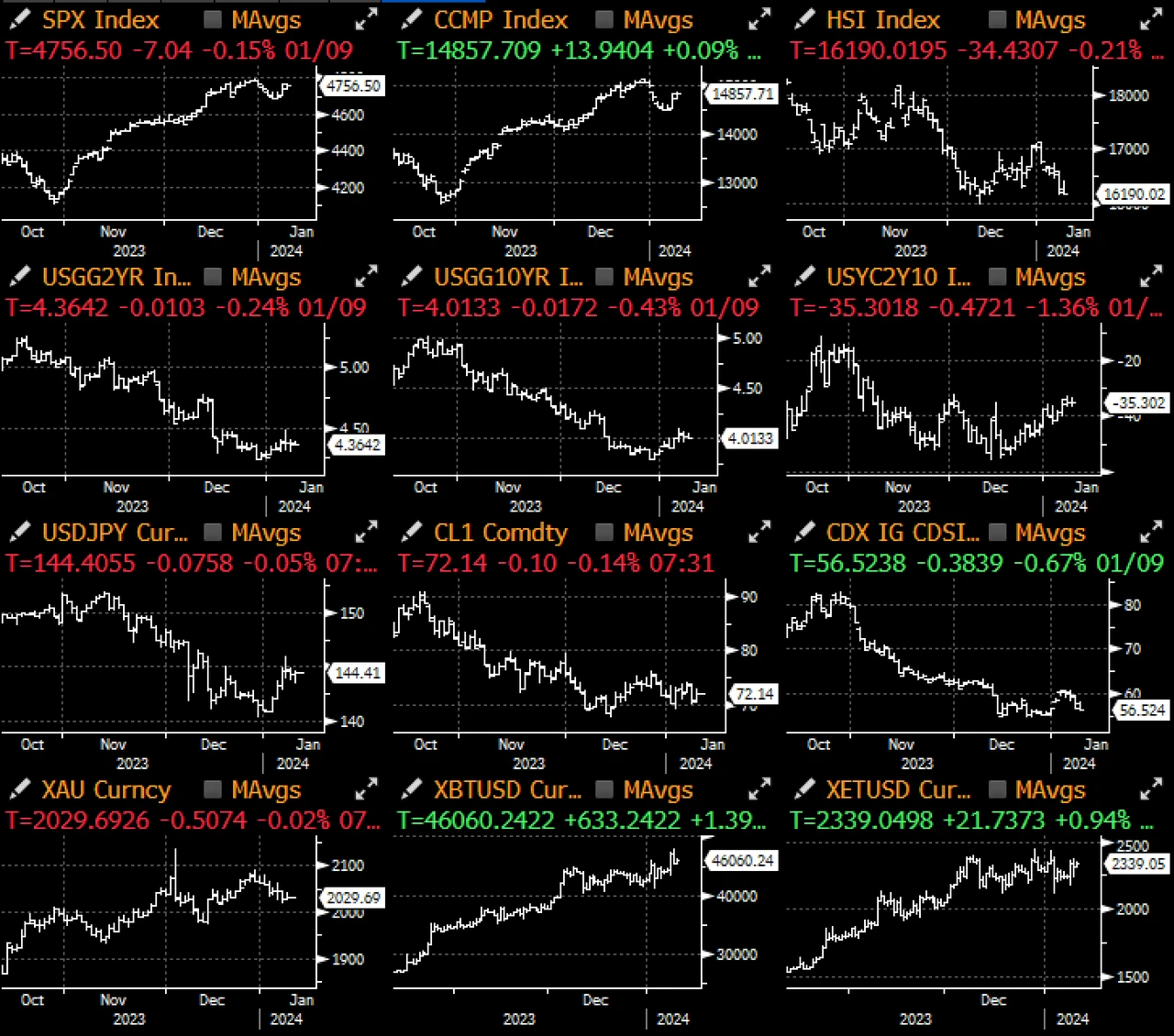

债券发行人抓住经济数据和市场活动的短暂平静期,继续发行热潮,欧洲债券供应创历史新高,SSA、金融机构和企业共发行超过 500 亿的新债,随著投资者在新的一年积极投入新资金,债券的需求也异常旺盛,比利时 70 亿欧元的 10 年期债券发行出现 720 亿欧元的投标金额(10 倍),英国 22.5 亿英镑的 20 年期债券发行也出现 80 亿英镑的买盘(3.6 倍),义大利 7 年期和 30 年期债券需求也超过发行量的 7 倍,同时荷兰(6 年期)和奥地利(9 和 30 年期)的债券发行也获得投资者的积极响应。

美国 3 年期国债拍卖也出现不错的需求,得标收益率较发行前水平 -1 个基点,投标金额高达 1, 390 亿美元,投标倍数为 2.67 ,终端需求占 82% ,间接投标者获配比例达 65% 。

即使近期收益率下降约 100 个基点,债券购买热潮仍在持续,由于预期美联储将更积极地降息,PIMCO 等固定收益巨头纷纷看好债市。他们指出:

……如果当前的经济状况持续下去,基于当前的收益率水平,债券有可能获得与股票类似的回报;如果经济进入衰退,债券的表现可能会优于股票;如果通胀复苏,央行需要再次加息,那么债券和股票都会面临挑战,不过较高的起始收益率可以为债券提供潜在的缓冲。

根据 14 个已开发市场从 1960 年代至今 140 个加息周期的样本分析,当经济进入衰退时,央行平均会将政策利率降低 500 个基点,即使衰退没有与降息周期同时发生,央行在宽松政策的第一年仍平均降息 200 个基点,这是 FOMC 最新的经济预测中所隐含的每隔一次会议降息 25 个基点的两倍。

PIMCO, January 2024 Cyclical Outlook

加密货币市场相较于 TradFi 市场更为活跃,纽约交易时段接近尾盘时,BTC 出现一系列动荡和混乱,SEC 的官方 X 帐户似乎宣布现货 ETF 已获批上市,并附上 Gary Gensler 的发言,然而,该推文在一小时内就被删除,随后主席本人发表声明澄清,称 SEC 官方帐户遭到骇客入侵,先前的推文并非事实。

消息传出后,现货 BTC 飙升至近 4.8 万美元,随后在澄清后回落至 4.5 美万元左右,让人想起去年 10 月 Cointelegraph 的假消息事件,关于这是否真的是骇客入侵事件,抑或是某位工作人员提前泄露“声明草稿”,市场有相当多的理论和猜测。

无论如何,今天(1 月 10 日)是 SEC 回应 Ark 21 申请的最后期限,我们应该会在接下来的 24 小时内看到最终结果,结束这忙碌又令人兴奋的一周。

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum