Glassnode:数据揭示BTC和ETH上涨背后的逻辑

原文作者:Ding HAN, Checkmate , CryptoVizArt, UkuriaOC, Alice Kohn, Glassnode

摘要

-

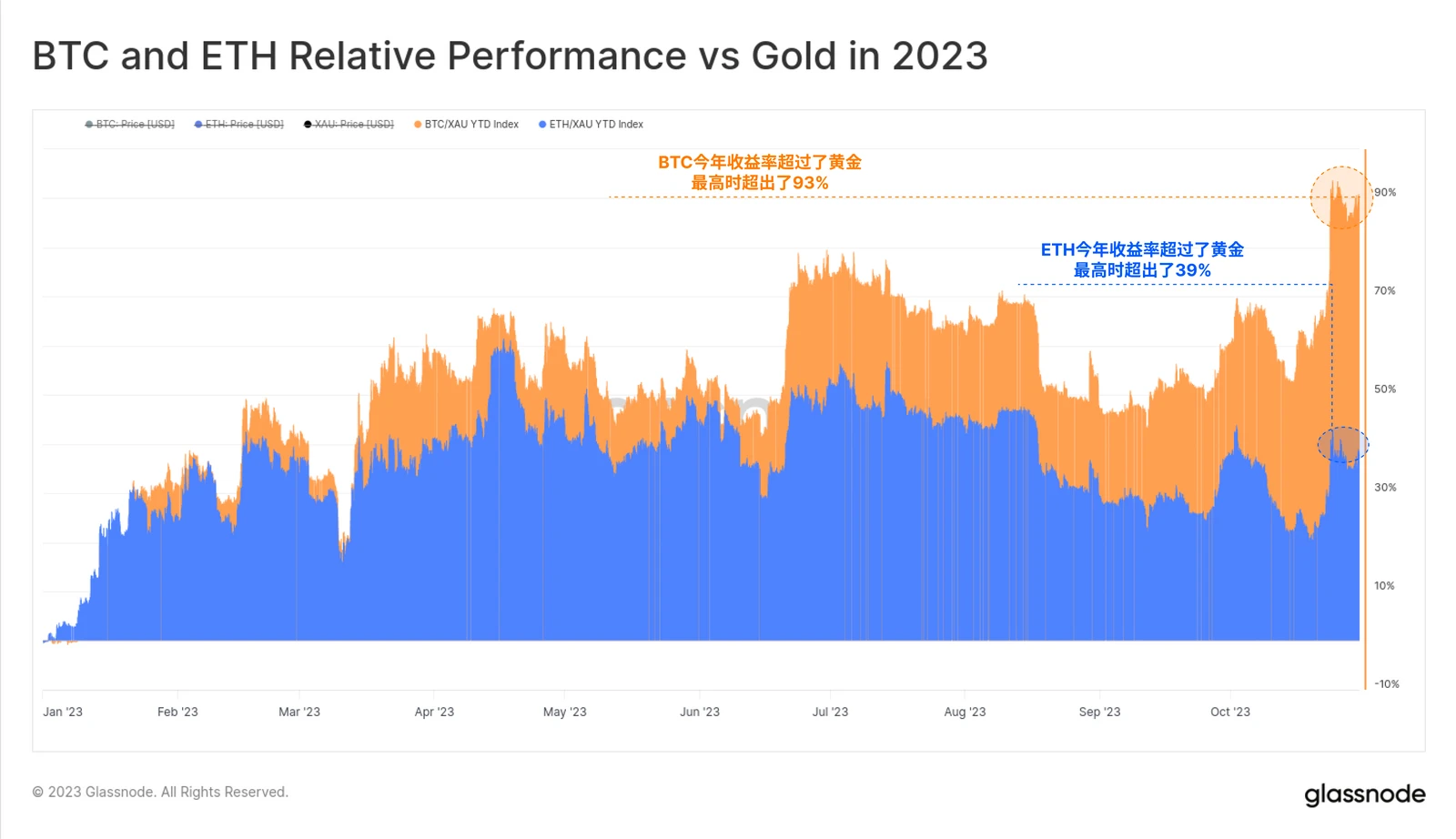

数字资产市场在 2023 年取得了令人印象深刻的回报,其中 BTC 和 ETH 的表现分别超过了黄金等传统资产 93% 和 39% 。

-

这两大主要数字资产的市场修正比以前的周期明显较小,这表明有投资者的支持和积极的资本流入。

-

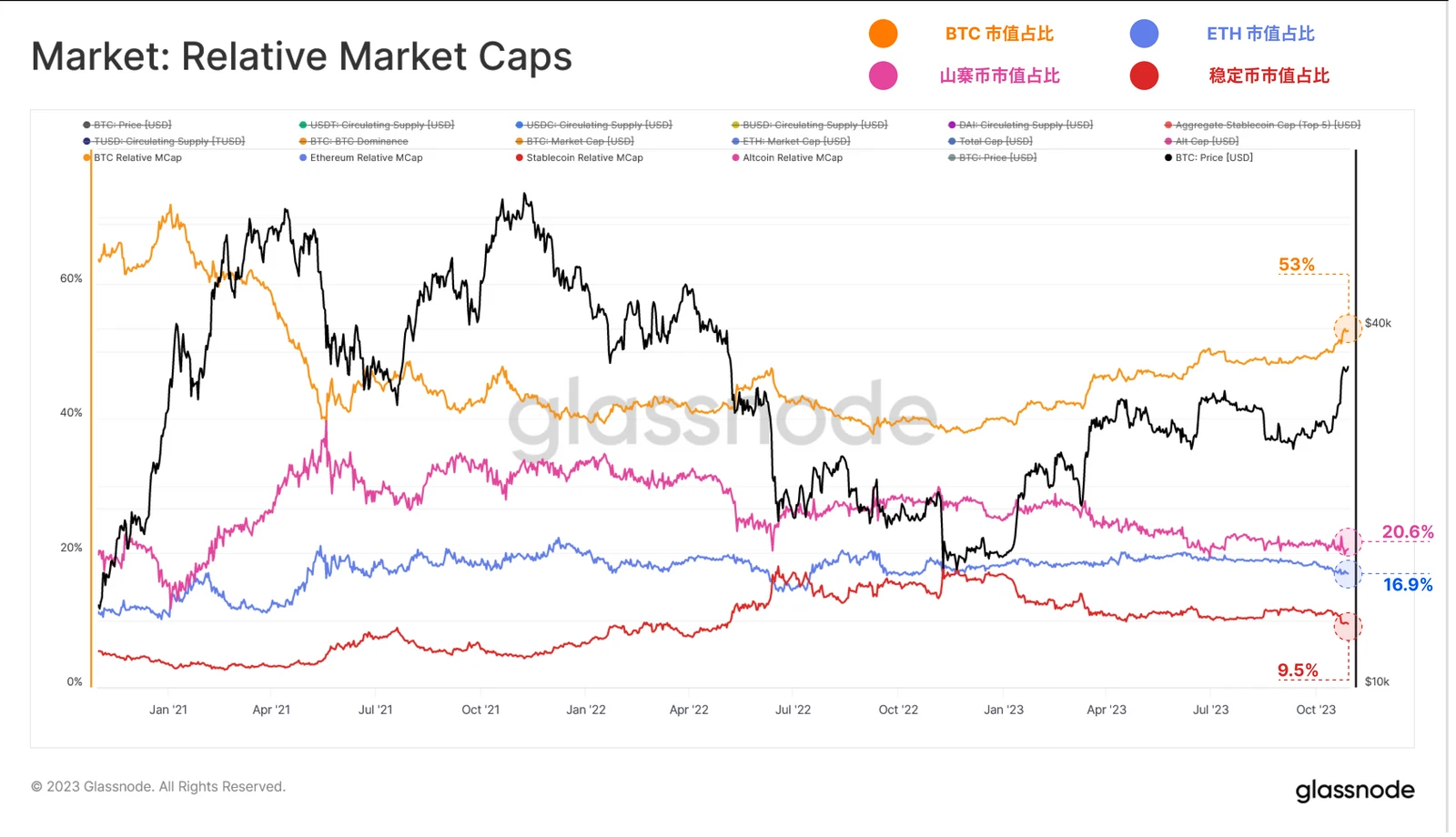

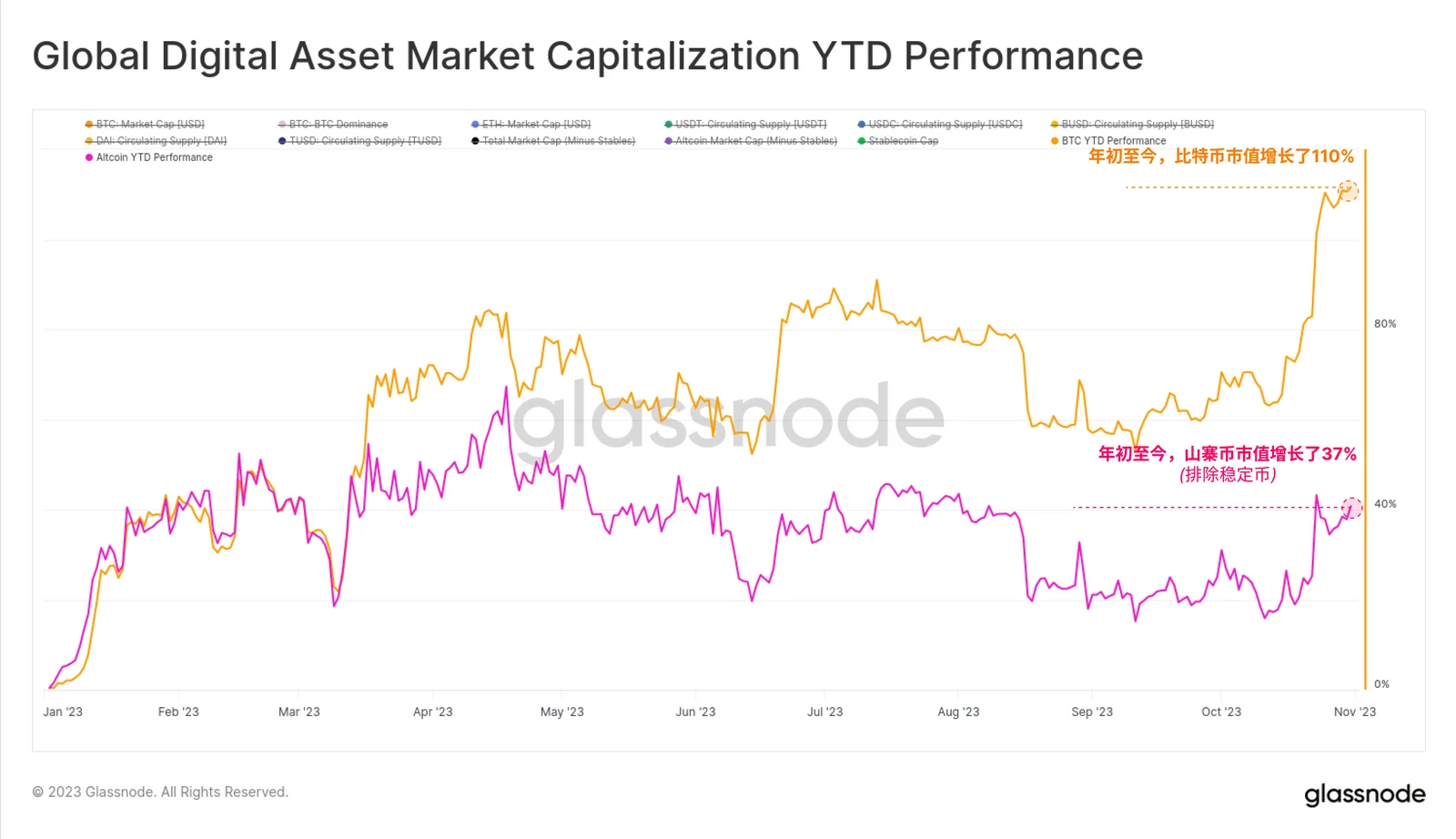

我们的 Altseason 指标显示了自本周期高点以来对美元的第一次显著升值。然而,值得注意的是,这是在比特币主导地位继续上升的背景下发生的,比特币的市值今年迄今增长了 110% 。

最近几周,比特币价格上涨了 30% 以上,部分原因是与众多提交给 SEC 审批的比特币 ETF 申请有关的积极进展。另外值得注意的是,与大宗商品、贵金属、股票和债券等传统资产类别相比,比特币和整个数字资产的相对表现。

在本周报中,我们将探索数字资产在 2023 年的这一令人印象深刻的相对表现。到目前为止,BTC 和 ETH 已经显著地超过了传统资产的表现,同时与以前的周期相比,它们也经历了较小的回撤。

相对的韧性

下图比较了以黄金计价的 BTC 和 ETH 价格,展示了与传统防御性价值储存相比的表现。2023 年,与黄金相比,BTC 升值了 93% ,而 ETH 则上涨了 39% 。在全球不确定性增加的背景下,数字资产的强劲表现可能吸引了众多传统投资者的关注。

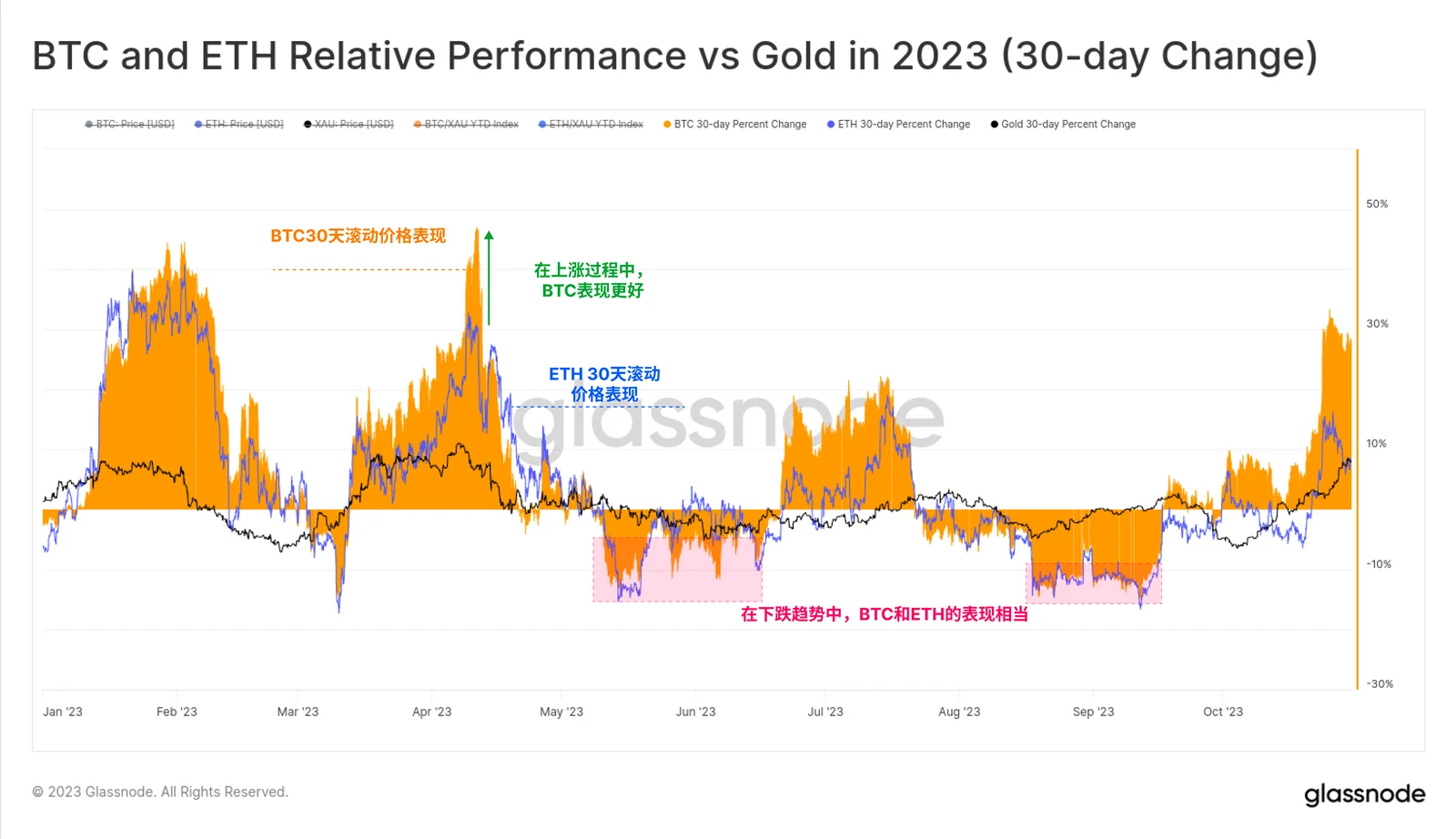

我们可以看到,基于滚动的 30 天基准,BTC 和 ETH 的回报在 2023 年内一直紧密相关。两种资产都经历了类似幅度的下跌,但比特币在上涨期间表现更为强劲。

我们还可以看到,这两种数字资产的相对波动性都超过了黄金(黑色),后者在两个方向上的价格波动都较小。

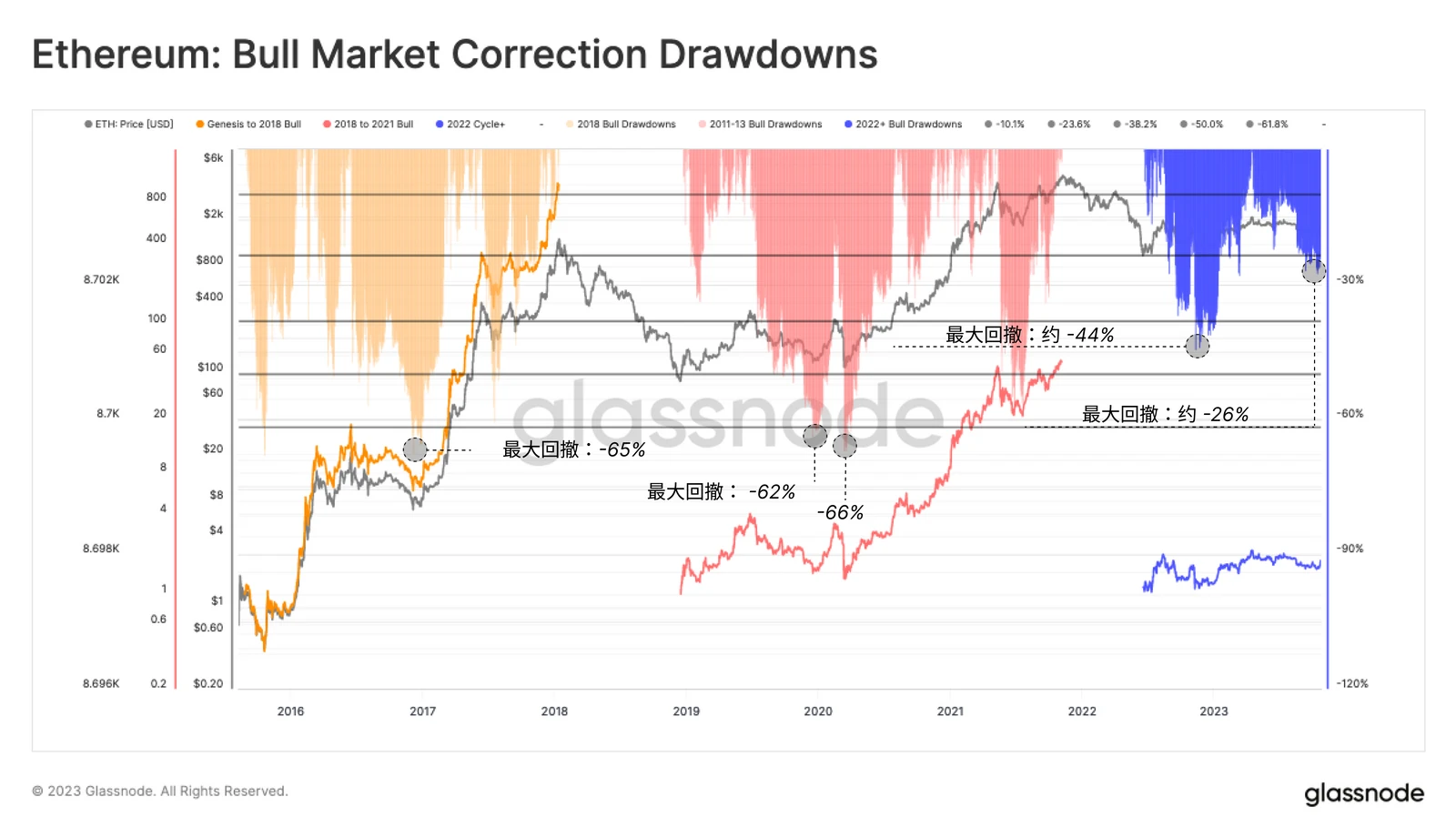

通过评估宏观上涨趋势中的最深度修正,也可以观察到数字资产的相对实力。这里,我们将为 ETH 评估这一指标,这样我们可以看到相对于美元(一个外部基准)的表现,但也可以与市场领导者 BTC(一个内部基准)相比。

我们认为,在 3AC、Celcius 和 LUNA-UST 崩溃之后,ETH/ USD 的周期低点出现在 2022 年 6 月。自那时起,相对于当地高点的最深的 ETH/USD 修正是 -44% ,这是在 FTX 失败时设定的。如今,ETH 的交易价格比其 2023 年的最高点下跌了 $ 2, 118 ,即 2 6% ,这比以往周期中看到的 -60% 或更大的回撤有明显的强劲表现。

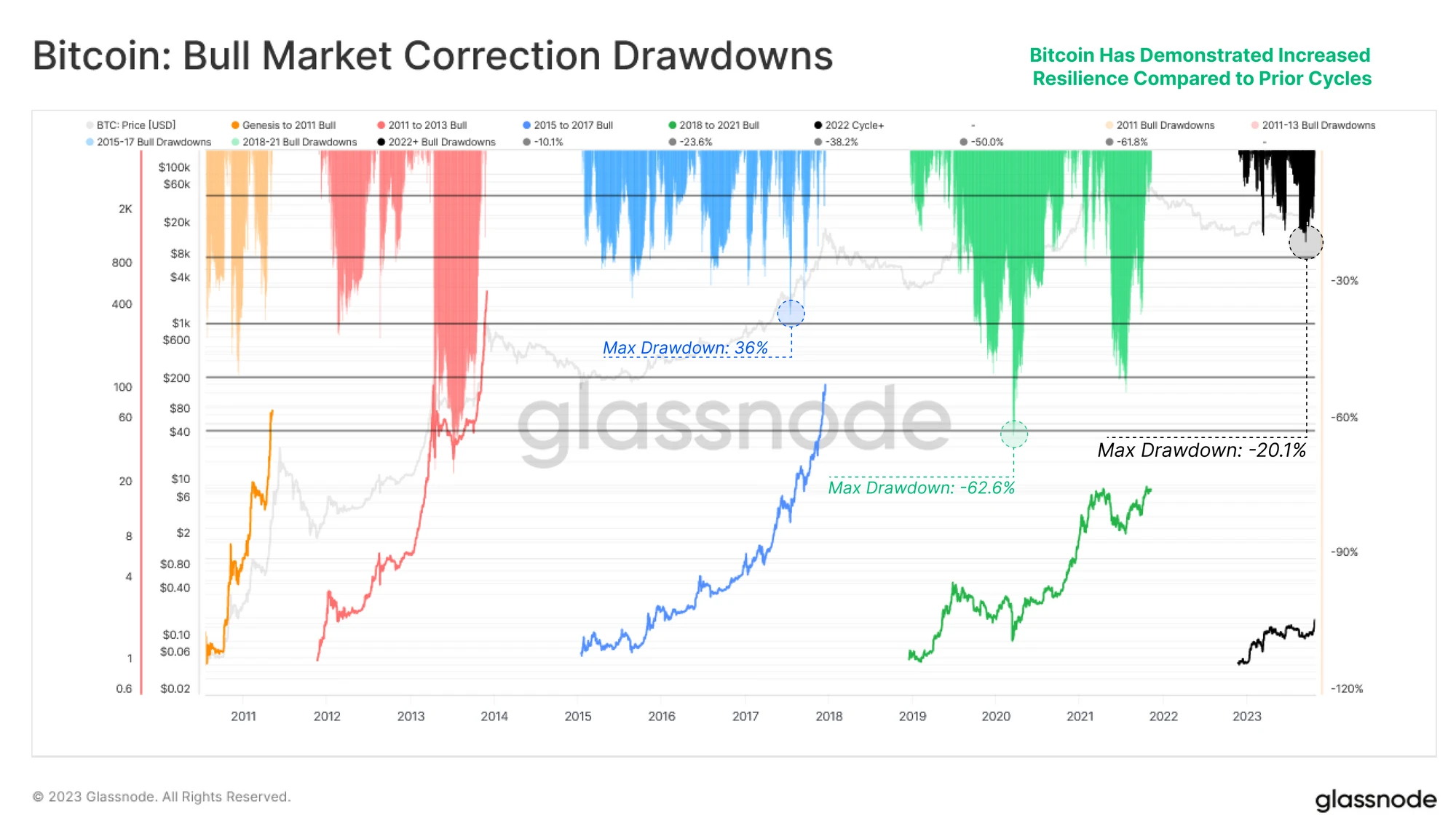

BTC 的表现也可与之媲美,其在 2023 年的最深回撤仅为 -20.1% 。2016 – 17 年的牛市经常出现超过 -25% 的修正,而 2019 年则从 2019 年 7 月的最高点 $ 1.4 万回撤超过 -62% 。

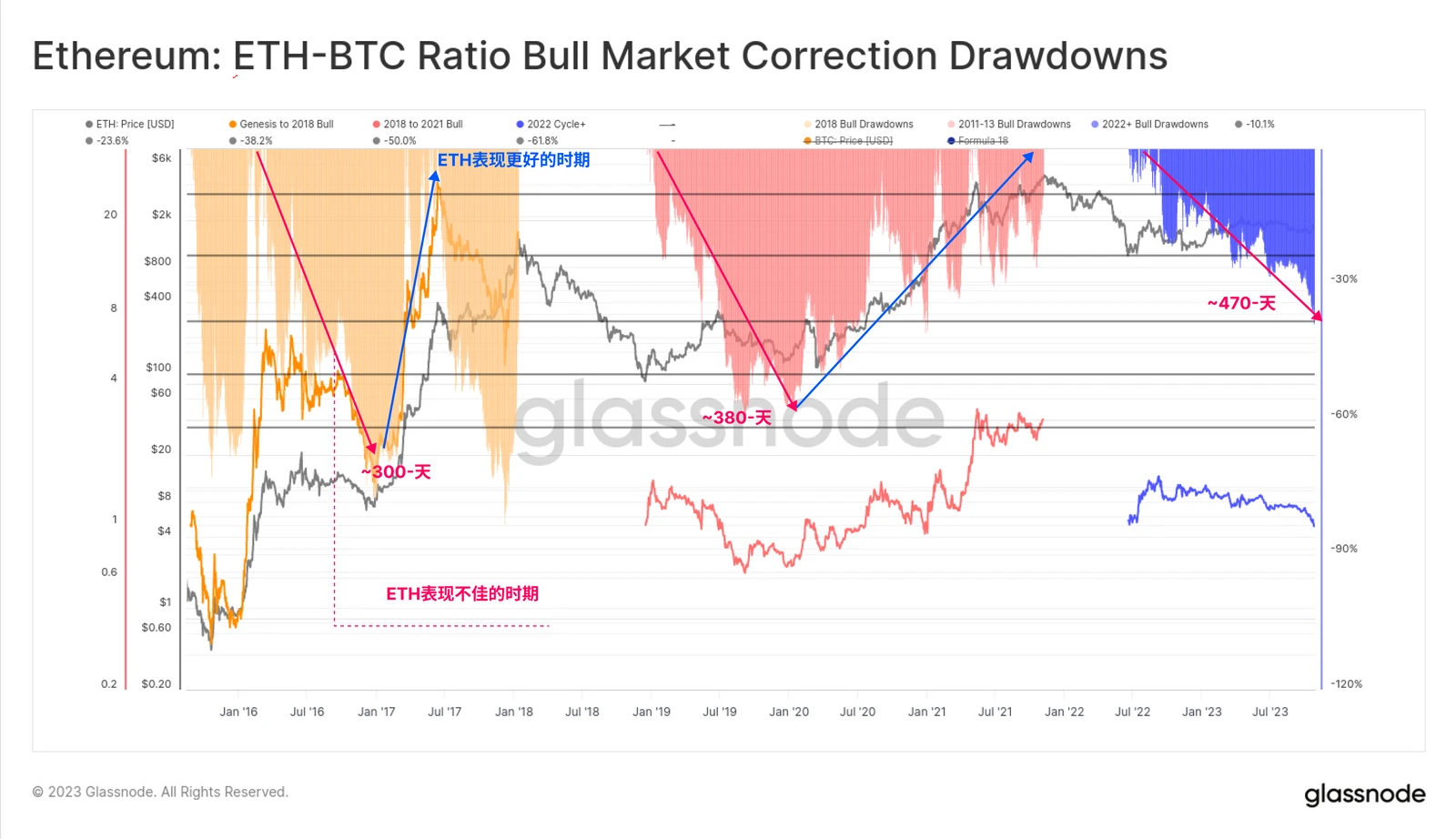

为了评估数字资产市场内的资本流动,一个有用的参考是寻找 ETH 相对于 BTC 有超过表现的时期。下面的图表显示了 ETH-BTC 比率的最大回撤的深度,与当前上涨趋势的局部高点相比。

先前的周期已经看到在熊市恢复阶段,ETH 基于相对基准回撤超过 -50% ,当前的回撤达到 -38% 。尤其值得关注的是这一趋势的持续时间,ETH 迄 今已经相对 BTC 贬值超过 470 天。这凸显了周期之间的潜在趋势,即在熊市后的宿醉期,BTC 的主导地位会在更长的时间内增强。

我们还可以使用这一工具来监测风险上升与风险下降周期中的拐点。

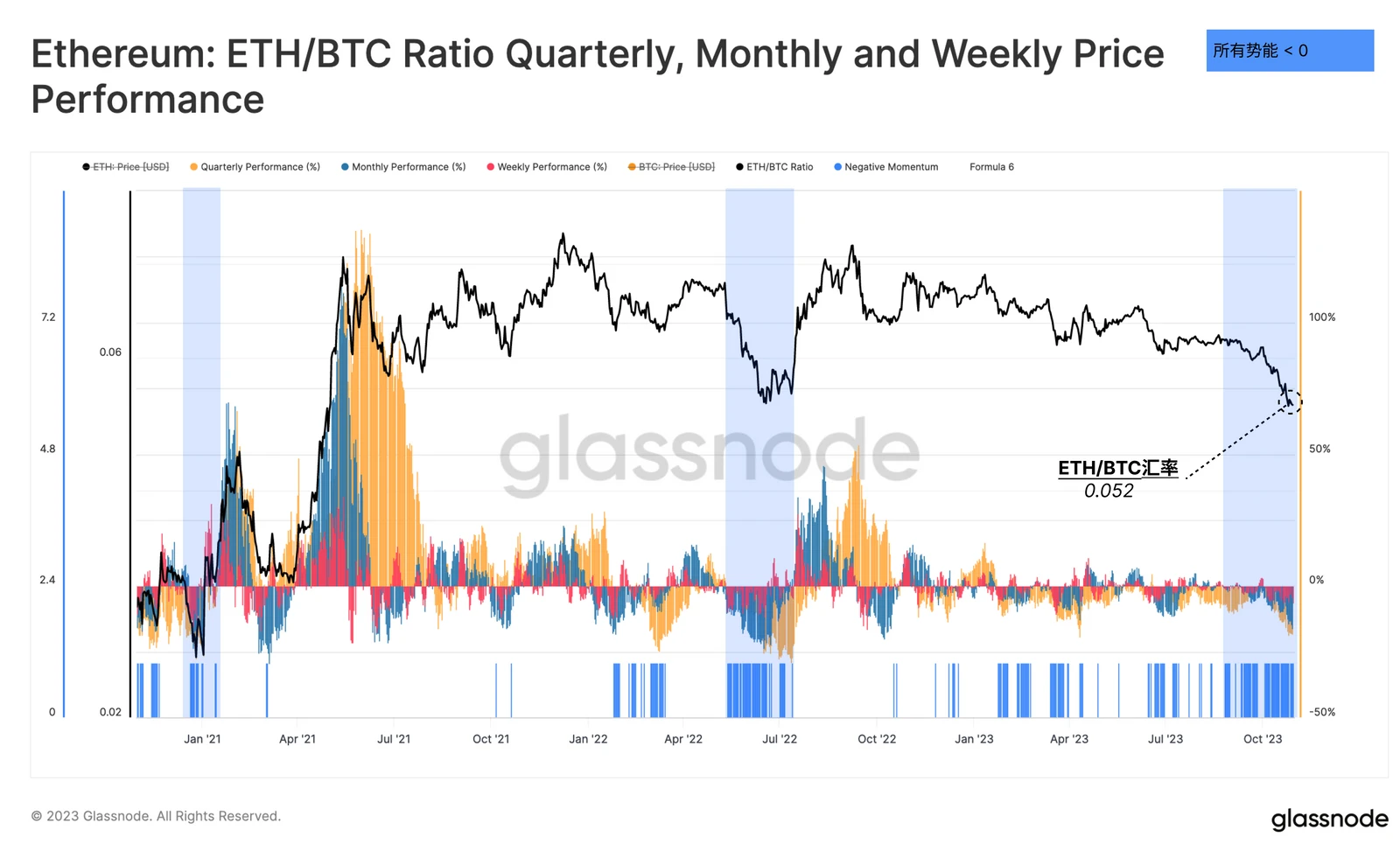

该图从另一个角度展示了 ETH/BTC 比率的相对表现,显示了 ETH/BTC 比率的季度、周和周滚动投资回报率的震荡指标。然后,一个条形码指标(蓝色)突出显示了所有三个时间框架都显示 ETH 相对于 BTC 表现不佳的时期。

在这里我们可以看到,近期 ETH/BTC 比率的疲软与 2022 年 5 – 7 月的情况类似,价格比率达到了 0.052 的相同水平。

投资者的情绪趋势

深入研究以太坊价格模型,我们注意到 ETH 的交易价格为 1800 美元,比实现价格(1475 美元)高出 22% 。实现价格通常被视为供应中所有币的平均成本基础,按照最后一次交易的时间进行定价。

这表明,ETH 的平均持有者持有适度的利润,但它仍然远低于牛市狂欢期间经常出现的极端价格水平。

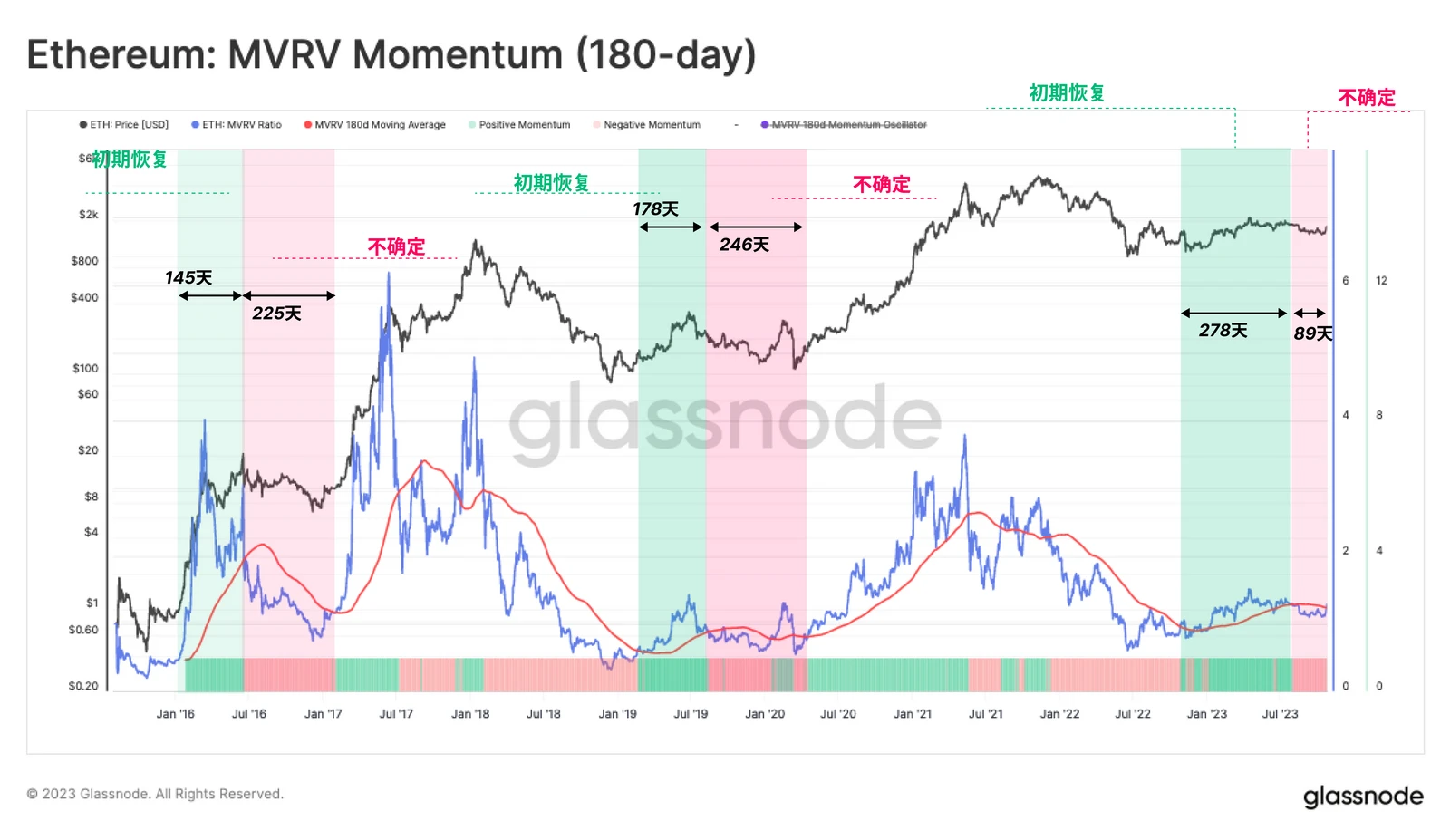

另一种可视化投资者盈利性变化的方法是通过 MVRV 比率,即价格与实现价格之间的比率。在此情况下,我们将 MVRV 比率与其 180 天移动平均线进行比较,作为监控趋势的工具。

当 MVRV 比率高于这一长期均值时,表明投资者的盈利能力正在显著提高,这通常是市场上涨的信号。然而,尽管 ETH 在今年年初的市场表现良好,但根据这一指标,市场仍处于负面势头状态。看来, 2022 年熊市的余波仍在慢慢消散。

信心的变化

我们还可以利用 “投资者对趋势的信心”(Investor Confidence in Trend)指标来衡量以太坊投资者盈利能力的相对表现。我们试图通过比较持币者和出售者成本基准之间的差异,来判断以太坊投资者情绪的变化。

-

当出售者的成本基础低于持币者,意味着红色情绪偏向消极;

-

反之,若出售者成本基础高,则显示绿色情绪偏向乐观。

-

橙色过渡情绪 是指成本基础波动接近持有者成本基础。

按此衡量,市场处于一个过渡区域,正面的,但幅度相对较小。

山寨币季节:美元….但不是 BTC

在前期工作基础上,我们能够对山寨币指标进行新的迭代。在这个模型中,我们使用先前定义的风险环境作为我们的第一个条件,要求资本流入 BTC、ETH 和稳定币。我们还补充了第二个条件,即山寨币总市值(不包括 BTC、ETH 和稳定币的加密货币总市值)中的积极势头。

在这里,我们要寻找山寨币总估值大于其 30 D SMA 的时期。在比特币从 2.95 万美元暴涨至 3.5 万美元之前,该指标在 10 月 20 日显示为正值。

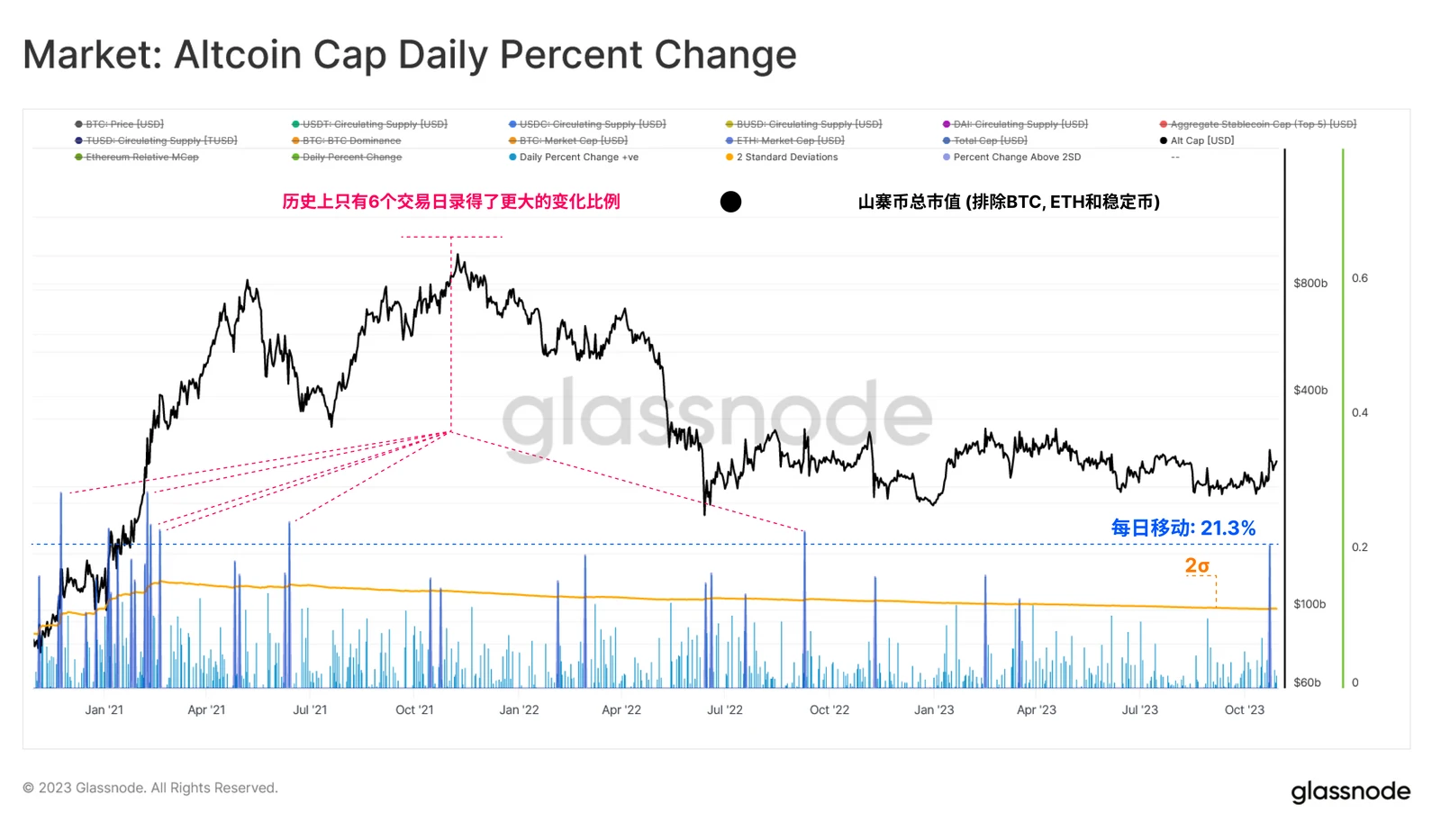

在评估山寨币总市值的近期表现时,可以明显看到对数字资产的高度信心。

本地上行记录了该行业估值 + 21.3% 的增长,只有六个交易日的百分比变化较大。这突显了投资者资本的瀑布效应,因为比特币的主导地位趋于上升,倾向于激发与法定货币相比的山寨币估值的上升。

然而,重要的是要记住,比特币的主导地位正在持续上升。从相对的角度看,BTC 现在掌握了超过 53% 的数字资产市场估值,而以太坊、大型山寨币和稳定币在 2023 年都经历了其主导地位的相对下滑。比特币的主导地位已从 2022 年底创下的 38% 的周期性低点上升。

最后,我们可以比较一下比特币与总的山寨币市值(不包括稳定币)的年增长率。比特币市值在 2023 年增长了 110% ,而山寨币市值增长了 37% ,增幅惊人,但相对较小。

这凸显了一个有趣的市场动态,即山寨币领域的表现优于法定货币和黄金等传统资产,但却明显低于比特币。

结论与总结

数字资产市场在 2023 年公布了令人印象深刻的回报,离开了初始恢复阶段,并再次进入上升趋势。对于市场领导者 BTC 和 ETH, 2023 年的市场修正比之前的周期上涨趋势明显要浅,这表明投资者的支持和积极的资本流入正在发生。

从多个指标来看,包括我们开发的 “山寨币指标”(Altcoin Indicator),我们已经看到,自上一轮周期高峰以来,山寨币行业的市场估值首次大幅上升。不过,需要注意的是,这种表现是相对于法定货币(即美元)而言的。在数字资产领域,比特币的主导地位持续上升,导致比特币市值年增长率超过 110% 。

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum