Camelot新项目,投资策略模块化的无代码资管平台?

据官方信息,Camelot 在继$NEU、$TROVE 之后,即将于 2 月 20 日推出第三个打新项目:FactorDAO($FCTR)。

了解 FactorDAO

首先,FactorDAO 是做什么的?

如果简单理解,FactorDAO 是一个无代码资产管理平台,允许 Builder 和基金经理在其上构建创新产品、投资策略和金库,吸引投资者的 LP 并赚取收益。

这些产品/策略/金库包括:

1、由一篮子加密资产构成的指数(主题化指数);

2、聚合不同 DeFi 协议的收益捕获策略;

3、为投资者资产所面临的风险敞口提供对冲策略;

但说到底,FactorDAO 其实是一个建立在 Arbitrum 上的一个中间件,连接投资者(LP)和基金经理。基金经理可以为用户提供专业的投资策略,用户通过策略获取收益,基金经理从中抽成(分红规则由经理决定)。投资者可以根据基金经理的收益率/风格(由 FactorDAO 提供面板)进行选择,并选出最适合自己投资风格的资管策略。

这类协议的优势主要来自于其去中心化的架构。部署在区块链上就意味着公开透明、灵活和可组合性。2022 年 CeFi 爆雷已经给我们留下了非常深刻的印象,而去中心化资管协议则有能力解决这些问题。

但也正由于其部署在区块链上,便会存在潜在的智能合约风险(当然 CeFi 也有黑客风险、创始人跑路等风险)——这也是我们每一次投资需要「DYOR」的原因。

在笼统聊完 FactorDAO 之后,我们不妨再来看看它还有哪些优点值得我们关注:

一篮子代币资产构成的主题化指数

类似于由第二个 Camelot 打新项目 Arbitrove 将推出的产品 ALP,基金经理可以通过 FactorDAO 构建指数。主题化指数由 Arbitrum 上各类资产(FT、NFT、RWA)完全抵押,支持主动策略和被动策略(比如将 GMX Token 质押在 GMX 中),以及在 FactorDAO Yield Pools 中进行卖空等操作。投资者在购买指数份额后,将收到由 FactorDAO 铸造的指数代币。

Yield Pools

Yield Pools 的创建者可以部署一个无许可、非托管的资金池以进行借贷。任何产生收益的代币都可以存入,且每一个代币池都进行了风险隔离。

而投资者可以在平台上的各个 Yield Pools 上抵押和借出资产。为了借出资产,投资者需要根据每个池的预定抵押因子存入抵押品。抵押因子决定了可用作抵押品的资产与借出资产的比例。

灵活性

促成灵活性的原因是 FactorDAO 金库使用了 ERC4626 代币标准,并对该标准进行修改,以达到更高的可扩展性,从而进行更复杂的策略操作。

同时,基于创新的代币标准,FactorDAO 简化了发起、结算和交易去中心化衍生品的流程。

通过 FactorDAO,基金经理们可以轻松构建对冲头寸、Delta 中性策略和 CDS(信用违约掉期)等策略。

另一个灵活性的体现是 FactorDAO 为基金经理提供了两种金库,一种是无许可金库,另一种是许可金库。许可金库的参与需要通过白名单或者 KYC/AML 验证。

可组合性

基于 DeFi 的可组合性,FactorDAO 将有机会与其他 DeFi 协议进行整合,从而为基金经理提供更多的资产类型和 DeFi 服务。

其他 DeFi 协议也可以基于 FactorDAO 的保险库构建新的产品——利用协议相关资产建立保险库,以驱动它们的协议。而 FactorDAO 也将有机会获得额外费用收入。

这里还会产生一个类似于 Curve War 的博弈:DeFi 协议可以购买$FCTR 并锁定 ve,以获得治理权,并将排放和奖励直接发送到与其协议相关的金库。

DAO 的架构

想要获得治理权必须要将$FCTR 转化为$veFCTR,锁定时间越久,能够获得的$veFCTR 就越多。之前提到的归属于生态基金 20.8%$FCTR 将被用于开放事件、黑客松、激励增长,$veFCTR Holder 将通过投票来管理这些事务。

FactorDAO 分为主 DAO 和子 DAO,分管不同事务,比如:

-

负责管理国库资金的子 DAO

-

负责产品开发的子 DAO

-

负责市场推广和用户教育的子 DAO

-

负责协议数据分析的子 DAO

-

负责不同子 DAO 之间协调工作的子 DAO

主 DAO 和子 DAO 的投票权重计算方式不同,主 DAO 采用的是一币一票的方式(OTOV),子 DAO 采用的是 QV(Quadratic voting 平方投票法,早期译作二次方投票,是套集体决策程序。

参与决策的投票者不仅透过分配投票来表达偏好,更能表达偏好的程度。借此,平方投票试图解决多数决的常见难题,如投票悖论、弃保效应及配票)。子 DAO 希望通过 QV 模型来减少鲸鱼对于投票的影响。

模块化和无代码

最后一个值得关注的点是 FactorDAO 的无代码和策略模块。无代码对于基金经理/DeFi 协议团队友好,而由社区驱动的策略模块可以简化策略的创建流程——对用户、基金经理都很友好。

$FCTR Tokenomics

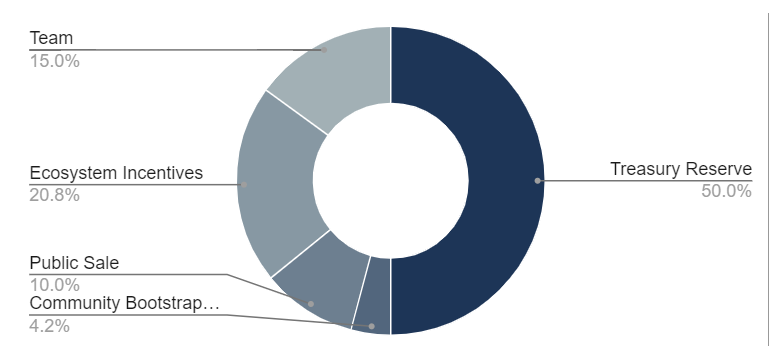

如图所示,我们可以看到清晰的$FCTR 代币分配:

-

15%归属于团队

-

20.8%归属于生态基金

-

4.2%归属于早期投资者(0.05u)

-

50%归属于国库储备

-

10%用于公募(0.1u)

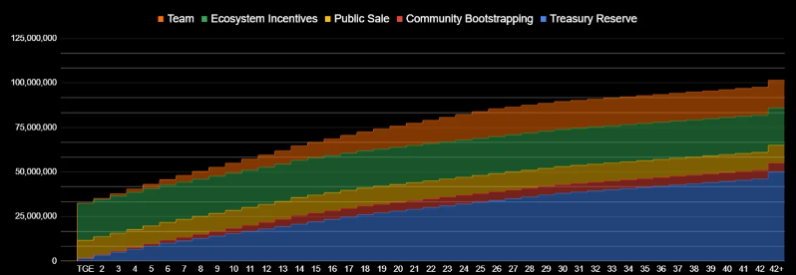

以及,下图是$FCTR 的排放时间表,$FCTR 将在 3.5 年后将达到完全流通供应。团队代币和早期投资者代币(0.05u)将于公募一个月后每月进行线性解锁。

$FCTR 效用

FactorDAO 采用的是 ve 代币模型。在我们将$FCTR 锁定成$veFCTR 后,便可以享有以下权利:

-

分红:获得 50%的 FactorDAO 协议费用收入(剩下 50%分配给 DAO)。

-

治理:获得治理权(提案权和投票权),决定保险库代币排放以及 FactorDAO 的费用结构。

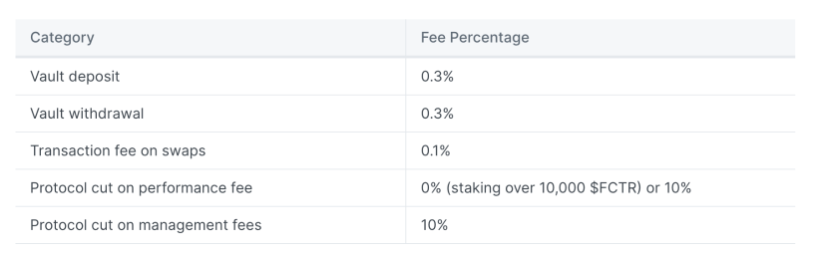

FactorDAO 如何获得费用?

FactorDAO 的主要协议收入来自于交易费用。同时,DAO 从基金经理的费用(管理费、绩效费)中抽成。这笔费用目前设定为 10%。

但只要基金经理质押超过 10000 枚$FCTR(官方文档这里没有说得很清楚,我个人理解是锁定$FCTR 为$veFCTR),此笔收费便会被豁免。

Camelot 打新规则(芒果拍/价值发现模型)

-

起始:UTC 时间 2023 年 2 月 20 日 18:00

-

终止:UTC 时间 2023 年 2 月 24 日 18:00

-

区块链:Arbitrum

-

货币:$USDC

-

起始 $FCTR 价格:每 $FCTR 0.10 美元

-

分配:10,000,000 $FCTR(总供应量的 10%)

-

总最大供应量:100,000,000 $FCTR

-

最小/最大分配:无

-

硬顶:无

-

归属:无,100%解锁

最后

其实在 DeFi 世界中,资管平台已经不是一个新鲜事物。但资管平台的痛点在于「真正有能力做资金经理的人属于少数」和「投资策略单一」,而 FactorDAO 在很大程度上改善了这两点。它修改了金库通用的 ERC4626 代币标准,使其投资策略更具扩展性。而由社区驱动的策略模块和无代码降低了基金经理的准入门槛。更值得一提的是,基金经理的管理费和分红比例皆由其本人设置,更高的收益回报将吸引更多有能力的基金经理进入 FactorDAO 的产品体系中构建策略。

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum