近期,A股游戏厂商陆续发布2022年全年业绩预告,整体情况不容乐观。但在早前行业各类市场报告以及游戏厂商各种“降本增效”、“去肥增瘦”的铺垫下,大家对于这一成绩表现得颇为“坦然”。

一来,过去一年国内疫情反复,玩家消费意愿降低,行业整体经济增速放缓,并出现游戏产业收入和规模双降情况;二来,受版号暂缓及存量竞争影响,市场新游较少,厂商产品青黄不接,业绩现阶段性承压。

不过,也有部分厂商抗住压力并呈上了颇为不错的成绩,如冰川网络、完美世界净利润同比均翻了近3倍。也部分厂商没能抵住风暴在2022年黯然退场如*ST游久、*ST晨鑫、*ST艾格等。

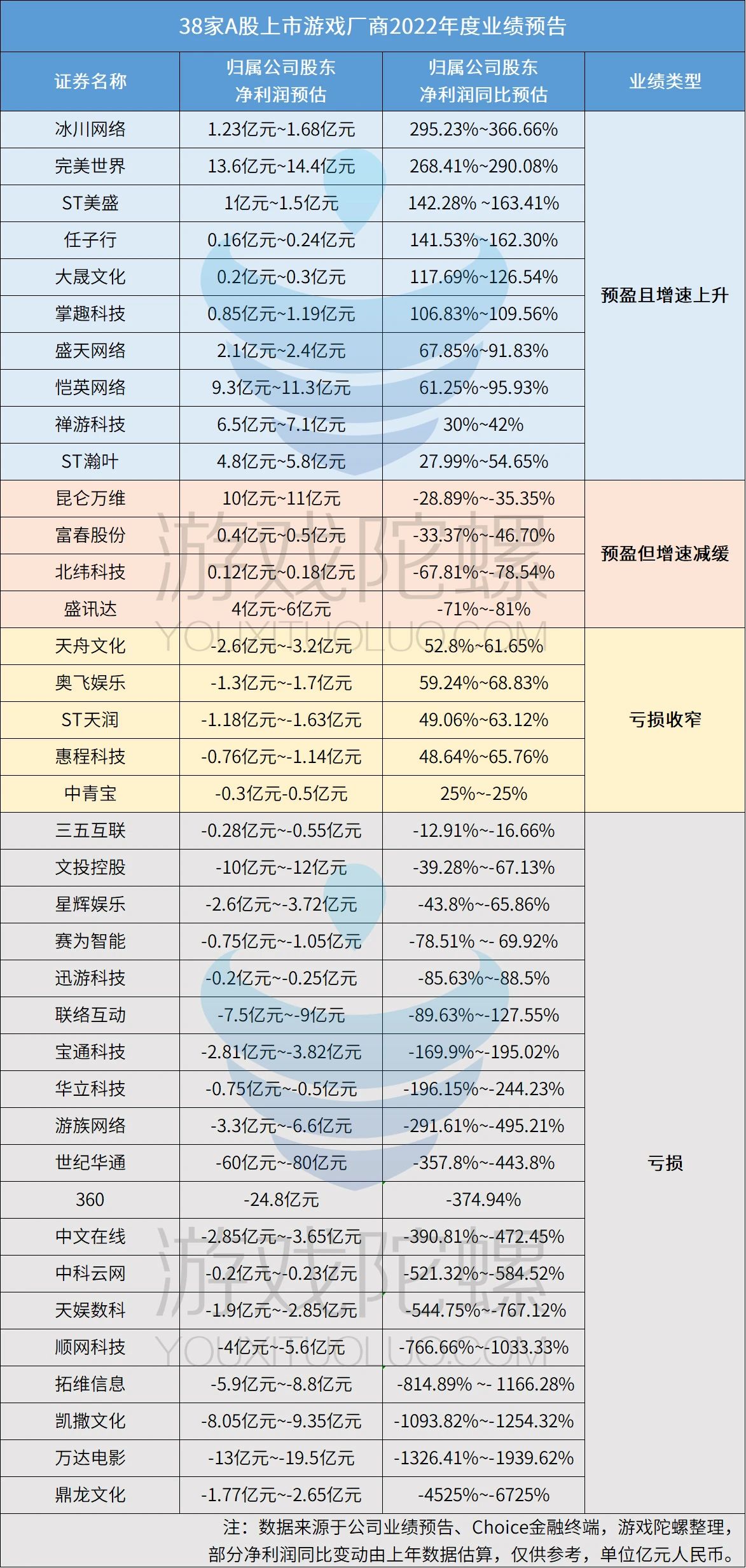

为了让大家更多的了解A股游戏板块,游戏陀螺整理了38家A股游戏厂商业绩预告,希望直观的数据来提前了解A股游戏厂商的经营状态。

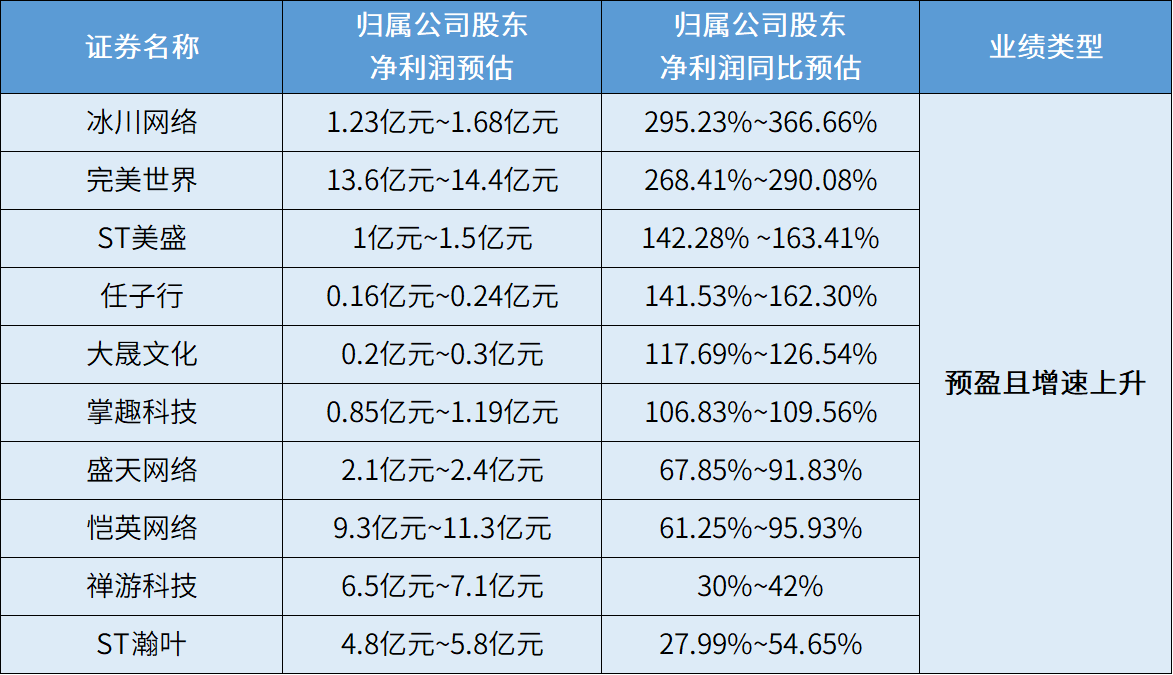

10家增速盈利,冰川网络净利涨幅超295%

在上述统计的30家A股游戏公司中,有10家处于增速盈利状态。包括冰川网络、完美世界、ST美盛、任子行、大晟文化、掌趣科技、恺英网络、盛天网络、禅游科技、ST瀚叶。

从增长幅度来看,有6家涨幅呈倍数增长,其中涨幅最大的为冰川网络。该公司2022年净利润预计1.23亿元至1.68亿元,同比295.23%至366.66%,上年同期亏损0.63亿元,同比扭亏。

其次是,完美世界和ST美盛,前者净利润13.6亿元至14.4亿元,同比上年增长268.41%~290.08%;后者净利润为1亿元至1.50亿,净利润同比增长142.28%至163.41%。

冰川网络2022年的业绩表现颇为亮眼,尤其是上半年,净利润实现了同比逾40倍的增长。净利润实现了同比逾40倍的增长。这一增长主要来源于《X-HERO》《超能世界》等游戏的流水贡献。

从市场反馈来看,这些游戏口碑平平,但冰川网络凭借“副玩法营销”楞是将其推向了爆款行列。

不过,打造“爆款”背后往往需要更高的投入。在业绩预告中,冰川网络也提到,净利润变动因素在于:一方面,《超能世界》《妖神记》《X-hero》等国内外游戏开启了大规模广告投放,销售费用高企以致侵蚀利润;另一方面,公司加大了研发投入,新增游戏项目立项数量,员工数量同比增加。

目前,冰川网络旗下还有两款卡牌游戏储备——《妖神记》和《暮光幻想》,这2款游戏均已获版号,预计与年内上线,其中,《妖神记》已开启广告投放。

完美世界方面,过去一年的游戏业务发展颇为不错,业绩预告显示,公司游戏业务预计实现净利润15.8亿元至16.4亿元,同比119.35%至127.68%。原因在于:一方面是《梦幻新诛仙》《完美世界:诸神之战》等经典游戏产品稳固业绩基本盘;另一方面是《幻塔》游戏在国内外游戏市场爆发式发展带来的业绩新增量。

除了《幻塔》,完美世界旗下还有多款新品,包括《天龙八部 2》《朝与夜之国》《一拳超人:世界》《百万亚瑟王》《神魔大陆 2》《完美新世界》《诛仙 2》等手游以及《诛仙世界》《Perfect New World》《Have a Nice Death》等端游。其中,《一拳超人:世界》与《百万亚瑟王》已启动测试,玩家反馈良好。在好游快爆平台,《一拳超人:世界》有4.2万人预约评分8.7。

ST美盛在业绩预告中透露的信息并不多,其净利润的增长主要系主营业务订单增加。ST美盛涉足动漫服饰、游戏、IP自媒体、玩具制造等多业务。从第三季度报披露的信息,其动漫服饰以及轻游戏服务平台的收入表现同比增长较快。前三季度该公司净利润1.45亿元,同比增长191.6%。不过,从公司管理层面,ST美盛内控管理颇为混乱,实控人及控股股东都曾因违规占用资产而双双被立案侦查。

在上述三家之外,实现净利润同比增长的还有掌趣科技、恺英网络、盛天网络等。这几家在过去一年均交出了不错的“成绩单”。

掌趣科技预计2022年净利润约0.85亿元至1.19亿元,去年亏损12.44亿元。去年亏损皆因计提大量商誉减值。今年旗下《全民奇迹 2》《一拳超人:最强之男》以及新游《非匿名指令》均贡献了不错的流水。

恺英网络预计2022年全年净利润9.3亿元至11.3亿元,同比增长61.25%至95.93%,主要是《原始传奇》《天使之战》《热血合击》《王者传奇》《永恒联盟》等多款游戏的收入和利润均有显著提升。

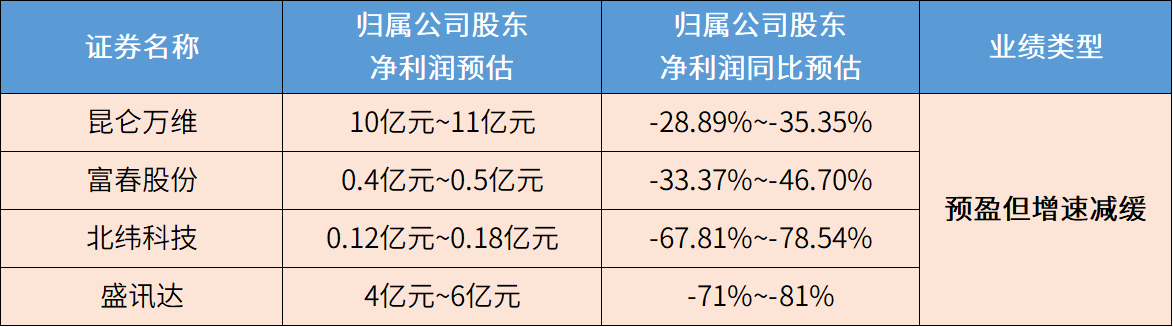

4家增速减缓,昆仑万维净利同比下滑约29%

与2021年同期相比,昆仑万维、富春股份、北纬科技、盛讯达虽处于盈利状态,但净利润有所下降,并且各家给出的净利下降理由不尽相同。一方面是疫情因素以及研发推广成本上升;另一方面是投资收益下降或计提资产减值。

其中,降幅最小为昆仑万维,该公司预计2022年净利润为10亿元至11亿元,同比减少28.9%至35.4%。其净利润下降的原因主要是投资相关收益同比有所下降所致。

如果从经营性净利润来看,昆仑万维的四大业务板块(元宇宙平台Opera、海外社交娱乐平台StarX、游戏平台ArkGames、休闲娱乐平台闲徕互娱)盈利能力稳步上升。据业绩预告透露,其经营性净利润约为8.4亿元至10.9亿元,同比上涨92%至149%;归母经营性净利润约为7亿元至9.1亿元,同比增长128%至197%。

游戏方面,昆仑万维ArkGames旗下自研游戏《圣境之塔》在2022年上线欧美地区,上线当日登顶欧美主要国家免费榜,首月新增140万用户,首月流水突破300万美元。目前该游戏已获得国内游戏版号。

除此之外,ArkGames旗下还有《战龙崛起》《代号—D》《D—War》等游戏在研,未来将为其贡献一定的业绩增量。休闲娱乐平台闲徕互娱在引入棋牌直播功能之后,也持续贡献稳定现金流。

面对投资收益的下降,昆仑万维也曾向外表示,“因整体资本市场面临下行压力,公司对宏观经济进行深度研判后,及时调整投资策略,2022上半年度投资布局以及退出更为审慎。”

的确,2022年游戏行业整体投融资都不太理想,据游戏陀螺早前统计的2022年游戏行业投融资数据,2022年国内已确认的资本包括投融资、收购、增持等共有59起游戏投融资,数量同比锐减73%,披露总金额约41亿元,较去年同期下降约95%。

与昆仑万维类似,盛讯达2022年净利润同比下降71%至81%,主要系公司持有的广州华立科技股份有限公司股权公允价值变动所致。盛讯达在业绩预告中称,“2022年度预计公允价值变动收益为-7600万元,2021年度公允价值变动收益为16217.08万元。目前公司将择机减持华立科技的股票。”

富春股份净利润同比下滑的原因则是其全资子公司上海骏梦自研游戏《仙境传说RO:新世代的诞生》的延期所致。该游戏原定于2022年下半年在韩国地区上线,因疫情等原因延后至2023年1月上线,故而影响报告期内业绩。新游延期致利润承压,也是部分游戏公司净利润出现下滑的重要原因之一。

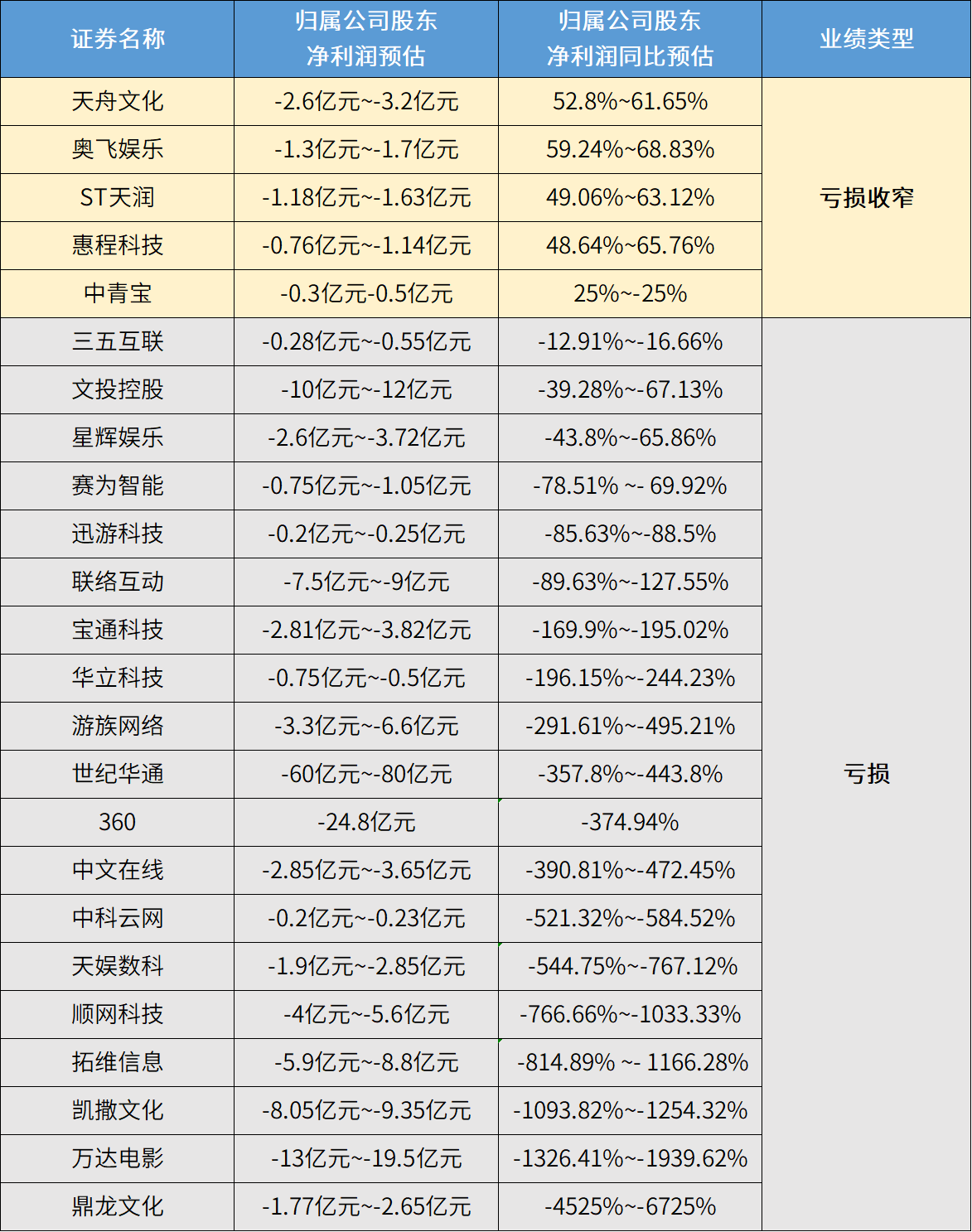

24家预亏,占比63%,最高预亏超60亿元

在上述38家A股游戏业绩预告中,预亏的有24家,占比超六成。其中亏损收窄的有5家,包括奥飞娱乐、惠程科技、天舟文化、中青宝等。亏损减少幅度最大的为奥飞娱乐,同比增长59.29%至67.43%。其预计净亏损为1.6亿元至2亿元。其次是天舟文化,预亏2.6亿元至3.2亿元,同比增长52.5%至61.65%。

而亏损金额最高的为世纪华通,其次是360和万达影院。世纪华通预计亏损60亿元至80亿元,上年同期盈利23.26亿元。360预计亏损24.8亿元,上年盈利9.02亿元;万达电影预计亏损13亿元至19.5亿元,去年盈利1.06亿元。这三家公司在2022年均由盈转亏。

亏损的原因略有不同,世纪华通计提了63亿元至83亿元的商誉减值以致净利润承压。这点,世纪华通董事长王佶也在业绩预告发布后的公开信中表示:商誉减值既不会影响到公司的实际盈利能力和现金流,也不会对公司的偿债能力造成影响。

360的亏损主要是互联网商业化及增值服务业务的净利的下滑、数字安全行业的投入以及投资损耗。报告期内,360认投资损益及公允价值变动损益共计约15亿元,主要因部分合联营企业亏损较大、部分投资项目公允价值变动损失,以及处置参股公司Opera Limited股权损失所致。

万达电影的亏损则是疫情下影视业务的低迷所致,这一情况在2023年或有好转。综合来看,这三家公司虽然亏损金额颇高,但多非游戏业务所导致的,并且各家的竞争壁垒还是非常厚实的。

不过,需要注意的是,2022年出现较大亏损的游戏公司,或多或少都与商誉减值有关。世纪华通之外,文投控股、拓维信息、星辉娱乐、宝通科技、游族网络、凯撒文化、联络互动等都提到了公司计提了商誉减值或资产减值。

因此,有观点认为,在2022年游戏市场整体衰退、行业复苏在即的当下,对于游戏公司而言,其实是进行商誉计提的良好时机,这相当于为投资者扫清了“雷”。当利空出尽,才能轻装上阵,迎接市场和股价的复苏。

当然,也有部分游戏公司因市场竞争、自研推广费用投入过大或新游延期上线导致利润下降。如宝通科技、天舟文化、拓维信息、ST天润、迅游科技、鼎龙文化等。

宝通科技旗下游戏子公司广州易幻在2022年首度亏损,亏损原因:一是,加大了运营及研发投入,导致推广游戏费用大幅增长90%,研发费用同比增长225%;二是,对《D5》《卧龙吟2》《Kingdom: Flames of War》等发行周期较长、预计难以回本的游戏,对其预付的分成款、版权金未摊销的部分进行了结转。

而天舟文化也在业绩报告中称,在过去一段时间里中小游戏企业生存更加困难,老产品流水下滑、新品研发周期加长、费用增加、游戏版号申请的不确定性增加、新游上线不及预期等问题,导致参股公司业绩未达预期。投资收益下降,导致报告期内游戏子公司业绩未达预期,存在明显减值迹象。

上述38家游戏公司虽然业绩有所波动,但总归是在运营状态。过去一年,也有部分游戏公司没能顶住市场压力被迫黯然退场,如*ST游久、*ST晨鑫、*ST艾格等。*ST游久在2021年度经审计的营业收入1582.73万元,经审计的净利润为-7581.99万元,最终成为退市游戏股。*ST晨鑫、*ST艾格同样连续三年均处于亏损状态,其中,*ST艾格还成为了2022年首支触发“一元面值退市”股。

总结:

近几年,游戏公司并购脚步减缓,但此前积累的商誉减值风险仍未释放完全。2022年,高商誉影响,加上市场竞争、新游延期等因素,A股游戏厂商的业绩不太乐观。但2023年,随着版号发放的常态化,游戏厂商在产品、运营等层面的发力或将为业绩提供增长新动力。不管如何,2023年,游戏厂商博弈继续。