2022年,为什么比特币和特斯拉都跌了这么多?

主播:Frank_leee、Wilson

编辑: Jessie、Junchen、 NCL

排版:Lydia

原文来源:海外独角兽

加密 货币 自问世以来一直被认为是独立于其他主流资产的资产类别,比特币也曾被很多人认为是可以对冲通货膨胀的工具。那为什么在 2022 年高通胀的市场环境中,加密货币市场和股票市场都经历了大幅的下跌?是否从今往后加密市场的 投资 者都必须更加关注宏观经济?

如何去判断加密生态的真实资金流入? 加密生态资金流入又遵循了什么样的的先后顺序?GBTC 从 21 年的正溢价到 22 年的折价,其中内在原因是什么? 2021 年的中心化 金融 (Centralized Finance, CeFi)收益牛市的背后驱动要素又是什么?

以 Solana 、 Avalanche 为首的新兴 公链 ,其代币在 2022 年的跌幅都很惊人,远超 Cardano 、Litecoin、Ripple 等老一代公链,这其中的逻辑又是什么?三箭资本和 FTX 又与这两个代币的下跌存在什么联系?

2022 年加密市场经历了 Terra /UST 、三箭资本、 BlockFi 、FTX、Genesis 等一系列爆雷事件,这些爆雷事件背后又有什么内在的逻辑顺序呢?年初的 DeFi hack 又与之后的爆雷事件存在什么内在联系?为什么 CeFi 爆雷对普通用户/韭菜伤害更大呢?

经历了 2022 年的惨烈的去杠杆的过程,我们逐渐可以感受到加密市场“去中心化”的自我调节机制。 新年伊始,拾象的两位伙伴 Frank 和 Wilson 一起复盘了加密生态经历的波澜壮阔的 2022 年,通过对宏观经济的分析和关键数据的追踪,深度解读 2022 年加密世界发生的重大事件,总结 2022 年给我们上的惨痛一课,希望能帮助我们在以后的加密资产投资中变得更“聪明”一些。

「阶梯计划」是一档深度播客,专注加密行业的关键问题,从原理与机制层面,讲现阶段中文媒体没讲和主流英文媒体不讲的话。 中国的加密市场的参与者很容易被英文媒体的种种概念“忽悠”,「阶梯计划」希望为加密世界补充一个高质量的中文视角。

本期内容我们集中讨论加密生态的市场行为,下一期阶梯计划将会回顾 2022 年加密行业 技术 和产品的里程碑, 聊一聊让我们对 2023 年甚至 2024 年充满信心的事情。

以下为本文目录,建议结合要点进行针对性阅读。

?

01 加密资产和宏观市场的相关性

02 三个关键数据

03 为什么新公链代币跌幅更大

04 DeFi vs. CeFi:谁的锅?

05 2022 年的重要一课

01 .

加密资产和宏观市场的相关性

宏观环境

Frank: 为什么比特币或者说整个加密市场在这一年里有这么大的波动,我觉得肯定要先从宏观环境上说起。Wilson,你是这方面的专家,你对这两者的相关性有什么见解?

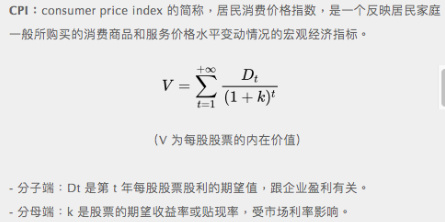

Wilson: 今年所有的风险资产的大幅下跌,无论是比特币,还是纳斯达克指数,背后的核心驱动因素都是美联储的货币 政策 紧缩。从股票的角度非常好理解,在货币政策紧缩的环境里,利率提升,所以 equity discount 变得更大,导致股票价值下跌。同时紧缩的货币政策带来对整个社会需求端的抑制,也会进一步挫伤上市公司的盈利预期,他们的股价也会下跌。

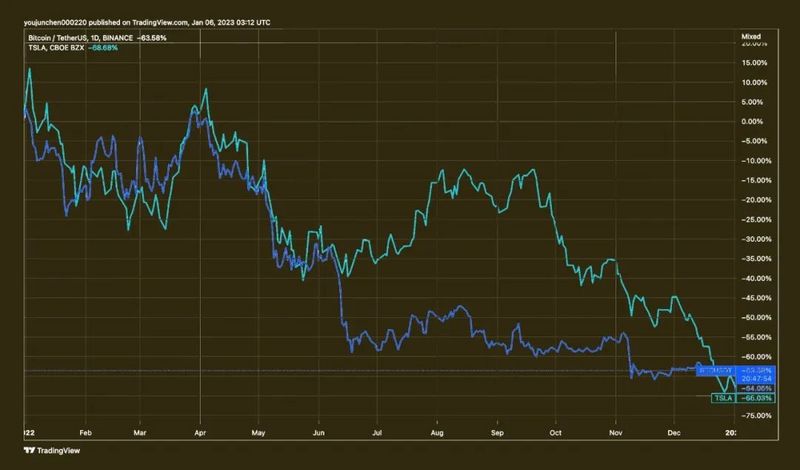

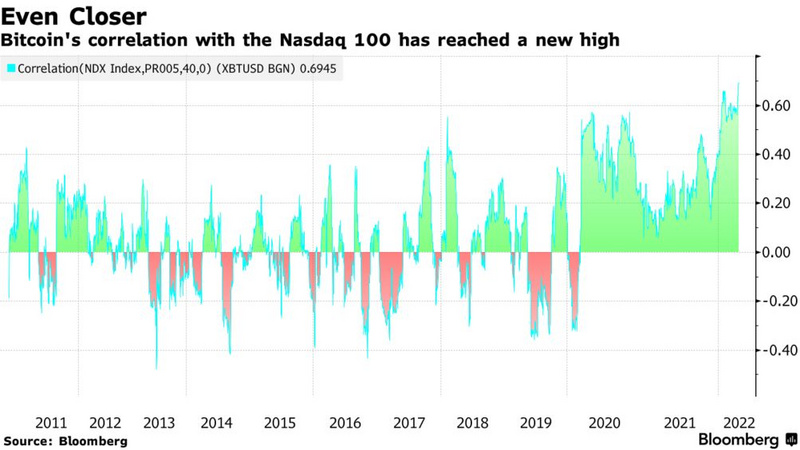

加密资产的下跌跟随股票的风险资产下跌, 20-21 年这一波牛市,它也是跟随股票的风险资产一路上涨的。明显看到, 2020 年之前,比特币和纳斯达克股票资产的相关性不那么高,时而正相关,时而负相关,上下波动,从长期平均来看接近 0 相关。但在 2020 年之后,明显看到比特币和纳指的相关性变得极高。 我认为 2020-2021 年这一波区块链的牛市是美元流动性极其充足、进而市场对风险偏好提升所带来的。 它在上涨过程中和股票产生高相关性,所以下跌过程也跟股票有高相关性, 一起涨上去,也会一起跌下来。

Frank: 你总结得非常好,但是这种相关性的改变,是令加密行业震惊的事情。2013-2014 年进场的人觉得比特币是对冲通货膨胀的工具(inflation hedge),是“数字黄金”。但到了 2022 年,终于等到了通货膨胀的环境,整个市场表现明显复杂了很多。加密行业已经变得主流化,涨跌的规则也跟着主流资产走。对于很多从业者、尤其是 2018 年之前的从业者,他们在乎的 BTC 四年减半的周期,或者“数字黄金”这种价值存储的叙事已经有些过时了。

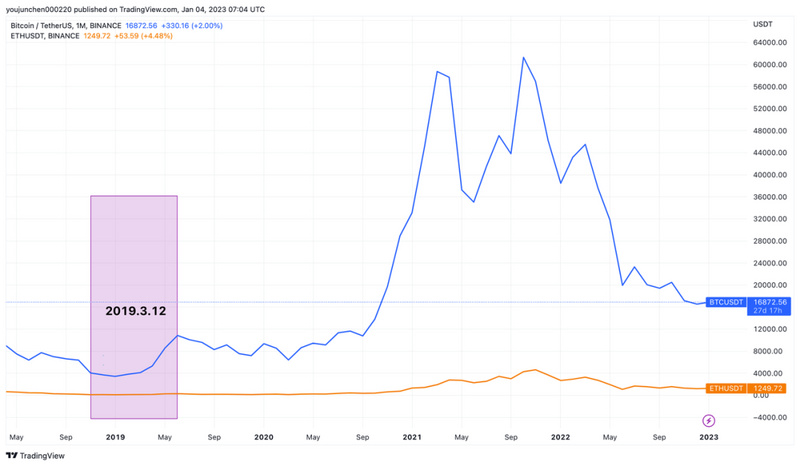

2020 年 3 月 12 号加密市场有一次闪崩,当时疫情爆发,美国市场意识到疫情的严重性时,美股也暴跌。比特币当时跌到 3000 美金, ETH 跌到 80 美金。那个时候加密市场已经呈现出了和股票市场的正相关性。这次暴跌之后,美联储做了什么事情,让大家愿意在疫情期间买这些风险资产,从而带动了 2020-2021 年的风险资产牛市呢?

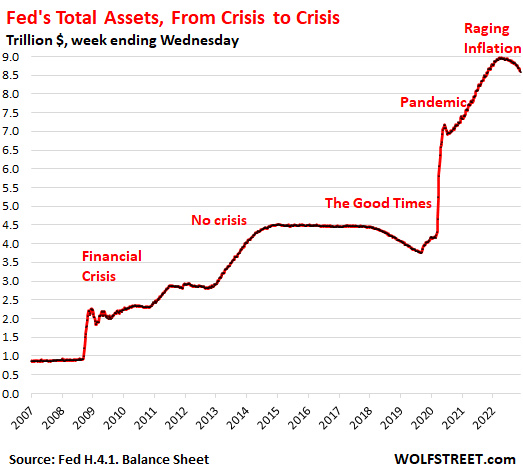

Wilson: 2020 年 Q1 的底部大反转和美国的货币政策、财政政策都呈高相关性。从货币政策角度来讲,美联储在 Q1 完成一次大的降息,一次性从当时 175 个 BPS 左右的基准利率,直接降到了 0-25 BPS,降到了最低的利率区间,整个市场的资金成本大幅下降。同时疫情爆发之后,美联储不仅大幅降低了基准利率,也通过在市场上购买国债、MBS(Mortgage-Backed Security)等方式向市场直接注入大量的流动性,也就是大家所谓的“量化宽松”或者是美联储扩表。美联储的整个资产负债表在疫情这两年间直接翻了一倍。

大家可以看一下这张非常夸张的图,之前几十年资产负债表都在缓慢地上涨或者缓慢地下跌,但是在 2020 年出现非常陡峭的上涨,两年时间内美联储的资产负债表翻了两倍,向市场注入了巨量的直接的流动性。降息和扩表都是货币政策的主要体现。同时美国财政政策也配合使用了大家非常熟悉的方法 —— 直接撒钱,向居民直接发放现金补贴。

这两个操作下来,结果就是通过对需求端极强的刺激,使这一两年期间美国的经济基本面比在行为之前好了非常多,尤其是代表高成长的数字行业诸如互联网、 SaaS 等等,同时疫情管控加速了数字化转型,所以电商、互联网这些软件公司的业绩在这一两年内都实现了高速增长,它们的盈利基本面得到极大改善,同时利率端又极大下跌,自然会催生股票这样的风险资产大幅上涨。

美联储的双重使命

Frank: 但美联储降息的根本目的肯定不是为了让股票涨,它当时的目的是为了让大家在疫情期间不要太难过吗?还是大家都失业了、让大家去炒股?怎么去理解政策的出发点?

Wilson: 美联储和美国政府不太一样,美联储有非常清晰的政策目标,就是所谓的“双重使命”(dual mandate),代表两个基本的政策目标: 1 )控制通胀在一个稳定合理的范围;2 )最大化就业。

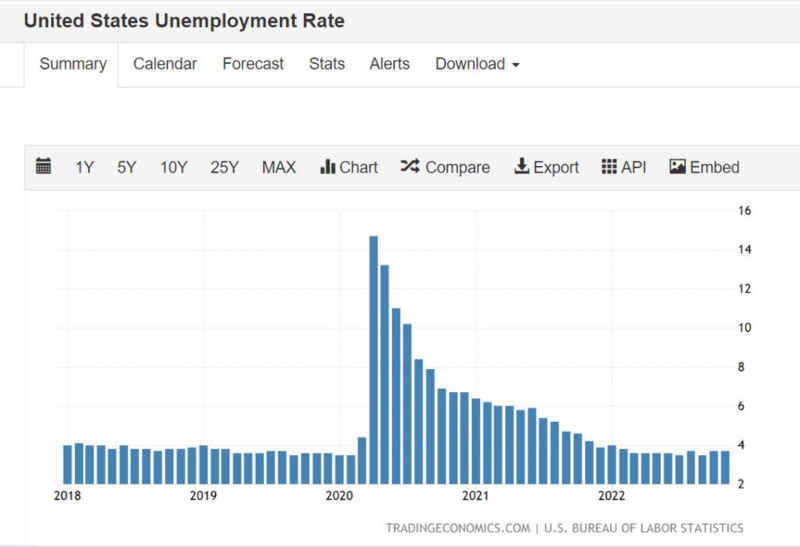

2020 年 Q1 美联储所面临的压力是,由于疫情带来经济冲击,美国失业率出现了短期的大幅上涨,以及我们对失业率的预期大幅上扬。 因为大家的消费活动受疫情的影响大幅下跌,所以需要通过刺激需求的方式稳定就业,这是降息的核心理由。 今年加息的核心理由与之相反,从 2021 年下半年到 2022 年 Q1 这段时间,美国失业率非常非常低,是几十年来最低的水平,但同时通胀率逐步抬头,也冲到几十年来最高水平。所以它“双重使命”的政策目标,就要求通过收紧货币政策的方式降低通胀,可以允许一定程度的失业率抬升。

美国近 5 年失业率

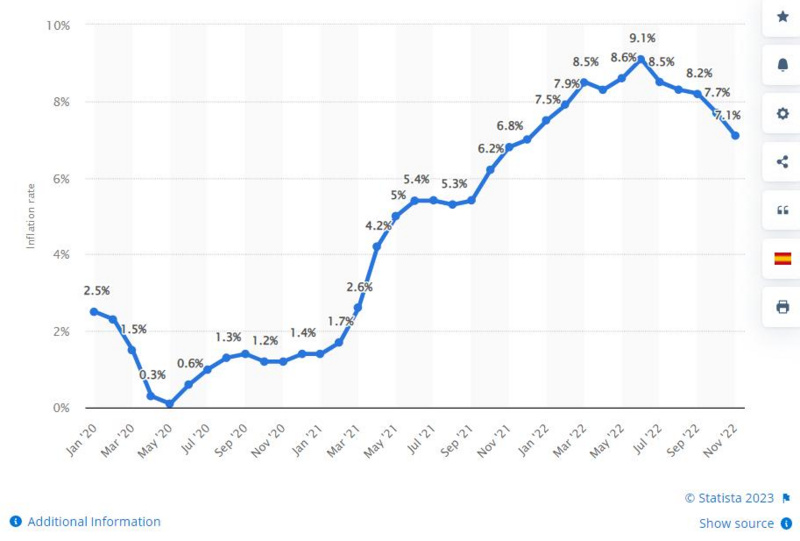

2020 年 1 月 —— 2022 年 11 月美国通货膨胀率

Frank: 给大家发钱的时候,大家有对通胀的预期吗?今年美联储很明确地说,加息是为了降通胀。“通胀”这个词今年才进入大家的视野, 20 年、 21 年大家好像也没有很关心通胀问题。

Wilson: 2021 年刚开始出现通胀率初步抬头迹象时,美联储对通胀的判断,当时用的词叫“transitory”(暂时性的),大家当时认为这次通胀是一个暂时性的、过渡性的通胀。当时,美联储更多把通货膨胀归咎于疫情造成了全球供应链的短期紧张,很多工厂在疫情严重的区域无法正常地进行经济活动,导致供应链的供给端出现瓶颈,从而使得通货膨胀率上涨。只要疫情恢复正常,供应链的问题解决了,通胀率是能够降下来的。这是美联储在今年加息之前对通胀的基本看法。但后面就被证伪了,美联储 不得不承认这是一个更加结构性的供需关系错配带来的通胀,所以它无法仅仅靠等待供应链恢复就能完成通胀的缓和,必须通过主动的货币紧缩去压制需求来实现物价的平衡。

Frank: 通胀意味着油价、食物价格涨了,这和市场卖苹果股票、卖特斯拉股票、卖比特币有什么样更深层次的联系吗?

Wilson: 如果 CPI 超出预期,股票和币价一定会跌,如果未达预期,一定会涨。基本逻辑是,如果通胀率持续保持比较高的水平,就意味着美联储必须进一步紧缩自己的货币政策,来恢复物价的平衡。美联储要紧缩货币政策,就意味着市场上流动性要缩减,需求要得到抑制。所以股票的分子端,盈利预期是要下调的,因为美联储需要进一步打压市场需求。第二,分母端要变大,因为美联储需要进一步上调基准利率。这两者导致股票和通胀呈负相关。

加密货币和股票都是具有一定投机属性的风险资产,这种 相关性本质上还是因为流动性。 通胀率高意味着流动性变少,通胀率低意味流动性变多。正是因为这种相关性,所以它们跟随市场波动的趋势类似。

美联储是一个货币政策的制定者。 货币政策只有影响需求端的能力,没有影响供给端的能力,在制定一切货 币政策的时候,都是把供给端的环境作为一个给定的外部条件来做出决策。所以在供给端无法有效改善的情况下,美联储唯一能做的事就是打压需求,这是它在它的政策工具里面唯一可做的事情。当然,美国政府或别的机构有一些调节供给的能力,会从供给端采取一些手段去平衡物价。但对于美联储而言,它仅有货币政策工具,而货币政策仅能影响需求,所以只能通过打压需求的方式实现物价平衡。

Frank: 通胀率上涨也就 7 个点,但苹果股票价格跌了 1/3 ,比特币跌了 70% ,美国房子跌得也很多。美国人平均一年消费几万美金,由于通胀一年多花几千美金,但房子的价值一下子少了这么多钱,这不就导致大家的财富都缩水了吗?

Wilson: 通胀对一般的居民而言,财富肯定会萎缩。但对美联储而言,这不是它要操心的事情,它关心通胀的原因是:

1. 通胀率是维护美元购买力的基本指标,是保持美元货币信用的基本指标。

2. 对于美国的一般居民,尤其中下层居民而言,他们并不是股票资产、房地产资产的主要持有者,通胀会给他们带来更大的生活压力。

3. 通胀率高,不仅会让部分居民生活困难,也会对整个国家的投资、消费、储蓄等行为的长期模式产生不健康的影响,因为大家对未来的物价变化没有稳定的预期。

所以美联储明确讲过,它不太在乎资产价格,这不在它的政策框架之内。美联储的 政策框架就是两个数字:通货膨胀率和失业率。

可以有效预测宏观经济吗?

Frank: 既然美联储要加息,为什么加息的预期没有被市场及时反映在价格上?因为风险资产跌也是一步步跌下来的,涨也是一步步涨上去的。为什么没有出现这种情况:假如 2020 年苹果市值是 1 万亿美金,突然间美联储说要降息,很短时间内,苹果市值就从 1 万亿就变 2 万亿;今年一说要加息,又从 2.5 万亿立刻减少 30% ?为什么市场预期没有一下子调整到该调整到的地方?难道是大部分对冲基金想不明白这个事情吗?

Wilson: 肯定对冲基金们是没有那么厉害的。预测宏观经济是一件极度复杂的事,基本不太可能在 2022 年年初对 2022 年 Q3、Q4 的 CPI 形成准确预测。“有通胀且需要加息”这样的定性判断,是可以在足够早的时期形成共识的,但是通胀的幅度和持续时间,加息的幅度和持续时间,非常难预测,需要对每个月份具体的通胀数据形成有一定置信度的预测,才可能去预测宏观经济。

由于通胀背后的宏观因子复杂度极高,从历史上看,没有人能够提前很久成功预测未来的事情,所以还是需要市场一步一步地根据逐渐收到的数据来重新调整对未来的预期。

谁在交易股票市场和加密市场的相关性?

Frank: 因为传统股票市场里有很多量化基金在交易各种资产和宏观市场的相关性,他们已经非常专业。今年让我很惊奇的是,很多次加密市场在接到美联储消息的时候,也和股票市场一样在快速波动,可见加密行业内也有相关人士在做相关性交易,要么他写了非常厉害的自动交易机器人,要么他有非常大的信心去做这样的交易。真的有一部分交易员认为相关性已经非常高,高到愿意拿自己的真金白银去交易相关性吗?

Wilson: 每次美联储公布数据,尤其是以 CPI 为代表的数据,这些的宏观事件发生时,加密货币价格都会随之剧烈波动。有三个方面的原因:

1. 2020 年以来,炒纳斯达克指数和炒加密货币的人重合度非常高。在这段时间里,炒币者几乎同时也在对纳指的高成长科技股做交易。

2. 尤其是今年以来,币圈的投资人们对宏观的讨论度也非常高,大家意识到 2020 年以来的大牛市是在美联储流动性宽松的情况下催生的,所以在下跌的市场中,大家也越来越多地讨论加密资产和美元流动性之间的相关性。

3. 市场上肯定有直接根据新闻动态做交易的人,交易股票和加密资产之间相关性的交易者也有不少,他们把这两个资产的相关性进行一些回归性的交易,这样的交易策略也很常见。

所以大家在慢慢形成一个共识,加密资产背后主要的风险因子就是美元的流动性,那么美元流动性自然而然就会变成交易加密资产时的观测对象。

Frank: 这也是 2022 年给整个行业带来的最大的教训,这也标志着 加密资产独立于宏观经济的时代变了。

Wilson: 2020 年就进入了新常态。加密资产的投资人结构变了,投资的出发点变了,大家原来把加密资产当做数字黄金在投资,但尤其过去一两年,随着区块链创新越来越多,大家更多还是把它当做科技资产。这些变化导致市场的风险属性也自然随之改变。

Frank: 有趣的是,加密资产和股票一起上涨的时候大家会说加密行业有 web3 的理念、以太坊的创新、比特币作为反主权货币的独特性;但是 2022 年加密资产和风险资产的同步下跌给我们上了深刻惨痛的一课,从今以后,大家终于意识到加密资产和主流金融资产的高相关性。你觉得这种相关性会变吗?未来的加密货币交易员也要关注主流金融市场,甚至要认真分析美联储的讲话吗?听起来还是挺讽刺的。

Wilson: 目前我很难判断,这需要回答“未来的加密货币投资人结构是哪些?”、“大家持有、购买加密资产的主要驱动力是什么?”这两个基本问题。以目前情况看起来,这样的高相关性应该会持续下去,至少到今天为止, 大家还是更多把它当做一个具有科技属性的成长性资产在投资, 并且我们也必须接受并欢迎主流投资人慢慢进入加密行业的趋势。

在这两个大的基本前提之下,加密资产和股票市场会保持一段时间内相当高的相关性, 但我觉得未来几年会比 2022 年的相关性略降一些,因为过去一年股票市场也是股票基本面小于宏观权重的市场。

加密资产和股票共享相同的宏观部分,共享美元流动性的影响,但是各自的基本面还是不同的。 苹果手机的销量、特斯拉汽车的销量,和以太坊的使用率,是不太一样的事情。但是因为 2022 年宏观在这两个领域的权重都高过了它们基本面的权重,所以体现出更高的相关性。 但未来他们重叠的这部分宏观权重在高通胀、货币政策剧烈变化的周期过去之后,宏观经济对于股票和加密资产的影响都会变小,各自的基本面对于价格的解释也会得到提升,他们的相关性应该是会下降的。

02 .

三个关键数据

Frank: 从宏观层面看,你会关注加密生态的哪些数据呢?

Wilson: 我们怎么去衡量数字货币行业的真实资金流入(real money inflow),到底有多少真正的钱进入这个行业?它不仅仅是表面价值的提升,而是真正有法币进入这个行业买资产,这是资产增值后大家获利的根本来源。 我目前会跟踪这样几个主要的数据,可能还不够全面:

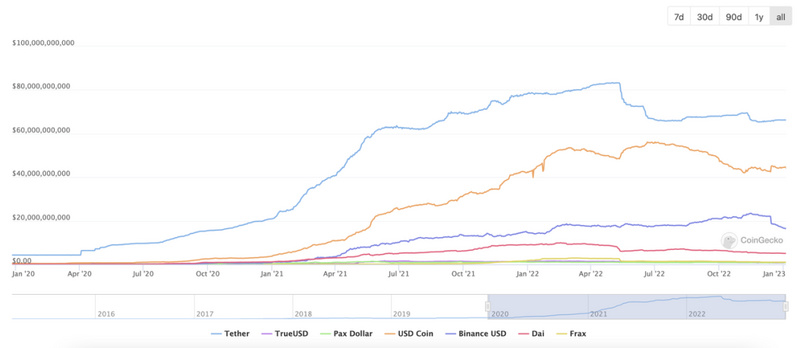

1. 最重要的数据是 稳定币 的铸造(mint)和燃烧(burn)。

这里指的是 USDC 、 USDT 、BUSD 这三个以法币作为储备金的稳定币,因为它们每次的 mint 就意味着是有真正的美元被换成了数字货币,进入了数字货币流通当中,反之亦然。所以它们的 mint 和 burn 是可以反映出这个行业真实流动性注入的一个指标。

2. 以 Grayscale 旗下的 GBTC 和 ETHE 为代表的信托资产的增购。

因为它也代表有真正的人用美元来购买这两个信托资产,信托再拿钱去购买比特币和以太坊,它也代表行业真实的资金流入。

3. VC 投资。

VC 也是在以投资美元的方式把钱注入到加密生态,虽然这些钱不完全会投资到数字资产上,因为有很大一部分会变成运营费用(operating expense),但是它对整个行业流动性的注入也是真实直接的。

铸造和燃烧: 链上稳定币铸造(mint)的过程就是从法币流入链上的过程,反之燃烧(burn)就是链上稳定币流出链上,流回法币 。

从数据角度的有趣发现

Frank: 从这三个数据中,你今年发现了什么有趣的现象?

Wilson: 首先 GBTC 和 ETHE 在 2020 年迎来了最大的 inflow,加起来在 2020 年为市场注入了 50 多亿美金的流动性, 2019 年这个数字只有 5 亿美金。2019-2020 年 Grayscale 的两个产品 inflow 翻了 10 倍,但到 2021 年,这个数字只有 20 多亿美金,不到 2020 年的一半, 2022 年数字是 0 ,这两个产品没有出现任何新的增购。所以这两个产品在 2020 年就达到了高点, 21 年减半, 22 年归零。

GBTC:Grayscale 发行的比特币信托,只用于被动地投资 BTC,使投资者能够以证券的形式获得 BTC 的敞口,同时规避了直接购买、储存和保管 BTC 的风险。

ETHE:首批完全投资于 ETH 并从其价格中获取价值的证券之一。使投资者能够以证券的形式获得 ETH 的敞口,同时避免了直接购买、储存和保管 ETH 的挑战。

第二,稳定币在 2021 年形成了巨大的高点, 2020 年大概有 200 多亿美金的稳定币铸造, 2021 年是 1100 亿美金左右,非常高的数字,它是 2021 年牛市的核心支撑。22 年它是负增长,净流出 60 多亿美金,在 22 年 Q1 的时候还是有净流入的,但 Q2、Q3、Q4 持续流出。所以稳定币在 21 年有千亿美金的大幅流入,比 20 年翻了 5 倍,但是 22 年开始就是净流出。

VC 投资在 2020 年规模都还很小,大概是 30 多亿美金, 21 年、 22 年都是 300 亿美金数量级,是 20 年的 10 倍。VC 投资是唯一一个在 22 年没有减缓的 inflow, 22 年 Q2 比 21 年任何一个季度的 VC 投资都要更多, 22 年 Q1 和 Q2 VC 投资规模都还很大,但到 Q3、Q4 也开始萎缩。 VC 投资在整个周期里面是最滞后的,他们是最后一波还在买的人。

Frank: 2022 年 上半年, a16z 发起了有史以来最大的一支加密基金 45 亿美金。当时整个市场出现了几个天价的 VC deal: 110 亿美金的 Alchemy、 80 亿美金的 Starkware、 40 亿美金的 Yuga Labs、 10 亿美金的 Dune Analytics ,还有 Sui 和 Aptos 。 那时的 VC deal 是最贵的,但当时比特币已经只有三四万美金了,可以说 VC 给行业注入了最后一波信心。 实际上,中国 VC 进入行业更晚,我们讨论的 VC 投资主要是以美国 VC 驱动的,中国 VC 已经退出主流竞争舞台,中国 VC 2022 年上半年甚至是下半年才刚开始觉得可以接美国 VC 的盘,开始想募 Web3 主题的基金。

GBTC 溢价/折价分析

Frank: 2020 年 GBTC 增长的原因,不光是真实资金流入,还有一个原因是其相比比特币的溢价(premium)。 溢价指数能更能量化地表示大家对这个行业未来 6 个月的预期, 你能跟大家简单讲一下为什么 GBTC 会存在溢价或者折价吗?

Wilson: 首先给大家解释一下 premium/discount,一个 GBTC 代表的是一定数量的比特币持仓,比特币持仓有一个价值,GBTC 作为一种证券在二级市场上有一个流通价格,但是这两个价格是不匹配的。有可能花 1 块钱会买到背后值 2 块钱的比特币,或者花 1 块钱只买到背后值 0.5 块的比特币,这是 premium/discount 的一个简单解释。在 20 年牛市早期的时候,有一个巨大的 premium,但现在是一个非常深的、接近一半的 discount。

premium/discount: 溢价/折价,假设 灰度 信托(Greyscale Trust)里有 100 个 BTC,BTC 市场价格是 1 万美元一个,而 GBTC 的交易价格对应 1.1 万美元一个 BTC,这时候 GBTC 相比 BTC 有 10% 的溢价;如果 GBTC 的交易价格对应 9000 美元一个 BTC,那么 GBTC 就有 10% 的折价。

如今,GBTC 长时间出现折价的原因很简单,因为 GBTC 和 BTC 之间的折价是不可简单套利的, GBTC 是一个只可以被申购创造而不能被销毁的证券。所以如果买了 1 块钱的 GBTC,这 1 块钱资产对应的比特币永远放在 Greyscale 对应的托管 钱包 中,没有任何办法把它取出来卖掉。所以即使它价格非常非常低,也不能通过买 GBTC 换成 BTC 卖掉来套利。

出于一些监管上的考量, SEC 不愿意批准一个 ETF 形态的产品,只批准了以信托为架构的产品,这个产品不能够实现证券的创造和销毁。 这种就导致了 GBTC 的持续性折价。

所以 GBTC 的溢价/折价代表了大家对未来一段时间 BTC 资产价格变化的预期。比如当前溢价是 50% ,如果你觉得 BTC 的价格会再涨 80% ,那就还有 20% 的利益空间((1+ 80% )/(1+ 50% ))。这不是一个严谨定义,因为还得预测 premium 的变化,但大概可以这样理解。下跌的情况也是类似的。

Frank: 这里强调一下,GBTC 的 premium 是可以套利的。GBTC 的 premium 肯定不会一直存在,因为你可以去借一个 BTC,找 Grayscale 把它 mint 成 GBTC,六个月你会得到 GBTC,假如当时溢价依旧存在,你可以卖掉 GBTC,买 BTC 还回去。这个交易也是三箭资本、BlockFi 和 Celsius 2021 年做的最核心的交易,这也是为什么 GBTC 会从 30-40% 的溢价跌回来。但大家买 GBTC,把溢价买上去的过程和心态更有意思,因为购买 GBTC 并不等同于拥有一个 BTC,持有 GBTC 相当于是持有一个信托的股份;其次,Grayscale 一年要收 2% 的费用。所以对于持有者来说,这理论上是一个非常糟糕的产品,但从 Grayscale 的角度而言,这真是全天下最赚钱的金融产品。

Wilson: 对,客户把钱交给 Grayscale,即便 50 年后一分钱都没有了,客户也无法索赔。所以 Greyscale 可以靠这个产品“空手套白狼”。

Frank: 但是它有几个点让大家必须要买:

·首先很多机构们没有 Coinbase 和 币安 的账户,但它们有股票账户。

· 很多散户也会买 GBTC,而不是买 BTC。因为很多散户没有加密钱包,但他们有 Robinhood 账户或者其他股票账户,很多散户们也不会去研究 GBTC 背后的逻辑。

· ARK 这种 ETF 管理人,监管和规章制度导致他们不能买 BTC,但他们可以在股票市场买 GBTC。

这也是为什么 20 年大家一看比特币从 3000 美金涨到 1 万美金或者更高的时候,就会非常 FOMO 地想买 BTC。但是要买 BTC,就必须有稳定币,这就是为什么会在牛市的时候有大量稳定币的铸造(USD->稳定币),但是如果没有币安账户、没有 Coinbase 账户,或者一些大机构的 Conbase 账户里没有 10 亿美金,但股票账户里有,他们又想配置更多的 BTC,就得去买 GBTC,Ark Invest 就是典型的例子。

这就解释了为什么 2020 年整个市场把 GBTC 买出这么高的 premium,这也间接解释了为什么 2022 年会有这么大的 discount,也是因为这批当时一拥而入买入的人,比如濒临破产的三箭资本,当它需要美元的时候,就只能把 GBTC 卖掉。

03 .

为什么新公链代币跌幅更大

加密市场中流动性和价格的内在关系

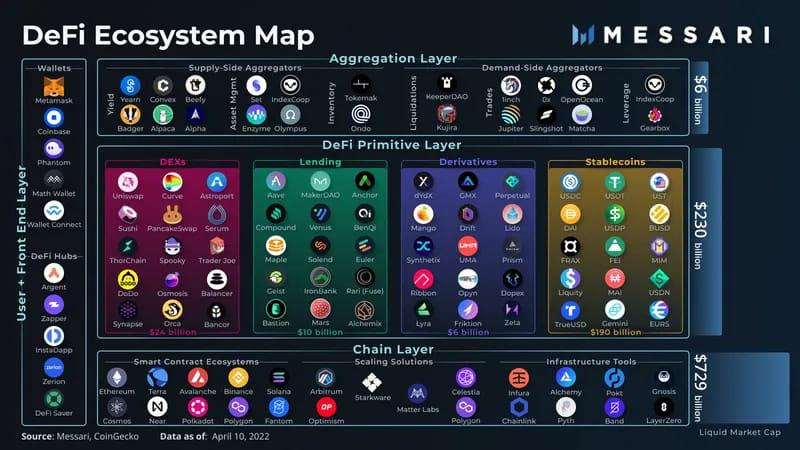

Frank: 如果做一个排序,流动性最好的是美元,其次是主流加密货币 BTC、ETH,然后是其他的 Layer 1 和主流 DeFi 应用代币,这之后是比特币矿机,它们的流动性是有一点流动性的,最后是 VC 投资。整个行业的资金流入顺序是遵从这个流动性顺序的。

Wilson: 在牛市中,资金逐步向流动性越来越不好的资产类别流动, 这些流动性更差的资产账面价值能持续上涨。反过来在熊市,这些 流动性最差但账面价值特别高的资产(以 FTT 为代表) 最先崩溃,资金流回到比特币、ETH,再流回到美元。

加密市场目前最重要的商业/交易模式是把流动性好的资产换成流动性差的资产,进而推高价格,因为区块链和加密市场可以任意发行资产,进而许许多多流动性不好的资产也被创造出来,把钱从流动性好的资产吸收到流动性不好的资产中,能够实现账面价值的大幅提升,从而吸引更多人进来玩游戏(这就是 FTX 生态玩的游戏)。

机构没有合理管理风险

Frank: FTX、三箭资本、Celsius 做的都是这样的事。但这帮人明明知道要做风险配置,为什么他们还会把钱慢慢从流动性好的资产换成流动性不太好的资产呢?传统金融很讲究分散投资,“不要把所有鸡蛋放到一个篮子里”。加密生态是个很广阔的生态,不光有 BTC、ETH、Solana,还有各种新公链、 Layer 2、侧链、矿机、 交易所 、DeFi、 GameFi 和 开发者 工具,三箭资本的投资布局从交易所到 DeFi 协议、各种 Layer 1、Web3 基础设施,整个生态全投了一遍。当时很流行画一张投资生态图,大家的共识是各个赛道都要投一点。

我有个理论,当时大家风险管理的思路是,假如下一个周期又出了一个 Solana,我不要错过它,我要能和 Solana 生态的人说上话。 这些人当然知道这些加密资产都和 BTC 的价格强相关,但没想到 BTC 还和宏观经济有这么大相关性。

Wilson: 新一代 Layer 1 ,特别是 2020 年之后出现的,以 Solana、Avalanche、Near 为代表,今年基本上都跌 90% 以上,而老一代的 Layer 1 比如 BTC、ETH、Cardano 等却没有这么大的跌幅。 新一代 Layer 1 之间下跌幅度从资产价格表现上来看差异并不大,都在无差别地下跌。 这些人可能投了多个 Layer 1 ,但没有实现很好的对冲,因为它们的风险因子极度类似。它们同样作为 Layer 1 的资产类别,拥有同一个行业风险,这些风险因子也解释了这个资产的价格为何会高比例波动。 不同 Layer 1 之间的差别对资产价格的影响,小到忽略不计。

从交易角度看,新一代 Layer 1 玩的是同一个游戏,都是资本作局吸引一拨人来玩,等到泡沫破裂的时候又跑到另一个链上玩同样的游戏。

持仓的去中心化程度不够

Frank: 新老 Layer 1 跌幅的差异和区块链的去中心化程度有很大关系, Solana 的庄家/控盘者是 FTX,Avalanche 的庄家/控盘者是三箭资本,所以当庄家卖掉 Layer 1 的代币时,只有他卖,没有其他买方力量来抵消抛压。

Wilson: 行业里面有买方力量的资产非常少,跌幅的差异主要看卖方力量的大小。 现在市值排名前十的币相当多还是上一代的产品, Polkadot 、Litecoin、Cardano、Ripple 等等。很重要的原因是这些币是上一个周期成长起来的,持有人也大多上一波就持有,即使价格跌到今天的位置,大部分还是有利润,它们没有被迫清算的压力,所以在熊市的时候,没有那么多人卖这些币。但新兴 Layer 1 的代币是大家在相对高的价格进场的,很多人都有账面亏损、有被迫清算的风险,所以 Solana、Avalanche 抛压很重,Polkadot 比 Solana 跌得少,Litecoin 和 Ripple 跌得更少,并不是因为真的有很多人喜欢这些币,只是因为没有那么多人卖。

Frank: 我也有个理论, 资产持有人的去中心化非常重要,之前大家讲矿工/验证节点的去中心化,但交易层面的去中心化也很重要。 和传统市场不一样,苹果、特斯拉没必要全世界每个散户都持有它们的股票,苹果的和特斯拉还是由美国关键的几个大对冲基金来做核心的价格发现,当然也有一些投行做辅助,不需要也没必要有 100 万个人持有他们的股票。但是加密资产持有人的去中心化非常重要,因为卖出的时候,每个个体对别人的想法的影响是有限的,比如朝鲜人想不想卖、委内瑞拉人想不想卖、阿根廷人想不想卖和中国的矿工想不想卖,当然有一定的相关性,但相关性比较小。所以如果社区越来越去中心化,卖压就不会那么关联性那么高。我猜 $SOL 的主要持仓人前 10 名和 SBF 都在 2 度关系以内,当大家觉得 SBF 崩了的时候,就会一起卖出。

Wilson: 从借贷平台的爆雷也可以发现类似的现象,大家都是同时爆雷,同时违约,没有任何的风险分散、多元化投资或者对冲。基本上大家都是要爆雷一起爆雷,大家要还钱一起还钱,要不还钱一起不还钱。在 CeFi 这样不透明的行业里,这些盘根错节的资金和信用关系带来了高度相关的风险属性。

04 .

DeFi vs. CeFi:

谁的锅?

两个 bridge hack 与 UST 的关系

Frank: 很多人认为今年连环爆雷的开始是 5 月份 UST 爆雷,但 2-3 月份的时候 DeFi 先爆了一波,主要是两个黑客事件,最后全部由 CeFi 来买单:

1. Ronin bridge,去年很火的 Axie Infinity 的桥被盗,桥里所有 ETH 丢失,价值 6 亿美金。

2. Jump Trading 开发的 Wormhole bridge,用来做 Solana、以太坊和其他链的 跨链 桥,被盗 3 亿美金。

Ronin 被盗的钱通过自己融了一轮资补上,Wormhole 的漏洞是 Jump 自己补上了。虽然这是 DeFi 爆的雷,但是最后补钱的人是 CeFi,或者从 money inflow 角度来说,大家一共就赚了这么点钱,交出来的真金白银也就这么多。第一波交出来的钱确实是 DeFi 导致的。

为什么这些 DeFi hack 影响深远?一方面,这些 hack 打击了散户们的信心。另一方面,最近三箭资本的 创始人 Kyle Davis 分析 UST 爆雷的时候提到, 5 月份 UST 遇到做空风险的时候,当时 Jump、Binance、三箭在协商救不救它。刚开始 UST 从 1 美元跌到 0.97 ,如果 0.97 的价格没有被买回去,又被卖到 0.9 ,到最后被卖到 0 ,大家信心是会连环、加速崩塌的。

当时 Kyle 说大家分析花 20 亿美金能把 UST 买回到 1 美元的价格,假如当时真有人凑 20 亿美金把 UST 买回 1 美元的价格,至少不会出这么大的连锁反应。但为什么大家不凑这 20 亿美金呢?因为 Jump 当时已经花了 3 亿美金给 Wormhole 填窟窿,钱就这么多,之前亏掉太多,后面救市就没那么充裕了。

现在 CeFi 连环爆雷,大家都认为错都在 CeFi 或者 Terra/UST,但 Terra/UST 是半个 DeFi、半个 CeFi,Terra 是正儿八经的区块链,UST 也是非常 DeFi 的产物。公平而论,最开始的坑还是 DeFi 在 22 年 2 月份导致的。

另一点是,除了 Uniswap ,DeFi 行业被 fork 最多的的协议是 OlympusDAO。OlympusDAO 的商业模式是链上的收益聚合基金,通过从散户那吸储后持有各类加密货币,再通过参与 DeFi 市场赚取各类收益。巅峰时期,其通过高收益率和旁氏的代币经济模型吸引了 40 亿美元的 TVL,国库中积累了十几亿美元的资产,更是有数十万个地址参与协议或是持有代币。其他链上也有很多 Olympus Fork,其中最大的 fork 版本是在 Avalanche 上面的 Wonderland,Wonderland 两个主要管理者 Daniele Sesta 和 0 xSifu 出了一系列狗血事件,大家发现他们曾经是骗子/“忽悠”之后,信心崩塌,市场开始踩踏。

fork: 不同于区块链共识的硬 分叉 和软分叉。DeFi 的 fork 是代码层面的,一般指利用现有开源 dApp 代码建立的副本,比如 SushiSwap 就是 Uniswap 的 fork。

很多散户在 DeFi 借贷协议里面抵押了 OlympusDAO 的代币 $OHM 或其他 fork 协议的代币,借出美元再买更多的 $OHM 或其他 fork 协议代币以博取更多收益。当 OlympusDAO 无法持续提供高收益以及用户对其未来的信心下降的时候,整个生态也经历了一个连环清算。参与这些 OlympusDAO 和 OHM fork 最多的还是散户,散户们亏钱、受伤、信心崩塌了,也就无法继续积极参与其他加密市场了。

无序借贷市场酝酿的风险

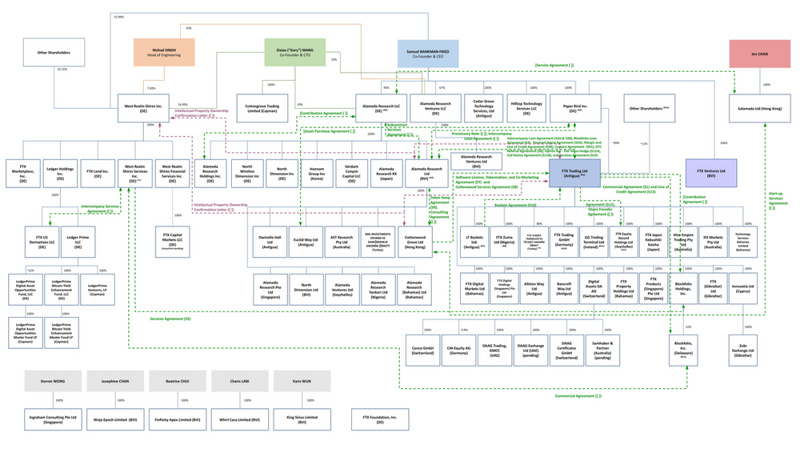

Frank: 三箭资本、 Alameda Research 是这个行业最大的对冲基金,但他们都没有多少外部投资者。Alameda 在股权结构上,SBF 占 90% , FTX 联合创始人 Gary Wang 占 10% ,Alameda CEO Caroline Ellison 一点股权都没有。三箭资本也没有多少股权投资者,很多交易背后的资金都是去从 Genesis、Celsius、Babel、BlockFi 这些人那里借到的,反倒是一些市场中性资金有外部投资人。但按理说作为一个对冲基金,要管理风险,不应该去借这么多钱。但事实就是三箭资本、Alameda 借走了整个市场上所有人的钱。

Wilson: 对,也因为他们这种自营基金架构,没有太多外部监管,才能让他们以极度无序的资产负债表扩张的方式去完成增长,盈亏同源,他们之前赚很多钱,也是因为他敢死命加杠杆,但是最后亏完也是因为之前死命加过杠杆。

Frank: 反过来说,给三箭资本借钱的 Celsius、BlockFi、Voyager 爆雷也是非常正常的,他们也没有做尽调,他们感觉三箭这俩人是天下最牛逼的交易员,不需要抵押物。当时 Genesis 借给三箭资本 20 多亿美金, Voyager 借了 3-4 亿美金。Voyager 几乎把自己所有的贷款都给了三箭和 Alameda 。之前大家觉得这些加密银行有市场上最好的 lending book,因为有市场上最好的交易员作为借款人,结果到最后这些交易员在熊市的表现并不比散户强,这些银行借出去的钱也只能通过破产清算拿回来一小部分。

Wilson: Babel、Celsius、BlockFi 加密银行这些被爆就是因为他们在拿散户的钱借给对冲基金去炒币或者自己炒币/参与 DeFi,借给他们钱的这些散户是最没有风险把控能力的人。这些加密银行明确知道他们的收益来源是来自人家炒币的收益,炒币要能挣钱才有可能兑现利率,本身这就是非常荒谬的借贷策略,同时他们对对手方的尽调也非常不充分,或者做过尽调发现他们问题很大,仍然选择了借给他们,这些借贷平台本质上是银行,但是它们并不像传统银行有自己的本金要求,他们破产对于管理者而言完全没有任何成本。

这些银行把钱借给别人炒币,赚的是利息差和手续费,用户的钱被亏光了,对他们而言至多也只是生意做不下去了,不会承担任何额外的责任和债务, 所以这些人是行业里最不负责任的行为群体。在没有监管的情况下,CeFi 简直能做出任何你所能想象到的最糟糕的事情。

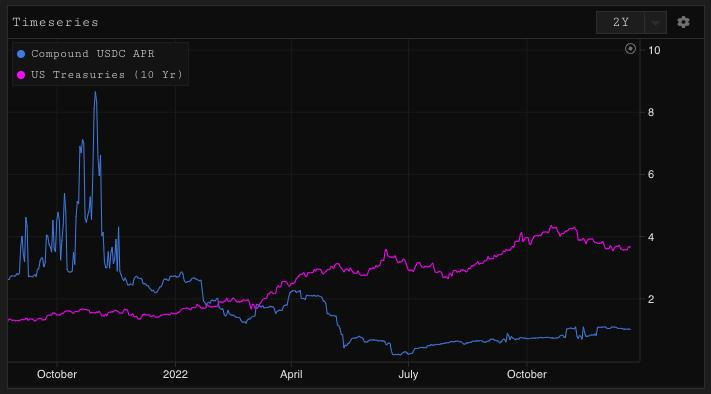

DeFi 收益率上限

Frank: 2020 下半年到 2021 年牛市时,三箭、FTX 敢这么去借钱,同时这些加密银行敢把钱贷给这些对冲基金的一个主要原因是,市场中性策略在 DeFi 应用上能相对轻松获得 10% 左右的年化收益,同时,GBTC 还存在着显著的溢价,做市商也能通过项目方给的上涨 期权 轻松盈利。像三箭这样的对冲基金能做到年化 20% 的收益,毕竟当时存到 Anchor 里就是 20% 收益;FTX 各种操纵市场,做到年化 30% 的收益也完全可能,但 DeFi 里的收益实际上主要来自于 DeFi 协议发行的代币,很快这些代币的价格就会被参与者慢慢卖下来,收益也会下降到合理范围;GBTC 的溢价也会逐渐消失;做市商手上的上涨期权在跌破行权价的时候也会一文不值。

当时 Celsius、BlockFi 这些加密银行能给客户 6-8% 美元本位的年化, BTC 能有 3% , ETH 能有 4-5% 。散户们受收益吸引,把钱存进这些加密银行,这些银行再把钱借给三箭,三箭能够给到这些银行 5-10% 的回报。对于 BTC,三箭会去做 GBTC 的溢价套利策略,但 GBTC 的溢价很快没有了,它只能做一些更高风险的交易;对于 ETH,三箭和市场上主要的参与者做的都是 stETH 的杠杆 farming。但这些都有流动性风险,当大家出问题、需要美元的时候,stETH 也是会产生折价的,这些策略也就都不奏效了,甚至会亏很多钱。总之,加密行业要做管理 10 亿美金以上规模的市场中性策略,获得 10% 的年化收益非常困难。

CeFi 问题更大

Frank: 2022 年的一系列爆雷事件有很清晰的逻辑顺序,Wilson 你来和大家分享一下?

Wilson: DeFi 先出问题,CeFi 后出问题,越不透明的越后出问题,越透明的越先出问题。 但并不是因为不透明的人爆雷之前没出问题,而是因为他们一定会硬撑到快死的时候,问题才会被大家发现。甚至在 FTX 破产前两天许多人都不觉得它会真的有事,大家并不知道资产负债表的真实情况,所以一定会到一毛钱也取不出来、真正破产的时候,他们才会认错。但是有一定透明性的机构会在过程中逐步地提前把风险落地。

Frank: 最先出问题,被挤兑、清算的项目/机构一般是最透明的,大家都能看到他的问题;不透明的人总想瞒着问题,到现在也没人知道 Genesis/SEC 对于 GBTC 是怎么打算的。回头来看,DeFi 上出问题的时候,大家就应该意识到,假如 DeFi 出问题,三箭和 FTX 这种对冲基金也不会好到哪里去,他们也不是神仙,一共就这么点收益空间, DeFi 这么透明,年化 10% 都很困难,他们也很难给借给他们钱的人很高的收益。当时 FTX/三箭承诺借给他们钱的人 5-15% 的收益,借款人平台再给客户承诺 5% 的收益。 但最终收益也许只有 10% ,或者是承担了很高风险的 20% ,不出问题这点收益都不够大家分。 没出事不代表没事,而是有可能他最不透明,大家最不了解他的情况。

Wilson: 这两个体系都有自己的风险,都有可能爆雷。但是我还是更喜欢 DeFi, 很重要的原因也是它的透明性导致了风险释放的过程更加合理、更加透明,更加能够及时发现问题,同时我们对这些问题的反思也能来得更加快、更加透彻、更加清楚。 比如 Terra/UST,大家可以在爆仓后一天很快理解,为什么会发生这些,桥遭到黑客攻击的事件也是一样。

CeFi 的问题我们更难找解决方案,甚至监管进来之后,也是高度不透明的,我们也不知道监管设立的规则是否足够有效合理,所以美国的银行监管体系这么多年还是会持续进步。银行监管体系诞生 100 年之后, 2008 年还是会出现金融危机,对于一般参与者而言,仍然非常难以理解行业的风险。直至今天,我们也不能完全肯定 FTX 到底发生了什么,为什么会亏掉这么多钱。这种不透明的属性也让 CeFi 本身的纠错、对未来的改正变得更加困难。

Frank: VC 投得最多的还是 CeFi,BlockFi 去年 50 亿美金的估值,一堆人想投, Celsius 10 亿美金估值, Voyager 上市了也是 10 亿美金级别的公司, FTX 400 亿美金, Genesis 也是百亿美金级别,Amber 几十亿美金,当时都想冲百亿美金。但回头来看,DeFi 上最值钱的协议,有 10 亿美金已经很不错了。所以这个行业在资金分配上,至少对投资人而言更习惯 CeFi。

Wilson: 这还是一个监管和投资人习惯的问题,肯定不是因为那些资产更好了, 可能一方面是因为他们可能投这些更方便,另一方面可能是因为更能看懂 CeFi 的逻辑。

05 .

2022 年的重要一课

Frank: 2022 年过去了,你对加密市场有什么深刻的体会吗?

Wilson: 最深刻的体会还是加密市场的主旋律是杠杆和流动性。 这两者驱动了这个市场的辉煌, 3 万亿美元的加密市值, 6.9 万美元的比特币, 但其实这些和比特币、ETH 的真实价值没有什么关系。这只是在一个特殊流动性的环境之下,大家不负责任地加杠杆加出来的一个金融现象,并不代表这个行业取得的真实成就。

下跌过程也是一样,并不是今年以来以太坊和比特币的价值萎缩了这么多,我完全确定,比起 2022 年初,现在的以太坊是一个更好的技术,它的下跌过程主要也是因为流动性的溢出,导致连续的去杠杆所带来的大跌。2022 年使我对市场的起起伏伏有了更清楚的认知,知道了它的金融本质,但同时也能让我们抛开资产角度的波动,能够更不受影响地关注价值本身。

Frank: 比起这个行业中心化的部分,去中心化的设计蕴含着一些独特的平衡机制。 当“去中心化”和“金融”这两个词合在一起,会有一些神奇的东西被创造出来。 之前我们认为 Alameda Research 或者三箭资本是交易领域的“神”,他们可以用大量的资金,以较低的风险做到较高的收益,但现在来看, 这些造神想法还是有悖于这个行业的去中心化哲学 。SBF 和 FTX 团队本质上是 Fintech 行业从业者,他们压根不在乎区块链的去中心化理念和与 Layer 1 共识 安全 的设计哲学。SBF 力挺 Solana,很有可能只是觉得 Solana TPS(Transactions Per Second) 高,能够做到很多以太坊做不出的高性能应用,从而吸引更多人/韭菜进入加密货币市场。

Wilson: 他可能认为自己所做的事只是一种金融工具,背后是什么不重要,它可以叫区块链,或者叫别的什么都可以。 人类古老的骗局、古老的失败又一次次地在这个行业上演,而那些最基础的规则,最终总是被证明是有效的。

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum