Defi正在酝酿一个新的叙事,下一个牛市中的门面!

DeFi 正在酝酿一个热门的新叙事。它被称为“真实收益”,协议根据创收向用户支付收益。

我挑选的 TOP 10 可以利用这个不断增长的行业,以及它们如何成为下一个周期的支柱。↓

实际收益被归类为“实际”收入产生的收益,而不是代币排放产生的收入。Real Yield 以反射性方式运作:更多收入 = 支付给用户的更多收益,反之亦然。

因此,对“实际收益”项目的押注变成了对其能力的押注:a积累新用户,b加班增加收入以奖励代币持有者。

但在进入任何“选择”之前,重要的是要了解这种叙述的来源。让我们回到 2021 年,最常见的用户获取形式是提供榨汁的 APR 以吸引更多的 TVL

通过排放/稀释大量激励的 DeFi 协议的一些示例:TLME SUNNY AXS ANC

事实上,2021 年几乎所有的 DeFi 协议都使用了激进的排放模型来快速吸引流动性。为什么?因为市场正在流行中。零售兴趣和贪婪空前高涨。就像投资者一样,项目感受到了 FOMO 并且不想错过。

问题是,这种模式是不可持续的。项目只能提供这么长时间的人工收益,直到它们被迫转向可持续模式。如果没有人为地激励用户进行存款和质押,许多 DeFi 协议就会遭受可想而知的崩溃。

这导致许多投资者被严重烧毁,只有LUNA和UST。创伤后应激障碍和 DeFi 随后崩盘后零售业的清盘,突显了当前 DeFi 格局中的关键缺陷。

a:排放通过激励流动性“填充”了 TVL。一旦删除,许多链的“真实”价值就暴露了。b:许多协议没有精心设计的底层价值增值机制。

结果?随着市场转向更加避险的环境,从“假”到“真实”收益率协议的急剧转变。这种转变体现在最近 perp DEX 的增长,以及预期 The Merge 带来的ETH生态系统反弹。

以下是未来Defi门面的实际收益项目,它们通过实际创收产生收益。他们做什么?他们如何产生收入?以及他们的潜力是什么?

第一类代币属于“去中心化永续交易所”领域。它们提供具有高流动性和低费用的杠杆交易,同时拥有 DEX 与 CEX 的所有积极品质: • 无 KYC • 无交易对手风险 • 安全性 • 主权

第一个是DYDX

根据数据,它是最大、使用最活跃的 perp DEX,每年产生超过 3.21 亿美元的协议收入这使其在协议收入的任何 dAPP 中排名前三。

DYDX目前集中了这笔收入(不直接支付给代币持有者),但他们计划在 2022 年底推出的 V4 中改变这种模式

仍有大量稀释即将到来。因此,就目前而言,DYDX 并没有在所有竞争对手中拥有最好的代币经济学

我认为最大的好处是DYDX在 Cosmos 上推出自己的链。这种灵活性为他们提供了与其他 DEX 相比的独特优势,这也是长期看好的原因之一。

GMX

Arbitrum 上最大的项目(2.5 亿美元 TVL),在 AVAX 上排名第七(9000 万美元)。GMX 以独特的多资产池为基础,该池可赚取流动性提供者费用,促进 30 倍的现货资产杠杆交易,且滑点低。

GMX可以说是所有 perp DEX 中最好的代币经济学。质押 GMX 代币会使您获得 30% 的平台费用,以ETH支付。还有一个 esGMX 模型来激励“粘性”流动性。

GNS

GNS在Matic上运营,其首发产品“gTrade”最近的交易量超过了 $15b。它拥有时尚的用户界面、出色的代币经济学,与同行相比,它的市值“适中”为 6000 万美元。

GNS的安全性评分很高,信任评分为 87/100,社区评分为 84 。鉴于最近在 DeFi 中的利用,在投资之前知道一个项目是值得信赖的总是很高兴的。

GNSgoblin用基于收入模型的GNS价格预测来分解数学。交易量为每天1 亿美元,理论上GNS的价值约为 100 美元(目前约为 2.50 美元)。

上述三个 DEX 都是不错的长期模式

SNX是一个基于ETH和OP的去中心化合成协议。这意味着,您可以在黄金、白银、加密货币、欧元、石油和股票等现实世界资产之间进行交易。

您可以质押SNX以赚取USD和SNX。他们通过协议费用(由合成器的铸造/燃烧产生)产生这种收益。

SNX目前每年产生 1 亿美元的协议收入,在 dAPP 中排名第 9“真正的”收益。

我们还可以观察到,SNX和GMX在产生的费用方面均排名前 10,超过 7 天平均。整个加密空间的费用为 1 亿美元。

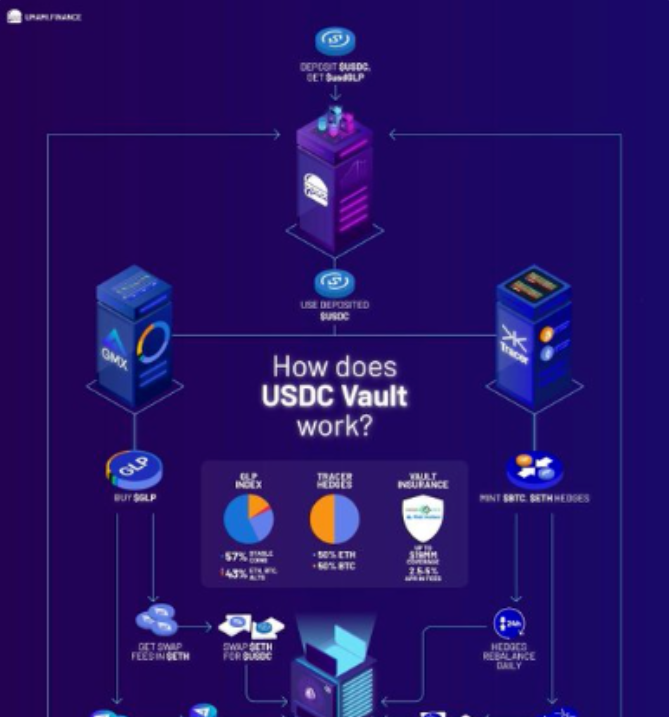

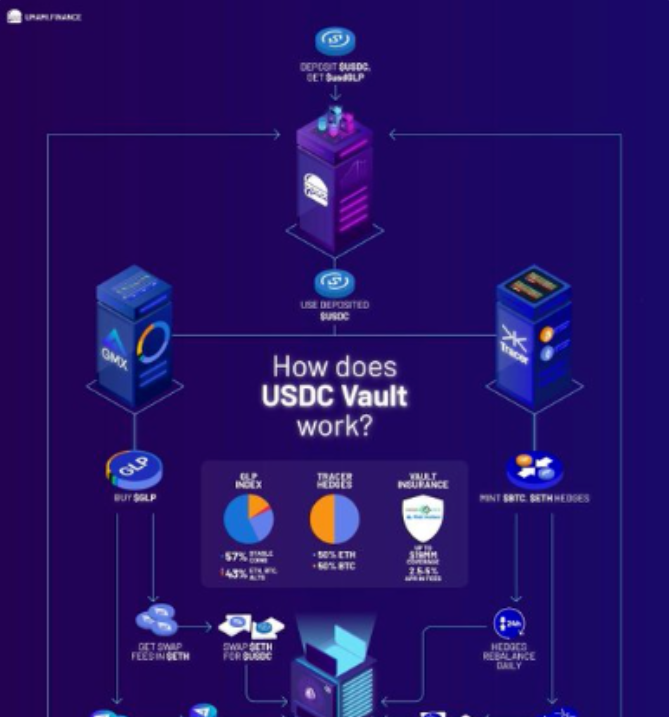

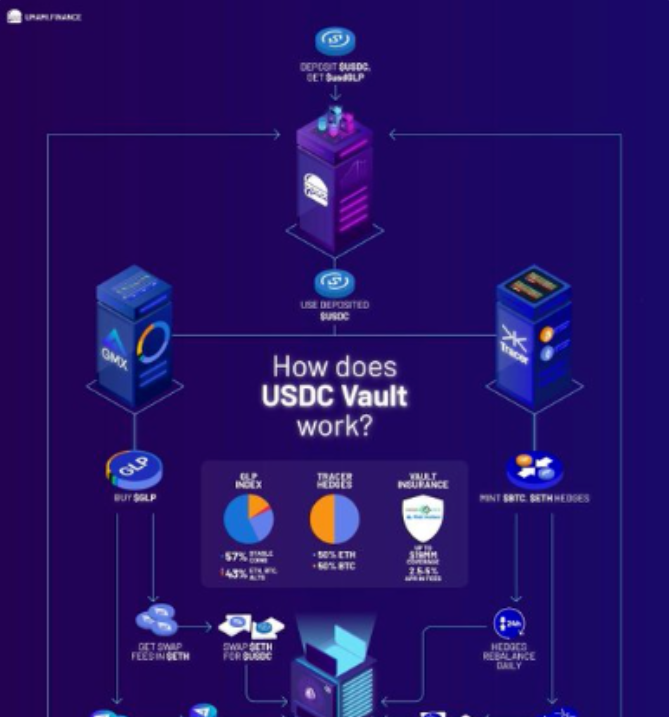

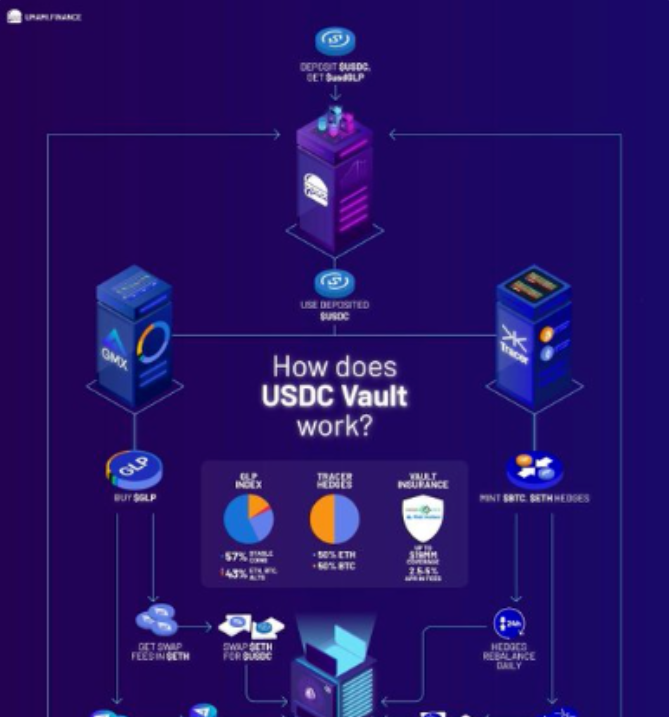

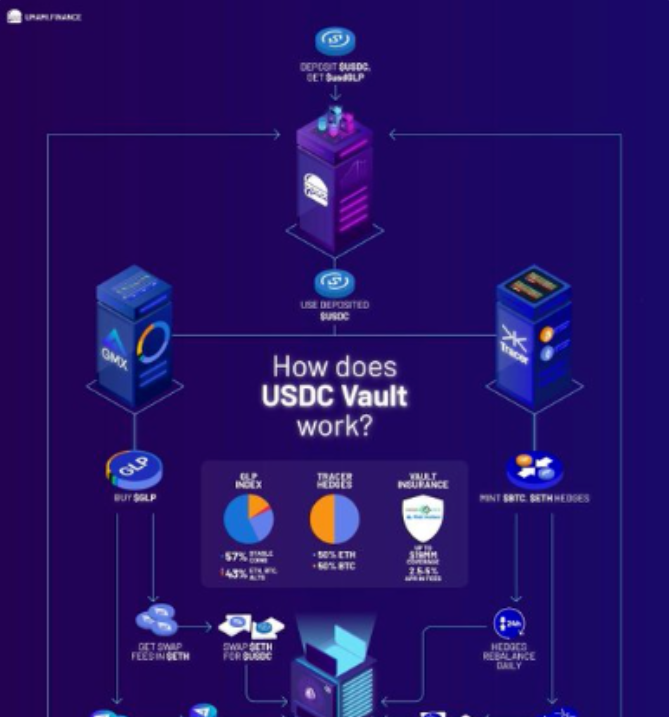

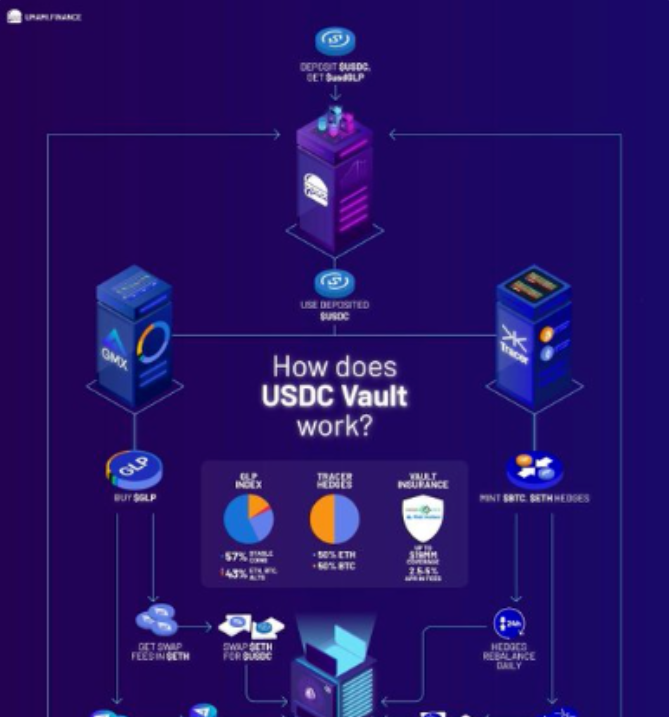

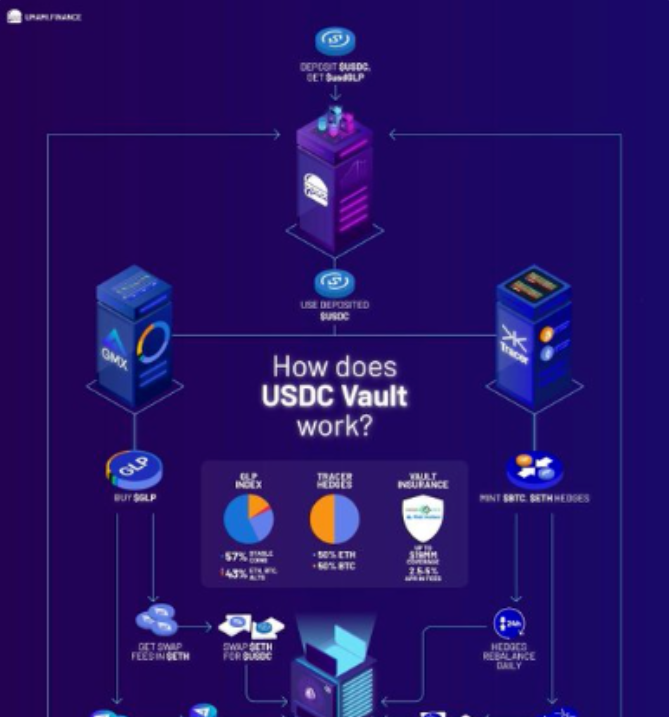

UMAMI

这里最大的创新是它的 USDC Vault,与 Anchor 不同,它支付 20% 的*可持续收益,产生于 GLP 和收取交易费用

他们还将在不久的将来推出ETH和BTC的交易对

还有许多其他项目属于这种叙述,其中一些包括:

RBN BTRFLY DPX LOOKS FXS CVX CRV

下期再来一一介绍

一些结论:

我认为“实际收益率”客观上更好是一种误解。排放服务于它们的目的。许多协议通过发行代币以提高 APR 成功获得了许多新用户并建立了良好的社区。

许多最初以激进的排放计划开始的代币正在逐渐转向收费模式。最终,只有产生实际收入的协议才会成功。炒作和通货膨胀只对暂时的价格表现有利。

因此,尽管这个列表现在可能被认为是“实际收益”,但会有许多 DeFi 协议转向这个模型。有些会失败,因为脆弱的潜在代币经济学暴露出来。有些人会成功,因为他们适应了他们的新架构。

尽管如此,“实际收益”看起来越来越像 DeFi 的未来。成功实施可推动采用和创收的功能的项目将在未来几年蓬勃发展。

随着空间的成熟,投资者将倾向于产生真实和可持续收入的协议,尤其是在动荡的市场条件下。对于机构 DeFi 而言,寿命和风险调整后的增长也成为关键考虑因素。

希望这篇文章对大家有一定的帮助。

有疑问,或者有想跟作者聊聊的,币圈所有咨询平台均为(蟹老板的进击之路)欢迎留言!熊市有熊市的玩法,加入我们,带你一起玩转牛熊。在熊市中照样也能盆满钵满。

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum