以Celsius为例,如何判断投资项目的好坏、避开潜藏的风险

如何判断投资的CP 值

我们买东西时会判断它的CP 值高不高,同理,买金融商品时,也要考虑他的CP 值。但什么是金融商品的CP 值?

CP 值越高的物品定义为:相同的价格下,物品的功效较大。所以可以想像我们买金融商品希望它的功效是让我们赚钱,所以「报酬率」是我们的C,而P 自然而然就是「风险」

报酬率越高、风险越低是我们所追求的高CP 值金融商品。不过金融商品种类繁多,要如何判断它的报酬率以及风险是否合理、或他的CP 是高还是低?可以由风险益酬来判断

风险溢酬

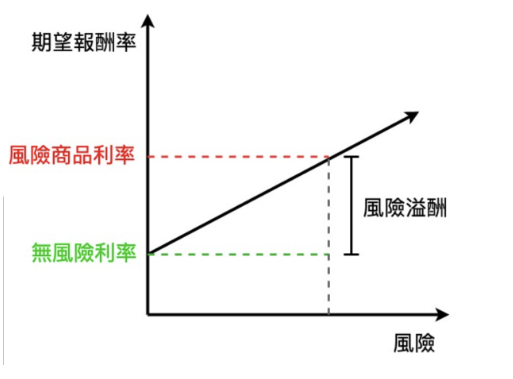

风险溢酬(也有人称风险贴水)简单说就是当风险产生时,所对应产生的期望报酬,通常会与无风险利率比较且用百分比呈现。

举例而言,投资股票的风险比投资美债高,股票期望报酬率减去美债期望报酬率为投资股票的风险溢酬。

任何投资商品我们都可以将他的报酬率拆解成好解个风险益酬。从美债这个教科书上定义的无风险商品出发,到期日较长的美债报酬率比到期日较短的美债高,高出来的原因就是流动性风险;同样到期日,其他国家国债或公司债报酬率比美债高,高出来的原因是违约风险。

而到期日较长的公司债,相比美债就会多出流动性风险和违约风险,所以其报酬率就会从无风险利率叠加两个风险溢酬上去

上述几个例子想表达的概念是,不论任何风险,市场会给予其相对应的风险溢酬。反之,很高的报酬率背后所承担的风险理应也会很多。

理解以上概念后,可以利用风险溢酬的概念分析金融商品给的报酬率是否合理,以及能够比较同类型商品的CP 值

报酬来源商业模式是否合理

任何金融商品都可以找个龙头标的当作基准,通常是同类型商品里最安全的、或最有代表性的(市值最大),例如债券类的标的为美国国债、股票类标的可能是S&P 500 指数走势。

定期存款对投资人而言回报模式与债券类似,都是定期给予利息、到期日归还本金。但两者背后的商业模式大不相同,支撑定存回报率的业务是银行的放贷总额与利率,而支撑债券利息则是依靠债务人的公司业务营运。

正常状况下,银行定存回报率会比公司债低很多,原因可参考上一节所提到的风险溢酬。所以,如果当有类似银行商业模式但定存利率比公司债高的情况发生,我们可以判断此报酬率肯定有风险溢酬参杂其中

文章至此,我们基本上可以整理出一套判断投资(商品)报酬率合理性的流程:

1.判断投资商品类型

2.找出类似商品基准回报率

3.比较两者差异找到风险溢酬

4.分析提供回报率(风险溢酬)背后的商业模式

5.能否产生足够的现金流或期望报酬

以上5 点流程走过之后,即可简易判断目前投资的商品是不是一个好的标的,甚至是它有没有可能暴雷,让投入的资金都亏光。

如果看到高报酬但该项目的商业模式不透明,或者找不到项目的获利来源,那么最好不要投入太多的资产配置

以Celsius 为例

2022/6/13 加密货币收益平台Celsius 宣布停止提领功能,用户的资产因此卡在平台无法领出来。用传统金融市场来比拟的话,类似网路银行关闭提领功能,所以用户无法领出放在平台的资产。

Celsius 的业务很单纯,收取用户的加密资产并提供固定报酬率,再拿用户的加密货币贷款给需要的机构收取更高的利率,模式如同银行主要的借贷业务赚取利差。

这边简单说明一下他们的规模(官方公开数据截至2022/5/17),成立自2017 年夏天,管理用户资产118 亿美元(最高时有超过200 亿以上),用户超过2 百万,员工数超过200 人,业务扩及100 个国家以上

给大家一个比例尺,国内的新光银行今年第一季财报活存、定存、外汇存款总额348 亿美元左右,员工数3800 人,新光银行在台湾是前10 大的银行。

Celsius 暴雷分析

1.判断投资商品类型

对我们用户而言,Celsius 提供活期存款的服务,并且每周复利一次。他们有提供BTC、ETH、美元稳定币、及其他加密货币存款服务,利率在2% 至10% 不等。

这里以美元稳定币借贷业务举例。就需求角度考量,其他加密货币借贷业务对Celsius 而言,风险比美元稳定币更大。对我们而言,这类型投资商品属于存美元领利息。

2.找出类似商品基准回报率

目前国内银行同样提供此服务的利率为定存一个月年回报率0.56%(无特别专案),而Celsius 提供约9% 至11% 的年回报率且为活期存款。

3.比较两者差异找到风险溢酬

首先,美元稳定币与美元不同,有汇率风险。再者,美元稳定币的发行商有倒闭、挤兑、监管等无法兑换成美元的风险。还有,虽然美元稳定币流动性已经很好,但相比美元仍有流动性风险。最后,加密货币本身有自己的系统性风险,如监管、矿工罢工、骇客攻击网路瘫痪等。

接着比较服务提供商,国内银行照理说在强力的监管下,不会出问题。除非发生系统性风险,才有可能碰到营运上的困难。但Celsius 没有上市,不需要公开资料,且法规、监管尚未明确制定,有营运风险与跑路风险。

4.分析提供回报率(风险溢酬)背后的商业模式

Celsius 官方公布的业务总括而言,就是让用户存入加密货币并领取利息,然后服务高净值客户,提供他们抵押贷款或客制化贷款服务。

但所有人都知道闲置资金不拿来好好利用很可惜,所以基本上有类似业务的机构都会将部分闲置资金拿去投资,但投资的风险控制就必须拿捏好。

5.能否产生足够的现金流或期望报酬

在市场流动性好、机会多、借款需求大、大家充满信心时,我认为Celsius 的商业模式没有问题。

举例来说,光靠买币拿着几天就有2 倍获利时,市场就会有使用杠杆的需求,借贷利率就会变得非常高。这种状况下,提供20% 利率都不是问题,甚至大家的存款意愿不会太高(没错,就是在说UST)。

而对专业交易机构而言,有许多套利机会,例如不同交易所同商品不同价格的套利、衍生性商品的套利、资讯不对称的套利等。只要可用的资金越多就可以无风险的赚钱,此部分借款需求也很大。

但当市场流动性不佳、投资机会少、借款需求少,大家没有信心时,考验Celsius 的时刻就来了。

市场没有机会导致没有借款需求,但Celsius 还是得继续支付利息,使其被迫找寻风险比较高的标的投资。此举其实已经不在官方公布的业务范围内,投资业务并非Celsius 的强项,所以此时就该考虑是否该继续领着相同的报酬率但承担较高的风险。

压死Celsius 的最后一根稻草

Celsius 宣布停止提领前几天,被爆了两个料

第一,在2021 年6 月时,Celsius 保管的资产因技术问题产生损失,但官方并未公布此消息,造成其信誉受损。

第二,Celsius 使用用户的资产进行投资,但风控机制并不完善,可能有被攻击的危险。

上述爆料皆使用户担心自己的资产安危,陆续将资产提领出来。但此举正是所有银行类型机构最害怕遇到的事——挤兑。通常银行会有个风控机制,也就是存款准备率。但Celsius 未受完整严格的监管,使其在非强项的投资过度曝险。当流动性不佳时,最终只能冻结提领功能,启动紧急应对措施,等着别人来解救他。

结论

要了解投资是否合理,首先必须了解投资的报酬率与风险的概念。

接着就能和同类型的商品比较,找出同类型的指标性商品(通常最安全),分析其报酬率不同的原因,列出每个风险溢酬是否在自己能够接受的范围。

最后研究商品服务提供者背后的商业模式,能否产生足够的现金流或期望报酬。

Celsius 只是目前熊市暴雷的其中一个例子,上一个例子是UST,我预计在这种市场环境下,仍然会有下一个例子。我们能做的就是好好的检视自己的投资,在同样的报酬率下是否有更安全的商品。或是在市场情况改变下,同样的商品能否维持同样的风险。

最后,希望本文有帮助到各位避开下一个可能暴雷的项目

我会持续更新我看好的项目或者是看好的板块市场最新消息,享受市场最前沿消息分享,同时二级市场的走势分析,财富密码,以及一级市场优质项目额度的捐赠优先权。想抱团取暖,或者有疑惑想跟老陈聊聊的,所有资讯平台均为 {开舒克的老陈} 获取。随时欢迎大家有问题私信交流

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum